Grigory Saveliev

Макро взгляд - октябрь 2024

- 01 октября 2024, 08:03

- |

Слабость основных крупнейших экономик:

В США явно в политических целях искажали статистику по рынку труда, и в сентябре ФРС переобулась в прыжке прямо перед выборами. Ставку снижают, но вероятно, это нужно было делать раньше… Исторически, резкий рост безработицы начинается через 1 квартал после начала снижения ставок ФРС. А рост безработицы — это уже зрелая фаза спада экономики;

В Китае на последней декаде сентября началось ударное стимулирование через ДКП. Шаг отчаяния? Пока непонятно. Но ясно, что до цели в 5% роста ВВП Китай не дотягивает. Высокая безработица молодежи, затянувшийся кризис перепроизводства всего (дефляция как бы намекает), включая недвижимость, давит на все виды сырья. Сейчас все оживилось — надолго ли? И выйдет ли оптимизм за рамки финансового контура?

Европе хуже всех. В Германии деиндустриализация. Ставку ЕЦБ тоже начал снижать, но решает ли это фундаментальные проблемы? Нет. Энергия дорогая. Демографический и миграционный кризис. Кризис адекватности и суверенности. Прессуют Штаты и Китай со всех сторон, а рядом еще 2 горячих конфликта…

( Читать дальше )

- комментировать

- 250 | ★1

- Комментарии ( 0 )

Комментарий Банка России по ставке - основное и коротко

- 13 сентября 2024, 17:00

- |

Комментарии Банка России остаются жесткими:

На среднесрочном горизонте баланс рисков для инфляции существенно смещен в сторону проинфляционных, готовы сохранять ДКУ жесткими столько, сколько потребуется для достижения инфляции 4% в следующем году (традиционная мантра). Банк России допускает возможность повышения ключевой ставки на ближайшем заседании. Темпы роста корпоративного кредитования остаются повышенными из-за значимого вклада менее чувствительных к рыночным ставкам операций (льготную ипотеку сократили, теперь сократят льготы для МСП и возможно — сельхозпроизводителей. Ага, привет развитию предложения на внутреннем рынке). Увеличились проинфляционные риски, связанные с ухудшением условий внешней торговли. Сохраняются проблемы с трансграничными переводами, что негативно сказывается на импорте (как этой проблеме помогает высокая ставка, Набиуллина умолчала). Вместе с тем, Банк России отмечает признаки замедления роста экономики во 2-м квартале текущего года. Дезинфляционные риски в первую очередь связаны с более быстрым замедлением роста внутреннего спроса, чем ожидается в базовом сценарии.

( Читать дальше )

Интересная особенность сегодняшнего новостного выноса в акциях

- 16 июля 2024, 19:26

- |

Сегодня был подброс в акциях на новости о потенциальных переговорах по СВО («Украина планирует завершить боевые действия и начать переговоры с РФ — NYT»). Индекс за час перед закрытием подскочил на 2%. Однако, в бондах движения нет, индекс RGBI продолжает сползать вниз. Вывод простой: акции вынесли эмоциональные физики, в то время как смартмани в бондах не шелохнулись. В целом, конечно, уровни уже довольно интересные в некоторых бумагах для покупки, но сегодняшнее поведение рынка намекает, что с наиболее резво отскочившими бумагами нужно быть аккуратнее — при разочаровании рынка в новости там будет компенсация выноса.

Не является инвестиционной рекомендацией.

Мой телеграм (вдруг будет интересно): t.me/Grigory_Saveliev

Благодарю за внимание!

Полюс - недооцененное золото?

- 04 апреля 2024, 08:37

- |

( Читать дальше )

IPO Европлан. Почему интересно поучаствовать?

- 28 марта 2024, 08:43

- |

Европлан — крупнейшая независимая лизинговая компания в России, специализирующаяся на автолизинге. Доля компании в сегменте автолизинга составляет 10% рынка. Компания активно наращивает портфель и работает с высокой рентабельностью капитала (средняя за 2019-2023 гг. ROE = 45%). В ходе размещения Европлан планирует вывести на рынок 15 млн. акций, что составляет 12,5% уставного капитала. При планируемой переподписке, размещение должно состояться по цене 875 рублей за акцию, при капитализации компании в 105 млрд. рублей.

С учетом интереса к компании институциональных инвесторов, имеет смысл прикинуть целевую цену по DCF-модели. Для этого изложу исходные параметры моделей: модель считаем на 10 лет, в течение которых параметры будут применены усредненными для каждого из годов, для 3-х сценариев развития компании, опираясь на разное значение ROE: позитивный, он же базовый, т.к. максимально приближен к инерционным параметрам развития компании и прогнозу менеджмента: ROE = 40%, консервативный, при ROE = 30%, и негативный, при ROE = 20%.

( Читать дальше )

Самолет: компания - экосистема. Нужно обратить внимание на эту акцию.

- 29 февраля 2024, 08:21

- |

Сейчас хороший момент, чтобы обратить внимание на бумаги застройщика Самолет (почему именно сейчас — в конце заметки). Самолет — лидер строительного рынка по объему текущего строительства: 5,47 млн. квадратных метров против 4,56 млн. квадратных метров у ПИК, следующего вторым в рейтинге. Отрыв уже 20%, хотя Самолет вышел на 1 место совсем недавно — в декабре 2023 года. Несмотря на уже достигнутый масштаб бизнеса, компания продолжает быстро расти — по выручке на 53% в 2023 году и в планах — на 67% в 2024.

Самолет интересен, и даже уникален новаторским подходом к продукту и рынку. Компания постоянно расширяет сферу своих компетенций и использует это для внедрения новых продуктов, что открывает целые сегменты рынка (непривычные для девелоперов ранее), и одновременно усиливает позиции всех бизнесов сразу, привлекая клиентов наиболее комплексным продуктом на рынке. Таким образом, количественный и качественный рост бизнеса образовывает положительную взаимосвязь: большой масштаб открывает большие возможности для кросс-продаж (мебель, кухни, финансовые продукты), а широкая продуктовая линейка поддерживает продажи собственно недвижимости — в силу того, что клиент зачастую получает уникальный для рынка продукт.

( Читать дальше )

Геополитика - ключевой фактор для рынков в текущем году

- 31 января 2024, 08:10

- |

Почему в 2024 году рыночные макропрогнозы и стратегии от профучастников рынка имеют меньше смысла, чем раньше? Очевидно, что это год с крайне высокой степенью зависимости движений на рынках от геополитических факторов.

— Российский финансовый рынок во всех основных сегментах зависит от динамики ключевой ставки Банка России, продолжительность нахождения которой на экстремально высоком уровне во многом зависит от проинфляционного фактора СВО (через высокий спрос на рынке труда, рост заработной платы и значительные бюджетные расходы, увеличивающие денежную массу, подробнее писал об этом здесь: smart-lab.ru/blog/970708.php ), и именно потенциальное прекращение СВО, является основным фактором для быстрого и существенного снижения ключевой ставки, и как следствие — роста российских акций и долгового рынка (а также снижением ставок денежного рынка и по вкладам).

— Дальнейшее движение на американском рынке является следствием политики ФРС, которая с высокой вероятностью может попасть в зависимость от политической борьбы в текущем году, и уж во-всяком случае точно находится под давлением задач (и проблем) американского Минфина, в преддверии рекордного рефинансирования госдолга и колоссальных процентных расходов.

( Читать дальше )

Дорогие коллеги, поздравляю Вас с Новым 2024 годом!

- 31 декабря 2023, 23:10

- |

Вдохновения и терпения для поиска инвестидей.

Успехов в инвестициях и радости от всех сторон жизни!

Добрых отношений с близкими и друзьями!

Счастливого всем нам Нового года!

Реальные %ставки сейчас на рекордном уровне с 2000 года. Как высокая ставка разгоняет инфляцию?

- 22 декабря 2023, 08:21

- |

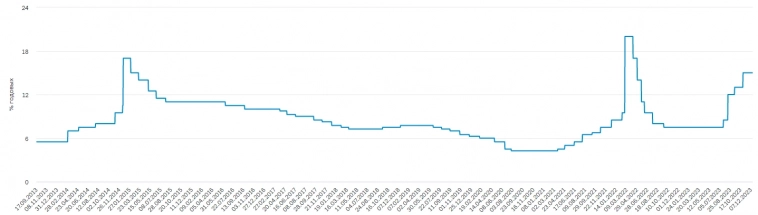

Предлагаю посмотреть, насколько продолжительное время Банк России удерживал Ключевую Ставку (КС) на экстремально высоких уровнях ранее (с момента появления КС в 2013 году):

КС находилась на уровне 15% и более с 16.12.2014 по 15.03.2015 (3 месяца ровно), и с 28.02.2022 по 03.05.2022 (чуть более 2 месяцев). На уровне 12% и более КС была с 16.12.2014 по 15.06.2015 (6 месяцев ровно) и с 28.02.2022 по 26.05.2022 (почти 3 месяца). Если бы Банк России действовал в прежнем духе (по аналогии с прежними периодами удержания КС на высоких значениях), то получается, что на заседании 16.02.2024 ставку должны снизить сразу ниже 12%, что очевидно нереалистично.

( Читать дальше )

Прогноз Ключевой ставки, каков главный фактор?

- 18 декабря 2023, 08:20

- |

Вопрос ожиданий по значению Ключевой Ставки на следующий год является сегодня одним из важнейших как для рынка акций, так и облигаций. Доходности облигации зависят от величины КС напрямую, и чем в ожиданиях КС будет дольше оставаться высокой, тем более плоская кривая доходностей является разумной. Чем более скорое и интенсивное снижение КС ожидаемо рынком, тем более инвертированной должны быть кривая доходностей (более длинные облигации должны показывать меньшую доходность, по сравнению с короткими у того же эмитента, либо эмитентов аналогичного уровня риска). Для рынка акций же ожидаемый уровень КС означает ориентир как для DCF-моделей (для профессиональных участников рынка), так и для простого ориентира на уровень приемлемой дивидендной доходности (физики же сейчас делают погоду на рынке). Ключевая ставка определяет уровень конкурирующих с рынком акций доходностей — ставок по облигациям, вкладам и фондам денежного рынка.

Банк России обозначил уровень средней ожидаемой КС в 2024 году в 14%.

( Читать дальше )

теги блога Grigory Saveliev

- buyback

- CNYRUB

- IMOEX

- IPO

- RGBI

- Акрон

- акции

- Акции РФ

- АФК Система

- Банк ВТБ

- Банк Санкт-Петербург

- банки

- валюта

- валютный курс

- валютный рынок

- ВТБ

- выкуп акций

- Газпром

- геополитика

- глобал макро

- глобализация

- ГМК Норникель

- Девальвация

- денежно-кредитная политика

- дефолты облигаций

- Дивидендные акции

- дивиденды

- ДКП

- долговой рынок

- доллар

- Доллар рубль

- Европлан

- золото

- Инвестидея

- Индекс МБ

- Индекс Московской Биржи

- Индексы

- инфляция

- инфляция в России

- Китай США

- китайский фондовый рынок

- ключевая ставка

- Ключевая ставка ЦБ РФ

- коммодитиз

- коррекция

- курс рубля

- макро

- макроэкономика

- макроэкономика России

- Мечел

- Мечел ап

- ММК

- Нефть

- Норильский Никель

- Норникель

- Облигации

- Осторожность

- ОФЗ

- Пауэлл

- платина

- плечи

- Поздравления с новым годом

- политсрач

- полюс

- полюс золото

- Портфель

- прогноз по акциям

- Россети

- Россети Московский регион

- Россети Центр и Приволжье

- рубль

- русал

- рынок акций РФ

- с новым годом

- самолет

- Самолет Плюс

- СВО

- Северсталь

- ситуация на рынке

- спекуляции

- стимулирование экономики

- стоимостное инвестирование

- сырьё

- текущая ситуация

- торговая война

- Уралкалий

- фондовый рынок

- фондовый рынок

- форекс

- ФРС

- ЦБ РФ

- экономика

- экспортеры

- Эталон

- Юань

- юань рубль

- ЮГК

- ЮГК Южуралзолото

- Южуралзолото

- Южуралзолото Группа Компаний