Rustem

Шекель получил поддержку Банка Израиля в размере 45 миллиардов долларов после нападения

- 09 октября 2023, 10:16

- |

Банк Израиля планирует предоставлять долларовую ликвидность местным кредиторам и продавать иностранную валюту впервые с тех пор, как он разрешил свободную торговлю шекелем в рамках беспрецедентной программы поддержки рынков после внезапного нападения боевиков ХАМАС.

Согласно заявлению, опубликованному в понедельник, центральный банк продаст до 30 миллиардов долларов и продлит до 15 миллиардов долларов через механизмы свопов. Целью работы на рынке в предстоящий период является сглаживание волатильности обменного курса шекеля и обеспечение необходимой ликвидности, говорится в сообщении.

Валюта Израиля ненадолго компенсировала потери после падения на целых 2% на открытии. По состоянию на 9:34 утра по местному времени он торговался на 1,6% ниже, до 3,9099 за доллар.

Базовый фондовый индекс страны TA-35 в воскресенье понес самое большое падение за более чем три года, снизившись на 6,4%.

«В подобных обстоятельствах поддержание стабильности важнее уровня», — сказал Джеффри Ю, валютный и макроэкономический стратег BNY Mellon в Лондоне. «В краткосрочной перспективе на рынках будет наблюдаться некоторая волатильность, но мы ожидаем, что с этим можно справиться. Ожидается поддержка ликвидности, и Банк Израиля имеет большой опыт в таких вопросах».

( Читать дальше )

- комментировать

- 319

- Комментарии ( 0 )

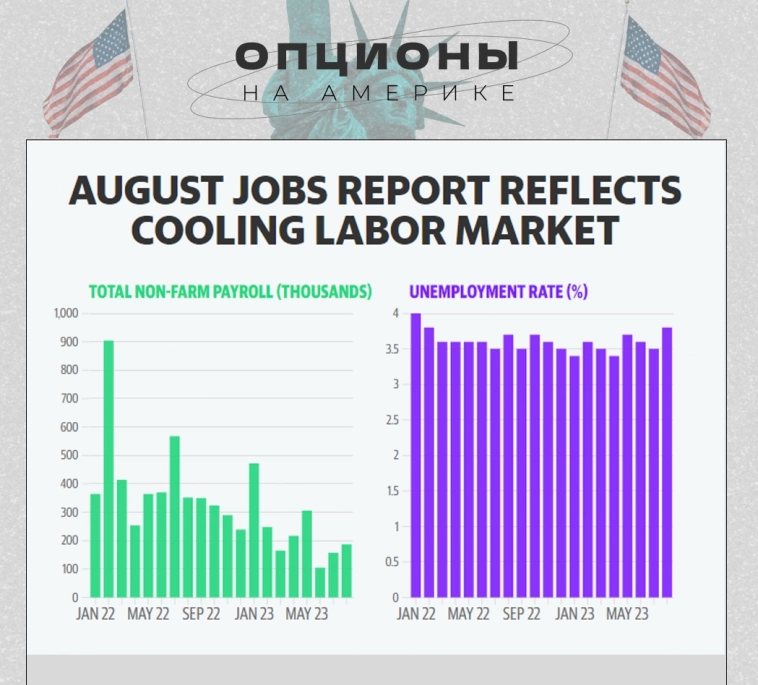

Сентябрьский отчет о занятости: в центре внимания признаки спада на рынке труда

- 06 октября 2023, 11:24

- |

Отчет о занятости за сентябрь будет опубликован в пятницу утром и должен показать, что рост числа рабочих мест в США продолжает замедляться.

Ежемесячный отчет Бюро статистики труда, который будет опубликован в 8:30 утра по восточному времени, как ожидается, покажет, что количество рабочих мест в несельскохозяйственном секторе в сентябре выросло на 170 000, а уровень безработицы немного снизился до 3,7%, согласно консенсус-оценкам, собранным Bloomberg. В августе экономика США добавила 187 000 рабочих мест, а уровень безработицы подскочил до 3,8%.

Вот ключевые цифры, на которые будет обращать внимание Уолл-стрит, согласно данным Bloomberg:

Число рабочих мест в несельскохозяйственном секторе: +170 000 против 187 000 ранее

Уровень безработицы: 3,7% против 3,8% ранее

Средний почасовой заработок в месяц: +0,3% против +0,2% ранее

Средний почасовой заработок в годовом исчислении: +4,3% против +4,3% ранее

Среднее количество отработанных часов в неделю: 34,4 против 34,4 ранее

( Читать дальше )

Акции падают, облигации падают в конвульсиях, рост доллара растет: итоги рынков

- 04 октября 2023, 10:48

- |

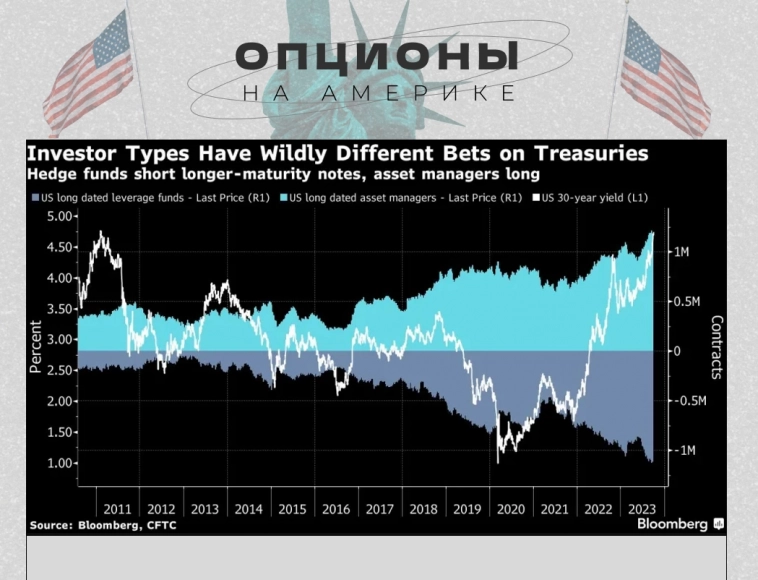

Ускоряющаяся распродажа государственных облигаций США начинает сеять хаос на финансовых рынках, повышая стоимость заимствований, оказывая давление на валюты и подталкивая акции к технической коррекции.

Индекс акций в Азии падает третий день, доведя падение с июльского максимума до чуть более 10%. Казначейские облигации увеличили потери на азиатских торгах: доходность 10- и 30-летних облигаций приблизилась к 5%. Контракты на акции Европы и фьючерсы на акции США упали после того, как во вторник индекс S&P 500 упал до четырехмесячного минимума.

Распродажа мирового долга привела к повышению доходности пятилетних облигаций Японии до десятилетнего максимума. Иена резко упала в ходе торгов в США после того, как ранее она упала до уровней, которые, как подозревали некоторые трейдеры, вызвали бы интервенционную поддержку. Центральный банк Тайваня при необходимости вмешается, чтобы смягчить движение валюты, сообщил губернатор законодателям, в то время как Банк Индонезии заявил, что покупает облигации на рынке, чтобы помочь стабилизировать рупию.

( Читать дальше )

Доходность казначейских облигаций выросла после возобновления сделки с США

- 02 октября 2023, 10:12

- |

Казначейские облигации начали неделю в минусе после того, как удалось предотвратить приостановку работы правительства США, что устранило точку неопределённости для трейдеров и вернуло их внимание к будущему курсу процентных ставок.

Доходность по 10-летним долговым обязательствам выросла на целых пять базисных пунктов до 4,62%. Доходность пятилетних облигаций выросла на аналогичную величину – до 4,66%, вновь приблизившись к 16-летнему максимуму.

Трейдеры снова сосредоточились на том, что политики США повторяли весь год: что процентные ставки, более высокие и долгосрочные, никуда не денутся. Сделка о финансировании может также побудить инвесторов перенести ставки на ноябрьское повышение ставок с декабря, что усилит медвежьи настроения на крупнейшем в мире рынке облигаций.

«Раньше рынок предполагал, что правительство будет закрыто на ноябрьское заседание, поэтому цены благоприятствовали повышению в декабре», — сказал Кевин Мьюир, бывший трейдер, который сейчас пишет информационный бюллетень MacroTourist. «Я предполагаю, что благодаря этим новым событиям рынок учтет большую вероятность ноябрьского повышения, что будет означать большее давление на переднем конце кривой».

( Читать дальше )

В свои 99 лет Чарли Мангер поделился с инвесторами мудрыми словами: «Иногда это бум». Иногда это провал». Вот как распознать «бум».

- 29 сентября 2023, 15:23

- |

В возрасте 99 лет жизнь вице-председателя Berkshire Hathaway Inc. Чарли Мангера охватывает ключевые эпохи экономических преобразований.

От глубин Великой депрессии до финансовых потрясений Великой рецессии — он видел все это. Мангер вспоминает времена, когда минимальная заработная плата составляла 40 центов в час. Подобный опыт, на фоне технологического развития и геополитических колебаний, предоставил ему уникальную призму, через которую он смотрит на инвестирование. Сегодня Мангер — одна из самых уважаемых фигур в сфере финансов.

За время своего пребывания в Berkshire Hathaway Мангер находился в эпицентре глобальных экономических изменений. Он был причастен к последствиям колебаний темпов инфляции, наблюдал за подъемом и спадом отраслей промышленности и наблюдал преобразующее воздействие технологических революций. Но среди этого вихря перемен его инвестиционная философия оставалась последовательной и опиралась на основополагающие принципы.

( Читать дальше )

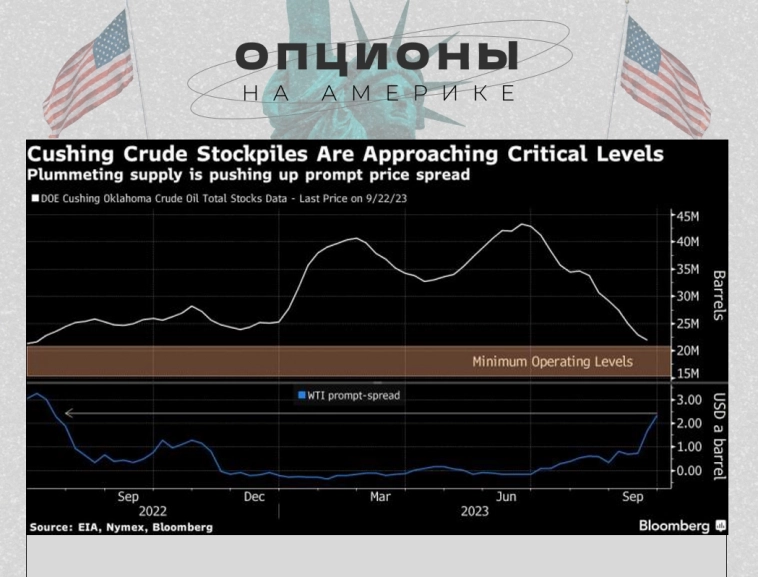

Ралли нефти получает новый импульс благодаря сокращению запасов нефти в США

- 28 сентября 2023, 09:44

- |

Нефть приблизилась к отметке в 100 долларов за баррель после того, как запасы в крупном хранилище нефти в США упали до критического уровня, что подчеркивает растущий мировой дефицит.

Цена на нефть West Texas Intermediate ненадолго подскочила выше 95 долларов за баррель впервые более чем за год после подскока на 3,6% в среду, что стало самым большим приростом с начала мая. Запасы в Кушинге, штат Оклахома — пункте поставки эталонного газа в США — упали чуть ниже 22 миллионов баррелей, самого низкого уровня с июля 2022 года и близко к операционным минимумам.

«Я опасаюсь, что на этом рынке мы сократили очень много запасов», — сказала Bloomberg TV Амрита Сен, соучредитель и руководитель отдела исследований консалтинговой компании Energy Aspects. «Прямо сейчас то, что происходит в США — в Кушинге сухо».

Согласно официальным данным, опубликованным в среду, общие запасы сырой нефти в США сократились больше, чем ожидалось, что свидетельствует о том, насколько быстро рынок сжимается из-за сокращения поставок из Саудовской Аравии и России. Цена на нефть WTI подскочила примерно на треть с конца июня и находится на пути к самому большому квартальному приросту с начала 2022 года, что усиливает инфляцию и вызывает головную боль у центральных банков.

( Читать дальше )

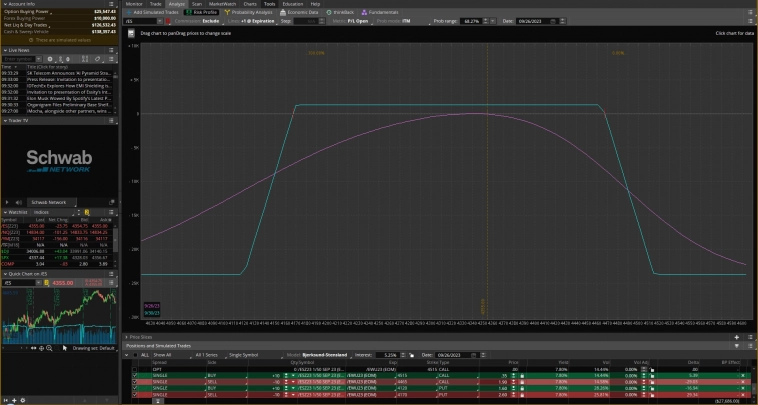

Открыл новую позицию

- 26 сентября 2023, 09:47

- |

Собираем «Железный кондор».

Страйки:

Коллы

4515 (куплен 1 контракт) премия 0.35

4465 (продан 1 контракт) премия 1.90

Путы

4120 (куплен 1 контракт) премия 1.60

4170 (продан 1 контракт) премия 2.60

Срок жизни конструкции до 29 сентября 2023 года.

Тикер EWU23

Добрый день.

Профиль позиции

Прибыль (+ 127.5) Убыток (- 2 372.5)

Если есть вопросы по открытию позиции пишите мне напрямую

Мой телеграм канал ОПЦИОНЫ НА АМЕРИКЕ #железныйкондор

Всем осмысленного профита.

Microsoft теряет рейтинг последней продажи, поскольку Гуггенхайм повышает рейтинг искусственного интеллекта

- 25 сентября 2023, 17:21

- |

Microsoft Corp потеряла свой единственный рейтинг продаж в понедельник, поскольку Гуггенхайм повысил свое мнение о софтверном гиганте до нейтрального, сославшись на попутный ветер со стороны генеративного искусственного интеллекта.

«Как и любой другой человек на планете, мы ожидаем, что «повествование» GenAI станет чем-то большим, чем просто история, хотя мы все еще задаемся вопросом, насколько монетизация будет реализована и в какие сроки», — написал аналитик Джон ДиФуччи. «Повествование о генеративном искусственном интеллекте является слишком позитивной силой, чтобы с ней бороться, даже несмотря на то, что тревожная динамика, которая, как мы предполагали, могла развиться, действительно произошла».

Фирма называет проблемы с продуктом Microsoft Windows одной из «тревожных динамик», оказывающих давление на акции, а также «растущие проблемы на рынке» для бизнеса облачных вычислений Azure. С января у компании была рекомендация продавать акции.

( Читать дальше )

UAW усилит забастовки на заводах по производству запчастей GM и Stellantis; «реальный прогресс» достигнут в Ford

- 22 сентября 2023, 18:37

- |

Президент UAW Шон Фейн объявил, что профсоюз расширяет свои «стоячие» забастовки в 12 часов дня. По восточноевропейскому времени в пятницу, но только против GM и Stellantis, после того как профсоюз заявил, что на этой неделе в переговорах с Ford был достигнут «реальный прогресс».

По словам Фейна, рабочие на предприятиях по распространению запчастей для GM и Stellantis «поднимутся» и забастуют в 38 местах в 20 штатах. «Наша стратегия стендапа направлена на одно — выиграть контракты на запись», — частично сказал Фейн. В случае забастовок, вместо того чтобы бастовать сразу по всем заводам определенного автопроизводителя, избранным местным отделениям UAW будет предложено «встать» и выйти на намеченные объекты, давая, по словам UAW, «максимальное влияние и максимальное воздействие». гибкость» в переговорах с автопроизводителями.

Хотя переговоры в Stellantis и GM не продвинулись так, как хотелось бы UAW, Фейн сообщил, что профсоюз достиг ряда уступок с Ford, включая восстановление COLA (формулы корректировки стоимости жизни), права на забастовку заводов по поводу закрытия, расширенная формула распределения прибыли и немедленная конверсия временных сотрудников, среди прочего.

( Читать дальше )

Ожидается, что ФРС останется неизменной и сигнализирует о новом повышении ставок

- 20 сентября 2023, 18:56

- |

Ожидается, что Федеральная резервная система сохранит процентные ставки на стабильном уровне в среду днем, а также оставит дверь открытой для будущих действий по снижению инфляции.

Многие экономисты и наблюдатели за ФРС ожидают, что чиновники запланируют еще одно повышение ставок, прежде чем перейти к длительной паузе.

«Я думаю, что рынок прав, ожидая, что ФРС пропустит это заседание» и «сохранит бдительность», — сказал во вторник Yahoo Finance Марвин Ло, старший глобальный макростратег State Street. ФРС, добавил он, сохранит «возможность еще одного повышения ставок до того, как они завершат процесс ужесточения монетарной политики».

Ставки сейчас находятся в диапазоне 5,25%-5,5% после 11 повышений ставок с марта 2022 года, что стало самой агрессивной мерой центрального банка по борьбе с инфляцией с 1980-х годов.

Но хотя многие ожидают еще одного повышения ставок, более серьезный вопрос может заключаться в том, как долго ФРС будет оставаться на повышенных уровнях. Будут ли чиновники по-прежнему ожидать снижения ставок на 100 базисных пунктов в следующем году или прогнозируется меньшее снижение ставок, что означает, что ставки будут оставаться высокими в течение длительного времени?

( Читать дальше )

теги блога Rustem

- Apple

- berkshire hathaway

- jpmorgan chase

- microsoft

- nasdaq

- Nonfarm payrolls

- nvidia

- S&P500

- treasuries

- акции

- акции США

- алготрейдинг

- американский рынок

- банки

- банки США

- волаильность

- волатильность

- волатильность S&P

- ГКО США

- гном

- госдолг США

- Группа

- Джером Пауэлл

- Джон Уильямс

- дональд трамп

- железный кондор

- золото

- иГРЫрАЗУМа

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа-2019

- Илья Коровин

- индекс доллара

- иностранные акции

- инфляция

- инфляция в США

- календарные спреды

- календарные спрэды

- календарный спред

- Китай

- Китай Америка

- КОНКУРС

- криптовалюта

- кэти вуд

- ЛЧИ

- ЛЧИ 2016

- ЛЧИ 2018

- мангер

- мани менеджмент

- мобильный пост

- нефть

- Новости

- новости рынков

- новости в США

- новости рынков

- новости сша

- обзор рынка

- облигации

- обучение

- Оклорынок

- околорынок

- опцины

- опцион

- опцион Ri

- опцион волатильность

- опционы

- опционы CME group

- опционы волатильность

- опционы на америке

- Портфель инвестора

- процентные ставки США

- разоблачение

- реальный счёт

- результат

- результаты

- рынок Китая

- рынок США

- рынок труда США

- Сделка онлайн

- сделки онлайн

- ставка фрс сша

- стратегия

- стресс-тест

- сша

- торги

- торговая система

- торговля в реальном времени

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Уоррен Баффетт

- управление активами

- Управление портфелем

- форекс

- ФРС

- ФРС США

- хедж-фонд

- хеджирование

- Чарли Мангер

- экономика Китая

- экономика США