SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Mistika911

⚡️ Яндекс: Искры нет, но горит ровно )

- 29 октября 2025, 13:16

- |

Иногда бывает отчёт, в котором всё хорошо — но рынок не искрит. Вот это как раз тот случай.

Яндекс снова показал сильные цифры за 3-й квартал 2025 года: выручка +32%, EBITDA +43%, скорректированная прибыль +78%. Плюс компания подняла прогноз по EBITDA на год — теперь ждут 270 млрд ₽ вместо прежних 250.

Хорошо? Конечно.

Захватывающе? 😂 Хотелось бы видеть отражение в котировках $YDEX .

Темпы роста замедлились 💁♀️ 32% г/г — это уже не космос, а просто хороший бизнес в непростых условиях. Рекламный сегмент, который когда-то тянул компанию, вырос всего на 11%: рынок сжимается, бренды экономят, и чудес тут не ждут. Спасают городские сервисы — такси, доставка, райд-тех — именно они дают +36%. 🤔 Хотя странно было бы видеть другое с учётом заоблачных цен и статуса монополиста.

По сути, «Яндекс» всё дальше уходит от образа IT-платформы и превращается в экосистему городских привычек.

Рост Яндекса сегодня — не за счёт экспансии, а за счёт удержания. Это рост зрелого бизнеса, который умеет монетизировать привычку. Люди не выбирают сервис — они выбирают удобство, и Яндекс встроен в повседневность настолько, что рост теперь идёт не по рынку, а по инерции поведения.

( Читать дальше )

- комментировать

- 306

- Комментарии ( 0 )

⚡️ FabricaONE.AI: кандидат на IPO, у которого совпали цифры и здравый смысл ⚡️

- 28 октября 2025, 11:18

- |

На панели SmartLab «Кандидаты на IPO» три компании — FabricaONE.AI, IEK Group и Basis — выглядели как участники разного жанра.

FabricaONE.AI — рациональный инженер.

IEK — промышленный ветеран.

Basis — красивая подруга в клубе, как подметил спикер компании со сцены.

Сегодня поговорим о первых 💁♀️

FabricaONE.AI говорила о фактах — и именно в этом был главный контраст.

Выручка за 2 года выросла с 10,1 до 18,6 млрд ₽, долгов нет, доля рекуррентной выручки — 34%, скорректированная EBITDA росла в среднем на 79% ежегодно, рентабельность — около 19%, целевая — 24%. Компания входит в группу Softline, объединяет около 5,5 тысячи сотрудников и 1,4 тысячи клиентов.

IPO нужно не ради спасения, а ради ускорения роста — формат cash-in, когда деньги идут в развитие, а не в карманы акционеров.

📊 Структура, которая работает

FabricaONE.AI строит бизнес на четырёх направлениях — заказная разработка, тиражное ПО, промышленное программное обеспечение и обучение, всё это подкреплено искусственным интеллектом внутри решений.

( Читать дальше )

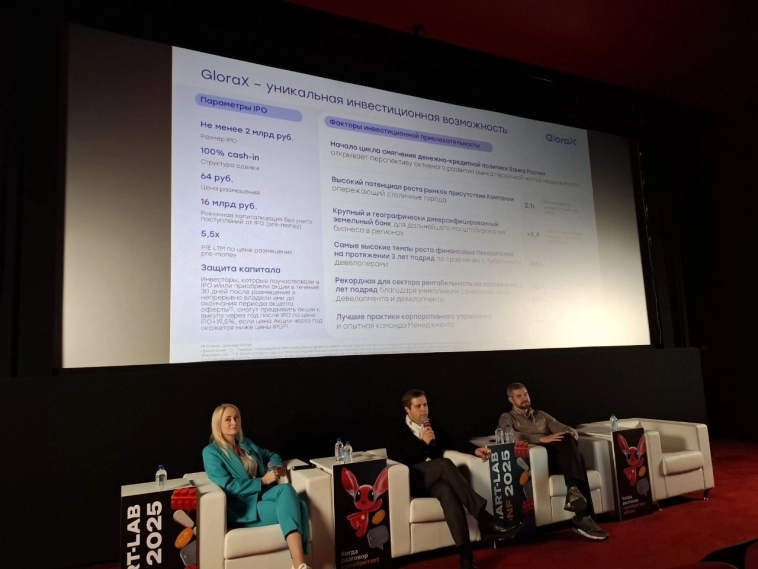

GloraX: IPO, которое играет против страха всего рынка.

- 27 октября 2025, 10:31

- |

В субботу модерировала сессию девелопера GloraX на конференции Смартлаб — и это был живой и насыщенный диалог. Пока коллеги-эмитенты перешёптывались за кулисами: «IPO сейчас? В такое-то время?» — GloraX спокойно выкатила модель, где на риск есть ответ, а на вопросы — цифры.

📌 Основные параметры:

— Цена размещения: 64 руб., объём — от 2 млрд руб.

— Free float: 12,5–25%, весь объём — cash-in

— Листинг пока 2 уровень, но амбиции — перейти в первый

— Приём заявок до 30 октября 2025

— Тикер $GLRX

🔐 IPO с подушкой: оферта, которая может сработать

Если через год хотя бы в одну из пяти основных торговых сессий средневзвешенная цена окажется ниже цены IPO, компания выкупает акции с премией +19,5%. Но только у тех, кто держал бумаги весь год и купил их либо на IPO, либо в первые 30 дней. Кстати, маржиналка с овернайтом должна быть отключена.

В эти 5 дней:

— аффилированные лица не торгуют

— нет шортов

— нет маркетмейкера

( Читать дальше )

Конференция Смартлаб

- 25 октября 2025, 10:30

- |

🎤 Сегодня у меня три сессии — и если вы всё ещё думаете, что модератор просто сидит на сцене и улыбается, то вы явно никогда не видели, как я готовлюсь 😏

Для дискуссии с Займер $ZAYM я собрала список вопросов, от которых у IR-ов обычно начинают подрагивать ресницы и пересыхать в горле.

Мы поговорим не только о красивых цифрах, но и о том, что реально волнует рынок:

🔹 После IPO компания активно расширяется — сделки M&A, покупка банка «Евроальянс», запуск коллекторского подразделения. Хочу понять: зачем микрофинтеху собственный банк, как быстро он окупится и где граница между ростом и фокусом?

🔹 Дивиденды: раньше payout доходил до 90–100 %, теперь — ровно 50 %. Инвесторы уже задают вопрос — временно ли это или новая норма ради роста и капитала банка?

🔹 Регуляторика:

«Период охлаждения», биометрия, ПДН, лимиты ЦБ — рынок МФО превращается в минное поле.

Интересно, как компания планирует выживать в мире, где даже выдача займа превращается в квест с задержкой в 4 часа и трёхдневной паузой после погашения.

( Читать дальше )

Для дискуссии с Займер $ZAYM я собрала список вопросов, от которых у IR-ов обычно начинают подрагивать ресницы и пересыхать в горле.

Мы поговорим не только о красивых цифрах, но и о том, что реально волнует рынок:

🔹 После IPO компания активно расширяется — сделки M&A, покупка банка «Евроальянс», запуск коллекторского подразделения. Хочу понять: зачем микрофинтеху собственный банк, как быстро он окупится и где граница между ростом и фокусом?

🔹 Дивиденды: раньше payout доходил до 90–100 %, теперь — ровно 50 %. Инвесторы уже задают вопрос — временно ли это или новая норма ради роста и капитала банка?

🔹 Регуляторика:

«Период охлаждения», биометрия, ПДН, лимиты ЦБ — рынок МФО превращается в минное поле.

Интересно, как компания планирует выживать в мире, где даже выдача займа превращается в квест с задержкой в 4 часа и трёхдневной паузой после погашения.

( Читать дальше )

Ставка 16,5%: не разворот, а «микрошаг» в длинной жёсткости

- 24 октября 2025, 17:49

- |

🔹️Что сделал ЦБ?

Ставка снижена на 50 б.п. до 16,5%. Формулировка жёсткая: регулятор сохранит такие условия, какие нужны для возвращения инфляции к цели.

🔹 Что сказал ЦБ (по сути).

Устойчивая инфляция всё ещё выше 4%, признаки замедления неустойчивы. Ценовые ожидания предприятий в октябре выросли, у населения – без изменений.

Прогноз инфляции-2026 повышён до 4–5%, устойчивые ~4% — лишь во второй половине 2026.

Средняя ставка-2026 поднята до 13–15% (ранее была ниже) — сигнал про длинный период жёсткой ДКП.

Кредитование-2025 всё ещё прибавит 8–11% — импульс жив, но его стараются не «перекормить».

🔹 Что объяснила Набиуллина.

Рассматривали три варианта: 17%/16,5%/16%. Победил «средний», т.к. появились новые проинфляционные факторы, а ядро всё ещё высоко.

Ускорение текущих цен — во многом разовые эффекты: топливо, овощи/фрукты; но даже «очищенная» инфляция выше цели.

✍️ Что изменилось против сентября

Траектория-2026 жёстче (13–15% вместо прежней, более мягкой). Это формализует идею «дольше высоко».

( Читать дальше )

⚡️Время жить — и время выживать.

- 23 октября 2025, 16:57

- |

Как выявляется в обзоре «Время жить и время выживать: обзор долгового рынка 2025‑2026 гг.», корпоративный долговой рынок в России сейчас находится на пересечении двух сил: с одной стороны — импульсы роста, с другой — нарастающие риски.

Что радует❓️ («время жить»)

Объём корпоративных облигаций за 9 мес. 2025 года вырос на 22% к году ранее, до ~34,5 трлн руб.

Размещения облигаций выросли на 71% за тот же период, и число компаний‑эмитентов вышло на рекордные уровни.

Снижение ключевой ставки Банк России (до ~17%) создаёт предпосылки для большей доступности долгового рынка.

Приток частных инвесторов: снижение ставок по депозитам ведёт к тому, что физлица всё активнее смотрят на облигации как на альтернативу.

Внедрение нового нормативного механизма (ННКЛ) сделает облигации с рейтингом «ruBBB‑» и выше более ликвидными в банковской системе — это «подпорка» рынку долгов.

Что тревожит❗️ («время выживать»)

Высокие процентные ставки по кредитам и займам для компаний: рост процентных расходов, ухудшение прибыли и рентабельности.

( Читать дальше )

Северсталь без дивидендов: сталь крепка, рынок — нет

- 20 октября 2025, 11:53

- |

Пока металлурги Европы борются с дешёвой азиатской сталью, в России проблема иная — спрос просто сдувается. «Северсталь» $CHMF опубликовала результаты за третий квартал, и они честно показывают: даже при низкой себестоимости, рынок тянет вниз.

📉 EBITDA упала на 45% г/г — до 35,5 млрд руб. Маржа просела до 20% (-10 п.п.). Выручка — 179 млрд руб. (-18% г/г). Снижение цен и рост доли полуфабрикатов в продажах съели прибыль.

Для сравнения: год назад EBITDA была почти 65 млрд, а выручка превышала 219 млрд.

Производство чугуна выросло на 12%, стали — на 10%, но спрос не поддержал. Российский рынок металлопродукции схлопнулся примерно на -15% за 9 месяцев, и даже гибкий сбыт не спас от ценового обвала — горячекатаный прокат подешевел на 14%.

Свободный денежный поток за квартал хоть и положительный (+7,3 млрд руб.), но по итогам 9 месяцев остаётся в минусе (-21,8 млрд руб.).

Причина — инвестиционная программа, которая выросла на 77% г/г: за 9 месяцев в развитие вложено 127 млрд руб. Доменная печь № 4 вернулась после капремонта, фабрика окомкования строится, амбиции живут.

( Читать дальше )

Экономика на тормозах: НДС 22%, инфляция и рынок без веры.

- 22 сентября 2025, 11:01

- |

На прошлой неделе нас снова уверяли: «рецессии нет, всё под контролем».

Формально — да, но ощущение на рынке такое, будто тормоз уже в полу.

НДС хотят поднять до 22% — и это не только про «спасение бюджета». Это значит, что мы ещё раз ускорим инфляцию, чтобы потом с гордостью её снова «укрощать» высокой ставкой. Замкнутый круг: сначала греем цены налогами, потом душим спрос ставкой. Бизнес — между молотом и наковальней, население — между ценником и ставкой по кредиту.

🤦♀️ Упрощёнка под прицелом. Минфин обсуждает ужесточение УСН — лимиты могут резко снизить с 60 до 10 млн рублей в год. Большинство компаний на упрощёнке потеряют освобождение и будут обязаны платить НДС по новой повышенной ставке. Решение, скорее всего, подстегнёт способы оплаты серыми схемами, а наличка опять будет пользоваться спросом. 😂 Хотя теперь становится понятно, зачем с сентября банки должны внимательнее контролировать клиентов, если сумма наличных, вносимая на счёт, значительно превышает среднемесячный доход, а также другие подозрительные случаи.

( Читать дальше )

✨ Какая церемония, какие люди — уровень впечатлил!

- 10 сентября 2025, 14:12

- |

🤭 Сезон московских мероприятий после летнего затишья открыт, и первым в моём календаре оказалась Альфа.

Такие события всегда ценны: они дают возможность увидеть «живой рынок» — пообщаться с коллегами, обменяться мыслями о трендах, услышать чужие истории успеха и провалов. В кулуарах рождаются инсайты, которых не найдёшь ни в одном отчёте, — именно они формируют ту самую среду, где растут новые идеи и стратегии.

Альфа-Турнир собрал трейдеров со всей страны. Зал дышал драйвом, а в кулуарах — как всегда — разговоры о рынке, стратегиях и текущих трендах.

😁 Особенно зацепили истории победителей. Один трейдер буквально «подсадил» на биржу всю семью — теперь даже жена торгует. Другой с призовыми восполнил свадебные расходы. И все они — не публичные фигуры, без медийного ореола, а самые настоящие «люди из народа». Вдохновляет, что сотни процентов доходности могут показать те, кто просто верит в себя и системно работает.

📈 Поразило и то, насколько разные стратегии приводили к успеху. Кто-то сделал пару сделок в БПИФе и показал +81%, а кто-то совершил тысячи операций на срочном рынке с оборотом в сотни миллионов. Разные подходы, разные ритмы — но результат один: победа.

( Читать дальше )

Актуальный рынок долга

- 09 сентября 2025, 16:06

- |

Говорим про облигации — от азов до практики.

Что такое облигации, какие они бывают и почему не все из них достойны внимания?

В новом выпуске «Голоса рынка» Юлия Андреева вместе с Эриком Лысенко — инвестиционным аналитиком, соавтором проекта NZT Rusfond— разобрали основные типы облигаций и собрали актуальный портфель для инвестора на сегодняшний день.

Смотрите до конца, чтобы понять, какие облигации могут стать базой портфеля, где кроются риски и как эмитенты используют рынок для рефинансирования долгов.

ГОЛОС РЫНКА

📺 youtu.be/z5Q_0Yi6N1Y?si=e8GRSU2ulHHcXsWm

📹 rutube.ru/video/c01352cdd2d5f417fdedde6cb7e90641/?r=a

😄 vk.com/video-231737919_456239060

Таймкоды:

00:00 Введение

01:08 Виды облигаций

05:36 ОФЗ с плечом и высокая доходность

08:59 Почему валютные облигации так популярны?

14:37 Какие облигации выбрать сегодня?

21:56 Анализ облигаций АПРИ и ЛСР

25:23 Риски дефолтов на рынке

27:38 Критерии оценки эмитентов

29:53 Пример эмитента «Позитив»

( Читать дальше )

Что такое облигации, какие они бывают и почему не все из них достойны внимания?

В новом выпуске «Голоса рынка» Юлия Андреева вместе с Эриком Лысенко — инвестиционным аналитиком, соавтором проекта NZT Rusfond— разобрали основные типы облигаций и собрали актуальный портфель для инвестора на сегодняшний день.

Смотрите до конца, чтобы понять, какие облигации могут стать базой портфеля, где кроются риски и как эмитенты используют рынок для рефинансирования долгов.

ГОЛОС РЫНКА

📺 youtu.be/z5Q_0Yi6N1Y?si=e8GRSU2ulHHcXsWm

📹 rutube.ru/video/c01352cdd2d5f417fdedde6cb7e90641/?r=a

😄 vk.com/video-231737919_456239060

Таймкоды:

00:00 Введение

01:08 Виды облигаций

05:36 ОФЗ с плечом и высокая доходность

08:59 Почему валютные облигации так популярны?

14:37 Какие облигации выбрать сегодня?

21:56 Анализ облигаций АПРИ и ЛСР

25:23 Риски дефолтов на рынке

27:38 Критерии оценки эмитентов

29:53 Пример эмитента «Позитив»

( Читать дальше )

теги блога Mistika911

- buyback

- fix price

- globaltrans

- headhunter

- Henderson

- IPO

- IPO 2024

- IPO 2025

- IVA Technologies

- OZON

- pre-IPO

- Whoosh

- X5

- акции

- алроса

- аналитика

- Аренадата

- Астра

- афк система

- БАЗИС

- ВсеИнструменты.ру

- втб

- Газпром

- ГМК Норникель

- Группа Позитив

- двмп

- Делимобиль

- дивиденды

- доллар рубль

- Займер

- золото

- Израиль

- инвестиции в недвижимость

- интеррао

- инфляция

- инфляция в России

- КарМани

- квалифицированный инвестор

- Китай

- Ключевая ставка ЦБ РФ

- конференция смартлаба

- криптовалюта

- ЛОЭСК

- лукойл

- м.видео

- Магнит

- Мать и Дитя

- ммк

- мобильный пост

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- натуральный газ

- Нефть

- Новатэк

- облигации

- обратный выкуп акций

- ОЗОН Фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчётность

- ПИК СЗ

- полиметалл

- приватизация

- прогноз компании

- прогноз по акциям

- Промомед

- Ренессанс Страхование

- Рентал ПРО

- роснефть

- россети ленэнерго

- ростелеком

- РСПП

- русагро

- русолово

- Самолет

- Самолет Плюс

- сбербанк

- сделки M&A

- Северсталь

- селектел

- Селигдар

- совкомбанк

- совкомфлот

- соллерс

- СПб Биржа

- тинькофф банк

- трейдинг

- форекс

- Фосагро

- ЦБ РФ

- цифровой рубль

- Цифровые привычки

- ЦФА

- черкизово

- экономика России

- экспортные пошлины

- Элемент

- Яндекс