Mike My Day Authors

Что происходит с инфляцией

- 30 ноября 2021, 20:54

- |

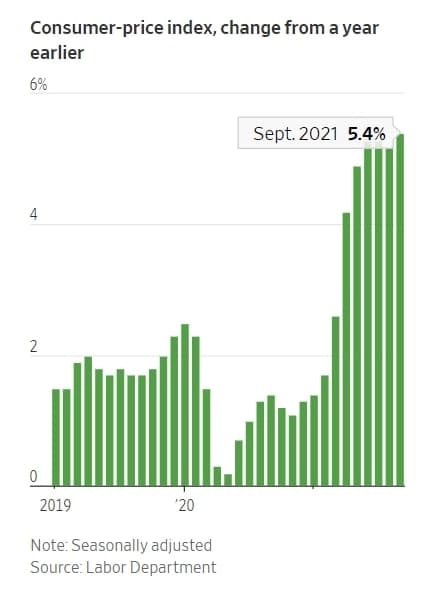

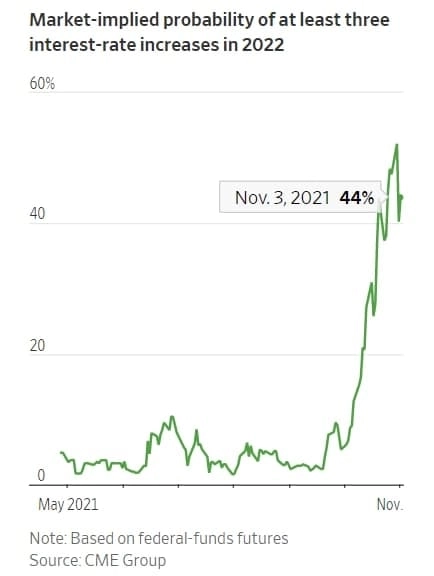

Интересное время наступает. Индекс инфляции в США в октябре составил 6,2% при ожиданиях 5,8%. Думаю, о том, каково пороговое значение для инфляции у ФРС мы уже как-то стали забывать. Вполне определенно можно сказать, что главная стратегия ФРС таргетирования инфляции пала, ситуация еще под контролем, но это уже реагирование на фактические события, а не стратегия ДКП. Да еще и шансы у Джереми Пауэлла остаться у руля убывают с каждым днем. То, что Президент США затягивает с объявлением кандидата на пост главы ФРС, скорее говорит не в пользу Пауэлла, если бы кандидатом вновь был выбран он, об это сразу бы и объявили.

( Читать дальше )

- комментировать

- 403

- Комментарии ( 2 )

Что происходит на рынке недвижимости США

- 29 ноября 2021, 22:14

- |

Barron’s пишет о важных событиях на рынке жилой недвижимости США, которые, как мне кажется, касаются разного рода экосистем, вовлеченных в данный бизнес.

Цены на жилую недвижимость в США продолжают рост, но в сентябре данным Национальной ассоциации риэлторов он стал всего лишь замедляться, ослабляя спрос на дома со стороны их покупателей. Но даже этого небольшого «ветерка» вполне хватило для того, чтобы начало лихорадить так называемый рынок iBuying – онлайн торговых систем недвижимостью. На прошлой неделе один из лидеров этого рынка – компания Zillow Group закрыла свою платформу Zillow Offers после того, как слишком много заплатила за дома, которые намеревалась продать.

( Читать дальше )

Что такое богатство?

- 27 ноября 2021, 22:29

- |

Ламба?

Вилла?

Гуччи?

Буллшит!

Богатство — это когда ты 100% времени можешь заниматься тем, что приносит тебе радость. И не краткосрочную (привет любителям кокса), а долгосрочную.

Ученые 30+ лет подряд изучали источники радости, и там все просто:

( Читать дальше )

Почему экология и капитализм не совместимы?

- 26 ноября 2021, 22:07

- |

Самые ESG-люди — это провинциальные жители 50+.

Они:

— не бегают за новыми айфонами

— не парятся о новых модных коллекциях

— носят все вещи годами до дыр, а остатки потом идут на тряпки и утепление амбаров

( Читать дальше )

Чем похожи российский биржевой рынок и модель Robinhood

- 22 ноября 2021, 17:02

- |

Российский биржевой рынок во многом напоминает мне модель коллективного ROBINHOOD. Модель Робингуда похожа на красивый гоночный автомобиль, который неизбежно выйдет из строя, как только дорога станет ухабистой.

( Читать дальше )

Новая экспериментальная система налогообложения в Китае

- 20 ноября 2021, 15:50

- |

Интересные новости из Китая, о них пишет WSJ. Агентство Синьхуа сообщило, что Постоянный комитет Всекитайского собрания народных представителей, высший законодательный орган страны, принял пилотную налоговую программу налогообложения недвижимости. В ближайшие несколько месяцев Государственный совет, кабинет министров Китая, раскроет подробности, в том числе, какие регионы будут участвовать в этом эксперименте. По словам Си Цзиньпина налог будет взиматься ежегодно со стоимости собственности. Он является ключевым элементом его программы «общего процветания».

( Читать дальше )

Перспективы Vanguard Group

- 19 ноября 2021, 22:15

- |

Давно с улыбкой слушаю выражения о перспективах финансовых инструментов и организаций – «вот, то-то умрет, а то-то останется».

В жизни так не бывает. Даже с индексными стратегиями. Одним из ключевых направлений развития Vanguard Group сегодня является создание новых линеек активно-управляемых фондов. А старые активно-управляемые фонды в группе помогали и продолжают помогать миллионам людей накапливать пенсионные сбережения. Вот мнение в ресурсе MarketWatch одного из авторов о 9 наиболее привлекательных взаимных фондов для пенсионных сбережений в Vanguard. Если бы в течение последних 15 лет российские граждане имели бы возможность копить деньги на таких условиях, в России старость давно бы перестала быть источником бедности для многих граждан.

( Читать дальше )

"На рынок, наконец, пришел частный инвестор"

- 18 ноября 2021, 23:17

- |

Слова «на рынок, наконец, пришел частный инвестор», на мой взгляд, все больше становятся маркетинговым заклинанием. Его цель – сформировать у оставшейся части населения опасения отстать от поезда или от толпы. Это такой же инструмент формирования пузыря активов, как и мягкая ДКП, кредитование сделок с ценными бумаги, агрессивная реклама финансовых инструментов и т.п.

( Читать дальше )

Банк России уничтожает экосистемы

- 17 ноября 2021, 21:35

- |

Не разделяю подходов финансового регулятора в России к экосистемам. Во-первых, странной является сама попытка определения в правовых актах экосистемы, поскольку это всего лишь процесс, в котором их администраторы используют цифровые платформы для расширения сферы оказываемых услуг и продуктов, который будет длится очень долго прежде, чем произойдут какие-то качественные изменения в бизнес-моделях финансовых организаций. Как они будут выглядеть конкретно мы сейчас не знаем, зачем гадать на кофейной гуще. Сейчас он находится в зачаточном состоянии, поэтому любой банк, финансовых посредник или бигтехкомпания де-факто может объявлять и объявляют себя экосистемами, что ничего не меняет по сути. Потребителям все равно, пользуются ли они экосистемой или чем-то еще, они об этом просто не задумываются. Регулировать здесь нечего. Но главное, зачем подводить новые платформы финансовых организаций под понятие непрофильных активов банков, требующих повышенных нормативов?

( Читать дальше )

теги блога Mike My Day Authors

- bitcoin

- black rock

- Citadel Securities

- covid

- Credit Suisse Group AG

- DeFi

- etf

- Fidelity

- gamestop

- IPO

- it

- NASDAQ

- NFT

- Robinhood

- Robinhood Markets

- S&P500

- S&P500 фьючерс

- SEC

- spac

- Vanguard

- акции

- американский рынок

- африка

- Банк России

- банки

- баффет

- бизнес

- биржа

- биткоин

- биткойн

- бразилия

- брокер

- брокеры

- венчурные инвестиции

- Всемирный банк

- германия

- ДКП

- доллар

- доход

- евро

- европа

- запад

- инвестиции

- Инвестиции в недвижимость

- Индия

- инфляция

- ипотека

- ипотека США

- история

- капитализм

- карантин

- Китай

- книги

- кодак

- кредиты

- кризис

- криптовалюта

- криптовалюты

- мвф

- монополии

- московская биржа

- налоги

- недвижимость

- облигации

- пирамида

- приложение

- пузыри

- развивающиеся страны

- рейтинг

- РЕПО

- Россия

- рубль

- сбер

- сбербанк

- смартфон

- СПБ биржа

- ссср

- стартап

- стартапы

- статистика

- стейблкоин

- стратегии

- США

- технологии

- торговая площадка

- Трамп

- трейдинг

- финтех

- фондовый рынок

- фондовый рынок

- форекс

- ФРС

- ЦБ

- швейцария

- экология

- экономика

- экосистема

- юмор