Макро Партнёры

Пресс-конференция FOMC

- 30 января 2019, 11:27

- |

Посмотрел пару умных каналов YouTube и Telegram и у слыша потрясающие идеи!

Сегодня в среду 30.01.2019 года, оказывается конференция FOMC, и мистер Пауэлл будет успокаивать рынки, и может быть, он даже остановит программу QT (quantitative tightening) которая изымает ликвидность с рынка, а нам трейдерам, нужно внимательно следить за долларом, и понять, что изменится, может прикупим чего ни будь…

Ну это наверное хороший совет? Как вы думаете?

Публичный Пост: тут https://clck.ru/F7Xo7

Позвольте выскажу свое мнение.

Мистер Паулл –это оптимист который учится на своих ошибках и придерживается теорий, которые даже никогда не применялись, и это, его погубит. ( сделал вывод слушая его конференции) После поднятия ставки в декабре, он вероятно будет аккуратен в высказываниях, но мы не должны ожидать изменения курса ФРС на смягчение программы QT. А также не стоит ожидать, и понижения ставки ФРС по федеральным фондам.

( Читать дальше )

- комментировать

- 2.6К | ★4

- Комментарии ( 11 )

Идеи на 2019 год по Нефти.

- 24 января 2019, 00:44

- |

Очень интересные были последние 4 недели перед католическим Рождеством на SP 500. График ниже.

Обычно Декабрь не испытывал потерю ликвидности, а тем боле так резко не падал на 20 %, но безусловно это войдет в историю. По факту не было серьезных данных чтоб цена так упала и сегодня это очевидно, я считаю, что справедливые цены выше и я жду 2900- 3000 по SP 500 в этом году и эта цель реальна только мне одному похоже, всему остальному миру ( вернее смарт-лабу) стоит пока обсуждать начало рецессии и продавать к целям 600$ или шортить нефть. Есть так же и отдельные кадры на Смарт-лабе которые сравнили SP 500 (сиплого) с биткоином, и определили его к цели на 600$ мол у них там волна по эллиоту и цена должна быть именно там. Мне порой жалко такие идеи, но на рынке всегда должны бы и такие кадры, так что им мешать не нужно и спорить также. (и вы не комментируйте их посты) Просто скажу, что Акция в Фондовом индексе, это не просто бумажка, это право на имущество и доход компании, а в индексе SP 500 — 500 лучших компаний, если компанией управляют бестолочи и она порождает убытки и выпускает одни облигации для поиска инвестиций, то рано или поздно компания погрузится в хаус, и станет компания труп, ползущая на коленях, и ее рейтинг опустится как все российские акции в сектор BBB- СС+ до D. Да и все банки в РФ ужа давно там.( дефолт и банкротство)

( Читать дальше )

Фондовый рынок падает в пропасть, кто виноват ?

- 25 декабря 2018, 17:38

- |

Последнее время я был озадачен тем, что происходит на рынках США, так как SP 500 упал на 20%

По цифрам в экономике все просто хорошо или удовлетворительно, и ничего не говорит, о том, что рынок рухнет.

Стали появляться версии

1.Это Китай распродает активы из за торговых войн.2.Беспорядки в Вашингтоне, Трамп один против сената.

3.Большой гос. долг вот вот лопнет и доллар упадет на 30%.

4.Цены на нефтепродукты снижается из за большого производства, тем самым погружает рынок в дефляцию.

Все это не позволяет рынку упасть на 20% так быстро, должны быть другие причины..

Виновники торжества: встречайте

Рейтинговые агентства

1. Moody's Investors Services

2. S & P Global Ratings

( Читать дальше )

Кратко по EUR\USD

- 10 декабря 2018, 15:32

- |

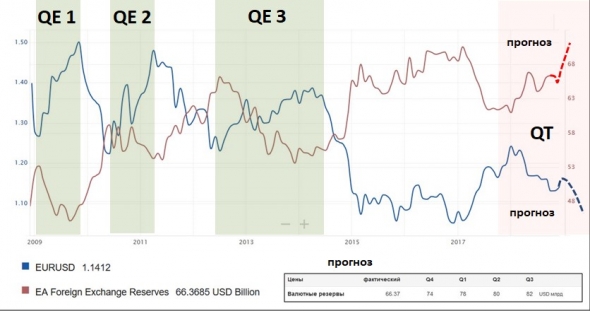

Вероятно евро сможет подняться до 1.18, но до конца 2019 года, с программой QТ от ФРС многие ждут 1.0 в валютной паре EUR\USD и правильно делают. Также валютные резервы Евро по прогнозам должны увеличиться до 82 USD млрд, если это подтвердиться, то евро увидит заветную цену паритет.

На графике давайте рассмотрим влияние программы QE и QT на валютную пару EUR\USD и все станет всем очевидно.

Синяя линия это курс валюты EUR\USD как вы заметите, программа QE от ФРС снижала стоимость доллара во всех 3 программах, сегодня ФРС имеет обратную программу QT и реакция на нее обратная, об этом я еще писал год назад. Думаю, спорить сегодня с ФРС не стоит, но если рынок сумеет подняться на 1.18 то я думаю появиться хорошая возможность продать этот рынок, но продажу нужно держать не дольше конца 2019 года. Также прогнозы валютных резервов, предполагают увеличение до 82 млрд. что позволит ЕЦБ скупить больше иностранных активов. Эти две линии очень тесно связанны с друг другом, сильнее чем М1 денежная масса.

При каких условиях Евро может начать восходящий тренд ? Если ЕЦБ начнет повышать процентные ставки, но как я слышал обсуждения этого будет только в марте.

Всем Удачи"

Экономический Твиттер

- 29 октября 2018, 21:21

- |

О чем говорят руководители крупных компаний, я думаю вам интересно прочитать их мысли.

Краткий вывод: Люди видят потрясения на фондовом рынке, многие из них начинают моделировать периоды экономического спада. Однако реальная экономика все еще сильна, а прогнозы положительны.

Макро Перспективы:

Волатильность, которую мы видели в течение последних нескольких недель, это запоздалое явление. Я думаю нам слишком рано делать комментарий, но я считаю, что волатильности не повлияет на наши сделки. Moelis & Company (MC) President Navid Mahmoodzadegan

В целом, экономика по-прежнему сильна. Балансы банка сильны. Экономический рост является сильным. CME Group (CME) CFO Scan Tully

Базовая экономика США достаточно сильна, особенно для малого и среднего бизнеса. Robert Half International (RHI) CEO Max Messmer

Американский потребитель жив и здоров, а прогноз является положительным. Я также хочу сказать, что ставки по заработной плате растут и люди тратят деньги. Потребительское доверие зашкаливает. Так что я думаю, что розничные продажи, возможно и замедляться, хотя это не так, у нас есть огромный спрос. Stanley Black & Decker (SWK) CEO James M. Loree

( Читать дальше )

Спрос на доллары, он есть, был и будет …

- 04 октября 2018, 21:41

- |

Я предлагаю сегодня поговорить, про спрос на деньги так как именно сегодня это очень важная макропеременная. И я понимаю, что для многих это будет трудно для понимания, но я постараюсь использовать как можно больше базовых терминов, чтоб стать была понятной хотя бы пятидесяти процентам трейдеров использующих фундаментальные причины в экономике.

Правильно считать, что ФРС контролирует предложение денег, но тут нужно понимать, что спрос на деньги зависит и от множества других факторов, некоторые из которых находятся за пределами ФРС. Давно не секрет, что любой центральный банк обеспечивает низкую и стабильную инфляцию за счёт поддержания баланса спроса и предложения на деньги. Поскольку, инфляция всегда и везде является обычным денежным явлением, и как факт — инфляция это результат избытка денег по отношению к спросу на нее. Это очень просто, но к сожалению, многие люди, включая ФРС, не говорят об этом.

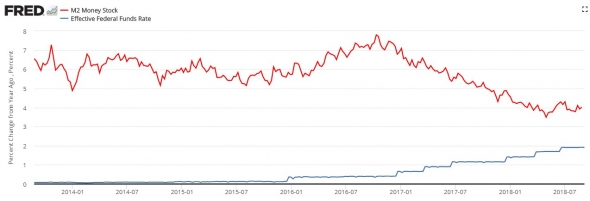

Я практически не встречал статей, про денежный спрос на деньги (скорость М2) но тут давайте поговорим про этот восходящий тренд.

( Читать дальше )

В SP 500 тренд продолжится до конца года.

- 10 сентября 2018, 11:29

- |

Прошло довольно-таки много времени с моего последнего сообщения. Но как помнят мои читатели, летом я не очень активен. И так давайте немного исследуем рынок и попытаемся понять, что происходит и чего ждать нам в будущем.

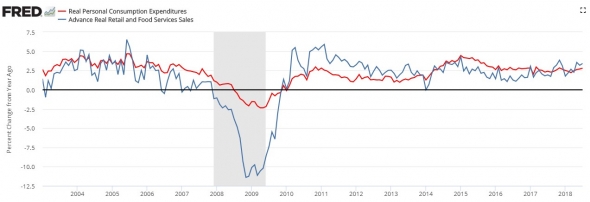

Сегодня рассмотрим два мультипликатора розничные продажи и расходы на личное потребление, это индикаторы среднего цикла, их данные свидетельствуют о ситуации на 1- 3 мес, так что учитывайте это. Также предупрежу читателя, что в рынок могут поступить новые данные, которые были не учтены мною в этом обзоре.

Сейчас на рынке происходит программа QT - жёсткая экономика, когда ставки повышаются, а денежная масса М2 Y0Y сокращается по отношению к прошлому году.График ниже это и отражает.

При этом отдельные мультипликаторы начинают вести себя по другому, или как бы сказать яснее, кто- то из ФРС начинает обращать пристальное внимание, ведь именно они могу подсказать, будет волатильность или рынок будет иметь устойчивый тренд.

( Читать дальше )

теги блога Макро Партнёры

- alibaba group

- Bitcoin

- Boeing

- brent

- dow

- ES500

- EURO FX

- eurusd

- forex

- Gold

- Nonfarm Payrolls

- PMI

- QE

- qqq

- RTS

- S&P500

- S&P500 фьючерс

- sp500 mini

- spx

- spy

- Treasuries

- wti

- Акции

- Алексей Штернкукер

- алибаба

- аналитика

- биржевик

- биткоин

- валюты

- ввп

- вопрос

- Газ

- Газпром

- денежная масса

- денежная масса м2

- деньги

- доллар

- Доллар рубль

- Дональд Трамп

- Евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- индикатор

- инфляция

- Итоги недели

- Китай

- китайский фондовый рынок

- ключевая ставка ЦБ РФ

- кофе

- Кризис

- криптовалюта

- курс

- Ларри Вильямс

- ликвидность

- макро

- Мартынов

- медь

- моекс

- Натуральный газ

- Нефть

- нефть Brent

- новости

- обзор рынка

- Облигации

- оффтоп

- политика

- прогноз

- прогноз по акциям

- рецессия

- россия

- ртс

- рубль

- Рэй Далио

- санкции

- сбербанк

- серебро

- СМЕ

- спреды

- США

- технологии

- торговые сигналы

- трейдинг

- тренд

- умные деньги

- фомс

- фондовый рынок

- фонды

- форекс

- фрс

- ФРС США

- фьючерс ртс

- цб

- ЦБ РФ

- циклы

- штернкукер алексей

- Экономика

- экономика России

- экономика США