Блог им. JiM_SLIL

Фондовый рынок падает в пропасть, кто виноват ?

- 25 декабря 2018, 17:38

- |

Последнее время я был озадачен тем, что происходит на рынках США, так как SP 500 упал на 20%

По цифрам в экономике все просто хорошо или удовлетворительно, и ничего не говорит, о том, что рынок рухнет.

Стали появляться версии

1.Это Китай распродает активы из за торговых войн.2.Беспорядки в Вашингтоне, Трамп один против сената.

3.Большой гос. долг вот вот лопнет и доллар упадет на 30%.

4.Цены на нефтепродукты снижается из за большого производства, тем самым погружает рынок в дефляцию.

Все это не позволяет рынку упасть на 20% так быстро, должны быть другие причины..

Виновники торжества: встречайте

Рейтинговые агентства

1. Moody's Investors Services

2. S & P Global Ratings

3. Fitch Ratings

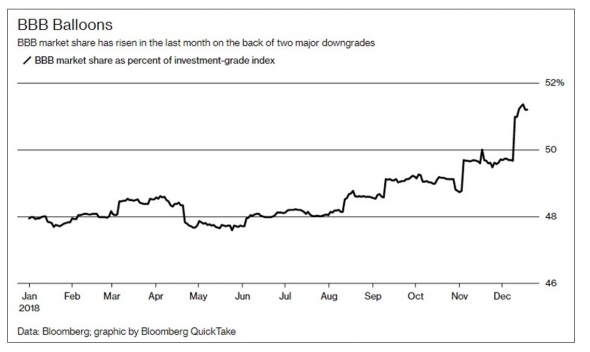

С ростом процентных ставок, Рейтинговые агентства, начали понижать пачками рейтинги инвестиционного уровня корпоративным компаниям, это происходит по разным причинам, из за низких доходов, или высокий долг непропорционален с общими показателями. По итогу мы имеем сегодня, что с рейтинга ААА по ступеньке начали падать большая доля компаний, а 14% из высокого сектора перешла в сектор мусора ВВ+ и ниже и это доля сегодня составляет 51% к ВВП, ( вы понимаете, что мусорных сомнительных доходов на сегодня больше) другими словами, это вероятно пузырь.

SP 500 в ближайшее время скорее всего пополнится другим компаниями, а какие-то не переживут рецессию.

Когда компания теряет статус инвестиционного уровня, это сразу затрагивает и заемщика и инвесторов. Другими словами, для компаний закрыт рынок к доступным дешёвым кредитам из за падения рейтинга, и у них один путь привлекать средства благодаря размещению облигаций с высоким процентом, или низкой стоимостью самой акции. Вот рынок и полетел.

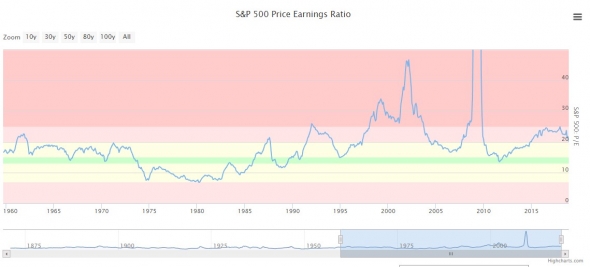

Второй вариант как правило несет низкий риск для Компаний, и высокий риск для инвестора, который как правило вознаграждается в виде будущих доходов самой компании. Если инвесторы считают стоимость акций дешевыми.

Ну по P/E каждый сам определяет дешево для него сегодня или нет.

Первый вариант это когда Корпоративные облигации с высоким доходом привязывают к официальным контрактам, так как ставки выглядят не реальны и несоизмеримы с доходом, от этого они подвержены большему риску и в будущем по ним будет объявлена реструктуризация или дефолт. Но на практике случается так, что ставки на облигации начинают падать, это дает посыл инвесторам, что они держат не ликвидные или не активно торгуемые ценные бумаги, и рынок разворачиваться на поиск справедливого баланса. После, оптимизм подхватывает волна роста цены акции и компания начинает привлекать средства путем восстановления цены на акции.

Рост тревоги

Кредиты ВВВ сейчас находятся в центре внимания, потому, что растущие темпы и низкая инфляция увеличивают финансовые и производственные затраты фирм, сокращая размер прибыли. Массовое понижение до барахла вызовет подрывную переоценку и на высокодоходном рынке.

После рецессии 2008 года мусорный хлам составлял 33% от ВВП сегодня эта цифра перевалила за 51%, высокие ставки заставили сделать переоценку тому, как ведут дела компании, вот и все последствия падения.

Я сомневаюсь, что рынок будет падать долго и далеко, но проблема есть, и вероятно в будущем еще ряд компаний потеряет свой инвестиционный статус. Кто-то считает, что это процесс может затянуться на долгие годы, Трамп хочет понизить ставку и спасти экономику, но в моем понимание этого делать нельзя, так как может быть еще хуже, рынок ждет период длинных растущих ставок, о чем заявляет ФРС , а в моем окружении нет людей которые жили в этот период и они не понимают как нужно действовать, для них это крах, для них сегодня, это катастрофа схожа с биткоином в этом году, но одно я понял точно, что с ростом будущего повышения ставок, пойдут не все компании, так как они не способны вести дела в период роста ставок. (так как адаптированное понимание видения дел, не имеет опыта) Когда-то давно я слушал лекцию в магистратуре, и там сказали, что низкие ставки запущенные в 80 году породили миллионы новых компаний, и кучу рабочих мест, это было сделано из за того, что был большой прирост населения после военный период, и это обеспечило доступное существование, переходный период, шёл с 1974 по 1980 год и это были одни из самых трудных времен после 1930 года. Обратное также верно, с ростом дорогих кредитов, компаний будет все меньше и меньше, ценности будут расти быстрее, риск будет во всем, активы спасения будут процветать, безработица зависнит на естественном уровне и будет выше. Какое-то время компании сегодня продержаться, но точно не все. Инвестиции в нефтяной сектор будут уничтожены все до одной с падением цены, и потом цены взлетят благодаря инфляции в два знака.

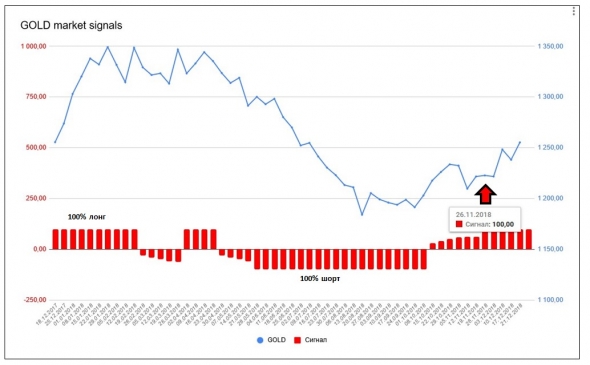

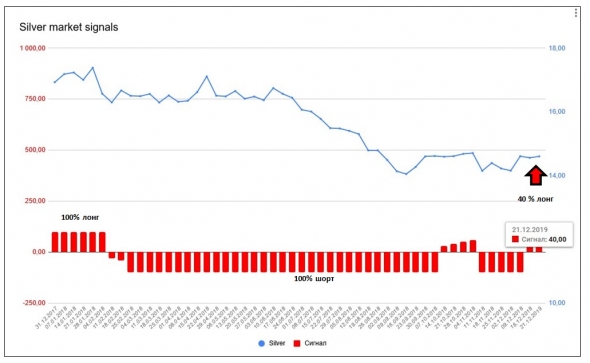

Если посмотреть на золото и серебро (активы убежища), то Золото уже с конца Ноября дал сигнал к росту на 100%, это построенный индикатор по принципу Smart Money только формула применяется в разные часы активности для каждого инструмента и генерирует сигнал с выходом СОТ данных. (формула только для личного использования) в Трейдер Навигатор вы также можете построить все, что угодно, в плане рынков.

А вот серебро слабовато, оно еще формирует признаки на разворот, но уже сила 40%.

Сама проблема еще кроется в том, что рейтинговые агентства, создавали не всем равные условиях, кому-то они позволяли использовать больше рычагов и это длилась десятилетиями. По факту рынок сегодня истощает ликвидность, на пару с программой QT и это дало сегодня двойной эффект. Но ФРС не нужно сворачивать программу и не нужно отказываться от повышения ставок, с рынка нужно вымыть, пусть через банкротства, самоубийство том менеджеров, но таковы правила игры, и играть нужно жестко иначе в будущем экономика может погрузится на долгие годы в дефляцию и безработицу. Рынок ждет толчек на новый уровень, а при таком сценарии богатых станет чуть меньше, другими словами рынок будет находить баланс богатых и средних и чуть чуть исправлять его.

Исходя из кредитного анализа и ожидания продолжения роста в США в следующем году, который оценивается на 2% ВВП это не так уж и плохо, сегодняшняя проблема паническая, но она разрешится пусть и для кого-то с тяжелыми последствиями. SP 500 в скором времени войдут сильные компании и все будет там хорошо, как это было всегда.

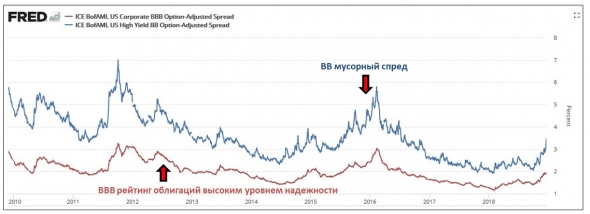

Самое интересно сегодня то, что многие компании с рейтингом ВВВ пострадали от рейтингового агентства, но они по прежнему прибыльны, это нужно учитывать. Риск в корпоративные облигации также существует, понижение рейтингов как правило носит временный панический характер, (график внизу) и делает рынки волотильными, но когда риск становится запредельным на облигации, он оправдывает вложения в сами акции, так что следите за спредами на ВВ и ВВВ как они развернуться, паника утихнет, и настроения сменяться с медвежьих на бычьи на фондовом рынке.

источник fred.stlouisfed.org/graph/?g=mvfj

Как правило SP500 и Dow будет быстрее восстанавливаться.

У меня все ..

А. Штернкукер

Мнения, выраженные в данном обзоре, не представляют собой исследования, или торговые рекомендации.

теги блога Макро Партнёры

- alibaba group

- Bitcoin

- Boeing

- brent

- dow

- ES500

- EURO FX

- eurusd

- forex

- Gold

- Nonfarm Payrolls

- PMI

- QE

- qqq

- S&P500

- S&P500 фьючерс

- sp500 mini

- spx

- spy

- Treasuries

- wti

- Акции

- Алексей Штернкукер

- алибаба

- аналитика

- бензин

- биржевик

- биткоин

- валюты

- ввп

- вопрос

- Газ

- Газпром

- денежная масса

- денежная масса м2

- деньги

- доллар

- Доллар рубль

- Дональд Трамп

- Евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- индикатор

- инфляция

- Итоги недели

- Китай

- китайский фондовый рынок

- ключевая ставка ЦБ РФ

- кофе

- Кризис

- криптовалюта

- курс

- Ларри Вильямс

- ликвидность

- макро

- Мартынов

- медь

- моекс

- Натуральный газ

- Нефть

- нефть Brent

- новости

- обзор рынка

- Облигации

- оффтоп

- политика

- прогноз

- прогноз по акциям

- рецессия

- россия

- ртс

- рубль

- Рэй Далио

- санкции

- сбербанк

- серебро

- СМЕ

- спреды

- США

- технологии

- торговые сигналы

- трейдинг

- тренд

- умные деньги

- фомс

- фондовый рынок

- фонды

- форекс

- фрс

- ФРС США

- фьючерс ртс

- цб

- ЦБ РФ

- циклы

- штернкукер алексей

- Экономика

- экономика России

- экономика США

дык, это — Василий же в широких лонгах…

А вообще всё это падение похоже на аккуратную управляемую/коррекцию.

распухших FAANGов в первую очередь

*уки, могли бы хотя бы мелким предрождественским отскоком порадовать

дык нет же, именно эти ожидания и использовали

правельная недвига наше спасение