ФИНДИР

Северсталь финансовые результаты. 3 квартал 2018.

- 22 октября 2018, 15:10

- |

Сокращение всех финансовых показателей произошло на фоне падения продаж стальной продукции и снижении цен на конечные продукты.

( Читать дальше )

- комментировать

- 418

- Комментарии ( 0 )

Итоги портфеля сентябрь-октябрь

- 10 октября 2018, 09:58

- |

За последний месяц действий по портфелю практически не было. Продал 1/3 Северстали из-за новостей о возможном смягчении ограничения на выплавку стали в Китае, возможно продал преждевременно, но нужны были средства для балансирования доли ОФЗ в портфеле. Так-же внес 40 тыс.р. на которые купил ОФЗ.

( Читать дальше )

НКХП. Зерновой экспортный потенциал России.

- 07 октября 2018, 20:22

- |

По просьбе подписчика группы ФИНДИР выкладываю обзор компании НКХП.

Перед тем как рассмотреть НКХП предлагаю разобраться с перспективами зернового экспортного потенциала России, все таки НКХП это порт который занимается экспортом зерна (70% выручки это перевалка зерна).

Спрос на зерно в мире постоянно растет, прежде всего, благодаря росту населения и его доходов в развивающихся странах — устойчивое снабжение и доступность зерна является основой социально-экономической стабильности. По прогнозам экспертов, потребление зерна к 2030 г. увеличится на 30-40%. А это значит, что мировое сообщество не защищено от повторения в будущем новых витков продовольственного кризиса.

Россия обладает уникальным аграрным потенциалом и возможностями по наращиванию поставок зерна на мировой рынок. Возможности расширения посевных площадей в большинстве регионов планеты практически исчерпаны, в то время как Россия занимает лидирующее место в мире по площади и качеству сельскохозяйственных земель. В нашей стране сосредоточено почти 40% мировых площадей черноземов — почв, обладающих наиболее высоким естественным плодородием, что является значительным конкурентным преимуществом, при этом доля России в мировом производстве зерна составляет только около 5%.

( Читать дальше )

EN+ или РУСАЛ. Разбираемся во что лучше инвестировать.

- 30 сентября 2018, 15:03

- |

Для ответа на данный вопрос неплохо в начале разобрать отличия данных компаний. Если РУСАЛ является вертикально интегрированной компанией, то в EN+ добавляется еще одно звено вертикальной интеграции, а именно производство электроэнергии так необходимой для энергоемкой алюминиевой промышленности.

Полный портфель активов EN+ помимо алюминиевого и генерирующего сегмента содержит: добычу угля — для 11 теплоэлектростанций Евросибэнерго, завод КраМЗ — занимается выпуском конечной алюминиевой продукции, SMR — вертикально интегрированная компания, занимающаяся производством ферромолибдена.

( Читать дальше )

РУСАЛ. Обзор компании. Кто виноват? Что делать?

- 20 сентября 2018, 11:19

- |

РУСАЛ— некогда крупнейший в мире производитель алюминия, представляет из себя вертикально интегрированную компанию. Производственная цепочка Русала включает месторождения бокситов и нефелиновых руд, глиноземные предприятия, алюминиевые заводы, литейные комплексы, фольгопрокатные предприятия, производства автомобильных дисков и упаковочных материалов, а также электрогенерирующие мощности.

( Читать дальше )

Время "тарить" Сбербанк

- 17 сентября 2018, 19:20

- |

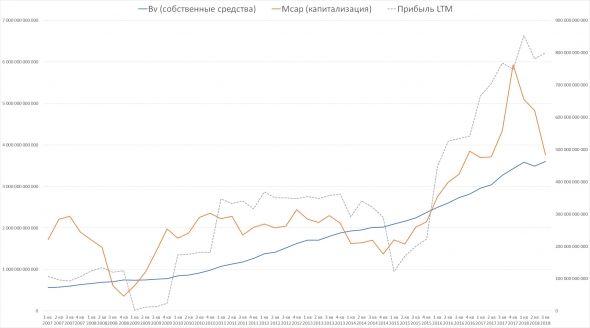

1) Ситуация, когда Капитализация компании приближается к размерам собственных средств случается крайне редко. За 15 лет таких случая всего 3. Первый в 2008 году, второй в 2014-2015 и тритий случился на днях. В предыдущих случаях падение капитализации сопровождалось падениями прибыли, а сейчас прибыль Сбербанка только растет.

2) Даже если США заблокируют (что маловероятно) корр. счета Сбербанка, то у банка будет 90 дней для того, чтобы перейти на корр. счета европейских банков, данного времени вполне достаточно для безболезненного перехода.

3)Русалу дали послабление, поэтому с долгом скорее-всего проблем возникнуть не должно. Долг Русала перед Сбербанком составляет 4.2 млрд. $.

4)ЦБ по-прежнему занимается «расчисткой» финансового сектора, отзывы лицензий укрепляют позиции крупных банков.

Из основных рисков я вижу только возможные дефолты по облигациям развивающихся стран, которые есть у Сбербанка. К сожалению, точная информации по объемам облигаций не разглашается.

vk.com/finzdir — еще больше аналитики

Несколько мыслей про Северсталь и ОГК-2.

- 16 сентября 2018, 20:02

- |

( Читать дальше )

Лучшие правила формирования инвестиционного портфеля.

- 10 сентября 2018, 12:27

- |

Для начала формирования необходимо ответить на один вопрос, а зачем вам собственно нужно инвестировать. Исходя из ответа и стоит выбирать инструменты. Если вы хотите быстрых денег красивой жизни, яхт и машин из модельного ряда Ламборгини, то остановить свой выбор нужно на рискованных инструментах, например опционы, а так же придерживаться рискованной стратегии, т.е. брать плечи, торговать ежедневно, скальпировать.

Если же вы не витаете в своих фантазиях и придерживаетесь более консервативных взглядов, то ответом на вопрос «Для чего нужно инвестировать?» для вас будет: «Сохранение накоплений от инфляции, а также некоторая финансовая свобода в будущем». Под «финансовой свободой » в данном контексте я понимаю что человек занимается делом, к которому у него лежит душа, не смотря на невысокий заработок.

Давайте на примере США рассмотрим влияние инфляции на накопления, а также методы борьбы с ней. США, я беру примером потому, что современная Россия слишком молодая страна, а у США большая биржевая история и есть данные по инфляции в условиях рыночной конкуренции, а не плановой экономики.

( Читать дальше )

ВСМПО-АВИСМА полугодовой отчет

- 01 сентября 2018, 13:00

- |

Несколько дней назад ВСМПО-АВИСМА представили финансовую отчетность за 1 половину 2018 г.

Выручка компании прибавила 3.3%, EBITDA снизилась на 6% чистая прибыль выросла на 40%.

Снижение EBITDA обусловлено изменением ряда статей:

-ростом выручки от прочей реализации на 25 млн. $;

-снижение амортизации на 50%, со 180 до 90 млн. $;

-Убыток от выбытия основных средств откусил от EBITDA на 6 млн. $ больше чем в предыдущем полугодии.

Убыток по курсовым разницам и увеличение кредитных выплат, уменьшил ЧП на 42 млн. $. Дивиденды по акциям РусГидро и уменьшение расходов по налогу прибавили к ЧП 19 млн. $.

( Читать дальше )

ОГК-2 полугодовой отчет.

- 29 августа 2018, 19:58

- |

Пару часов назад ОГК-2 представили неаудированную финансовую отчетность за 1 половину 2018 г.

Выручка компании прибавила 1.5%, EBITDA снизилась на 3% чистая прибыль снизилась на 4%.

Снижение EBITDA обусловлено изменением ряда статей:

-ростом выручки от прочей реализации на 1 млрд. р.;

-снижение расходов на топливо на 2 млрд. р. компенсировал рост амортизации на 1 млрд. р. и штраф за нарушение договора в 1 млрд. р. В целом рост остальных статей операционных расходов откусил от EBITDA на 1 млрд. р. больше чем в предыдущем полугодии;

-Убыток от обесценения финансовых активов составил 900 млн. р. против восстановления убытка на 300 млн. р. в предыдущем полугодии;

Снижение выплачиваемого процента по кредитам и уменьшение расходов по налогу немного компенсировало падение прибыли от операционной деятельности, ЧП сократилась всего на 4%.

( Читать дальше )

теги блога ФИНДИР

- FCF)

- 3D-печать

- 5G-сети

- Deloitte

- En+

- IMOEX

- PMI

- Roisfix

- SFI

- Акции

- Алроса

- антикризис

- АФК Система

- башнефть

- бедные

- богатые

- ВСМПО-АВИСМА

- Газпром

- Газпром энергохолдинг

- Газпромнефть

- Глобалтранс

- ГМК Норникель

- грааль

- ГЭХ

- делистинг

- Дивиденды

- доллар

- ДПМ

- ДПМ-2

- Дэниел Ергин

- Евраз

- ИИ

- инвестиции

- Инвестиционный портфель

- ИНТЕР РАО ЕЭС

- Инфляция

- Квадра

- Китай

- Книги

- коронавирус

- Ленэнерго

- ленэнерго ап

- Ли Куан Ю

- Лукойл

- Макростатистика

- Макроэкономика

- Максим Орловский

- Мечел

- Минфин

- ММК

- МРСК Центра и Приволжья

- МТС

- Нефть

- НКХП

- НЛМК

- НМТП

- Новатэк

- Норильский Никель

- Норникель

- обзор рынка

- ОГК-2

- операционные результаты

- ОФЗ

- Полюс Золото

- портфель

- прогноз по акциям

- Роснефть

- Россети Ленэнерго

- Ростелеком

- русал

- Русгидро

- Рэй Далио

- сбербанк

- свободный денежный поток (СДП

- Северный поток-2

- Северсталь

- Сегежа

- Сегежа групп

- Система

- смартлаб

- Совкомфлот

- сталь

- сургутнефтегаз

- Татнефть

- тгк 1

- ТГК-1

- ТГК-2

- Теле2

- удобрения

- Финансовая модель

- ФИНДИР

- Фосагро

- ФСК Россети

- фундамент

- фундаментальный анализ

- цветные металлы

- цмт

- Чёрная металлургия

- ЭсЭфАй

- ЯТЭК