АЗОВКИН

"ХАЛЯВНЫХ" денег становится всё меньше

- 03 октября 2018, 21:11

- |

Итак, начиная с октября месяца, программа количественного ужесточения выходит на полную мощность. ФРС теперь будет ежемесячно изымать по 50 млрд $ (ранее про сокращение баланса писал в телеграме https://tele.click/MarketDumki/691). До конца года, из финансовой системы утечет 150 млрд, а в следующем году еще 600 млрд $. А это уже очень серьезная цифра выходит. Напомню, что QE-2 (вторая программа количественного смягчения действовала с ноября 2010 года по июнь 2011 года) как раз равнялась 600 млрд $. И пока она действовала, рынок рос. А как только она закончилась, сразу начались неприятности на рынках. И уже все конечно забыли, что 2011 год американский рынок акций закончил в нулях. Только третья по счету программа QE вернула рост на американский рынок. Так что не стоит недооценивать изъятие из системы 600 млрд $ в 2019 году.

Также, начиная с октября, Европейский Центральный Банк (ЕЦБ) будет «печатать» не 30 млрд евро в месяц, а 15 млрд. Мы уже в этом году видели волнения на рынке итальянского госдолга. Но пока это не перерастает в масштабную панику только по одной причине. Печатный станок от ЕЦБ всё еще работает. Но с января и он остановит свою работу. Новой ликвидности не будет и рынки уже не смогут игнорировать любой негатив. Наоборот, негатив будет отыгрываться по полной программе. Не будет больше таких ситуаций как в 2016 году после Brexit, когда панику погасили на следующий день. Заливать пожар больше нечем будет. Главные ЦБ мира явно дают понять, что дальнейший рост стоимости активов нежелателен.

- комментировать

- 5.8К | ★2

- Комментарии ( 18 )

Как ЕЖА пугали голой...

- 01 октября 2018, 21:45

- |

Кстати, очень интересно вспомнить, как на протяжении долгого времени во многих российских СМИ муссировалась тема, что РФ может продать трежерис на 100 млрд долларов, и тем самым обвалить рынок госдолга США. Всегда эти статьи вызывали у меня гомерический хохот. Достаточно просто посмотреть на размер баланса ФРС, который равняется сейчас 4.190 трлн долларов. На этом фоне даже китайские вложения (1.1 трлн $) в Трежерис не выглядят значимыми. Так вот, раздавались крики, что РФ должна нанести контрудар и вывести оттуда деньги.

И что имеем по факту? Ну, сообщили нам, что РФ почти полностью сократила свои вложения в американские гособлигации. Никто вообще не заметил этого. Американский рынок пока никак не замечает даже того, что ФРС уже изъяла из системы 250 млрд долларов (подробнее на эту тему писал в телеграм канале https://tele.click/MarketDumki/691). А тут, понимаешь, жалкая сотка, которую РФ там держала. Всегда, когда читал подобные статьи, так и хотелось сказать — «Ребята, хватить пугать ежа голой Поп.й».

НЕУДАЧНЫЙ квартал

- 30 сентября 2018, 21:47

- |

Второй квартал подряд сводный индекс (RGBI) российских гособлигаций (ОФЗ) закрывает снижением (см. график внизу). Да, конечно, основная причина такой динамики — это угроза введения санкций со стороны США на покупку российского госдолга. Но стоит отметить, что рынок ОФЗ и так был очень сильно перегрет и потенциала для роста там уже особо и не было. Писал про это в телеграме (https://tele.click/MarketDumki/255) в конце марта, когда санкционная тема еще не была так актуальна как сейчас.

Уже тогда было понятно, что начался отток капитала с развивающихся рынков. Поэтому, скорее всего, мы бы и без санкционного давления увидели отрицательную динамику в российских ОФЗ. Да, можно конечно возразить, что высокие цены на нефть остановили бы нерезидентов от продаж российских гособлигаций. Но давайте сразу вспомним январь 2014 года. Цены на нефть стабильно держались выше 100$ за баррель, а курс доллара у нас подскочил с 32.5 до 35.5 руб (на 10%). Тогда тоже начался отток капитала с развивающихся рынков после того как ФРС начала выходить из программы количественного смягчения (QE). А до этого во второй половине 2013 года шел резкий рост доходностей по трежерис. Тогда такую динамику на рынке госдолга США назвали taper tantrum (судорожная истерика), т.к. инвесторы просто не понимали, что будет, когда ФРС перестанет скупать трежерис.

( Читать дальше )

НАПРЯЖЕНКА на "длинном конце"

- 25 сентября 2018, 21:30

- |

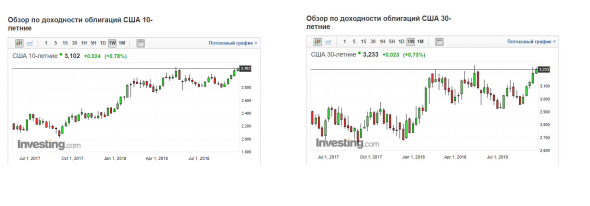

Итак, на завтрашнем заседании ФРС будет объявлено об очередном повышении ставки (ранее о вероятностях писал в телеграме https://tele.click/MarketDumki/677). Ключевая ставка в долларах будет равняться 2.25%. Во все финансовые инструменты уже давно заложено такое решение регулятора, поэтому интриги никакой и нет по этому вопросу. Гораздо важнее, что будет опубликовано в заявлении и что скажет на пресс-конференции глава ФРС г-н Пауэлл. Судя по тому, как растут доходности по коротким гособлигациям США (https://tele.click/MarketDumki/659), вопрос о четвертом повышении ставки в этом году уже решен. На декабрьском заседании ставку еще раз поднимут и она составит уже 2.5%.

Но самое интересное, какая будет реакция рынка на высказывания г-на Пауэлла, т.к. ситуация на рынке госдолга США сейчас очень напряженная. Доходности на длинном конце (10 -30 летние Трежерис) вплотную подошли к максимальным значениям за много лет (см. график ниже). Пробой этих уровней может привести к новому витку роста доходностей по трежерис. А это в свою очередь может вызвать новую волну оттока капитала с развивающихся рынков. Именно долговой рынок США является главным и системообразующим всей нынешней мировой финансовой системы.

Пока "БАНКЕТ" продолжается

- 23 сентября 2018, 23:03

- |

Любопытная динамика у ведущих мировых биржевых индексов в этом году. Американский S&P500 и высокотехнологичный Nasdaq в плюсе на 10% и 15% соответственно. Достаточно сильный контраст получается на фоне китайского Шанхая композита (минус 15%), немецкого DAX ( минус 4%) и японского Nikkei 225 (плюс 3%). Пока тенденция очевидна: американский рынок акций всасывает в себя всю денежную ликвидность, а остальным рынкам ничего не достается. А скорее даже оттуда идет отток в пользу S&P500 и Nasdaq.

Удивительно, что такая динамика индексов наблюдается на фоне абсолютно разных политик центральных банков этих стран. Казалось бы, всё должно быть с точностью до наоборот. Ведь ФРС ужесточает денежно кредитно-политику, повышая ставки и сокращая свой баланс (https://tele.click/MarketDumki/622), а ЕЦБ, Банк Японии и Народный Банк Китая проводят стимулирующую политику. Например, Банк Японии напрямую участвует в торгах акциями, не давая индексам падать. И тем не менее расти они особо не хотят. Немецкий DAX так вообще в минусе с начала года, несмотря на то, что ЕЦБ продолжает печатать деньги. Ну могла бы хоть какая-то копейка достаться и фондовому рынку. Но нет же. Всё идет в США. Про Китайский рынок и говорить нечего. После того как г-н Трамп, благодаря введению пошлин, «разгромил» фондовый рынок Китая, Народный Банк публично высказался, что значение индекса не так уж и важно для регулятора.

( Читать дальше )

СЕНТИМЕНТ по доллару

- 21 сентября 2018, 21:03

- |

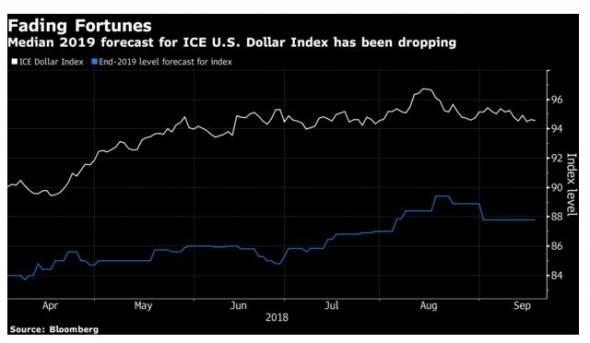

Достаточно странный сентимент сложился на рынке по поводу перспектив доллара. Медианный прогноз крупнейших инвестдомов на 2019 год сводится к тому, что индекс доллара (DXY) будет находиться на уровне 88. Т.е. предполагается снижение около 6% с текущих значений (см. график внизу). Интересно, что рост доллара в этом году не привел к пересмотру прогнозов. Инвестдома как ждали дальнейшего падения доллара, так и продолжают ждать. Учитывая такие настроения, доллар скорее всего продолжит расти в ближайшем будущем.

У доллара есть такое свойство, что когда все ждут его падения, он растет. И наоборот. Это хорошо заметно на примере пары доллар/рубль. Когда курс доллара достигал 80 руб в 2016 году, все ожидали роста до 100 и выше. Что было дальше? Доллар упал до 56! Какие были прогнозы в начале этого года? 54, 52, 50 руб за доллар к концу 2018 года. Куда пошел доллар? На 70! Примерно такая же история и на международном валютном рынке.

Учитывая планы ФРС по изъятию 600 млрд долларов в 2019 году в рамках программы количественного ужесточения (ранее на эту тему писал в телеграм-канале https://tele.click/MarketDumki/622), с трудом верится в какое-то значимое ослабление бакса. Скорее наоборот, все факторы за его дальнейший рост в 2019 году.

Мини-Кризис на рынках EM уже завершен?

- 19 сентября 2018, 22:27

- |

Последние дни ситуация на развивающихся рынках (EM) успокоилась и сразу же пошли разговоры о том, что худшее уже позади. Так ли это на самом деле? Давайте разбираться.

Но сначала вернемcя к причинам, которые привели к массированному оттоку капитала с развивающихся рынков. Имею в виду политику ФРС. Американский центробанк повышает ставки и сокращает свой баланс, проводя программу количественного ужесточения (ранее на эту тему писал в телеграме https://tele.click/MarketDumki/562). Долларов в системе становится меньше и занимать их становится дороже. Это и привело к бегству горячего капитала из стран EM.

И что политика ФРС уже изменилась? Баланс больше не будут сокращать? Ставку больше не будут поднимать? Нет, в ближайший год эти процессы продолжатся. А с чего тогда ждать ренессанса на развивающихся рынках? Ну подняли местные ЦБ немного ставки, доходности по локальным бондам подросли. Но всё равно, они далеко не так привлекательны как это было 2 года, когда международный капитал буквально хлынул на развивающиеся рынки. Достаточно посмотреть на доходности по трежерис тогда и сейчас (https://tele.click/MarketDumki/659), чтобы понять, что нынешняя ситуация сильно отличается от той, которая была в 2016 году.

( Читать дальше )

ЗАМОРОЗЯТ ли валютные вклады?

- 18 сентября 2018, 19:57

- |

Последние недели с особой силой начали циркулировать слухи о заморозке валютных вкладов. Масла в огонь подлил глава ВТБ г-н Костин, заявив, что банки обязательно исполнят свои обязательства перед клиентами, если не в долларах, так в другой валюте. И это вызвало переполох в обществе. Честно говоря, я так до конца и не понял, чего люди боятся больше — что США отключат российские банки от долларовых расчетов или же наши власти сами принудительно заберут у населения валюту, чтобы затыкать дыры в бюджете.

В данный момент я не жду ни того, ни другого. Давайте рассмотрим по порядку две вышеперечисленные угрозы.

1. Отключат ли США главные российские госбанки от долларовых расчетов? Почти уверен, что нет. Американцы на это не пойдут, так как последствия от таких действий будут непредсказуемы. Европа всё равно не сможет отказаться от импорта углеводородов (нефти и газа) из РФ. Поэтому торговля между РФ и ЕС в любом случае продолжится, только осуществляться она будет полностью в евро! Нужно ли это США? Нет! Иран можно было отключить от SWIFT, наложить эмбарго на торговлю нефтью и т.д. С РФ так поступить нельзя. Это просто приведет к коллапсу на нефтяном рынке. А что будет с поставками газа в европу, где его просто нечем заменить? Тут и зима уже на носу, а домишки то надо чем-то отапливать.

( Читать дальше )

САУДИТЫ продолжают падать...

- 16 сентября 2018, 23:29

- |

Продолжается падение саудовского биржевого индекса Tadawul All Share. Сегодня (в СА воскресенье — рабочий день) снижение составило 1.6%. За последние 2 месяца индекс упал уже на 12%. Достаточно странная динамика, учитывая, что цены на нефть продолжают находиться вблизи годовых максимумов. Почему крупные инвесторы продают саудовский рынок? Ждут падения цен на нефть? Или ждут какое-то военное обострение в регионе? Сложно ответить однозначно. Но очевидно, что это очень нездоровый симптом.

Нефть и Tadawul

- 11 сентября 2018, 19:36

- |

Последние пару месяцев очень любопытная динамика у Саудовского биржевого индекса Tadawul. В июле индекс достиг пика на уровне 8500 пунктов и начал снижаться. И потери за 2 месяца составили 10% (см. график ниже). Всё бы ничего, учитывая нынешнее отношение к развивающимся рынкам, но всё-таки не стоит забывать от чего на 100% зависит экономика Саудовской Аравии. А зависит она полностью от цены на нефть. Но нефть то, в отличие от индекса Tadawul, продолжает находиться на максимумах года ближе к 80$ за баррель! И тем не менее это не мешает крупным фондам продавать саудовские акции. Чем-то напоминает ситуацию в РФ. Дорогая нефть не вызывает желания у иностранных фондов заходить на российский рынок. Видимо, крупный капитал не видит потенциал для роста нефтяных котировок на горизонте 1-2 года.

А учитывая динамику цен на другие сырьевые товары (ранее на эту тему писал в телеграме https://tele.click/MarketDumki/629), то вполне можно увидеть нефтяные котировки на гораздо более низких уровнях. И конечно же не стоит забывать о самом главном: сейчас на дворе НЕсырьевой цикл. Поэтому далеко не факт, что долгосрочные минимумы по нефти и другим сырьевым товарам уже были показаны в начале 2016 года.

теги блога АЗОВКИН

- Apple

- DAX

- exxon mobil

- LIBOR

- NASDAQ

- pmi

- QE

- QT

- S&P500

- S&P500 фьючерс

- акции

- алюминий

- баланс фрс

- банк Японии

- биткоин

- Биткойн

- бразильский реал

- ввп

- вечный рост

- ВТБ

- Газпром

- гонконгский доллар

- гособлигации США

- Доллар

- доллар - рубль

- Доллар рубль

- Доллар-рубль

- Евро

- евро-доллар

- еврозона

- ецб

- звр

- ЗВР Китая

- золото

- Индекс S&P

- Индекс доллара

- Индекс ммвб

- Индекс РТС

- инфляция в России

- Канадский доллар

- Керри Трейд

- Китай

- коррекция

- коррекция на мировых рынках

- криптовалюта

- криптовалюты

- Кукл

- куклач

- курс рубля

- лира

- магнит

- МЕДЬ

- мировая экономика

- Мировые рынки

- ММВБ

- Нефть

- нефть в рублях

- норвежская крона

- ОАК

- облигации

- офз

- падение

- палладий

- печатный станок

- платина

- пошлины

- промышленные металлы

- развивающиеся рынки

- ранд

- реал

- рецессия

- Роснефть

- российский рынок

- российский рынок акций

- российский фондовый рынок

- РТС

- Рубль

- рупия

- Русал

- рынки

- Рэнд

- санкции

- Сбер

- сбербанк

- ставка

- Ставка ЦБ

- сша

- сырьевые товары

- татнефть

- торговая война

- торговые войны

- трамп

- трежерис

- ФРС

- ЦБ

- цб рф

- цены на нефть

- экономика России

- юань

- юмор