АЗОВКИН

СИПЛЫЙ растет, остальных Сливают

- 30 ноября 2017, 19:47

- |

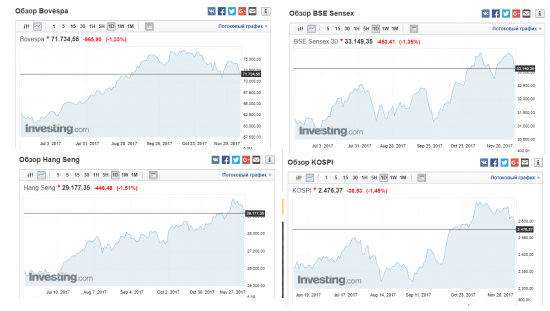

Интересный денек у нас на мировых рынках. Сиплый растет сегодня уже в гордом одиночестве. А остальные рынки похоже начали сливать. Все, наверно, видели как падали сегодня наши папиры и мамба. Так вот это никакая не внутренняя история, как сегодня сообщили, связанная с нехваткой рублевой ликвидности. Достаточно посмотреть на сегодняшнюю динамику бразильского, индийского, гонконгского, южнокорейского индекса. Все они сегодня упали примерно на 1.5%. Там тоже подскочила ставка Mosprime???

Прошу обратить внимание, что это снижение произошло на фоне суперпозитива вчера и сегодня на американском рынке акций. Явно кто-то выходит из развивающихся рынков. Логика может быть такая, что надо успеть выйти из них, пока сиплый не пошел в хорошую коррекцию. Т.к. когда начнет падать сиплый, из тех рынков уже не выйдешь просто так. Поэтому выходят чуток заранее. А по сиплому похоже пошел финальный выброс наверх, заметно некоторое ускорение последние 2 дня. Неужели на рынках наконец-то начнется risk off и поднимется волатильность? Хотелось бы...

- комментировать

- 89 | ★1

- Комментарии ( 13 )

UScoin! Уже скоро!

- 29 ноября 2017, 18:57

- |

Кажется, таки дождусь я официальную криптовалюту от ФРС! Писал про это ранее, что скорее всего ФРС рано ли поздно объявит о создании собственной криптовалюты. Тогда мои предположения выглядели, как некая теория заговора или просто как «желтая пресса». Но сегодня на эту тему высказался один из самых влиятельных членов ФРС, глава ФРБ Нью-Йорка William Dudley. https://www.cnbc.com/2017/11/29/federal-reserve-starting-to-think-about-its-own-digital-currency-dudley-says.html

Он сказал буквально следующее, что ФРС начинает задумываться о запуске своей собственной цифровой валюты! Отличное заявление! Всё к этому и шло. Все мои подозрения оправдываются, кто и зачем раскручивает проект под названием «БИТКОИН». https://smart-lab.ru/blog/412119.php

( Читать дальше )

БРЕХНЯ про влияние налоговых выплат на курс РУБЛЯ

- 27 ноября 2017, 23:11

- |

Пугают нас постоянно налоговым периодом и как это окажет влияние на курс рубля. Причем указываются конкретные дни выплат. Давайте возьмем сегодняшний день, 27 ноября. На прошлой неделе на многих ресурсах писали, что сегодня пик налоговых выплат. По опросам рейтерс, примерные выплаты НДПИ 27 ноября составят 270-350 млрд рублей. А завтра будет происходить выплата налога на прибыль в размере 280 млрд рублей.

И какое влияние эти выплаты оказывают сегодня на курс рубля??? Что наши экспортеры сидят и ждут до последнего, и именно в день выплат меняют свою долларовую выручку??? Бред полный! Конвертация происходит равномерно в течение месяца и это легко можно увидеть по объему торгов по паре usd/rub tom. Объемы торгов в налоговый период не увеличиваются.

Вы представляете, чтобы было с курсом, если бы все экспортеры вдруг в один день решили поменять 5 млрд долларов??? Давайте возьмем сегодняшние торги. Объем торгов сегодня у нас 2.5 млрд долларов или 147 млрд рублей. А налоговые выплаты, которыми всех стращали, сегодня около 300 млрд рублей!!! И как же интересно, так много поменяли долларов сегодня, а объем торгов такой маленький получился? На 100% очевидно, что экспортеры продают свою валюту равномерно в течение месяца.

Информация про пики налоговых выплат абсолютно бесполезна для определения возможной динамики курса рубля.

6 лет ОСЛАБЛЕНИЯ Доллара???

- 27 ноября 2017, 18:42

- |

Главный валютный стратег Morgan Stanley в Лондоне полагает, что доллар уже показал свой пик в конце 2016 года и теперь есть угроза, что в течение шести следующих лет он будет падать. И обосновывает он это прекрасным состоянием мировой экономики и синхронным ростом во всех странах мира. https://www.bloomberg.com/news/articles/2017-11-16/dollar-in-danger-of-weakening-for-six-years-morgan-stanley-says

Вынужден с ним не согласиться. Доллар — это валюта контрциклического спроса и его максимум должен совпасть с дном на мировых фондовых рынках, после сильного падения. А что мы видели в конце 2016 года? Рынок акций в сша на максимальных отметках за всю историю и индекс доллара на уровне 103. Значит — это еще был не конец укрепления доллара. Тотального бегства в доллар мы еще не видели. Главный стратег ожидает еще 6 лет экономического роста. А что же будет тогда с фондовыми рынками? Они тоже будут расти еще 6 лет? Рынки уже растут 8.5 лет с марта 2009 года. Получается весь цикл роста займет почти 15 лет. Явный перебор. А если вспомнить на чем росли мировые рынки предыдущие 8 лет? Исключительно на печатном станке от ФРС, ЕЦБ, Банка Японии и др. Был проведен масштабный эксперимент по вливанию денег на рынки, который никогда ранее не проводился. Но сейчас этот эксперимент заканчивается. ФРС, как главный ЦБ мира, приступил к ужесточению монетарной политики и к изъятию ранее напечатанных долларов в рамках программ QE. ЕЦБ в процессе сворачивания QE. Что-то я с трудом представляю себе рост на рынках без такой «помощи» от мировых ЦБ.

( Читать дальше )

Будет существенно НИЖЕ!

- 24 ноября 2017, 12:26

- |

Зашел на сайт финанс и увидел очень интересную надпись на желтом фоне. Посмотрите на скрине

Расшифровываю эту надпись. Здесь ХАЛЯВА! С начала года все уже заработали 800%! А ты всё сидишь… Присоединяйся и тоже заработаешь!

Не знаю, где будет максимум по биткоину, но что-то мне кажется, что существенно ниже 8000$ мы его еще увидим. Ну не бывает такой халявы, как указано в этой рекламе, чтоб после роста на 800%, еще и дальше можно было легко заработать, купив биткоин.

P.S. Биткоином не торгую. Просто слежу за проектом, которые раскручивают парни из Лэнгли...

Будет ли в мире РАЗГОН Инфляции?

- 23 ноября 2017, 21:06

- |

Всё больше идет разговоров о том, что в мире вот-вот разгонится инфляция. И многие инвестбанки стали повышать прогнозы по ценам на нефть, медь и др. А будет ли высокая инфляция? Вопрос конечно же сложный, скажем так, дискуссионный. Но я пока не жду разгона инфляции.

Меня очень смущает «длинный конец» кривой доходности американских гособлигаций. (не поймите превратно термин «длинный конец»). Другими словами, меня настораживает тот факт, что доходности по 10 и 30 летним гособлигациям США не растут. Почему это свидетельствует о том, что разгона инфляции пока ждать не стоит? Начну с того, что рынок гособлигаций США — это самый важный рынок в мире. Он по сути определяющий для всей финансовой системы мира. Он определяет наше бытие, как бы громко и смешно это не звучало. Контролирует этот рынок ФРС и первичные дилеры. Разговоры о том, что кто-то может обрушить рынок американского госдолга, не выдерживают никакой критики. Так вот, по доходностям гособолигаций можно определять, что реально ждет ФРС и первичные дилеры. Сейчас доходность 10 летних гособлигаций болтается вокруг отметки 2.3-2.4% годовых. Хорошо видно на графике, что выше 2.4% забраться не получается.

Что бы было, если большие деньги ждали разгона инфляции? Доходность уже бы давно превысила не только 2.4%, но и важнейшую отметку 2.6% годовых. Но этого нет! А такие вещи всегда отыгрываются заранее.

( Читать дальше )

А что со СПРЕДОМ?

- 21 ноября 2017, 18:43

- |

Везде пишут про радужные перспективы мировой экономики. Что наметилось какое-то синхронное ускорение во всех частях света. Под это дело сильно выросли цены на промышленные металлы и на остальное сырье. Логика такая, раз мировая экономика растет, то будет увеличиваться потребление сырья. Американские биржевые индексы забыли уже такое слово «коррекция». Никаких коррекций уже нет ровно год. Т.е. казалось бы всё великолепно, можно расслабиться!

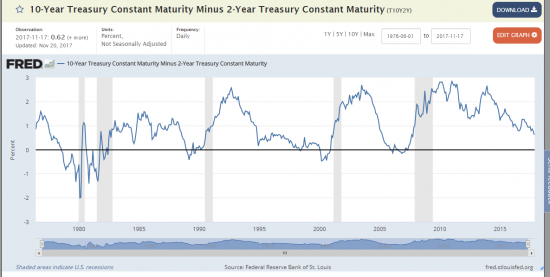

Но меня смущает один момент. Почему спред между доходностями 10 летних и 2-х летних гособлигаций США вплотную приближается к значениям, которые предшествуют рецессии в США? Почему важен этот спред? Долговой рынок США — это самый крупный и самый важный рынок мира. Он гораздо важнее американского рынка акций. Убежден просто, что уровень доходностей по американским облигациям находится под полным контролем ФРС и первичных дилеров. Никаких случайностей на этом рынке быть не может. Возвращаемся к этому спреду. По идее, если ты ждешь роста экономики и инфляции, то ты должен продавать 10-летние гособлигации США, т.к. ФРС будет и дальше повышать ставки. Но этого не происходит. Доходность по 2-х летним облигациям растет, а по 10 летним нет. Мы стремительно приближаемся к инверсионной кривой доходности (когда доходность по 2-х леткам выше, чем по 10 леткам), которая четко предсказывает рецессии в главной экономике мира. Налицо сильный тренд по сужению спреда 2-х летних и 10 летних гособлигаций США (см.рис)

Так кто же врет? Рынок сырья или долговой рынок США? Ведь два эти рынка посылают абсолютно противоположные сигналы. Рынок сырья говорит в пользу роста мировой экономики и разгона инфляции, а вот долговой рынок показывает, что впереди нас ждет спад.

Корреляция ВВП и доходов населения

- 16 ноября 2017, 23:03

- |

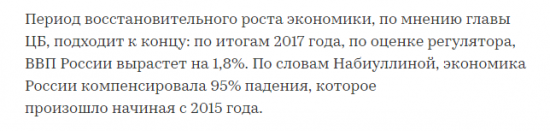

А вот и ввп РФ уже отыграл 95% своих потерь за 2015 и 2016 год.

https://www.rbc.ru/finances/16/11/2017/5a0d909c9a7947dfd1a7f5ab?from=main

Интересно, а домохозяйства и бизнес ощутили уже на себе это восстановление? Все восстановили свои реальные реальные доходы и прибыли? Теперь у всех всё также хорошо, как и до 2014 года? Что сказать, лукавый этот показатель — ВВП.

Кто сливал МАМБУ?

- 15 ноября 2017, 21:09

- |

Наверняка всем интересно, кто сегодня сливал наши акции. Кроме Сбера, почти всех жестко продавали. Лишнее подтверждение золотого правила- никогда не шорти ЛИДЕРА рынка. Это просто невыгодно. Так кто же сливал? А всё очень просто. Давайте посмотрим на динамику бразильского индекса BOVESPA. А он сегодня в минусе на 2.2%. И его уже сливают не первый день. Скорее всего это одни и те же люди делают. Как и с валютами, рублем и реалом. https://smart-lab.ru/blog/432854.php

Не верили в 60? А РАНД и РЕАЛ вас предупреждали...

- 14 ноября 2017, 21:13

- |

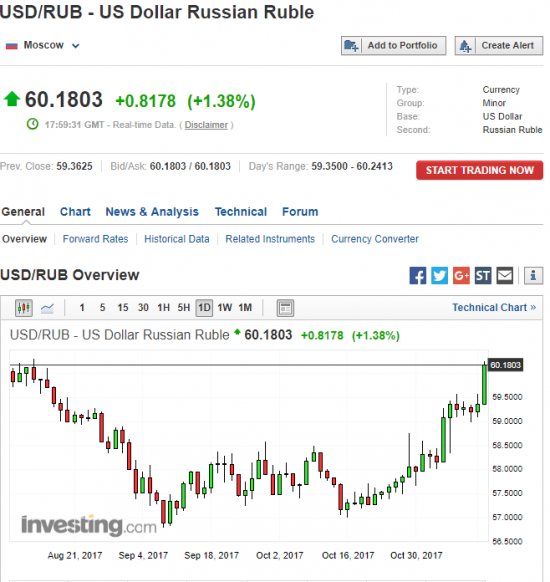

Вот и бакс уже выше 60. Писал 27 октября https://smart-lab.ru/blog/428790.php, что один в поле не воин и рубль не устоит. Многие валюты EM вовсю падали в тот момент. Благодаря нефти рубль еще какое-то время постоял по 58, поломался немного и пошел ослабляться вслед за коллегами. Всё как обычно...

теги блога АЗОВКИН

- Apple

- DAX

- exxon mobil

- LIBOR

- NASDAQ

- pmi

- QE

- QT

- S&P500

- S&P500 фьючерс

- акции

- алюминий

- баланс фрс

- банк Японии

- биткоин

- Биткойн

- бразильский реал

- ввп

- вечный рост

- ВТБ

- Газпром

- гонконгский доллар

- гособлигации США

- Доллар

- доллар - рубль

- Доллар рубль

- Доллар-рубль

- Евро

- евро-доллар

- еврозона

- ецб

- звр

- ЗВР Китая

- золото

- Индекс S&P

- Индекс доллара

- Индекс ммвб

- Индекс РТС

- инфляция в России

- Канадский доллар

- Керри Трейд

- Китай

- коррекция

- коррекция на мировых рынках

- криптовалюта

- криптовалюты

- Кукл

- куклач

- курс рубля

- лира

- магнит

- МЕДЬ

- мировая экономика

- Мировые рынки

- ММВБ

- Нефть

- нефть в рублях

- норвежская крона

- ОАК

- облигации

- офз

- падение

- палладий

- печатный станок

- платина

- пошлины

- промышленные металлы

- развивающиеся рынки

- ранд

- реал

- рецессия

- Роснефть

- российский рынок

- российский рынок акций

- российский фондовый рынок

- РТС

- Рубль

- рупия

- Русал

- рынки

- Рэнд

- санкции

- Сбер

- сбербанк

- ставка

- Ставка ЦБ

- сша

- сырьевые товары

- татнефть

- торговая война

- торговые войны

- трамп

- трежерис

- ФРС

- ЦБ

- цб рф

- цены на нефть

- экономика России

- юань

- юмор