| Число акций ао | 3 976 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 228,1 млрд |

| Выручка | 896,7 млрд |

| EBITDA | 277,4 млрд |

| Прибыль | 97,1 млрд |

| Дивиденд ао | 5,27 |

| P/E | 2,3 |

| P/S | 0,3 |

| P/BV | 5,8 |

| EV/EBITDA | 2,7 |

| Див.доход ао | 9,2% |

| Аэрофлот Календарь Акционеров | |

| 16/01 Операционные результаты за декабрь 2025 года | |

| 03/02 Публикация результатов по РСБУ за 12 месяцев 2025 года | |

| 11/02 Операционные результаты за январь 2026 года | |

| 04/03 Отчет по МСФО за 12 месяцев 2025 года | |

| Прошедшие события Добавить событие | |

Аэрофлот акции

57.37₽ +0.17%

-

Аэрофлот - просто слезы.

Аэрофлот - просто слезы.

Аэрофлот, друзья мои, это просто — УЖАС, УЖАС, УЖАС.

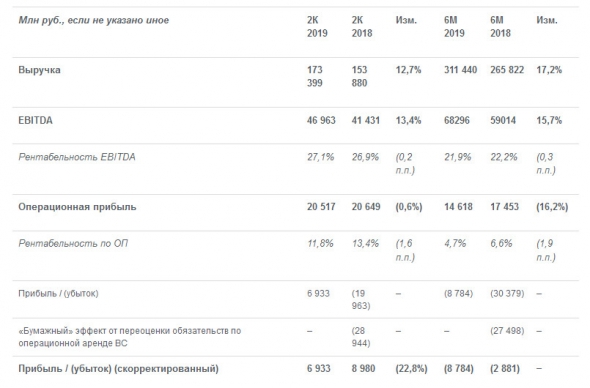

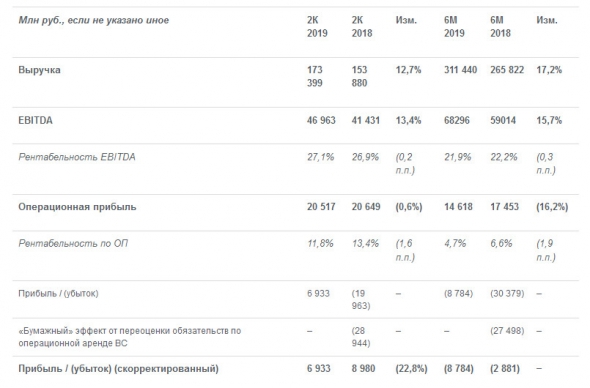

При росте выручки за 1 полугодие на 17,2% до 311,4 млрд руб. компания увеличила чистый убыток с минус 2,8 млрд до минус 8,7 млрд рублей.

Согласитесь, не так часто при хорошем росте выручки мы можем увидеть стремительный уход в зону убытков. Давайте разбираться, почему это произошло — смотрим в структуру себестоимости:

обслуживание воздушных судов -61,1 млрд, рост 25,8% (опережает прирост выручки, очень негативный сигнал)

амортизация и таможенные пошлины 53,6 млрд руб (рост 29,2 % — очень негативно)

техническое обслуживание воздушных судов 13,9 млрд (рост 38,5%)

топливо 92,7 млрд (рост 19%)

Таким образом, причина убытков становится понятна — главные показатели в структуре себестоимости растут быстрее чем выручка.

Можем ли мы обвинить руководство компании в том, что они не умеют правильно работать с себестоимостью?

Думаю, это было бы не совсем объективно — на деятельность Аэрофлота да и других российских перевозчиков кардинально влияют 2 негативных фактора — резкий рост курса доллара по сравнению с 1 полугодием 2018 года(влияет на лизинговые платежи, таможенные платежи и цену топлива и аэропортового обслуживания за границей) плюс выросшие цены на нефть и следовательно, авиационный керосин.

Авто-репост. Читать в блоге >>>

Аэрофлот — чистый убыток в I полугодии по новым стандартам МСФО составил 8,8 млрд руб

Чистый убыток группы "Аэрофлот" в первом полугодии 2019 года по новым стандартам МСФО составил 8,8 миллиарда рублей

Показатели отчетности, в том числе сопоставимого исторического периода, приводятся с использованием нового стандарта МСФО (IFRS) 16 «Аренда».

Ключевые финансовые результаты Группы «Аэрофлот» за 6 месяцев 2019 года:

- Выручка увеличилась на 17,2% по сравнению с аналогичным периодом прошлого года до 311 440 млн руб.;

- Показатель EBITDA составил 68 296 млн руб.;

- Чистый убыток составил 8 784 млн руб.

релиз

Авто-репост. Читать в блоге >>>

Очень хорошие цифры Аэрофлот, друзья мои, это просто — УЖАС, УЖАС, УЖАС.

Аэрофлот, друзья мои, это просто — УЖАС, УЖАС, УЖАС.

При росте выручки за 1 полугодие на 17,2% до 311,4 млрд руб. компания увеличила чистый убыток с минус 2,8 млрд до минус 8,7 млрд рублей.

Согласитесь, не так часто при хорошем росте выручки мы можем увидеть стремительный уход в зону убытков. Давайте разбираться, почему это произошло — смотрим в структуру себестоимости:

обслуживание воздушных судов -61,1 млрд, рост 25,8% (опережает прирост выручки, очень негативный сигнал)

амортизация и таможенные пошлины 53,6 млрд руб (рост 29,2 % — очень негативно)

техническое обслуживание воздушных судов 13,9 млрд (рост 38,5%)

топливо 92,7 млрд (рост 19%)

Таким образом, причина убытков становится понятна — главные показатели в структуре себестоимости растут быстрее чем выручка.

Можем ли мы обвинить руководство компании в том, что они не умеют правильно работать с себестоимостью?

Думаю, это было бы не совсем объективно — на деятельность Аэрофлота да и других российских перевозчиков кардинально влияют 2 негативных фактора — резкий рост курса доллара по сравнению с 1 полугодием 2018 года(влияет на лизинговые платежи, таможенные платежи и цену топлива и аэропортового обслуживания за границей) плюс выросшие цены на нефть и следовательно, авиационный керосин.

Справедливости ради надо отметить, что авиаперевозки — очень сложная отрасль, многие мировые авиакомпании прошли через процедуру банкротства, а Алиталия — так и несколько раз, и хороших фин показателей ожидать и не стоило.

Зевершает картину огромный долг 552 млрд, практически равный объему выручки, что делает акции компании не очень привлекательными для долгосрочного инвестирования.

Вердикт — компания держится только за счет получаемых ройялти и субсидий от государства, покупки акций Аэрофлота рекомендую только в объеме не более 1,2 % от портфеля и только на просадках Аэрофлот - чистый убыток в I полугодии по новым стандартам МСФО составил 8,8 млрд руб

Аэрофлот - чистый убыток в I полугодии по новым стандартам МСФО составил 8,8 млрд руб

Чистый убыток группы "Аэрофлот" в первом полугодии 2019 года по новым стандартам МСФО составил 8,8 миллиарда рублей

Показатели отчетности, в том числе сопоставимого исторического периода, приводятся с использованием нового стандарта МСФО (IFRS) 16 «Аренда».

Ключевые финансовые результаты Группы «Аэрофлот» за 6 месяцев 2019 года:

- Выручка увеличилась на 17,2% по сравнению с аналогичным периодом прошлого года до 311 440 млн руб.;

- Показатель EBITDA составил 68 296 млн руб.;

- Чистый убыток составил 8 784 млн руб.

релиз

Авто-репост. Читать в блоге >>>

к вечеру, как обычно, наверное. ожидаю заливное, цель 120 на долгосрок, не сейчас

Петр Варламов, что вы имеете ввиду под словом заливное? вверх или вниз?

120 мы можем показать уже скоро, сентябрь например… в долгосрочной пер-ве перехай.

а отчет будет или не о чем или негативный… я так думаю…

kubanь, заливное, это вниз. не понятно, почему, т.к. отчет за 9 месяцев будет только в октябре-ноябре. плюс, сейчас в целом на рынке ситуация не предполагает для ралли. У Ары пока ничего хорошего не вижу, кроме обещаний г-на Савельева))

Петр Варламов, уже 2 недели ток и делают что зальют — откупят…

к вечеру, как обычно, наверное. ожидаю заливное, цель 120 на долгосрок, не сейчас

Петр Варламов, что вы имеете ввиду под словом заливное? вверх или вниз?

120 мы можем показать уже скоро, сентябрь например… в долгосрочной пер-ве перехай.

а отчет будет или не о чем или негативный… я так думаю…

kubanь, заливное, это вниз. не понятно, почему, т.к. отчет за 9 месяцев будет только в октябре-ноябре. плюс, сейчас в целом на рынке ситуация не предполагает для ралли. У Ары пока ничего хорошего не вижу, кроме обещаний г-на Савельева))

к вечеру, как обычно, наверное. ожидаю заливное, цель 120 на долгосрок, не сейчас

Петр Варламов, что вы имеете ввиду под словом заливное? вверх или вниз?

120 мы можем показать уже скоро, сентябрь например… в долгосрочной пер-ве перехай.

а отчет будет или не о чем или негативный… я так думаю… к вечеру, как обычно, наверное. ожидаю заливное, цель 120 на долгосрок, не сейчас

к вечеру, как обычно, наверное. ожидаю заливное, цель 120 на долгосрок, не сейчас

Отчеты сыпятся, не успеваем проверять!

Отчеты сыпятся, не успеваем проверять!

Сегодня-вчера миллион отчетов публикуют российские компании, а это значит, что можно подзаработать, оставив небольшой комментарий к каждому из них на нашем форуме акций. Автор лучших комментариев к каждой компании получает 500 рублей! Спасибо всем, кто участвует и обсуждает отчеты компаний на нашем форуме!

Сегодня вышли отчеты:

smart-lab.ru/forum/GAZP

smart-lab.ru/forum/AFKS

smart-lab.ru/forum/PIKK

smart-lab.ru/forum/AQUA

smart-lab.ru/forum/AMEZ

Еще ждем сегодня:

smart-lab.ru/forum/AFLT

smart-lab.ru/forum/RSTI

smart-lab.ru/forum/ROST

Авто-репост. Читать в блоге >>>

Адекватно росту перевозок пассажиров Флотом будет расти и Шереметьево. Аэропорт увеличит пропускную способность на 30 млн. чел. после строительства третьей взлётки. Источник tourism.interfax.ru/ru/news/articles/54475/

Адекватно росту перевозок пассажиров Флотом будет расти и Шереметьево. Аэропорт увеличит пропускную способность на 30 млн. чел. после строительства третьей взлётки. Источник tourism.interfax.ru/ru/news/articles/54475/

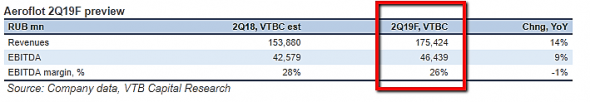

Новость: Сегодня мы опубликовали обзор Aeroflot – CEO interview and our comments, основные тезисы которого приведены ниже.

Новость: Сегодня мы опубликовали обзор Aeroflot – CEO interview and our comments, основные тезисы которого приведены ниже.

Комментарий ВТБ Капитал:

Гендиректор Аэрофлота Виталий Савельев дал развернутое интервью агентству Интерфакс, в котором он затронул такие вопросы, как потенциальная продажа блокирующего пакета акций авиакомпании Победа, механизм компенсации из средств госбюджета высоких цен на топливо, аэропортовые тарифы и ряд других тем. Наиболее важная, на наш взгляд, информация приведена ниже.

Демпфирующий механизм при закупках топлива, при всем позитивном значении данного инструмента, работает только в случае стремительного роста цен на топливо.Мы разделяем данную точку зрения. В материале Aeroflot – Jet fuel damper details от 9 июля мы подробно описали суть демпфирующего механизма и привели расчеты возможной компенсации топливных расходов авиаперевозчиков.

Региональные аэропорты поднимают тарифы с расчетом окупить инвестиции в течение 5–7 лет, в то время как за рубежом срок окупаемости строящихся аэропортов составляет 17–20 лет. Хотя финансовая отчетность региональных аэропортов публично не раскрывается, мы полагаем, что данный комментарий близок к реальности. В частности, рентабельность EBITDA московского аэропорта Шереметьево, ценовую политику которой Савельев называл разумной, составляет 45%, что примерно на 5 пп выше среднего показателя в 40% для зарубежных аэропортов.

Победа не может обслуживать только внутренние направления – та прибыль, которую компания получает на зарубежных рейсах, позволяет поддерживать цены на внутренних направлениях на более низком уровне. Данный тезис совпадает с нашей точкой зрения, которую мы высказали в материале Aeroflot – Privatisation of Pobeda? от 15 августа.

Тема первичного размещения до 25% акций авиакомпании Победа обсуждается с начала года. На данный момент перевозчик оценивается в 0,8–1 млрд долл. Появление на российском фондовом рынке акций еще одной транспортной компании открыло бы для инвесторов привлекательную возможность для вложения средств, однако размер данного актива, на наш взгляд, пока недостаточно велик. Размещение упомянутых 25% акций соответствовало бы сумме акций в свободном размещении в 250 млн долл. Мы считаем, что вместо привлечения новых инвесторов такой шаг привел бы лишь к оттоку ликвидности из Аэрофлота.

В целом мы не увидели в интервью какой-либо существенной новой информации. Исходя из по-прежнему позитивного взгляда на акции Аэрофлота, мы подтверждаем рекомендацию Покупать в отношении данной бумаги и оценку прогнозной цены акций на 12-месячном горизонте в 130 руб., соответствующую полной доходности в 27%. IPO Победы - пока далекая перспектива - Промсвязьбанк

IPO Победы - пока далекая перспектива - Промсвязьбанк

Аэрофлот рассматривает IPO Победы, может разместить до 25% — CEO

Аэрофлот рассматривает IPO авиакомпании Победа, может разместить до 25% ее капитала, заявил в интервью Интерфаксу гендиректор «Аэрофлота» Виталий Савельев. «Мы на совете директоров Аэрофлота в начале года озвучили вопрос IPO Победы, но только небольшой части. Терять контроль в этой компании, на мой взгляд, контрпродуктивно. У нас есть стратегия перевезти 100 млн пассажиров к 2023 году. И с лоукостером Победа нам это возможно, без него — нереалистично », — сказал Савельев, комментируя предложение Федеральной антимонопольной службы полностью приватизировать Победу.

IPO Победы пока далекая перспектива, пока компания не выйдет на плановые объемы перевозок, т.е. не раскроет весь потенциал своей стоимости, приватизировать ее преждевременно. Отметим, что менеджмент компании приводит ориентир стоимости Победы на текущий момент – от $800 млн до $1 млрд. Для сравнения капитализация всей группы Аэрофлот составляет сейчас $1,8 млрд.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Интервью гендиректора Аэрофлота произвело хорошее впечатление - Атон

Интервью гендиректора Аэрофлота произвело хорошее впечатление - Атон

Аэрофлот: интервью гендиректора Интерфаксу

Вчера генеральный директор Аэрофлота Виталий Савельев дал интервью Интерфаксу. Перечислим ключевые моменты.

1) Аэрофлот рассматривает возможность продажи 25% акций Победы путем IPO или стратегическому инвестору. Компания не поддерживает идею ФАС о выделении Победы из состава группы и ограничить рост ее международных маршрутов, так как Победа — основной драйвер роста пассажиропотока всей Группы.

2) Аэрофлот компенсировал лишь 40% совокупных убытков от перевозки пассажиров Трансаэро, поэтому он не собирается отказываться от допусков на маршруты, унаследованные от обанкротившейся авиакомпании.

3) Аэрофлот не поддерживает идею увеличить долю плоских тарифов, поскольку для него это означает дополнительные убытки.

4) Компания получает дополнительную прибыль от новых безбагажных тарифов и дополнительных услуг.

В целом, интервью произвело хорошее впечатление. Виталий Савельев достаточно твердо и вполне ясно отметил, что государство владеет лишь 51% акций Аэрофлота, а остальные 49% компании принадлежат акционерам. Поэтому руководство должно сосредотачиваться на повышении рентабельности и прибыли, а не только на социальных обязательствах. Новость нейтральна для котировок акций Аэрофлота.

Атон

Авто-репост. Читать в блоге >>> Банки оценили «Победу» в $1 млрд «Аэрофлот» начал подготовку к возможному IPO лоукостера

Банки оценили «Победу» в $1 млрд «Аэрофлот» начал подготовку к возможному IPO лоукостера

Глава «Аэрофлота» заявил о том, что изучает возможность размещения на бирже своего лоукостера — «Победы». Акции компании хотят продать совсем недешево, исходя из оценки 100% от $800 млн до $1 млрд

www.rbc.ru/business/26/08/2019/5d63be909a7947c0822025a0

«Победе» готовят частичную приватизацию. «Аэрофлот» допускает IPO лоукостера

«Победе» готовят частичную приватизацию. «Аэрофлот» допускает IPO лоукостера

«Аэрофлот» допускает первичное публичное размещение до 25% капитала дочерней авиакомпании «Победа». Окончательное решение не принято, в «Аэрофлоте» сейчас оценивают компанию в $0,8–1 млрд. Провести полную приватизацию «Победы» предлагала Федеральная антимонопольная служба, но «Аэрофлот» не намерен терять контроль над лоукостером, который необходим группе для выполнения цели по удвоению объема перевозок к 2023 году.

www.kommersant.ru/doc/4072960

Аэрофлот - падение коэффициента загрузки кресел создает негативное впечатление - Атон

Аэрофлот - падение коэффициента загрузки кресел создает негативное впечатление - Атон

Аэрофлот опубликовал операционные результаты за июль 2019

В июле 2019 пассажиропоток группы вырос на 7.3% г/г (+7.4% на международных направлениях, +7.2% на внутренних направлениях), а пассажирооборот вырос на 7.7% (на 8.3% и 6.9% соответственно). Коэффициент загрузки кресел упал на 1.2%. За 7M19 пассажиропоток и пассажирооборот компании выросли на 12.2% и 12.8% соответственно, а коэффициент загрузки кресел упал на 0.8 пп до 81.1%.

Начавшееся в июне снижение темпов роста продолжилось в июле, тогда как за 5М19 отмечался двузначный рост. Падение коэффициента загрузки также создает негативное впечатление, однако темпы снижения замедлились по сравнению с июнем (коэффициент загрузки упал на 1.2% против 1.4% в июне). Тем не менее опубликованные результаты, вероятно, являются следствием высокой базы прошлого года, связанной с Чемпионатом мира по футболу 2018. Мы ожидаем дальнейшего ухудшения темпов роста во 2П19 и считаем, что рост пассажирооборота в 2019 составит 10-11%.

Атон

Авто-репост. Читать в блоге >>>

Аэрофлот - факторы роста и падения акций

- Компания в моменте не обслуживает лизинговые платежи перед иностранными лизингодателями (07.03.2024)

- По итогам 2024 года Аэрофлот может заработать рекордную прибыль и выплатить дивиденды 5-6 руб на акцию (14.12.2024)

- Если будет хорошо, то Аэрофлоту могут не продлить топливный демпфер 50 млрд (05.02.2025)

- В 2025 не смогут перевезти больше пассажиров, т.к. загрузка на максимуме (05.02.2025)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Аэрофлот - описание компании

Аэрофлот — крупнейший авиаперевозчик РоссииГодовой отчет 2015

IR: Андрей Наполнов

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций