Блог компании Tickmill | Главное из прошедшего заседания ФРС

- 18 марта 2021, 12:42

- |

Заседание ФРС не было достаточно убедительным чтобы остановить рост рыночных ставок. Доходность по 10-летним казначейским облигациями США вновь обновила локальный пик, перевалив за 1.7% в четверг. Признав, что ВВП и инфляция будут расти более быстрым темпом чем предполагалось ранее, ФРС в целом оставил прежними прогнозы по первому повышению ставки — не раньше 2024 года. QE в нынешнем объеме $120 млрд./месяц (80 млрд. Трежерис + 40 млрд. MBS) будет продолжаться до тех пор пока не появится «значительный прогресс в достижении целей по безработице и инфляции».

ФРС значительно повысила прогноз роста ВВП — с 4.2% до 6.5% (4 квартал 2021 года по сравнению с 4 кварталом 2020), а инфляции — с 1.8% до 2.2%. Тем не менее dot plot показал, что большинство членов FOMC не проголосовали бы за повышение ставки раньше 2024. То есть мнение большинства, по сравнению с прошедшим заседанием, не изменилось. Число участников FOMC ожидающих повышение до конца 2023 выросло с 5 до 7, а тех, кто проголосовал бы за повышение до конца 2022 – с 1 до 4 участников.

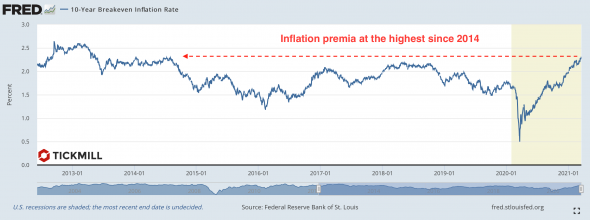

Для ФРС сейчас складывается непростая ситуация. С одной стороны статистика «трубит» об экспансии, и участники рынка требуют от ФРС это признать, путем намека на более раннее повышение ставок. Мы это видим через рост рыночных процентных ставок, растущую премию за инфляцию в бондах, различных инфляционных свопах и т.д.:

Если ФРС делает вид, что раннее повышение ставок исключено, это разгоняет инфляционные ожидания (низкая ставка ФРС + сильная экономика = повышенная инфляция). С другой стороны, намек на ранее сворачивание QEили повышение ставки – ожидания, что ФРС начнет раньше продавать облигации с баланса => снова скачок доходности вверх (к распродаже бондов в скором времени подключится ФРС). В обоих случаях рост рыночных процентных ставок (стоимости заимствований) будет «перекрывать кислород» экономике и вредить восстановлению. Казалось бы, почему бы тогда не заявить, что все еще не так радужно и низкие ставки оправданы? Это бы сдержало рост доходности в бондах, однако это может посеять тревогу у участников рынка и сорвать восстановление. В общем Пауэллу приходится на пресс-конференции проводить нелегкую балансирующую работу – комбинировать признание экспансии, неуверенность о будущем и вроде бы оставлять возможность раннего повышения ставок.

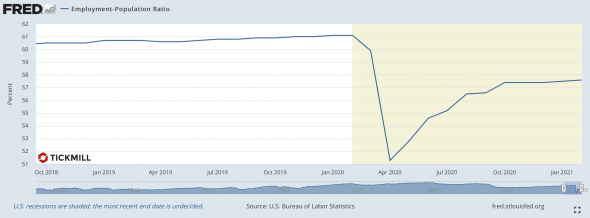

В экономике США сейчас действительно происходит рост потребительских расходов и числа рабочих мест в США, но, с другой стороны, в экономике все еще на 9.5 млн. рабочих мест меньше, чем было год назад. Уровень безработицы показывает неполную картину, так как не учитывает безработных, которые не ищут работу. Так, например, если безработица в США упала с 10% до 6%, то уровень участия в рабочей силе восстановился с минимума в 60.2% (май 2020) всего до 61.4%, что ниже докризисного уровня в 63.4%. А если мы посмотрим долю занятых в работоспособном населении (еще более широкий показатель), то он восстановился еще хуже после кризиса:

На мой взгляд, ФРС хотел бы увидеть этот показатель на уровне 60% прежде, чем начать нормализацию политики. Загвоздка в том, что тяжело рассчитать, когда это произойдет. С фискальными стимулами – может быть уже в этом году. Тогда придется готовить рынки к повышению ставок. Именно поэтому рынки сейчас склонны забегать вперед.

По итогам заседания стало ясно одно – долгосрочные ставки будут продолжать расти что будет нивелировать позитивный эффект фискальных стимулов на фондовые рынки. Волны распродаж в бондах, которые, судя по всему, еще будут происходить, так как путь доходности вверх открыт – будут вызывать по известному сценарию коррекции и на фондовых рынках. Рост скорей всего будет, но не такой гладкий как хотелось бы.

Понравилась статья и считаете данный материал полезным? Вы можете отблагодарить меня нажав лайк или сделав репост. Спасибо!

Возможно, вас также заинтересует:

$500 на счет за точный прогноз по NFP

Лучший трейдер месяца и его сделки

Новости тг-канал

Новости тг-канал