Блог компании Tickmill | Если все продают, кто покупает? На чем сейчас держится фондовый рынок США?

- 14 февраля 2019, 12:47

- |

Американский фондовый рынок и китайский юань взлетели на новостях в среду что президент Трамп раздумывает над вариантом сдвинуть дедлайн в переговорах с Китаем, предположительно на 60 дней.

В своем твиттере Трамп нарочито неохотно допустил возможность сдвинуть крайние сроки переговоров, при условии, что стороны достигли ощутимого прогресса. С одной стороны, заявление Трампа бычий сигнал, так как фактически новый раунд тарифов будет отложен, с другой стороны отсрочка означает, что переговоры на том же расстоянии от завершении торговой сделки на каком они были два месяца назад. Также продлится действие 10% тарифов и возможность их раннего окончания (т.е. первого марта) становится менее реалистичной.

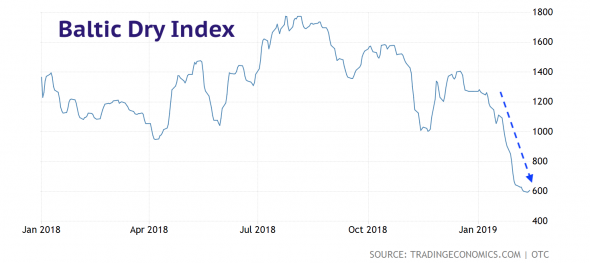

Одним из немногих лидирующих индикаторов настроений в глобальной торговле является индекс Baltic Dry. Он представляет собой агрегированную оценку стоимости транспортировки сырьевых товаров по морю. Cвведением тарифов США в прошлом году индекс начал снижаться, отражая замедление в глобальной торговле, а с января падение индекса ускорилось из-за того что ситуация с тарифами оставалась крайне неясной, несмотря на поток заверений китайских и американских чиновников, что стороны конфликта приложат все силы к мирному урегулированию.

Движение индекса также зависит от цен на нефть. Если затраты на топливо снижаются, грузоперевозки также дешевеют. Поэтому часть нисходящего движения в индексе обязана снижению цен на нефтяном рынке.

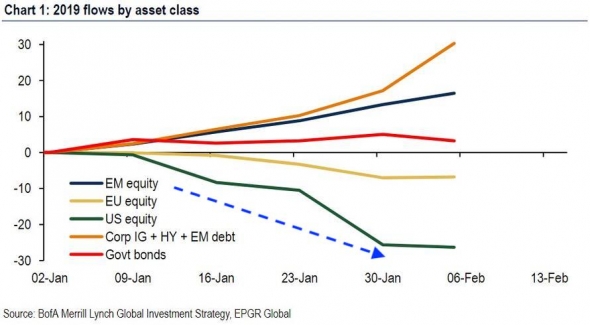

На фондовом рынке США складывается интересная ситуация. Согласно данным Bank of America все три группы инвесторов – хедж фонды, профессиональные и частные клиенты являлись чистыми продавцами акций последние две недели. Из набора инвестиционных альтернатив, акции на фондовом рынке США считались самой худшей весь январь, в то время как суверенный долг развивающихся рынков оказался самым предпочтительным:

Тем не менее фондовый рынок США не только смог восстановиться после падения, но сделал это рывком невиданным с января 1987 года. С начала года динамика S&P500 стала второй по темпам восстановления с 1990 года, принеся инвесторам более 10% дохода на капитал менее чем за полтора месяца:

Возникает резонный вопрос: кто покупает, когда все продают?

Есть один драйвер, который был лидирующим в прошлом году и возможно будет основанием стабильного (или даже бычьего) рынка в 2019 – обратный выкуп акций. В прошлом году менеджеры компаний поддерживали рыночную оценку компаний потратив почти 1 триллион долларов (в том числе за счет налоговых льгот). Но уже с начала этого года компании потратили уже на 78% больше средств для выкупа акций, чем сделали это за тот же период прошлого года.

Инвесторы также предпочитают обратный выкуп акций вместо дивидендов, так как доход на капитал облагается меньшим налогом, чем дивидендные выплаты. Таким образом законодательство США стимулирует долгосрочность вложений инвесторов в фондовый рынок (ведь доход на капитал «более отложенный»), к тому же для компаний это меньший стресс в принятии решений ведь дивидендная политика менее гибкий инструмент вознаграждения инвесторов, чем обратный выкуп (обычно, повышение дивидендов – «обязательство» поддерживать их на новом уровне долгое время). Направление нераспределенной прибыли на обратный выкуп акций также означает, отсутствие инвестиционных перспектив у компаний– еще один признак их слабости в будущем.

Похоже, что возвращение S&P500 к минимумам 2018 года и QE4 от ФРС - лишь дело времени.

Артур Идиатулин, компания Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия

Новости тг-канал

Новости тг-канал

Кстати сенатор Марк Рубио собирается продвигать сейчас законопроект чтобы дивы и доходность на капитал облагали одним налогом, чтобы менеджеры средства вкладывали в активы и производит. Посмотрите как индексы реагируют на его твиттер :)

Остальные увеличивают количество акций в обращении, каждый год примерно на: $AMZN +1,5%, $GOOGL +2%, $FB +3%, $NFLX +1%.

P.S.: $TSLA ежегодно увеличивает на +7,4%, $MU на +3%.

Да и обратный выкуп, на заемные средства, тоже выгодный.

Значение такой «щедрости» для ширнармасс раскрыто в главе «Тайна вторая. Компаниями нельзя управлять в интересах их владельцев» в книге Ха Джун Чхана «23 тайны: то, что вам не расскажут про капитализм.fb2» БЕСПЛАТНО в интернете.

Для того чтобы что-то продать, надо сначала это купить. Вот и покупают чтобы потом продать, и так по восходящей спирали… )

$MSFT -1,7%, $JNJ -1%, $XOM -0,7%, $V -2,4%, $JPM -2,2%, $WMT -2,3%, $BAC -2,3%, $PG -1,9%, $VZ +7,5%, $INTL -0,1%, $T +4,8%, $MA -2,9%, $CVX -0,2%, $PFE -2,8%, $CSCO -1,9%.

Т.е. суммарно более 500 млрд долл.

Правда большая часть будет через выкуп акций.

Будет ли иметь значение на падающем или на растущем рынке это будет происходить? :-)