Блог компании Mozgovik | Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 04 декабря 2023, 18:03

- |

На прошлой неделе на вторичном рынке наблюдался умеренный рост доходностей на фоне роста опасений по поводу вероятного повышения ключевой ставки (КС – далее) ЦБ РФ 15.12.2023. На первичном же рынке в преддверии действия регулятора, эмитенты сохраняли активность, стремясь успеть разместить свои облигации до прогнозируемого ужесточения ДКП.

По-прежнему у инвесторов пользуются спросом флоатеры. Так, Россети Центр сформировали книгу заявок по выпуску серии 001P-03 на 5 млрд руб. Ставка 1-го купона был зафиксирован на маркетируемом уровне в 15,9%, последующие купоны привязаны к КС + 0,9%.

Интересным стал букбилдинг флоатера Сегежи на 5 млрд руб., где ставка купона была зафиксирована по изначальному предложению: RUONIA + не более 380 б. п. Отметим, что этот лесопромышленный холдинг находится в сложном финансовом положении. Новое привлечение крайне важно для компании, учитывая, что в январе следующего года предстоит прохождение оферты по Сегежа2P7R в объеме до 10 млрд руб.

Из «классических» размещений с постоянным купоном выделим выпуск авиатопливозаправщик − Аэрофьюэлз-002Р-02 на 1,4 млрд руб. (первоначальный объем: 1 млрд руб.), по которому маркетировался диапазон по YTM 16,65−17,20% с дюрацией 2,2 г. В итоге доходность составила 16,99%.

Успешно закрылась книга по бонду на 10 млрд руб. эмитента с наивысшим рейтингом AAA – X5. Доходность была зафиксирована на уровне 13,54% при ориентире не выше 13,76% с дюрацией 2,2 г.

Из субфедеральных эмитентов Новосибирская область разместила свой новый выпуск серии 35023 на 10 млрд руб. с YTM 13,38% при первоначально предложенной доходности не выше 13,54% с дюрацией 4 г.

На текущей неделе наиболее интересными букбилдингами также станут флоатеры.

04.12.2023 нефтесервисная компания Борец сформировала книгу по флоатеру серии БО-001P-02. Финальный ориентир ставки купона: RUONIA + 250 б. п. при первоначальном: RUONIA + не выше 225 б. п.

Из 1-го эшелона – Россети соберут книгу по выпуску серии-БО-001Р-02 с ориентиром по купону: КС + 125 б. п. (~16,25%). Отметим, что 22.11.2023 ХК Металлоинвест (рейтинг: AAA) успешно собрал заявки на 4-летний выпуск со ставкой купона: КС ЦБ РФ + 125 б. п. Полагаю, что новый флоатер Россетей может быть немного менее интересным с предлагаемой премией в преддверии вероятного повышения КС регулятором 15.12.2023.

Из сегмента ВДО обратим внимание на ЭР-Телеком Холд-ПБО-02-05 на 5 млрд руб. Маркетируемая YTM 16,87% с дюрацией 1,1 г. Верхняя граница доходностей облигаций нефинансовых компаний близких по рейтингу и дюрации находится ок. 16,5%. Ближайший по дюрации выпуски эмитента торгуются с доходностями ~15,5%. Новый бонд будет интересен с YTM не ниже 16%, на мой взгляд.

Итог

Эмитенты в целом продолжают активно выходить на первичный рынок в преддверии вероятного повышения ключевой ставки ЦБ РФ 15.12.023. Повышенным спросом продолжают пользоваться флоатеры.

Из интересных размещений текущей недели отметим флоатеры Борец Капитал-БО-001Р-02 с привязкой к RUONIA и Россети-001Р-11R с привязкой к КС ЦБ РФ, хотя по последнему выпуску премия выглядит сейчас чуть менее привлекательной.

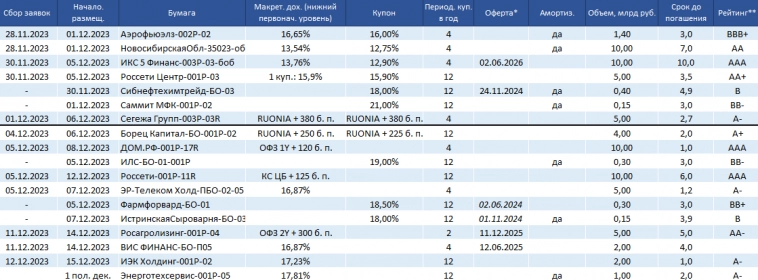

Рыночные размещения рублевых облигаций

Источники: Rusbonds.ru, собственные расчеты

* Курсивом выделены Call-опционы

**Приводится наименьший рейтинг от российских РА

- 07 декабря 2023, 21:53

теги блога Андрей Севастьянов

- Fitch

- Global Ports

- азбука вкуса

- акции

- АФК Система

- Балтийский лизинг

- банки

- валютный рынок

- валютный своп

- внеочередное заседание ЦБ

- Восточная стивидорная компания

- Газпром

- доллар рубль

- инвестидея

- интерлизинг

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- комментарий

- конференция смартлаба

- новые технологии

- облигации

- офз

- офз с индексируемым номиналом

- ОФЗ с переменным купоном

- размещение облигаций

- рейтинг США

- рубль

- рубль доллар

- Самолет

- селектел

- смартлаб премиум

- ТГК-14

- торговые сигналы

- трейдинг

- форекс

- ЦБ

- ЦБ РФ

- экономлизинг

- энергоника

- юаневые облигации

Новости тг-канал

Новости тг-канал