Облигации ОФЗ

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 1.3 | 0.0% | 31.91 | 11.92 | 2024-09-25 | ||

| ОФЗ 26207 | 2.7 | 15.7% | 85.119 | 40.64 | 26.13 | 2024-08-07 | |

| ОФЗ 26212 | 3.6 | 15.4% | 78.593 | 35.15 | 25.3 | 2024-07-24 | |

| ОФЗ 26218 | 7.3 | 15.3% | 72.65 | 42.38 | 15.83 | 2024-09-25 | |

| ОФЗ 26219 | 2.3 | 15.7% | 86.151 | 38.64 | 15.92 | 2024-09-18 | |

| ОФЗ 26221 | 8.8 | 15.1% | 66.548 | 38.39 | 12.87 | 2024-10-02 | |

| ОФЗ 26222 | 0.4 | 15.2% | 97.357 | 35.4 | 9.14 | 2024-10-16 | |

| ОФЗ 26224 | 5.0 | 15.3% | 73.01 | 34.41 | 0.95 | 2024-11-27 | |

| ОФЗ 26225 | 10.0 | 15.0% | 62.578 | 36.15 | 2.38 | 2024-11-20 | |

| ОФЗ 26226 | 2.4 | 15.6% | 86.443 | 39.64 | 11.76 | 2024-10-09 | |

| ОФЗ 26227 | 0.1 | 15.5% | 99.105 | 36.9 | 27.98 | 2024-07-17 | |

| ОФЗ 26228 | 5.9 | 15.2% | 73.021 | 38.15 | 9.85 | 2024-10-16 | |

| ОФЗ 26229 | 1.5 | 15.9% | 89.78 | 35.65 | 3.72 | 2024-11-13 | |

| ОФЗ 26230 | 14.8 | 15.1% | 58.858 | 38.39 | 12.87 | 2024-10-02 | |

| ОФЗ 26235 | 6.8 | 15.1% | 63.325 | 29.42 | 12.12 | 2024-09-18 | |

| ОФЗ 26236 | 4.0 | 15.4% | 73.453 | 28.42 | 1.87 | 2024-11-20 | |

| ОФЗ 26237 | 4.8 | 15.3% | 73.115 | 33.41 | 13.77 | 2024-09-18 | |

| ОФЗ 26238 | 17.0 | 14.9% | 54.02 | 35.4 | 35.01 | 2024-06-05 | |

| ОФЗ 26239 | 7.2 | 15.1% | 66.61 | 34.41 | 23.44 | 2024-07-31 | |

| ОФЗ 26240 | 12.2 | 15.1% | 57.317 | 34.9 | 21.09 | 2024-08-14 | |

| ОФЗ 26242 | 5.3 | 15.2% | 79.661 | 44.88 | 21.95 | 2024-09-04 | |

| ОФЗ 26243 | 14.0 | 15.2% | 71.554 | 48.87 | 48.33 | 2024-06-05 | |

| ОФЗ 26244 | 9.8 | 15.1% | 82.75 | 56.1 | 20.96 | 2024-09-25 | |

| ОФЗ 26246 | 11.8 | 14.1% | 90.787 | 43.73 | 6.25 | 2024-09-25 | |

| ОФЗ 26247 | 15.0 | 0.0% | 65.78 | 6.38 | 2024-11-27 | ||

| ОФЗ 29006 | 0.7 | 14.9% | 100.036 | 72.6 | 49.46 | 2024-07-31 | |

| ОФЗ 29021 | 6.5 | 0.0% | 98.979 | 0 | 38.3 | 2024-06-05 | |

| ОФЗ 29022 | 9.2 | 0.0% | 98.151 | 0 | 14.34 | 2024-07-31 | |

| ОФЗ 29023 | 10.3 | 0.0% | 98.2 | 0 | 38.3 | 2024-06-05 | |

| ОФЗ 52005 | 9.0 | 6.4% | 74.32 | 13.71 | 0.9 | 2024-11-20 |

-

Прошу знающих людей подсказать, почему текущая доходность по Облигация ОФЗ 26223 (SU26223RMFS6) выше 14.6 %, чем по надежным корпоративным, например Газпром нефть БО 001Р-06R (RU000A0ZYXV9) 12.6 %.

Прошу знающих людей подсказать, почему текущая доходность по Облигация ОФЗ 26223 (SU26223RMFS6) выше 14.6 %, чем по надежным корпоративным, например Газпром нефть БО 001Р-06R (RU000A0ZYXV9) 12.6 %.

Срок погашения примерно одинаковый, надежность ОФЗ выше, в чем подвох?

Доброе утро! Подскажите, пожалуйста, люди добрые! Купил на ИИС ОФЗ на 400 к — вычли 2700 сразу по статье — сальдо расчетов по операциям с ЦБ. Что это? И вернуться ли эти деньги если я продам облигации раньше срока погашения?

Доброе утро! Подскажите, пожалуйста, люди добрые! Купил на ИИС ОФЗ на 400 к — вычли 2700 сразу по статье — сальдо расчетов по операциям с ЦБ. Что это? И вернуться ли эти деньги если я продам облигации раньше срока погашения?

В 2024г ключевая ставка может быть снижена до 9-12%, доходность ОФЗ может опуститься до 10–10,5%, однако аналитики советуют удерживать высокую долю портфеля в облигациях с плавающей ставкой — Ъ

В 2024г ключевая ставка может быть снижена до 9-12%, доходность ОФЗ может опуститься до 10–10,5%, однако аналитики советуют удерживать высокую долю портфеля в облигациях с плавающей ставкой — Ъ

Определяющими факторами для российского долгового рынка будут уровень инфляции и действия Банка России. Опрошенные «Ъ» аналитики считают, что принятых Банком России мер будет достаточно для стабилизации ситуации с инфляцией в первом полугодии 2024-го.

В первом полугодии 2024 года участники рынка не ждут сильных изменений цен на долговом рынке, то есть доходности ОФЗ будут находиться в диапазоне 11,5–12% годовых.

При появлении первых признаков стабилизации инфляции и сигналов ЦБ о начале снижения ставки можно ждать снижения доходностей госбумаг, а вслед за ними — и доходности корпоративных облигаций. «К концу года кривая, скорее всего, сместится в диапазон 10–10,5% годовых»,— оценивает Дмитрий Грицкевич.

В случае снижения ключевой ставки облигации будут расти в цене, и инвесторы получат положительную переоценку. «За счет роста котировок валовая доходность среднесрочных ОФЗ при этом сценарии может составить 16–18% годовых, десятилетних облигаций — 20–23% годовых»,— оценивает Дмитрий Грицкевич.

Авто-репост. Читать в блоге >>> Фонды денежного рынка, против ОФЗ.....

Фонды денежного рынка, против ОФЗ.....

Скоро новый год… я уже несколько дней как разминаюсь перед ним… Особо писать не хочется, да и времени если честно нет… Хотя по сути упражнения на новый год не будут особо отличаться от разминки, но всё таки разминаться полезно! Это факт! Время конечно не особо подходящее для статьи которая скажем так наберет какое то количество просмотров, ну да ладно. Там вроде есть какие то люди подписанные на меня, думаю по большей части они и читают и комментируют моё творчество так называемое.

Вот, решил я значится порассуждать о фондах денежного рынка, против ОФЗ и в чем по сути их принципиальное различие… Дело в том, что я занялся разработкой стратегии, которая мне понадобится на тот период когда ключевая ставка будет низкая… Я как бы привык делать разные вещи пораньше, поэтому решил подумать чтобы я делал в те времена, и что собственно из себя представляет каждый из этого инструмента и в чём их принципиальные отличия! А они как бы есть! Кстати частично это дает ответ и на циклические компании против акций роста, там механника приципиально разная, так же как и в облигациях, точнее я не про ОФЗ имел ввиду в заголовке, а облигации, против фондов денежного рынка.

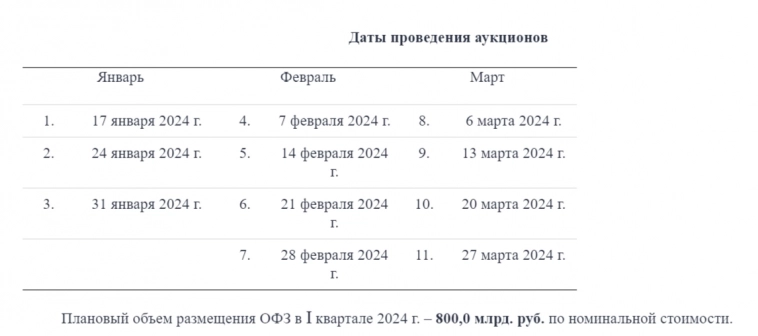

Авто-репост. Читать в блоге >>> Минфин решил не размещать ОФЗ в последнюю неделю декабря, ибо выполнил план заимствований. Зато обозначил объём размещения в I кв. 2024 г

Минфин решил не размещать ОФЗ в последнюю неделю декабря, ибо выполнил план заимствований. Зато обозначил объём размещения в I кв. 2024 г

Минфин не проводил аукцион ОФЗ в связи с выполнением программ государственных заимствований Российской Федерации на 2023 год. С учётом того, что в этом году Минфин сократил внутренние заимствования на 1₽ трлн, то ему необходимо было привлечь 2,5₽ трлн. Да, поправки в бюджетный кодекс давали регулятору право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ, но как вы поняли он от этого отказался (возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования). На сегодняшний день привлечено — 2,845₽ трлн. Регулятор выполнил намеченный план, а значит не особо заинтересован в раздаче премии инвесторам, на рынке ОФЗ для инвесторов по сути безысходность.

Если отталкиваться от предыдущего аукциона, то становится понятно, что спрос с каждой неделей снижался (спрос в ОФЗ 26243 — 24,3₽ млрд, выручка составила — 8,7₽ млрд, средневзвешенная цена —87,15%, доходность — 12%) и можно было не проводить предыдущее размещение — тоже (учитывайте, то, что регулятор на протяжении 8 недель не использовал флоутер и обходился только классикой разместив за IV квартал желаемые 500₽ млрд).

Авто-репост. Читать в блоге >>> Минфин РФ в 1кв 2024г планирует разместить ОФЗ на 800 млрд руб

Минфин РФ в 1кв 2024г планирует разместить ОФЗ на 800 млрд руб

Минфин РФ в 1кв 2024г планирует разместить ОФЗ на 800 млрд руб

minfin.gov.ru/ru/document?id_4=305633-grafik_auktsionov_po_razmeshcheniyu_obligatsii_federalnykh_zaimov_na_i_kvartal_2024_goda

Авто-репост. Читать в блоге >>> Казначейство улучшило оценку дефицита бюджета за 11 месяцев

Казначейство улучшило оценку дефицита бюджета за 11 месяцевВ начале декабря Минфин России предварительно оценил объем поступивших за одиннадцать месяцев доходов бюджета в 25,963 триллиона рублей, что на 4,8% выше объема поступления доходов за аналогичный период 2022 года, а расходов — в 26,841 триллиона рублей (+11,7% по сравнению с аналогичным периодом прошлого года). Согласно этим данным, бюджет был исполнен с дефицитом в 0,5% ВВП, или 878 миллиардов рублей.

Исходя из данных Федерального казначейства, объем доходов бюджета за январь-ноябрь текущего года составил 25,964 триллиона рублей, почти не изменившись относительно предварительной оценки (+1 миллиард рублей против оценки Минфина), а объем расходов — 26,712 триллиона рублей (на 129 миллиардов рублей меньше оценки Минфина). Таким образом, уточненная оценка дефицита за одиннадцать месяцев текущего года составила 748 миллиардов рублей.

Согласно закону о федеральном бюджете на 2023 год и плановый период 2024-2025 годов, доходы бюджета России в 2023 году запланированы на уровне 26,13 триллиона рублей (17,4% ВВП), расходы — 29,056 триллиона рублей (19,4% ВВП).

Авто-репост. Читать в блоге >>> Стратегия-2024 на рынке ОФЗ - Промсвязьбанк

Стратегия-2024 на рынке ОФЗ - Промсвязьбанк

2023 год оказался не самым удачным для классических ОФЗ из-за ослабления рубля, роста инфляционных рисков и повышения ключевой ставки с 7,5% до 16%. Наибольшие потери понесли длинные госбумаги – доходность 10-летних ОФЗ выросла на 1,6 п.п., до 11,9% (пиковое значение было достигнуто в октябре, 12,5%).

В результате совокупная доходность классических ОФЗ-ПД с фиксированным купоном за 2023 год составила скромные 2% (по индексу RGBI). Флоатеры, привязанные к ставке RUONIA (ОФЗ-ПК), принесли инвесторам ~10% за год.

Авто-репост. Читать в блоге >>>

КИТ Финанс: ОФЗ - какие выбрать

КИТ Финанс: ОФЗ - какие выбратьОФЗ — какие выбрать

Подготовили небольшой обзор ОФЗ с постоянным купоном, из которого вы узнаете:

— чего ожидать от ЦБ в 2024 году

— на что делать ставку при выборе бумаг

— какие ОФЗ более привлекательны

— карта облигаций по доходности

— подборка привлекательных выпусков ОФЗ

✅Читать материал на сайте (https://old.brokerkf.ru/doc/ideas/OFZ_20.12.2023.pdf)

__________📌Все облигации доступны к покупке через мобильное приложение КИТ Инвестиции!

🔥поддержите, если полезно

Авто-репост. Читать в блоге >>>

GuK 113, Берёте не номинал, а вашу балансовую цену. Она и в Квике и в ЛК брокера есть. Зачем считать чью-то абстрактную доходность

PP PP, Дак в этом и все дело, у меня нет балансовой цены, я только прицеливаюсь к покупке этого инструмента, и пытаюсь понять что к чему через n-ое кол-во лет)

GuK 113, ОФЗ всегда погашают 100%, если это не амортизация долга

PP PP,

Да понял. Скажите я же правильно понимаю, что абсолютно точно рассчитать все равно не получится, потому что цена номинал динамичная, а купонный доход (его процент) завязан на номинале, т.е. мне, по сути нужно взять среднюю цену номинала, балансовую, с потолка и применить ее в конце расчета при закрытии. Ну да, получается, что так иначе никак не получается.

GuK 113, Найдите калькулятор сложных процентов, затем:

1. Найдите сложный процент за Х лет на номинал облигации с довложениями

2. Добавьте к...

PP PP,

Да, слушайте, спасибо, мои расчеты оказались точными, НО единственное что я не могу понять, это закрытие при погашении

Вот про что я спрашиваю: Например, я купил 100 облигаций номиналом 98%, и через год я купил еще 100 облигаций номиналом 95%. Вопрос при погашении мне в любом случае вернут облигацию номиналом 100% т.е. правильно ли я понимаю что при закрытии мне вернут то что я потратил при покупке + (2+5=7% еще сверху к купоном) или это ошибка? Дорогие коллеги и друзья, приветствую Вас!

Дорогие коллеги и друзья, приветствую Вас!

Подскажите пожалуйста, я никак не могу разобраться с подсчетами облигаций.

Может кто-то готов помочь мне с этим делом, разъяснить как их считать

К примеру ОФЗ 26238 (SU26238RMFS4)

Допустим я сейчас покупаю ОФЗ 26238 150шт (на 100к), далее держу, по приходу купонов реинвестирую, т.е. докупаю еще, но при этом каждый год я инвестирую еще 100к и покупаю еще. И так все 18 лет до закрытия. какая сумма получится по итогу? — это можно посчитать? я правильно понимаю что точно не выйдит потомучто наминал не константа а динамическое значение, верно же?

Простите меня за некомпетентность.

Спасибо всем! Счастья, здоровья, и много зеленых котлет! Брокер БКС: доходность по индексу ОФЗ в 2024 году достигнет 17%

Брокер БКС: доходность по индексу ОФЗ в 2024 году достигнет 17%

Потенциальный доход по индексу государственных облигаций в 2024 г. может составить 17% при переходе Банка России к снижению ключевой ставки в первом полугодии 2024 г. Таким прогнозом поделились аналитики брокера «БКС мир инвестиций».

Они добавили, что доходность по облигациям с длинным сроком погашениям достигнет 25%, по облигациям с плавающим купонам (флоатерам) – 15%. Доход по корпоративным облигациям от эмитентов второго эшелона со сроком погашения от двух до трех лет может составить 20-25%, ожидают аналитики.

Аналитики «БКС мир инвестиций» отметили, что «замещайки» по прогнозам на 2024 г. выглядят нейтрально.

www.vedomosti.ru/investments/news/2023/12/26/1013097-broker-bks

Авто-репост. Читать в блоге >>> Неразмещение ОФЗ

Неразмещение ОФЗ

Завтра, 27 декабря, должно было пройти очередное размещение от МинФина, но его не будет. План на 2023 год выполнен, больше денег не надо.

Минфин России информирует, что в связи с выполнением программ государственных заимствований Российской Федерации на 2023 год аукционы по размещению ОФЗ 27 декабря 2023 года проводиться не будут.

За IV квартал собрали 571 млрд. рублей при плановом объеме 500 млрд.

За весь 2023 год удалось собрать 2,845 трлн. рублей.

Первоначальный план по заимствованиям на год составлял около 3,5 трлн рублей (2,5 трлн рублей было предусмотрено программой заимствований + были внесены поправки в Бюджетный кодекс, позволяющие занять еще 1 трлн рублей, чтобы заместить использование средств ФНБ). Однако в сентябре Антон Силуанов заявил о сокращении программы внутренних заимствований:

Мы тут посоветовались в министерстве финансов, в правительстве и решили ограничить заимствования в текущем году. Где-то, наверное, на триллион рублей снизить программу. Пускай сидят теперь (банки) и кредитуют экономику, а не бюджет

Авто-репост. Читать в блоге >>> Аукционов по размещению ОФЗ в среду не будет: программа госзаимствований на год выполнена — Минфин

Аукционов по размещению ОФЗ в среду не будет: программа госзаимствований на год выполнена — Минфин

Аукционов по размещению ОФЗ в среду не будет: программа госзаимствований на год выполнена — Минфин

Авто-репост. Читать в блоге >>> Дефицит бюджета РФ в 2023г составит около 1,5% ВВП или чуть меньше - Силуанов

Дефицит бюджета РФ в 2023г составит около 1,5% ВВП или чуть меньше - Силуанов

Дефицит федерального бюджета по итогам 2023 года в номинальном выражении будет на уровне плановых значений — порядка 2,9 трлн рублей, а в процентах к ВВП он ожидается ниже изначально запланированных 2% — 1,5% или немного меньше, сообщил министр финансов РФ Антон Силуанов.

«Мы планировали на текущий год дефицит чуть меньше 3 трлн рублей, 2,9 трлн рублей, если быть точным. Этот же показатель мы и ожидаем по году, потому что у нас увеличились, с одной стороны, расходы в связи с новыми задачами, но и подросли доходы. Общие параметры в номинальном выражении дефицита 2,9 трлн рублей остались практически неизменными, то есть мы ожидаем сохранение этого показателя. В процентном отношении к ВВП, конечно, будет меньше, чем 2%. Мы сейчас ожидаем дефицит около 1,5%», — сказал он в интервью «России 24».

Авто-репост. Читать в блоге >>> Доля нерезидентов в российских ОФЗ за ноябрь снизилась до 7,5%

Доля нерезидентов в российских ОФЗ за ноябрь снизилась до 7,5%Доля иностранных инвестиций в российские облигации федерального займа (ОФЗ), по данным на 1 декабря 2023 года, снизилась по сравнению с ноябрем и составила 7,5%, говорится в материалах Банка России.

На 1 ноября 2023 года доля нерезидентов в ОФЗ составляла 7,7%.

Номинальный объем ОФЗ, принадлежащий нерезидентам, по состоянию на начало декабря 2023 года составлял 1,499 трлн рублей при общем объеме рынка в 19,862 трлн рублей, отмечается в материалах регулятора

tass.ru/ekonomika/19625035

Авто-репост. Читать в блоге >>> Минфин в 2024 году разместит гособлигации на 4,46 трлн руб — Frank Media

Минфин в 2024 году разместит гособлигации на 4,46 трлн руб — Frank Media

Правительство поручило Министерству финансов в 2024 году разместить государственные облигации на 4,46 трлн рублей, говорится в опубликованном распоряжении. Оно вступит в силу с 1 января 2024 года.

Также был установлен порог для размещения гособлигаций в валюте — $1,02 млрд на грядущий год.

frankmedia.ru/150239

Авто-репост. Читать в блоге >>> Страсти по 238й ОФЗ, процентной ставке и причем здесь штурм Капитолия.

Страсти по 238й ОФЗ, процентной ставке и причем здесь штурм Капитолия.

Штурм Капитолия викингами во главе с Петровым и Башаровым, конечно, не имеет отношения к нашей ключевой ставке.

Ситуация с непереизбранием Трампа и последующими его гонениями говорит лишь о предопределенности ключевых событий. Сценарии, написанные крупным капиталом в Америке или «железной рукой» у нас выполняются неуклонно, несмотря на то, что мизансцены в них могут идти не «под диктовку».

Так вот о ключевой ставке и ОФЗ 238.

Не побоюсь этой цифры, но не одна сотня инвесторов уверенна, что сценарий тактики нашего ЦБ лежит в открытом доступе. Я знаю многих, кто уже запланировал барыши от продажи длинных ОФЗ на «фазе снижения ставки в марте». Кто-то из менее знакомых берет под это кредит через льготную ипотеку....

Яйца, курс доллара, выборы Путина и т.д. Все звезды складываются для них к понижению ставки в апреле и росту 238й чуть ли не до номинала к лету. Кстати, повангую немного — на их энтузиазме, думаю, что уже в феврале она дотянет до 73-75% ;)

Если на рынке что-то очевидно что это маловероятно.

Авто-репост. Читать в блоге >>> Ключевая ставка на конец 2024 года составит 13% — прогноз ВТБ

Ключевая ставка на конец 2024 года составит 13% — прогноз ВТБВТБ прогнозирует, что ключевая ставка Банка России на конец 2024 года составит 13%, заявил журналистам первый заместитель председателя правления банка Дмитрий Пьянов.

«Мы заложили в наш бизнес-план сохранение ключевой ставки на уровне 16% в течение первых двух кварталов 2024 года и снижение до 13% ключевой ставки на 31 декабря 2024 года», — сказал топ-менеджер.

1prime.ru/finance/20231222/842641864.html

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций