Индекс доллара нашел поддержку на уровне 89 и мы видим отскок от 89.

Рост индекса доллара = risk off, падение индекса доллара = risk on.

Первыми разворачиваются валютный и долговой (бонды) рынки,

за ними — рынки акций.

Вероятный отскок по индексу доллара усиливает риски коррекции на рынках акций. Желаю ВАМ успеха !

На графике — индекс доллара по дневным.

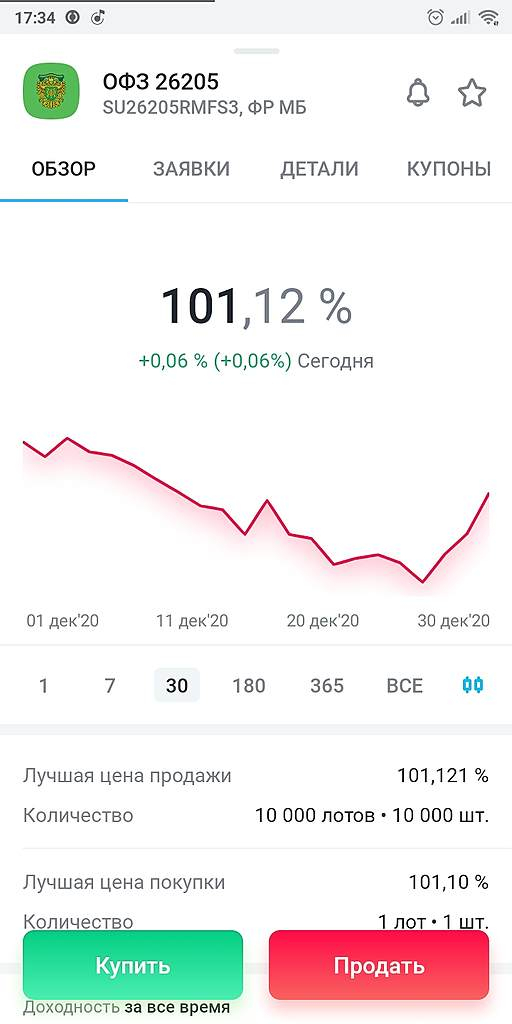

На графике — RGBI (индекс ОФЗ) по дневным.

Обратите внимание на падение RGBI с конца ноября 2020г.:

рубль и рынок акций росли, а RGBI (отражает интерес к ОФЗ и рублю) падал:

это говорит о спекулятивности (слабости) тренда роста акций. Начало 2021г. на фондовых рынках очень напоминает начало 2020г.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций