Блог им. igotosochi

Свежие облигации: Сэтл на размещении

- 22 марта 2024, 07:41

- |

Очередные прорабы хотят попросить у нас денег на строительство многоэтажек. Вслед за Глораксом и ЛСР размещает свой выпуск очередной питерский застройщик — Сэтл.

По стройке всегда хорошие доходности наряду с лизингом (например, вот в этой подборке можно оценить их концентрацию. Впрочем, если не нравятся ни те, ни другие, то по доходности данный выпуск похож на рассмотренный ранее выпуск Новых Технологий, и он тоже с офертой. Но вскоре будут и без оферты, и с высокими купонами, не пропустите.

Объём выпуска — 5 млрд. Ориентир купона: 15,4–15,9% (до 17,11% YTM). Оферта (put) через 2 года, без амортизации. Купоны ежемесячные. Рейтинг A от АКРА (май 2023).

Сэтл Групп — крупный девелоперский холдинг, который работает на российском рынке 30 лет. За все это время компания построила и сдала более 346 жилых домов и 61 социальный объект. Кроме того, Сэтл Групп строит дороги, создает парки, скверы и общественные пространства. Основными регионами, в которых работает компания, являются Санкт-Петербург и Ленинградская область, Калининград и Калининградская область. Тикер: 🧱👷 Сайт: https://setlgroup.ru

- Выпуск: Сэтл Групп 002Р-03

- Объём: 5 млрд

- Начало размещения: 29 марта (сбор заявок до 26 марта)

- Срок: 3 года

- Купонная доходность: 15,4–15,9%

- Выплаты: 12 раз в год

- Оферта: да (через 2 года)

- Амортизация: нет

Почему Сэтл Групп? В Питере не только пить, но и строить?

И пить, и строить — да. В 2023 году Сэтл снова стал первым в Петербурге по объёму ввода жилья и занял пятое место по этому показателю в России. Было введено в эксплуатацию 32 жилых дома, а прямо сейчас, пока вы читаете этот текст, компания строит ещё 18 ЖК от эконома до премиума.

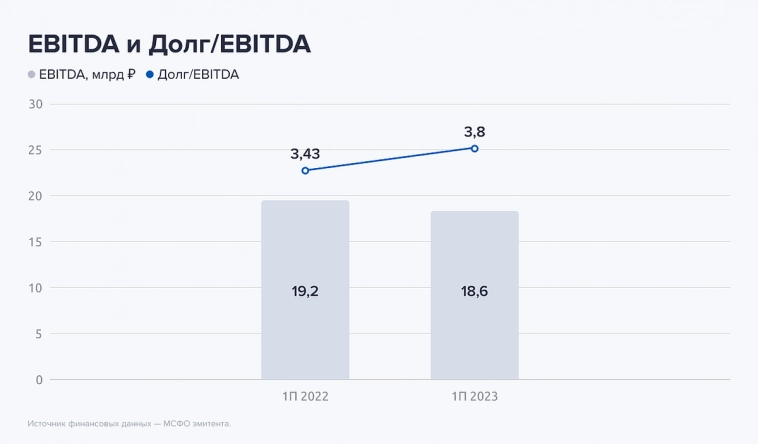

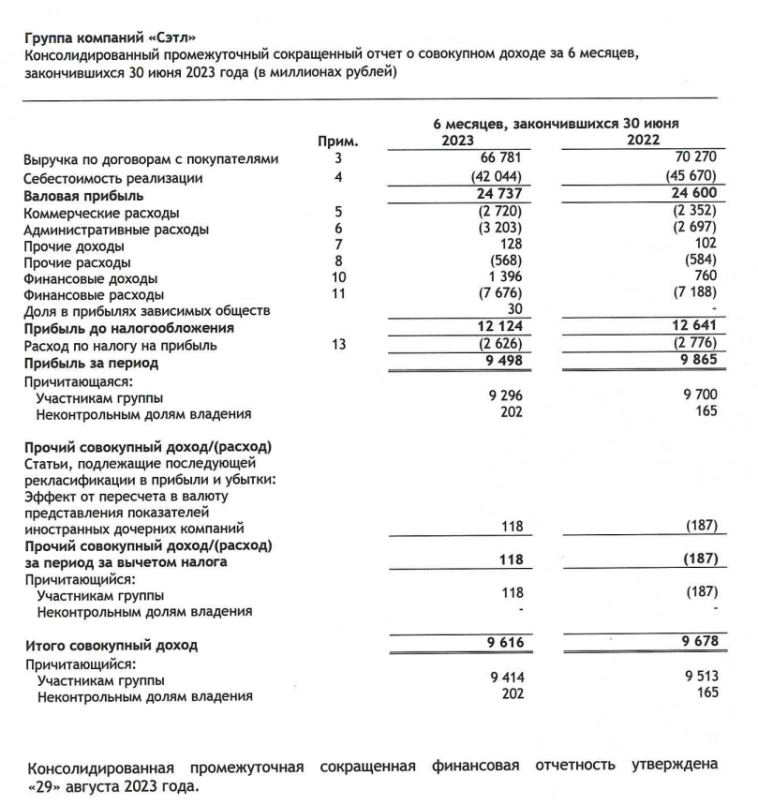

Что говорят нам цифры? В первом полугодии 2023 года выручка Сэтла немного сократилась по сравнению с аналогичным периодом 2022 года с 70,27 млрд рублей до 66,78 млрд. EBITDA уменьшилась с 19,293 млрд до 18,652 млрд, но рентабельность EBITDA выросла с 27,5 до 27,9%. Но тут важно помнить о том, что 2П2023 было сильным у всех прорабов.

Чистая прибыль снизилась с 9,86 млрд в 1П2022 года до 9,5 млрд рублей в том же периоде 2023 года. С другой стороны, активы значительно увеличились с 298 млрд до 324 млрд. Долг вырос почти вдвое с 66 млрд до 114,6 млрд. Коэффициент долга к EBITDA (прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации) вырос с 3,43 до 3,8.

АКРА посчитала: среднее значение FFO до чистых процентных платежей и налогов 30,3 млрд. Рентабельность по FFO до процентов и налогов будет в ближайшие года на уровне 20%.

У Сэтла в обращении есть 4 выпуска на 30,5 млрд: один погашается в апреле 2024 (7,5 млрд), два — в 2025 и — в 2026. Гасить апрельский выпуск нужно обязательно, так что мартовский выпуск в помощь (читай — рефинанс). Мне этот выпуск не кажется сильно интересным, в основном из-за оферты, так что пропущу. Но сама компания очень даже гуд.

Подписывайтесь на мой телеграм-канал ↗ инвестиции в облигации и дивидендные акции, финансы и недвижимость.

теги блога igotosochi

- ETF

- IMOEX

- IPO

- IPO 2024

- OZON

- акции

- Акции РФ

- Балтийский лизинг

- банки

- Белуга Групп

- брокеры

- бэктестинг

- валютные облигации

- ВДО

- вклады

- втб

- Газпром

- дайджест

- Делимобиль

- Депозиты

- дивиденды

- доллар

- доллар рубль

- доход

- европлан

- замещающие облигации

- зпиф

- ЗПИФН

- ЗПИФы недвижимости

- инвестиции

- инвестиции в недвижимость

- инвесторы в России

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- исследование

- итоги

- итоги года

- итоги месяца

- Итоги недели

- календарь инвестора

- КАМАЗ

- капитал

- квалифицированный инвестор

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- Книги

- коммерческая недвижимость

- криптовалюта

- лизинг

- лукойл

- мемы

- МосБиржа

- Москва

- Московская Биржа

- накопления

- недвижимость

- недвижимость в Москве

- недвижимость в РФ

- недвижимость в Сочи

- недельный обзор

- нефтгеазовый сектор

- Новатэк

- обзор рынка

- Облигации

- Облигации РФ

- отчёт

- офз

- пассивный доход

- пифы

- покупки

- портфель инвестора

- прогноз по акциям

- роснефть

- Ростелеком

- рубль

- русал

- сбербанк

- селектел

- Селигдар

- скидки

- совкомбанк

- Сочи

- СПб Биржа

- статистика

- трейдинг

- флоатеры

- форекс

- фосагро

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- экономический дайджест

- эксперимент

- элемент лизинг

- юаневые облигации

- юмор

У меня есть 2 выпуск этой компании, этот конечно подоходнее, но

-----

Контрамоты?