Блог компании ИК Айгенис | Самые привлекательные акции на рынке РФ в 2024 г.

- 15 марта 2024, 17:52

- |

Новый портфель представлен следующими компаниями:

Добавлены акции

Диасофт

Мы добавили в подборку акции Диасофта, которые позволяют сделать ставку на импортозамещение ПО западных разработчиков, уход которых с российского рынка освободил значительную нишу для отечественных компаний. Мы считаем, что тренд на импортозамещение будет долгосрочным и российские IT-разработчики останутся его бенефициарами еще несколько лет. В дальнейшем передовые компании, вероятно, смогут увеличивать долю на рынках за пределами России. Мы считаем Диасофт лучшим в своем классе разработчиком с хорошей историей роста финансовых показателей и рентабельности, понятной стратегией развития, сильными драйверами роста, прозрачной дивидендной политикой и очень высокой для IT- компаний дивидендной доходностью (наш прогноз дивидендов по итогам 2024 г. — 8%).

Астра

У Астры, как и у Диасофта, мы видим большой потенциал роста показателей благодаря переходу российских компаний на отечественные IT-решения, государственному стимулированию отрасли и законодательным ограничениям на использование зарубежного ПО в госсекторе.

HeadHunter

Компании выгоден текущий высокий спрос на рабочую силу на рынке труда, так как ее доходы зависят от расходов компаний на поиск соискателей. Мы не видим предпосылок для смены этого тренда как минимум в текущем году. Доля рынка HeadHunter близка к 50% как по числу резюме, так и по числу вакансий среди рекрутинговых платформ. Почти монопольное положение HeadHunter на рынке означает, что компания может диктовать свои условия и имеет широкие возможности монетизации клиентской базы за счет повышения тарифов.

Бизнес-модель компании позволяет поддерживать очень высокие темпы роста, у нее один из самых высоких показателей рентабельности среди IT-компаний и стабильный баланс. Дополнительным позитивным фактором может стать возобновление дивидендных выплат, так как HeadHunter имеет положительную чистую денежную позицию (отрицательный чистый долг).

Яндекс

Мы считаем Яндекс одной из наиболее перспективных российских IT-компаний с учетом его доминирующего положения на рынках, которые имеют высокий потенциал роста: реклама, такси и электронная коммерция. Компания может начать платить дивиденды после того, как завершится процесс разделения активов на российские и зарубежные.

Циан

Мы видим хорошие перспективы монетизации клиентской базы Циана – одной из самых быстрорастущих компаний в ИТ-секторе.

Сбер

Судя по последним отчетностям, Сбер довольно плавно проходит период экстремально высоких ставок в российской экономике. Мы сдвинули прогноз первого снижения ставки ЦБ с середины года на его конец, но при этом полагаем, что ключевая ставка близка к пику, и основной негатив для банковского сектора уже учтен в цене акций. Мы считаем, что инвестиции в Сбер – это, в первую очередь, ставка на рост российской экономики (первый вице-премьер Андрей Белоусов ожидает рост ВВП на 20% к 2030 г., или, по нашим оценкам, на 3% в год) и высокую дивидендную доходность (11% по итогам 2024 г.).

ТКС Холдинг

До приостановки торгов в марте 2024 г. в рамках процесса редомициляции акции ТКС Холдинга торговались с дисконтом 45% к средней цене за 2021 г. При этом чистая прибыль компании по итогам 2023 г. была на 21% выше, чем в 2021. Мы видим пример рыночной неэффективности в акциях и отмечаем их привлекательно низкую цену.

До конца года ТКС Холдинг планирует представить новую долгосрочную стратегию развития и дивидендную политику. Последние промежуточные дивиденды были выплачены в 2021 г., их доходность составила 0.4%, и мы видим высокий потенциал роста дивидендов. Кроме того, мы считаем компанию фундаментально привлекательной: менеджмент планирует увеличивать клиентскую базу и кредитный портфель при ROE выше 30%. Мы также ждем положительной синергии от интеграции Росбанка в структуру холдинга.

Х5 Group

Мы считаем акции Х5 Group лучшей ставкой на российский потребительский сектор. Компания демонстрирует один из самых высоких темпов роста в сегменте ритейлеров. Драйверами роста продолжат оставаться развитие онлайн-продаж и сети дискаунтеров «Чижик». После завершения процесса редомициляции компания может вернуться к дивидендным выплатам, доходность которых может превысить 10%.

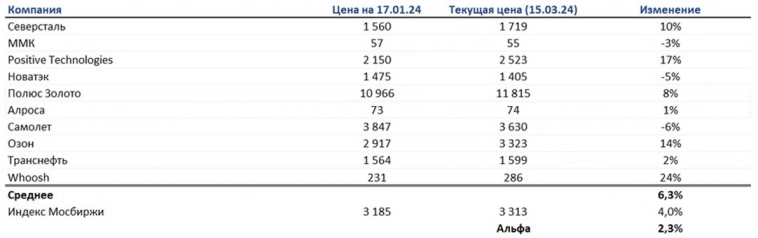

Динамика подборки до пересмотра (17.01.24 — 15.03.24)

Исключены акции

Алроса

В основе инвестидеи по акциям Алроса лежало восстановление цен на бриллианты после двухлетнего падения, а также привлекательная низкая цена акций. В конце 2023 г. цены на бриллианты на мировом рынке остановили падение, и наметился разворот вверх. Алроса отмечала признаки восстановления на рынке, а снятие запрета на импорт алмазного сырья в Индию должно было улучшить конъюнктуру. Тем не менее в 2024 г. продолжили падать показатели компании De Beers, а цены на бриллианты с начала года снова пошли вниз. Мы будем ждать, пока появятся более убедительные признаки разворота на этом рынке. Негатива в инвесткейс Алроса добавили комментарии менеджмента к отчетности за 2023 г. – компания сообщила, что в 2024 г. ожидаются серьезные инвестиционные решения. Компания уже отразила значительный рост капиталовложений в отчетности за 2023 г., и мы полагаем, что при таких планах дивидендная доходность акций по итогам 2024 г. будет очень низкой.

Самолет

Сектор недвижимости стал выглядеть аутсайдером уже в 2П23 после резкого повышения ставки ЦБ и, как следствие, ставок по ипотеке, а также на фоне ужесточения условий кредитования и ожиданий, что в 2024 г. будет отменена льготная ипотека. Мы делали ставку на Самолет как на лидера сектора по объемам строительства, отмечая привлекательную оценку компании, ее устойчивость к отмене льготной ипотеки и ожидая, что в середине 2024 г. ЦБ начнет цикл снижения ставки. Однако, судя по риторике ЦБ, динамике кредитования и потребительских расходов, а также с учетом последних данных по инфляции, период высоких ставок продлится дольше, чем мы ожидали. По всей видимости, спрос на недвижимость будет под давлением более длительное время, и заходить в акции компаний сектора недвижимости, на наш взгляд, сейчас преждевременно.

Транснефть

Сплит акций Транснефти был их главным фактором роста после объявления этого плана в сентябре 2023 г. и до фактической приостановки торгов в феврале 2024 г. За этот период акции компании подорожали на 20%, тогда как индекс МосБиржи вырос на 2%. После этого акции компании стали двигаться вместе с рынком в отсутствие драйверов роста.

По нашему мнению, основной привлекательный момент в инвесткейсе компании – это высокая ожидаемая дивидендная доходность. По нашим оценкам, по итогам 2024 г. она может составить 13%. В остальном мы не ждем от компании значительного роста прибыли, как в 2023 г., когда он был обусловлен переориентацией товарных потоков, увеличением транспортного плеча и, как следствие, ростом доходов. Так как большая часть мероприятий по переориентации потоков уже проведена в 2023 г., мы считаем, что влияние этого фактора в 2024 г. будет небольшим, а рост прибыли — умеренным.

ММК

Акции ММК и Северстали были добавлены в подборку, поскольку мы ожидали возобновления дивидендных выплат после двухлетнего перерыва. Эта инвестидея уже отыграна, и мы оставляем в подборке только акции Северстали, так как считаем компанию более привлекательной с учетом более высокой степени интеграции и меньших рисков в части дивидендов (дивидендная база ММК в 2023 г. была низкой из-за приобретения угольной шахты).

Новатэк

В конце 2023 г. Арктик СПГ-2, основной драйвер роста производства СПГ Новатэка, попал под блокирующие санкции США. Акционеры проекта объявили форс-мажор, что означало прекращение финансирования. Клиенты в рамках долгосрочных контрактов также отказались от закупок. Резко усугубилась проблема нехватки газовозов. В марте Еврокомиссия сообщила, что намерена ввести в действие директиву о запрете поставок российского газа в ЕС в апреле с полным запретом к 2027 г.

В условиях информационного вакуума у нас нет понимания, какой будет эффект от этих событий на Арктик СПГ-2, поэтому до прояснения ситуации мы считаем целесообразным переждать негативный период. При этом мы продолжаем считать Новатэк одной из наиболее привлекательных компаний в нефтегазовом секторе в долгосрочной перспективе в виду высокого потенциала роста производства СПГ в России и роста спроса на СПГ в мире.

Новости тг-канал

Новости тг-канал