Блог компании АЛОР БРОКЕР | Среднесрочный портфель «Спокойный инвестор»

- 16 февраля 2024, 17:28

- |

Сегодня мы представим вашему вниманию вариант среднесрочного портфеля, который мы назвали «Спокойный инвестор». Просим учесть, что портфели бывают разные, есть варианты и более доходных моделей, но нужно понимать, что и «присмотр» за ними требуется в разы больший. Идея сформировать «спокойный» портфель родилась в связи с частотой запроса: «Что купить из акций в 2024г».

Предположим, что автор подобного запроса вряд ли будет тщательно отслеживать биржевые новости и его цели: обогнать банк, сохранить средства от инфляции и сильно не переживать по поводу волатильности. Этим целям и отвечает «Спокойный инвестор», хотя капельку рискового роста мы в него добавили. Приступим.

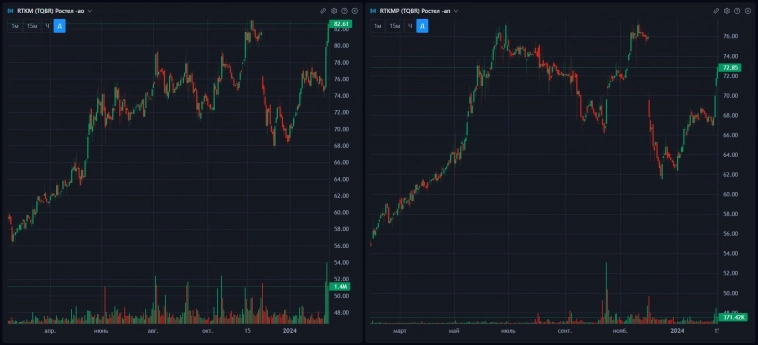

1. Ростелеком АО и АП

Традиционно низковолатильная госбумага защитного сектора с ориентацией на внутренний рынок. За 2023год компания заработала 200млрд выручки и по словам М. Осеевского планирует удвоить этот показатель. Стоит отметить неплохой дивидендный поток Ростелекома, который можно воспринимать как дополнительный бонус. Однако выплачивает Ростелеком дивиденды как правило 1 раз в год, и в среднем они составляют 3-7%.

В 2023г компания выплатила как по обычке, так и по префам 5,44р дивидендов. До уровней 100-110 и 90 по префам мы видим апсайд в 25-30% и считаем, что бумага именно тихим сапом способна до этих зон «доползти».

2. МТС

Еще один представитель телекомов – МТС. Это мысль исключительно до дивидендов. МТС обсуждает IPO МТС Банка и продала бизнес в Армении, что может послужить базой для дивидендов, после которых (либо перед) бумагу нужно будет продавать.

МТС очень любит делать дату отсечки дивидендов в июле. После июля долю МТС в портфеле нужно будет куда-то реверсировать.

3. АФК Система

Нельзя обойти стороной прямого выгодоприобретателя IPO МТС-Банка и дивидендов МТС – компанию АФК. В текущее время на бирже создаются все условия для вывода бизнеса на IPO и SPO. А АФК – это как раз и есть «Мастер IPO».

Считаем апсайд к 25р в районе 30% вполне обоснованным.

4. Совкомбанк

Вы спросите, а почему не Сбер? Сбер уже обоснованно перегрет, там уже нет апсайда. Отчет РСБУ по январю на 115млрд р уже не вызывает восхищения, все привыкли к сильным результатам. Прибыль банковского сектора за 2023г – 3,3трлн р, а в 2024 по словам Данилова ожидают 2,3-2,8трлн р.

Наряду с высокими ставками считаем, что Совкомбанк может показать неплохую динамику, хоть и с немалой волатильностью. Про апсайды говорить еще рано, бумага ещё молодая, но даже до первого сопротивления 20р апсайд в 12% присутствует. Полагаем, что бумага способна на большее!

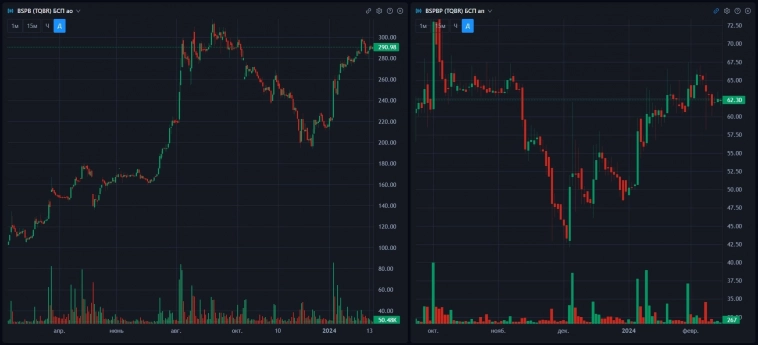

5. БСП АО АП

Так же к представителям банков отнесем БСП как обычку, так и префы. Причины аналогичные: высокие процентные ставки, хорошие ориентиры по банковской прибыли и неплохие показатели бизнеса.

У БСП АО технический апсайд чуть меньше – до сопротивления 310р (7%), у ап до 90р еще 40% расти. Полагаем, что при благоприятной конъюнктуре 310 проломят с легкостью.

6. Ozon

Помните, как в 2008-2013 развивался Магнит, и как росли его котировки? Ozon – одна из наиболее растущих бумаг 2023г (если не брать волатильные ТНС). Пункты Озон сейчас на каждом шагу.

Вспомним формулу бизнеса – сначала экспансия отрасли, которая приносит рост выручки, и при грамотном менеджменте эта выручка начинает трансформироваться в прибыль. Сегмент маркет-плейсов и магазинов дискаунтеров – сейчас мейнстрим. Технически Озон пробил сопротивление 3000р и считаем, что 4000р вполне достижимы, а это 30+ по апсайду.

7. FixPrice

Как уже говорили ранее, дискаунтеры сейчас в мейнстриме. Полагаем, что после президентских выборов их доля и востребованность будет только расти. Стоит отметить, что компания провела редомициляцию и уже выплатила дивиденды в 2024г, а так же быстро закрыла дивидендый гэп (пусть и небольшой).

Оптимальные комиссии для торговли в АЛОР БРОКЕР. Открыть брокерский счет

8. Газпром

Газпром сейчас проявляет крайне низкую волатильность. Риск держания бумаги сводится к «потере времени». Но почва к дивидендам присутствует. Поставки газа в Китай, которые будут лишь нарастать, рекордно низкие температуры – все это почва для дивидендов, а бюджет сейчас придется пополнять.

Кстати, дивиденды Газпрома помогут немного сгладить картину «поствыборной реальности».

9. Сургутнефтегаз преф

«Сгладить» Газпром поможет Сургутпреф. Вы скажете, да куда Газпром-то сглаживать, его если только «взбодрить». Суть в том, что на негативном новостном фоне Газпром может еще просесть. Валюта традиционно подрастет, несмотря на все запреты, вплоть до «народной конвертации».Это может принести прибыль Сургуту. В этом заключается идея взаимного сглаживания.

Технически Сургут на максимумах и готовится пробить 60р. Прогнозировать цену сложно, можно сказать, что она будет зависеть от темпов роста доллара после выборов.

10. GLTR

За 2023г индекс транспортных компаний MOEXTN показал свыше 110% роста в связи с переориентацией логистики на Восток. Считаем, что тенденция будет лишь усиливаться и начнет приносить прибыль. Редомициляция, рост доли Кайрата Итемгенова (Aquinet Capital) до 26,5%, его согласие с политикой менеджмента и желание войти в свет директоров – благоприятный признаки для компании.

По апсайду компания хоть и на максимумах, но если воспринять диапазон 550-750р как флаг, то при его пробитии цель – ширина флага 200р – как раз в 900р. Но лучше держать ориентир по фундаментальной картине.

11. Аэрофлот

Регулируем долей портфеля не более 5%, так как даже при росте возможна турбулентная волатильность с воздушными ямами. Суть в том, что компания пережила худшие времена, и полагаем, «стала крепче». Отсутствие негатива уже может восприниматься как позитив.

Помните, как Мечел показал рост по котировкам, когда мало по малу выполз из долговой ямы. Ничего не напоминает? Компания планирует перевести 30млн пассажиров за год, планы вполне амбициозные. По потенциалу полагаем, что уровень 55 вполне достижим, а это порядка 40% апсайда. Но помним про турбулентность, так что не забудьте пристегнуться.

12. ВСМПО-АВИСМА

В металлургах отдадим предпочтение титановому монополисту, которому никакие санкции не страшны (иначе брать будет не у кого). Компания ВСМПО-АВИСМА может показать апсайд 25% и более. Если, как объявлено в планах, будут развивать внутреннее самолетостроение, машиностроение и точную промышленность, то АВИСМА – прямой бенефициар.

13. ВК

После редомициляции бумаги ВК смотрятся весьма перспективно. И здесь даже не про запрет западных соцсетей, а про то, что интернет и соцсети – это способ социальной инженерии и формирования сознания масс. Чувствуете, как перед выборами взялись за блогеров и артистов, тем самым показывая, что без политической позиции в наши дни нельзя. А как формировать эту позицию? Не смотря на высокую долговую нагрузку, бюджетирование «правильной линии» может литься рекой, подогревая бумаги ВК.

По потенциалу считаем, что район 900р – линия сопротивления тренда, а это порядка 30% апсайда.

14. Яндекс

Яндексу тоже не очень-то получится быть беспартийным. И после разделения бизнеса мы слышим про золотую акцию у Фонда менеджеров и у Фонда общественных интересов. Что касается потенциала, то при подобном раскладе 5000р 40% — это не предел.

Вывод

Мы представили частным инвесторам свой вариант портфеля. Старались избегать компаний направленных на запад и сегмента «высоких цен». В итоге получилось 2 компании телекома, 4 компании финсектора (АФК тоже финсектор), 2 – транспортники, 2 — нефтяники, 1 металлург, 2 – потребсектор, 2- интернет технологии.

Да, список можно дополнить Транснефтью после сплита, золотодобытчиками (как хедж от инфляции), электроэнергетами (но там и волатильность огромная), но это уже по усмотрению. Исходя из общего количества акций, мы полагаем что оптимальная доля портфеля на бумагу 5-7%, как и гласит портфельная теория. Таким образом, мы подготовили наш вариант «народного портфеля» по принципу купи и держи (в некоторых бумагах еще не забыть пристегнуться – возможна турбулентность).

Изучить все нюансы составления инвестиционного портфеля и начать зарабатывать на биржевых торгах вам всегда помогут эксперты компании АЛОР Брокер при открытии брокерского счета в нашей компании!

Не является инвестиционной рекомендацией.

Подготовлено Вадимом Федосенко

Новости тг-канал

Новости тг-канал