Блог им. igotosochi

Инвесткопилка в Альфа-Банке. Опыт пользования за 2023 год

- 04 января 2024, 07:44

- |

Год пользуюсь инвесткопилкой в Альфа-Банке, решил посмотреть и показать, что там как получилось. Скажу сразу, что результат 2023 года — печальбеда, но на это есть ряд объективных и ряд необъективных факторов, так что попробуем разобраться.

Инвесткопилка представляет собой инструмент, который позволяет регулярно откладывать как правило небольшие суммы, которые вкладываются в биржевые активы. В случае Альфа-Банка они идут на покупку паёв фонда «Управляемые облигации» УК Альфа-Капитал.

Я в принципе люблю облигации, у меня в канале им посвящена довольно большая доля контента, так что приглашаю подписываться.

Автопополнение можно настроить по трём параметрам:

- по расписанию (раз в определённый период какая-то указанная сумма);

- указанный процент от каждой покупки, но не более указанной суммы;

- кэшбэк.

Я в начале года ставил 10%, но не более 50 рублей от каждой из покупок, потом настроил на 10%, но не более 100 рублей от покупки, и 100 рублей раз в неделю. Кэшбэк не отправляю в инвесткопилку.

По составу фонд состоит на 100% из облигаций, 43% ОФЗ и 57% корпоративных. То есть, копилка получается максимально консервативная. Также инвесткопилки есть у Тинькофф (на «Вечный портфель») и Сбера (на фонд «Консервативный смарт»). Не пользуюсь картами этих банков активно. Возможно, есть и другие.

Ссылочки на всех:

- Фонд копилки Альфы: https://www.alfacapital.ru/individual/bpifs/bpif-ctrlbonds

- Фонд копилки Тинькофф: https://www.tinkoff.ru/invest/etfs/TRUR

- Фонд копилки Сбера: https://www.first-am.ru/individuals/etf/fond-konservativnyi-smart

Мне как раз это и понравилось, что в облигациях есть предсказуемость. Единственный нюанс — при повышении ключевой ставки пружина сжимается. В 2023 году ключевая ставка поднималась с 7,5% до 16%. Это приводило к снижению стоимости пая, но одновременно повысило будущую доходность.

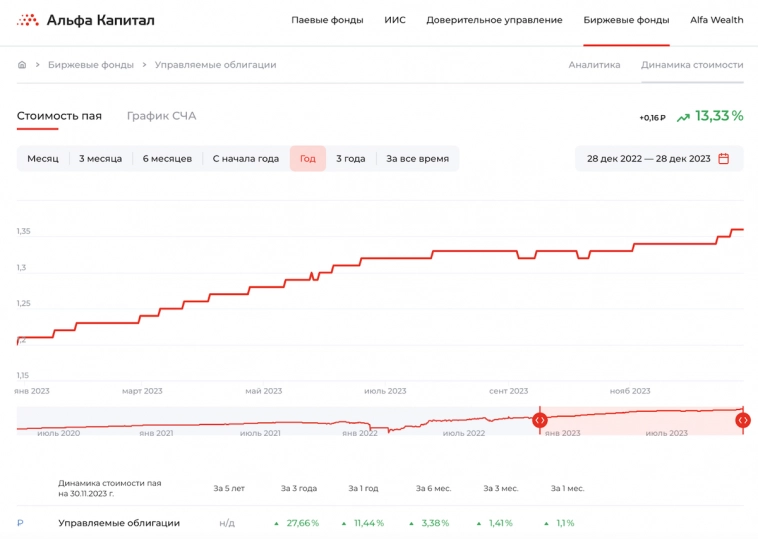

А вот текущую доходность, само собой, понизило. Большая часть пополнений инвесткопилки у меня пришлась на второе полугодие, когда паи не росли из-за ужесточения ДКП. Тем не менее, пай за год вырос на 13,33%, и вот этот рост пришёлся в основном на первое полугодие.

За всё время с июля 2020 года пай вырос на 36%. Естественно, была просадка в феврале 2022, она восстановилась.

Всего было пополнений на 29 813 рублей, прибыль 960 рублей (3,42%), на данный момент сумма 30 773 рубля. Если смотреть на прибыль, то хочется рыдать, но на самом деле пружина сжалась, и если не будет нового повышения КС, то доходность нагонится. Также доходность низкая из-за распределения пополнения по году. Суммарная прибыль — это совсем не то же самое, что доходность (большинство людей этого не понимают, но им это и не надо).

Фонд управляется активно и УК берёт за это огромную комиссию. Суммарно комиссии выходят на 1,7%. Кроме того, состав фонда может меняться и содержать в себе не только облигации. Ситуация с комиссией и управлением неоднозначная. С одной стороны, огромная комиссия, с другой стороны просадок у фонда нет за исключением общих обвалов. 13,3% были достигнуты практически за полгода, а в полгода, пришедшиеся на повышение ключа, рост был минимальным. Комиссия уже включена в стоимость пая.

Как по мне, копилка, как и карта, у Альфы достаточно годная. Именно для копилки, цель которой накопление на какие-то небольшие покупки. Копилка на индекс Мосбиржи, например, была бы скорее про регулярные инвестиции, чем про незаметное накопление.

В итоге, в качестве инвестиционного инструмента этот фонд смотрится не очень из-за высоких комиссий и скромной доходности, но в качестве копилки, которая даст чуть больше, чем накопительный счёт, подойдёт. Нужно только понимать, когда доходность падает, а когда растёт — а значит копилка подойдёт далеко не всем. В ближайший год может расти и дать более 20%, но может и не дать.

Незаметно для себя откладывать пару тысяч рублей в месяц я буду продолжать, поскольку другой инвесткопилки в Альфе так-то и нет. Если бы я активно пользовался картой Тинька, то и там бы пользовался копилкой, она на «Вечный портфель» (в равных долях в акции российских компаний, долгосрочные облигации, краткосрочные облигации и золото). Та же история со Сбером, но там фонд «Консервативный смарт» на денежный рынок и облигации (сейчас в нём только денежный рынок). На небольших суммах не так принципиально, банк ради копилки я бы менять не стал.

Подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость.

теги блога igotosochi

- ETF

- IMOEX

- IPO

- IPO 2024

- OZON

- акции

- Акции РФ

- Балтийский лизинг

- банки

- Белуга Групп

- брокеры

- бэктестинг

- валютные облигации

- ВДО

- вклады

- втб

- Газпром

- дайджест

- Делимобиль

- Депозиты

- дивиденды

- доллар

- доллар рубль

- доход

- европлан

- замещающие облигации

- зпиф

- ЗПИФН

- ЗПИФы недвижимости

- инвестиции

- инвестиции в недвижимость

- инвесторы в России

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- исследование

- итоги

- итоги года

- итоги месяца

- Итоги недели

- календарь инвестора

- КАМАЗ

- капитал

- квалифицированный инвестор

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- Книги

- коммерческая недвижимость

- криптовалюта

- лизинг

- лукойл

- мемы

- МосБиржа

- Москва

- Московская Биржа

- накопления

- недвижимость

- недвижимость в Москве

- недвижимость в РФ

- недвижимость в Сочи

- недельный обзор

- нефтгеазовый сектор

- Новатэк

- обзор рынка

- Облигации

- Облигации РФ

- отчёт

- офз

- пассивный доход

- пифы

- покупки

- портфель инвестора

- прогноз по акциям

- роснефть

- Ростелеком

- рубль

- русал

- сбербанк

- селектел

- Селигдар

- скидки

- совкомбанк

- Сочи

- СПб Биржа

- статистика

- трейдинг

- флоатеры

- форекс

- фосагро

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- экономический дайджест

- эксперимент

- элемент лизинг

- юаневые облигации

- юмор

У меня тоже открыта, но еще не опробована

Если только разве что у кого-то нет инвест счета, то он может вложиться, на бирже, но как бы не на бирже…

а просто в конце месяца положить часть денег на альфа-счет?

правда там сейчас 20тр надо тратить, чтобы надбавка была.