Блог им. EvgeniyPavlik

В какие акции стоит инвестировать при высокой инфляции и ставки ЦБ, а в какие не стоит🤔

- 04 декабря 2023, 10:08

- |

Рост инфляции не прекращается ни смотря на все попытки ЦБ.

На сегодня её уровень уже превысил годовой прогноз и составил 7.54% (при потолке прогноза в 7.5%). Через 10 дней будет заседание ЦБ, на котором могут в очередной раз поднять уровень ключевой ставки, чтобы обуздать инфляцию.

Как высокая инфляция и ставка влияют на рынок акций?

Если говорить кратко, то — негативно!

Высокие инфляция и ключевая ставка говорят о том, что в экономики проблемы. А если проблемы в экономике, то компании теряют прибыль и рынку акций сложнее расти.

Нам, инвесторам, стоит воздержаться от вложения денег в те компании, на которые может негативно повлиять рост инфляции и высокая ставка.

В какие компании не стоит инвестировать при высокой инфляции и ставки❓

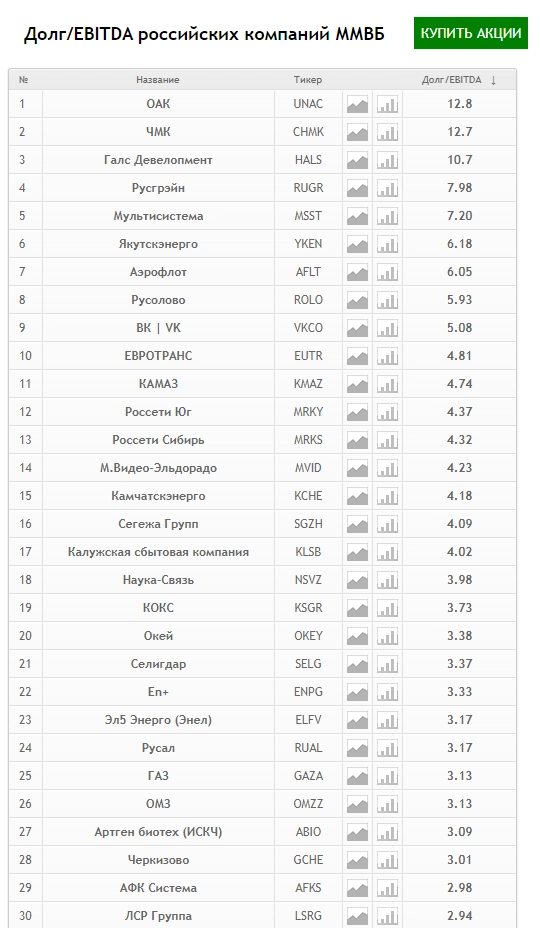

Первым делом под ударом окажутся компании с высоким долгом и отрицательной чистой прибылью. Для определения закредитованности компаний я использую удобную таблицу с сайта смарт-лаб. Меня интересует показатель Долг/EBITDA, считается, если он больше 3, то у компании сложности с обслуживанием своих долгов.

Первым делом под ударом окажутся компании с высоким долгом и отрицательной чистой прибылью, это:

❌Аэрофлот

❌ВК

❌МВидео

❌Сегежа

❌Окей

❌Селигдар

Так же, высокий долг, превышающий комфортный уровень (индикатор Долг/EBITDA больше 3) у этих компаний:

🔺Евротранс

🔺КАМАЗ

🔺Россети ЮГ

🔺Россети Сибирь

🔺EN+

🔺Энел (Энерго)

🔺Русал

🔺Артген биотех

🔺Черкизово

🔺АФК Система

🔺ЛСР

Какие компании могут перенести высокую инфляцию и высокую ключевую ставку менее болезненно❓

Это компании потребительского сектора, чья выручка растет пропорционально инфляции и данные компании могут переложить повышение расходов по обслуживанию долгов на потребителей:

✅МАГНИТ

✅Х5

✅Русагро

✅НоваБев Групп

✅ИНАРКТИКА

✅FicPrice

Так же, лучше других могут чувствовать себя компании-экспортеры с большой долей валютной выручки:

✅ЛУКОЙЛ

✅Роснефть

✅Татнефть

✅Газпром

✅НОВАТЭК

✅Транснефт

✅Совкомфлот

✅Сургутнефтегаз

✅НЛМК

✅Акрон

✅ФосАгро

Через 5 дней у меня по плану очередная покупка акций в портфель и я уже знаю, что куплю. Чуть позже выложу пост об этой компании😎

МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев.

Приглашаю вас на свои другие каналы, а так же оставил ссылку на сервис, где я веду учет своего инвестиционного портфеля.

теги блога Евгений

- IMOEX

- IPO

- IPO 2024

- OZON

- SBMM

- X5

- акции

- Акции РФ

- аналитика

- банк санкт-петербург

- банки

- БПИФ УК Первая Сберегательный

- брокеры

- вклады

- Выбор акциий

- Газпром нефть

- Газпромнефть

- ГМК Норникель

- голубые фишки

- деньги

- депозит

- Депозиты

- дивидендный портфель

- дивиденды

- доход

- Заработок

- золото

- инвест идеи

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестор

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги месяца

- квалифицированный инвестор

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- металлургический сектор

- ММК

- мой портфель акций

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- озон

- отчет

- офз

- пассивный доход

- Пермэнергосбыт

- план

- Подборка

- покупка

- покупка акций

- покупки

- полюс золото

- портфель

- портфель акций

- портфель инвестора

- прогноз

- прогноз по акциям

- разбор

- роснефть

- рост акций

- Ростелеком

- русагро

- рынок

- санкции

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- сезонность

- Совкомфлот

- состав портфеля

- сравнение

- стратегия

- сургутнефтегаз

- Татнефть

- транснефть

- трейдинг

- Финансовая независимость

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- что купить

- Яндекс

Или я что-то не так понимаю

Всяко для держателей облиг и долгов это выгоднее чем банкротство.

А инфляция тем временем будет уменьшать долг

Там везде свои патамушты найдутся на любых почти интересантов

К примеру Энел. 1.12.23го Лукойл (которому принадлежит больше 50% компании) получил разрешение на покупку 7% у кипрского оффшора.

У Лукойла денег-как у дурака махорки. Поэтому долговая нагрузка для Энел не проблема-1) они всю прибыль на снижение направляют 2)Лукойл может оперативно заместить внешние кредиты корпоративными получая проценты на корпоративный центр. Т.е. широта манёвра и эффект финансовой синергии.

Черкизово-спокойно переложит на конечного потребителя обслуживание (мир розовых пони Набиуллиной конечно предполагает что они должны снизить цены)

КАМАЗ, сокрее всего сделает допку как и Яковлев и получит халявные деньги в уставной капитал от Ростеха (я вообще люблю такие вещи) Аэрофлот скорее всего тоже или там хренова туча всяких льготно-лизингово-субсидийных программ

Допки в КАМАЗе и Аэрофлоте это позитив что ли для инвесторов?

Про КамАЗ не буду говорить, не владею в полной мере ситуацией, по факту на первый взгляд такой же труп как ОВК и прочее