Блог им. EvgeniyPavlik

Во что буду реинвестировать декабрьские дивиденды

- 29 ноября 2023, 11:14

- |

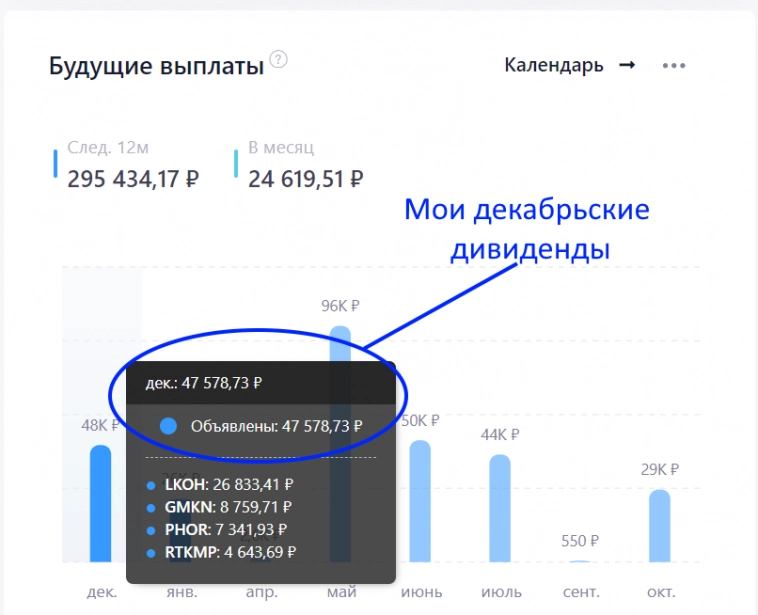

Почти 50 000 рублей дивидендов принесет мне мой портфель акций в декабре. Совет директоров четырёх компаний уже рекомендовали эти выплаты. Это самая большая месячная дивидендная доходность за все время моей инвестиционной деятельности!

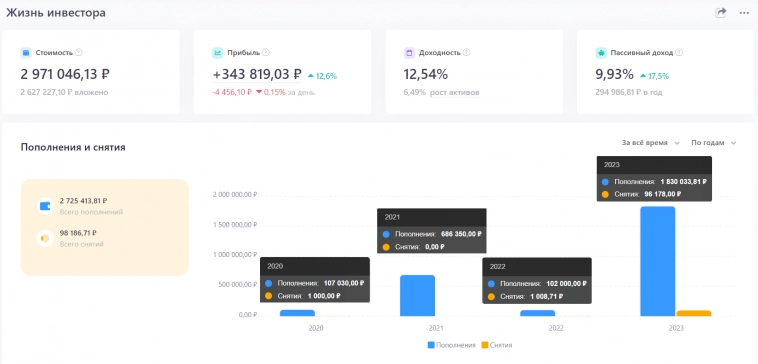

Сумма почти сравнимая с моими ежемесячными пополнениями брокерского счета деньгами с зарплаты. В прошлой статье я показал, на какую сумму я ежемесячно инвестирую:

Дивиденды за 4 года я ни разу не выводил, всегда реинвестировал их обратно в рынок и в этот раз поступлю так же — куплю на полученные выплаты с портфеля дивидендных акций.

С 2020 года, когда я начал инвестировать, я получил уже 177 000 рублей дивидендов. Причем, хорошо видно по графику выплат, что из года в год моя «дивидендная зарплата» растёт и практически удваивается.

2023 год еще не закончен и общая выплата по итогам года составит около 135 000 рублей.

Куда я буду реинвестировать декабрьские дивиденды?

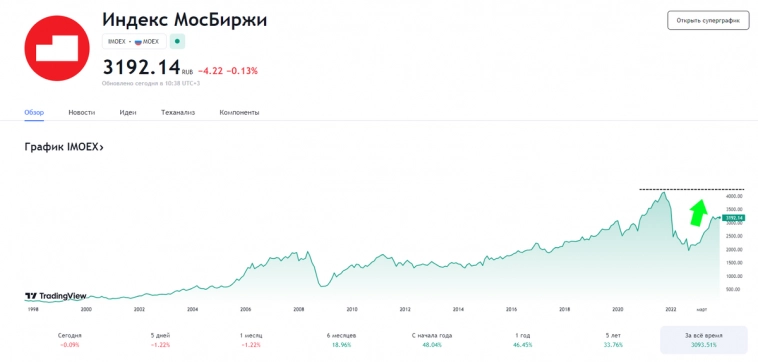

Как заявляют большинство аналитиков — российский рынок акций остается фундаментально недооцененным. Прогнозы по его росту разные, вплоть до 4300 пунктов на горизонте 12 месяцев.

Сейчас индекс МосБиржи находиться в районо 3200 пунктов:

И я считаю, что рынок будет расти. Для это есть несколько драйверов:

✅Дивиденды

Многие компании в декабре–январе будут выплачивать дивиденды по итогам 9 месяцев 2023 г. Инвесторы, в том числе и я, часть этих дивидендов будет возвращать в рынок, тем самым поддерживая его рост.

✅Выкуп акций у нерезидентов

На днях МАГНИТ завершил процедуру выкупа акций и сосредоточил почти 30% бумаг в своих руках. Вслед за Магнитом выкупить акции у нерезидентов с дисконтом планирует несколько компаний, в том числе ЛУКОЙЛ.

Выкуп выгоден как для самих компаний, так и для инвесторов и является позитивным фактором для всего рынка.

✅Редомициляция

Большинство компаний с зарубежной регистрацией объявили о планах провести редомициляцию. Переезд в РФ — позитивный фактор, так как позволяет возобновить выплату дивидендов и избавиться от ряда рисков, которые несет «иностранная прописка».

Для себя я составил список самых привлекательных на мой взгляд компаний для инвестирования в ближайшей перспективе:

✔️НОВАТЭК

Запуск проекта Арктик СПГ-2 в январе станет мощным драйвером для роста акций НОВАТЭКа.

Впереди зима и ожидается рост цен на газ, на который спрос традиционно увеличивается в холодное время года. Повышение цен на СПГ может позитивно сказаться на результатах компании.

✔️Сбер

Ждем хороших дивидендов, а также публикацию стратегии развития компании до 2026 года, которая может послужить драйвером для роста.

Банк снова идёт на рекорд как по чистой годовой прибыли (1.5 трлн.р.) так и по размеру дивидендов (33р на акцию)

При выплате 50% чистой прибыли дивидендная доходность 11,8%.

✔️Татнефть

Сильный позитивный драйвер для акций Татнефти — повышение коэффициента дивидендных выплат с 50% до 100% от чистой прибыли. Недавно совет директоров рекомендовал выплатить именно такой процент (35,17 руб. на акцию или 5,5% дивдоходности). Если тенденция сохранится, годовая дивдоходность может достичь 16–20%.

✔️Магнит

Компания решила свои проблемы корпоративного управления и вернулась к выплате дивидендов после почти 2 годового перерыва (за 2022 г. 412,13 руб. на акцию или 6,6%).

На фоне возобновления дивидендных выплат можно сделать прогноз на следующие 12 месяцев, в которые МАГНИТ может выплатить дивиденды на уровне 13–19%.

Стоит отметить, что компания выкупила почти 30% собственных акций с 50% скидкой у нерезидентов — это так же является позитивом для компании.

✔️Северсталь

У компании отрицательный чистый долг и большой запас кеша на счетах, который она накопила в отсутствие дивидендов.

Учитывая хорошее финансовое положение и восстановление спроса на сталь (Всемирная ассоциация стали улучшила свой прогноз по потреблению металла в России, в ассоциации ждут роста спроса на сталь на 5%, до 43,8 млн тонн, по итогам года), Северсталь может вернуться к выплате дивидендов в ближайшее время- это станет сильным драйвером для акций.

Как видите, план у меня всегда есть, продолжаю инвестировать используя дивидендную стратегию. Ближайшая покупка у меня назначена на 8 декабря (день зарплаты) и если не появится фундаментальных позитивных новостей по другим компаниям, выберу эмитента для инвестирования из этого списка.

Подписывайтесь на мой ТЕЛЕГРАМ канал, там еще больше полезной информации.

теги блога Евгений

- IMOEX

- IPO

- IPO 2024

- OZON

- SBMM

- X5

- акции

- Акции РФ

- аналитика

- банк санкт-петербург

- банки

- БПИФ УК Первая Сберегательный

- брокеры

- вклады

- Выбор акциий

- Газпром нефть

- Газпромнефть

- ГМК Норникель

- голубые фишки

- деньги

- депозит

- Депозиты

- дивидендный портфель

- дивиденды

- доход

- Заработок

- золото

- инвест идеи

- инвестидеи

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная идея

- инвестор

- Индекс МБ

- Индекс Московской Биржи

- инфляция

- итоги года

- итоги месяца

- квалифицированный инвестор

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- коррекция

- кризис

- Лукойл

- Магнит

- металлургический сектор

- ММК

- мой портфель акций

- Московская биржа

- накопительные счета

- недвижимость

- Нлмк

- Новатэк

- Облигации

- озон

- отчет

- офз

- пассивный доход

- Пермэнергосбыт

- план

- Подборка

- покупка

- покупка акций

- покупки

- полюс золото

- портфель

- портфель акций

- портфель инвестора

- прогноз

- прогноз по акциям

- разбор

- роснефть

- рост акций

- Ростелеком

- русагро

- рынок

- санкции

- сбер

- Сбербанк

- Сбербанк брокер

- Северсталь

- сезонность

- Совкомфлот

- состав портфеля

- сравнение

- стратегия

- сургутнефтегаз

- Татнефть

- транснефть

- трейдинг

- Финансовая независимость

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- что купить

- Яндекс

Да и валютные инструменты неплохо

смотрятся при текущем курсе рубля.

По мне, 37Д вполне нормально. Купон 7, чуть выше номинала торгуется. При ослаблении рубля до 90, эта разница уже будет нивелирована. Не ИИС

К тому же этот актив довольно дорогой. И, вроде, для него нужен статус квала, нужно уточнить.

И этот человек ещё и живёт в Москве.