SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ValeriyVlasov

Облигационный портфель. Часть 4.

- 13 июля 2023, 22:15

- |

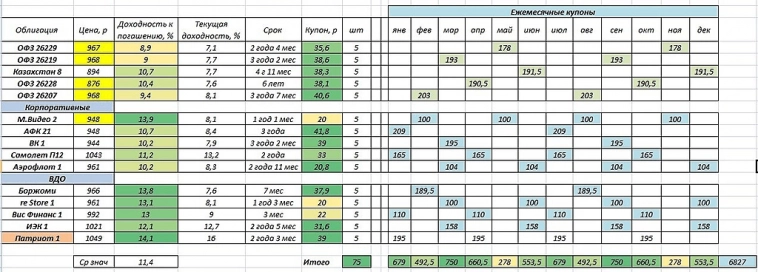

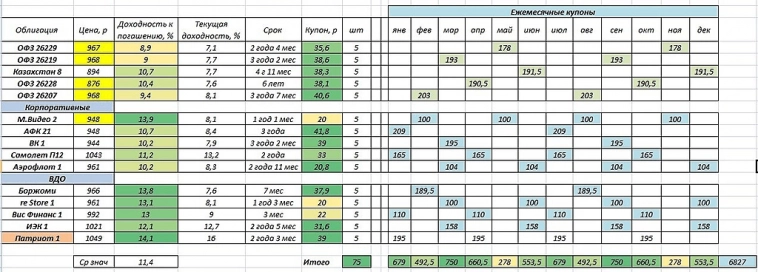

💡Последний раз писал про облигационный портфель еще в марте. Данный портфель не нужно рассматривать как руководство к действию, это скорее просто пример, который не является ИИР.

🍏ОФЗ.

Многие ОФЗ стали дешевле, доходность немного выросла. Можно найти ОФЗ с доходностью к погашению в районе 10 процентов. А облигации Казахстана (выпуски 13, 12) можно найти с доходностью в районе 11 процентов, при этом данные выпуски на 7-8 лет, то есть достаточно длинные. Можно ожидать повышения ключевой ставки, в таком случае цена на облигации может упасть, а доходность вырасти. Тогда и можно подумать будет о покупке.

💡Корпоративные облигации («надежные»)

Цена облигаций немного выросла, доходность немного снизилась. Средняя доходность к погашению почти около 11 процентов.

Среди остальных корпоративных облигаций можно найти облигации с доходностью к погашению в районе 12-13 процентов – М.Видео, ГТЛК.

11 процентов – Балтийский лизинг, АФК Система.

10 процентов – РЖД, Газпромнефть, Селигдар, Автодор, Селектел, Почта РФ, Балтийский лизинг.

Риски по ряду бумаг выше, чем в ОФЗ.

Но есть ВЭБ, Аэрофлот, Почта РФ – государственные или полугосударственные структуры. Государство в любом случае будет поддерживать их. Риск невелик.

АФК Система, М.Видео, ГТЛК, Селектел… Здесь риски выше: либо это высокий долг, либо непонятные перспективы лизинга в стране (уход иностранных компаний, проблемы с зап.частями), либо сложности поставкой продукции. В общем все как обычно, риск и доходность идут рука об руку.

💡ВДО — высокодоходные облигации. Самая доходная и самая опасная часть.

Боржоми – рост на 27 рублей, доходность к погашению все еще достаточно высокая.

re Store – рост на 18 рублей, доходность немного упала ( с 13,9 до 13,1 процента).

Вис финанс – рост на 24 рублей, доходность упала на 1 процент ( до 12). Можно заменить более свежим выпуском номер 4, он на 3 года, а доходность 13,5 процентов ( купонная почти 13).

ИЭК – облигации стала дешевле на 7 рублей. Доходность немного выросла.

Патриот групп выпуск 1 – рост цены на 43 рублей, доходность упала с 15 до 14 процентов. Риск здесь выше среднего, кредитный рейтинг не очень. Как кратковременная история, чтобы пристроить деньги (до полугода – года) – почему бы и нет. Даже для спекуляции данная бумага неплохо подходит. Те кто участвовал в размещении бумаги смогли бы заработать около 65 рублей на росте + около 100 рублей на купонах, то есть примерно 16 процентов за 9 месяцев.

Средняя доходность данных ВДО к погашению – 13,2 процента, почти без изменений.

Средняя доходность к погашению всех облигаций в данном портфеле около 11,4 процентов, доходность даже немного выросла ( на 0,2 процента).

Какие еще облигации можно рассмотреть для этого портфеля? Напишу про те облигации, что недавно покупал.

Вуш выпуск 2. Доходность к погашению 12,3 процента.

Балтийский лизинг. Доходность к погашению 11,3 процента.

Делимобиль 1Р-02. Доходность к погашению 13,3 процента.

Софтлайн 002Р. Доходность к погашению 13 процентов.

В будущем планирую расширить список ВДО и добавить новые компании, и еще наверное стоит рассказать как можно сравнить облигации.

Успешных инвестиций.

t.me/pensioner30

🍏ОФЗ.

Многие ОФЗ стали дешевле, доходность немного выросла. Можно найти ОФЗ с доходностью к погашению в районе 10 процентов. А облигации Казахстана (выпуски 13, 12) можно найти с доходностью в районе 11 процентов, при этом данные выпуски на 7-8 лет, то есть достаточно длинные. Можно ожидать повышения ключевой ставки, в таком случае цена на облигации может упасть, а доходность вырасти. Тогда и можно подумать будет о покупке.

💡Корпоративные облигации («надежные»)

Цена облигаций немного выросла, доходность немного снизилась. Средняя доходность к погашению почти около 11 процентов.

Среди остальных корпоративных облигаций можно найти облигации с доходностью к погашению в районе 12-13 процентов – М.Видео, ГТЛК.

11 процентов – Балтийский лизинг, АФК Система.

10 процентов – РЖД, Газпромнефть, Селигдар, Автодор, Селектел, Почта РФ, Балтийский лизинг.

Риски по ряду бумаг выше, чем в ОФЗ.

Но есть ВЭБ, Аэрофлот, Почта РФ – государственные или полугосударственные структуры. Государство в любом случае будет поддерживать их. Риск невелик.

АФК Система, М.Видео, ГТЛК, Селектел… Здесь риски выше: либо это высокий долг, либо непонятные перспективы лизинга в стране (уход иностранных компаний, проблемы с зап.частями), либо сложности поставкой продукции. В общем все как обычно, риск и доходность идут рука об руку.

💡ВДО — высокодоходные облигации. Самая доходная и самая опасная часть.

Боржоми – рост на 27 рублей, доходность к погашению все еще достаточно высокая.

re Store – рост на 18 рублей, доходность немного упала ( с 13,9 до 13,1 процента).

Вис финанс – рост на 24 рублей, доходность упала на 1 процент ( до 12). Можно заменить более свежим выпуском номер 4, он на 3 года, а доходность 13,5 процентов ( купонная почти 13).

ИЭК – облигации стала дешевле на 7 рублей. Доходность немного выросла.

Патриот групп выпуск 1 – рост цены на 43 рублей, доходность упала с 15 до 14 процентов. Риск здесь выше среднего, кредитный рейтинг не очень. Как кратковременная история, чтобы пристроить деньги (до полугода – года) – почему бы и нет. Даже для спекуляции данная бумага неплохо подходит. Те кто участвовал в размещении бумаги смогли бы заработать около 65 рублей на росте + около 100 рублей на купонах, то есть примерно 16 процентов за 9 месяцев.

Средняя доходность данных ВДО к погашению – 13,2 процента, почти без изменений.

Средняя доходность к погашению всех облигаций в данном портфеле около 11,4 процентов, доходность даже немного выросла ( на 0,2 процента).

Какие еще облигации можно рассмотреть для этого портфеля? Напишу про те облигации, что недавно покупал.

Вуш выпуск 2. Доходность к погашению 12,3 процента.

Балтийский лизинг. Доходность к погашению 11,3 процента.

Делимобиль 1Р-02. Доходность к погашению 13,3 процента.

Софтлайн 002Р. Доходность к погашению 13 процентов.

В будущем планирую расширить список ВДО и добавить новые компании, и еще наверное стоит рассказать как можно сравнить облигации.

Успешных инвестиций.

t.me/pensioner30

515 |

Читайте на SMART-LAB:

Сделки в портфеле ВДО

Если Индекс ОФЗ (RGBI) пробьет вверх 117,51 п., то в портфеле PRObonds ВДО сокращаем короткую позицию во фьючерсе на него с ~2,3% до 2,1% от...

19:06

В ОПЕК+ обсуждают повышение добычи нефти с апреля

Источники в ОПЕК+ сообщают о планах возобновить наращивание производства с апреля. Это предложение будет обсуждаться 1 марта. Организация...

17:49

теги блога 30-летний пенсионер

- итоги дня

- пенсия

- США

- IMOEX

- IPO

- IPO 2024

- OZON

- Softline

- SPO

- Whoosh

- X5

- акрон

- акции

- алроса

- Астра

- банк санкт-петербург

- банки

- Белуга Групп

- брокеры

- ВИМ Ликвидность

- вклады

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- Депозиты

- диверсификация

- дивиденды

- доллар рубль

- Дональд Трамп

- заблокированные активы

- инвестиции

- Индекс МБ

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- Итоги недели

- КарМани

- Ключевая ставка ЦБ РФ

- конкурс

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- мирные переговоры

- ММК

- мобильный пост

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- национализация активов

- НДФЛ

- нлмк

- Новатэк

- Новости

- обзор рынка

- облигации

- обмен заблокированными активами

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- ПИК СЗ

- Полюс Золото

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- рецензия на книгу

- роснефть

- Россети Центр

- русагро

- Русгидро

- Самолет

- санкции

- санкции США

- сбербанк

- СВО

- Северсталь

- Сегежа групп

- смартлаб конкурс

- Совкомбанк

- СПб Биржа

- Т-Банк инвестиции

- татнефть

- тинькофф банк

- тмк

- Транснефть

- трейдинг

- Украина

- форекс

- Фосагро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- экономика России

- Элемент

- Яндекс