Блог им. agasfer

Как я пришел в алготрейдинг. Скринер акций на Мосбирже

- 16 марта 2023, 09:29

- |

К сожалению, на прошлой неделе, да и в начале текущей, не было времени продолжить основную часть истории о моём приходе в алготрендинг. Был шибко занят с другом запуском третьего бота на ММВБ.

На этот раз, была успешно реализована идея создания скринера на платформе OsEngine. Суть идеи заключается в том, чтобы запустить рабочие стратегии на постоянный мониторинг выбранных бумаг ММВБ, и при определенных условиях, бот автоматически совершает сделки.

Однако, на практике все оказалось гораздо сложнее. Подбор акций для портфеля, которые в прошлом давали положительную доходность, занял довольно много времени. Конечно, это не гарантирует доходность в будущем, но шанс успеха явно выше, чем при использовании стратегий, которые ранее уже приводили к сливу депозита конкретно на тестируемой бумаге. Кроме того, требовался подбор весов для каждой акции в портфеле, а также подбор стратегий для каждой отдельной акции.

Я убежден, что для того, чтобы торговый бот зарабатывал, его необходимо настраивать индивидуально. Каждый бот должен учитывать размер депозита и готовность трейдера к принятию потерь. Кроме того, в одном боте могут быть использованы различные стратегии с разными таймфреймами для одной и той же акции, и таких акций может быть более 50 в скринере.

В результате, после нескольких небольших доработок, бот был запущен и успешно зарегистрирован на COMON. Я хотел бы отметить, что подключение к данной стратегии на COMON запрещено, так же как и к предыдущим моим стратегиям. Я не зарабатываю на автоследовании, потому что считаю, что это быстро приведет к убыткам для тех, кто подключится к автоследованию стратегий будь это Comon или Тинькофф. Кстати, на сайте Смартлаба была опубликована очень интересная статья на эту тему.

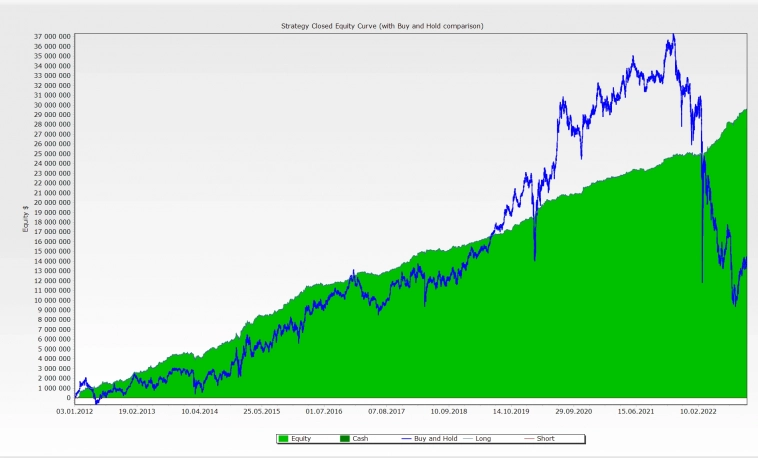

На исторических данных, скринер показал неплохие результаты. Однако, как известно, прошлые результаты не гарантируют будущей прибыльности. Только время покажет, как эта стратегия сработает в реальных условиях. Посмотреть ежедневные итоги торгов скринера здесь

результаты тестирования скринера на истории:

теги блога Agasfer

- Firefly

- OsEngine

- StockSharp

- Trend forever

- Trend forever stocks

- Wealth-Lab

- акции

- акций

- алготрейдинг

- Венесуэла

- вопрос

- Выборы

- Газпром

- дефолт

- дивиденды

- долг америки

- доллар

- доллар рубль

- допинг

- доход от торговли

- Заработок

- золото

- итоги

- итоги года

- итоги месяца

- казино

- квик

- Коррупция

- коррупция в РФ

- кризис

- Куба

- купонный доход

- мошенники

- Облигации

- опцион

- опционы

- оффтоп

- Политика

- портфель

- Портфель инвестора

- программа

- психология

- сбербанк

- скринер акций

- СтокШарп

- сша

- США долг

- торговые роботы

- торговый софт

- трейдинг

- Управление капиталом

- форекс

smart-lab.ru/blog/881920.php#comment15387705

ИМХО, но автоследование для стратегий из первой группы действительно противопоказано. А для остальных групп — why not? Конечно в нем есть смысл для подписчика только если доходность стратегии больше 20% годовых. Проблема только в том. что самые красивые эквити именно у стратегий из первой группы.

1 тесть с комиссиями

2 надо смотреть на среднюю сделку т.к у тя лонг то средняя должна быть выше 0.3% для бумаг из списка ммвб10

3 если бумага из списка ммвб30… средняя выше 0.6%

Но в принципе, если в тесте задать комиссия+проскальзывание 0,1% и больше, то сразу отсеются варианты с медианной прибыльной сделкой меньше 0,3%.

Результат: подбор плавной эквити на истории.

а плавность эквити растет в корень из числа бумаг раз… т.е на 9 бумагах 20% просадки будет уже всего 7%

в любом случае, я бы даже корень не рассчитывал.

1. Исключить подбор акций, которые в прошлом дали более высокую доходность, так как в прошлом вы не знали какие акции дадут эту доходность. То есть тестировать все акции..

2. То же самое с подбором весов, надо просто честно протестировать одинаковыми весами.

3. Подбор стратегии для каждой акции тоже большой вопрос. Так как акции это один класс активов, то мое мнение должна быть одна стратегия для всех акций.

Или, если уж подбирать, то подобрать, например, за период 5 лет (2013 — 2018, и проверить как это все будет в новом периоде (2018 — 2023).

ns dsrblsdftim bp ntcnjd cfvsq df;ysq recjr gjcktlyb[ lfyys[

yflj ltkfnm yfj,jhjn yfghbvth ntcnbim pf gjcktlybt 10 ktn f gjnjv yf hfyyb[ ujlf[ dsgjkyztncz cnhtcc ntcn

2. Учтена ли комиссия в тестере? Если учтена, то в каком размере?

2.а Какой размер средней сделки?

поставил минус за ответы. в таком стиле общение не интересно. всего хорошего.

Дмитрий Овчинников, Это все про переподгонку и разные её проявления и способы их обуздать.

Если ты подгонишься на одном инструменте, что получишь на бою — херовую эквити. Если твой «оптимизируемый» параметр это тикер — та же подгонка.

Можно ли на одном инструменте в стратегии заэксплуатировать закономерность, а не просто подогнаться — можно, конечно. Как? — Много вариантов. Один — не иметь параметров. Но есть и другие варианты, конечно. Можно ли на наборе тикеров заэксплуатировать закономерность, а не подогнаться — можно конечно. Как? — То же самое «не иметь параметров», по сути не выбирать «лучшие» тикеры. Но есть и другие варианты, конечно.

Я например, в этом пространстве вариантов предпочитаю торговать стратегию на многих тикерах, при этом не равнозначно на разных тикерах. Т.е. я смотрю на особенности тикера и фильтрую сигналы умно.

По мне тут работает старая добрая логика:

Совсем плохо подгоняться под историю.

Намного лучше, но не идеально — топорными методами защищаться от подгонки (а-ля в данном случае не выбирать лучшие тикеры, а брать все).

Совсем хорошо — защищаться от подгонки умно-гибкими методами.

на самом деле тема очень интересная, но здесь я обсуждать не буду. Автор топика какой-то неадекват.

Планирую написать пост про систему на моментуме с точки зрения алго и сравнить со стандартным подходом. Приходи, обсудим там :)

т.е один бот с одними настройками можно использовать для торговли в момент сильной корреляции активов

но есть еще более забавное… ри — ходит за арпарп

т.е вся российская фонда торгуется через рынок впапап

вообще важна не переподгонка а стабильность… т.е нужен критерий стабильности… при переборе параметра оптимизации от 50% до 200% доходность по этому параметру меняется менее чем в 2 раза… ну например нашел оптималььный параметр = 100… делаешь перебор от 50 до 200 и смотришь на результат… если результат меняется более чем в 2 раза — бот нестабилен по параметру оптимизации…

и конечно реверсивный бот — он удваивает тестовые данные… т.е тестишь лет за 20… а на реверсивном боте получается тест за 40 лет...