Блог им. FineLogin

Маржин колл по ипотеке

- 26 января 2023, 23:24

- |

Маржин колл (Margin Call) — требование банкира к ипотечнику досрочно погасить часть задолженности (например, 30%) в связи со снижением рыночной цены заложенной квартиры.

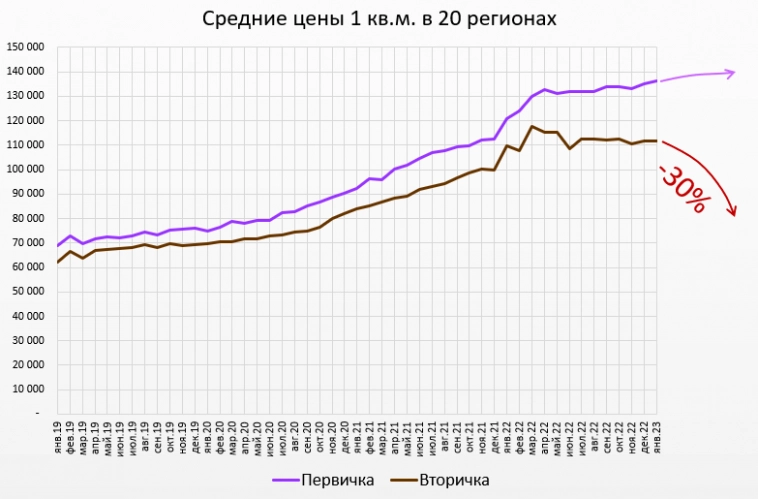

Предположим, американские банкиры напечатают $1 трлн. и вложат их в добычу Мадуры. На этом Urals упадет ниже $20 и ситуация с ценами российской первички и вторички пойдет по такому сценарию:

Первичка не упадет по простой и надежной причине — застройщики заносят бабло. Чем дороже жилье — тем больше заносят. Собственно, поэтому российские чиновники компенсируют банкирам недополученную прибыль от выдачи льготной ипотеки под первичку. И когда банкирам понадобится больше фантиков — они их тут же получат. Пока эта гнилая система не сдохнет, она будет держать цены нового жилья на уровнях, вынуждающих миллионы людей брать конские кредиты и платить, платить, платить.

На вторичке другой расклад. С этого рынка никто бабло не заносит. Поэтому, цены могут упасть куда угодно. Например, на 30% или более.

Вопрос:

Будут ли банкиры рассылать маржин коллы ипотечникам вторички?

Напомню, что такой прецедент был в РФ в 2008 году. Но тогда причина проблем была другой и не было военных расходов, отягощенных финансовой изоляцией. Поэтому, пронесло. А что будет в нынешних обстоятельствах?

Образец ипотечного договора Сбера лежит здесь. Скачайте и почитайте. На всякий случай.

--------------------

Оригинал поста — в дзене с зеркалом в телеге

теги блога GOLD

- IMOEX

- M2

- QUIK

- S&P500

- S&P500 фьючерс

- Si

- автомобили

- акции

- алготрейдинг

- банки

- банкиры

- безнадега

- бизнес

- брокеры

- ВВП

- вклады

- газ

- Газпром

- денежная база

- денежная масса

- денежная масса м2

- денежная масса России

- деньги

- Депозиты

- доллар

- Доллар рубль

- доллары

- Дональд Трамп

- Европа

- жизнь

- заработная плата

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- инфоцыгане

- ипотека

- Китай

- коронавирус

- кредиты

- криптовалюта

- курс доллара

- ЛЧИ

- ЛЧИ 2021

- ЛЧИ 2022

- М2

- М2 РФ

- м2 сша

- мамба

- мосбиржа

- Москва

- население

- натуральный газ

- недвижимость

- недвижимость в Москве

- недвижимость в РФ

- недвижимость Москвы

- нефть

- облигации

- опрос

- оффтоп

- паразиты

- политика

- прогноз

- работа

- Россия

- Ротшильды

- рубли

- рубль

- РФ

- рынок

- санкции

- Сбербанк

- серебро

- Смартлаб

- Сочи

- срочный рынок

- статистика

- суровая реальность

- США

- теханализ

- торговая система

- торговые роботы

- трейдинг

- ужасы

- Украина

- форекс

- ФРС

- фьючерс MIX

- фьючерсы

- ЦБ

- ЦБ РФ

- цены

- чиновники

- экономика

- экономика России

- эмиссия денег

- юмор

Нет не прилетели… Но ежемесячный платеж стал большеват для ипотечников ))

Особенно меня смутило что люди брали и после 2008 года… То есть допустим в 2012

Квартира была не их, а банка ...

Они пользовались квартирой и вносили платежи ..

Потом перестали вносить платежи...

И кстати так банк динамили 2,5-3 года (да-да!!! Так можно )

Их квартира )) ага… Пока до Рубля!!! Не погасят, квартира банка!!!

если заемщик добросовестно обслуживает кредит мер не будет хоть до 0 упадет стоимость залога

в принципе, всегда существует некоторая вероятность обнуления стоимости квартиры (например, взрыв газа или еще чего)… а банкиры требуют страховку только самого ипотечника… это как-то странно)

смысл такой, что если договором не предусмотренно иное, обращение взыскания на залог возможно только «в исчерпывающем списке случаев», там только речь о неисполении обязательств по уплате взносов и страхования — про залоги ни слова

Смысл человеку платить например 12 лямов.

если точно такое же жилье стоит 6 лямов этажом ниже.

Человек будет сам банкротится если его недвижимость станет стоить меньше

тела кредита существенно.

+

Потому что все связано, если жилье упадет в два раза то и уровень жизни и зарплата и безработица не останется на том-же уровне.

Люди не смогут платить 100-200% от зарплаты.

За кредит который больше чем цена жилья это просто глупо.

Остальное имущество куда девать??

А если зарплата белая,,

(не знаю про европу не смотрел)

В США если залог именно ипотечный не покрывает кредит по ипотеки это проблема банка.

На заемщика остаток долга не падает.

А в РФ остаток непогашенного долга по ипотеке после продажи недвижимости падает на заемщика

.

Это очень важное отличие.

И как это будет с таким отличием кризис недвижимости не ясно.

В США просто отбирали дом и свободен.

Максимум коррекция ещё на 25-30%

если жилье стоит половину долгов.

и жилье это самый большой актив а то и единственный.

да еще и в залоге под этот кредит.

то человек уже банкрот.

его чистые активы отрицательные.

и это факт а не фальсификация.

Там есть долги на обучение, которые даже через банкротство обязательно! остаются на человеке. (практика хуже чем в РФ)

Но относительно конкретно ипотечных договоров там вот так.

Ограничение требования по ипотечным договорам ипотечным залогом.

Защита людей.

Надеюсь мы тоже разовьемся со временем до такого уровня защиты людей.

Возможно, именно по итогам этого ипотечного кризиса.

Если повезет.

Или нет, если не повезет.

— досрочным погашением долга

— усилением залога.

Ни того, ни другого в кредитном договоре и договоре залога нет.

В кредитном договоре описан график погашения задолженности. Это требование ЦБ. Исполнение графика погашения делает заемщика добросовестным. Судебные перспективы для банка нулевые.

Для усиления залога нужна целая процедура — кто оценивает стоимость квартиры и может ли оценка быть оспорена, чем усиливать залог, когда можно отозвать дополнительный залог и т.д. В договорах всего этого нет — судебные перспективы для банка нулевые.

ЦБ давно призывает банки не выдавать ипотеку без первоначального взноса, который и призван снизить риск обесценения залога, который (риск) ЦБ целиком оставляет на стороне банков.

как пример США где риск снижения залога действительно на стороне банка в ипотечном договоре.

там если перестать платить ипотеку то у тебя заберут жилье и все.

часть долга которая не покрывается стоимостью залога списываается.

в РФ у тебя отбирают жилье, продают за пол цены — потому что с обременением и есть юридическте вопросы.

а разницу ты остаешься должен.

Без жилья, но с остатком долга по ипотечному договору.

Голодранец, во первых такие попытки уже были.

пруфы www.kommersant.ru/doc/1038438

тогда это не приняло массовый характер.

исключительно из-за быстрого восстановления после кризиса.

быстрое восстановление после кризиса 2008 года сделало это не актуальным.

дело в том что, все это требует времени, на сбор документов, переоценку, суды.

на осознание новой реальности как заемщиками так и банками.

четыре фактора которые тогда не дали этому случится:

быстрое восстановление 2008,

большая доля первого платежа — тогда норма была 30%.

в сроки кредитов были гораздо меньше -что подразумевало более состоятельных заемщиков.

малое кол-во ипотечных кредитов по сравнению с сейчас.

Всем пруфам пруф: «Росевробанк просит заемщиков по ипотеке гасить кредиты досчроно».

Пруф — это условие в договоре или решение суда.

5-й фактор и самый главный- отсутствие подобных условий в договорах.

в этом смысл залога жилья и смысл ипотеки.

и во всем мире оно идет с дисконтом к цене вторичного, и тем более к цене нового.

потому что сложности, процедуры, риски, прописанные дети, а сейчас и доли либо обязательство выделить долю ребенку если применен «материнский капитал» — все в цене..

причем материнский капитал понижает цену больше чем сам материнский капитал при такой продаже.

разница в том что происходит с остатком долга после того как жилье отобрали и реализовали.

на это нужно смотреть.

А здесь в разных странах по разному.

В США остаток долга списывают. и свободен без жилья и без долгов.

В РФ остаток долга остается на должнике. и без жилья с долгом сравнимым с ценой жилья ( существенная доля от цены жилья).

даже если не 50% а 20% от цены это тоже много.

Все «лишнее» имущество отберут в процессе банкротства. Сделки по выводу имущества с заемщика за три года назад можно расторгать.

Новую ипотеку 5 лет нельзя брать.

Это ж как должны упасть цены на квартиры, чтобы остаток по кредиту был выше рыночной цены настолько, что оправдал бы подобный геморрой?

Голодранец, не совсем все так:

по залоговой квартире есть схемы вывода из под залога, до того как заявишься в процедуру банкротства, а дальше имунитет на единственное жилье

«лишнее» имущество нужно искать, банки этого не делают по нескольким причинам, описывать их в открытом доступе не буду, но на практике это так, если по простому, то даже глупый претендент на банкротство заявляется грамотно т.к. все документы готовят команды юристов из разных сфер

«вывести» нужное имущество в обход закона в лоб нельзя, но есть для этого разные схемы и эти схемы постоянно мутируют в соответствии с реалиями жизни и практикой арбитражных судов в конекретном регионе, например есть загородный дом — до процедуры банкротсва дом признается непригодным для проживания (там есть масса причин для этого), по земельному участку сложнее схемы, но они есть

и поверьте, процедуры банкротства увеличиваются с каждым днем, банковское лобби не справляется с остановкой этого закона, т.к. в правительстве считают, что лучше небольшой (относительно в масшатабах старны) убыток у банкиров, который на общем фоне прибыли банков по сути является не убытком, а меньшей прибылью, чем социальный взрыв в стране, ну т.е. там осознают, что выгнав людей на улицу, с них нельзя ни чего потом получить и выгоднее человека отбелить и дать ему нормально существовать что бы он работал дальше и приносил хоть какие то отчисления в казну

так что гемор только в мозгах у граждан, у меня есть команда юристов, в позапрошлом году они зашли в эту тему, в прошлом году в феврале стояли на ушах, думая, что тему прикроют, сейчас у них как на конвейерной линии, хотят масштабироваться, вот и делайте выводы сами

—————

Имущество обеспеченное залогом всегда или продаётся с торгов, или остается у кредитора в качестве отступного.

Схема такая: берешь потреб, гасишь ипотеку, подаешь на банкротство.

Потребы, кредитные карты и прочие необеспеченные долги списываются.

Единственное жилье остается у банкрота.

Извините, Георг, сразу не признал.)))

ЦБ выспускает циркуляр — щетаем по таким ценам. Например, на 1.01. Хоть год, хоть два. Все довольны. Нормативы не нарушены, резервы создавать не нужно.

И в 2009. И в 2015. И в 2020. Всё просто и очень просто.

В 20 — ковид-каникулы — то же самое. Да ещё и выбор был даден — по сроку или по платежу график строить.

Сейчас кстати каникулы хотят сделать вообще по желанию ( при соблюдении условий)

Не уверен — читай ипотечный договор (в нем все написано) и не пори чушь.

Не может быть никаких маржинколов по ипотеке.

А не то что, если не секрет?

бред насчет 2008 года в РФ, помню те года, был как казалось на тот момент высокие цены на все жилье, а как оказалось впоследствии это было дно цен по сравнению с сегодняшним днем

автор поверхностно сделал анализ, вероятно ради самого поста

Сергей Нагель, это ваше мнение, но оно расходится с тем, что в реальности произошло

в 2008 рост цен несколько замедлился, но не не было ни какого падения от слова совсем

если продолжите утверждать этот бред, то приведите регион для примера, со стат данными, что бы можно было изучить

Сергей Нагель, нет статистики — нет доказательств, те кто в теме так же видят, что анализ поверхностный

сам в то время занимался вопросами инвестирования в жилую недвижимость и ни чего из того, что описываете не наблюдал, напротив, в 2008 даже думал, что потерял деньги т.к. ценник казался в то время на верхах, а как впоследствии оказалось это было дно ...

— какая у тебя наценка на товар?

— 50 процентов

Это значит купил за 100р продал за 200.

— на сколько упала цена?

— на 60 процентов

Это значит была 100 стала 60.

Вот такая у них своя математика.

Пример: вы берёте ипотеку под 0,01% с первоначальным взносом 15%. Мало того, что такая квартира на первичке стоит дороже вторички, так ещё, чтобы взять льготную ипотеку, банк накрутит ещё 20%-30%.

Что бы недвижимость значительно дешевело нужен реальный значительный фактор. К примеру, ужесточение политики в отношении аренды жилья. Рост налогов + большие штрафы для тех. Кто не платит. Но это спровоцирует рост стоимости аренды с последующим социальным взрывом.

Не будет никакого маржин кола в недвижимости. Тем более, в условиях роста инфляции. Я смотрел, как изменилась цена форд фокуса в Германии за год. С 24000 она поднялась до 34 000 Евро. Вы понимаете, насколько она высокая? Она мировая. Все привыкли оценивать инфляцию по курсу доллар рубль. Эта инфляция не даст значительно упасть недвижимости. А точнее просесть от уровней. Которые были созданы в результате короно инфляции.

30% первоначальный взнос плюс выплаченное никто не хочет терять. Будут тянуться лямку до последнего.

Расстаются с жильем в случае потери дохода (нечем платить). В остальном будут экономить даже на еде, но платить будут. Ставки у нас теперь не плавающие, сумма платежа не увеличится, но если упадут доходы, тогда совсем беда.

грамотных заемщиков, которые умеют просчитать выгоду менее 5%. В основном какие то дуболомы. Сужу по банкротным торгам.