Блог им. biopsyhose

Кнопка "БАБЛО": сентябрь '22 +$2270 (+11%). Эталон +$16400. ЛОНГРИД

- 03 октября 2022, 02:00

- |

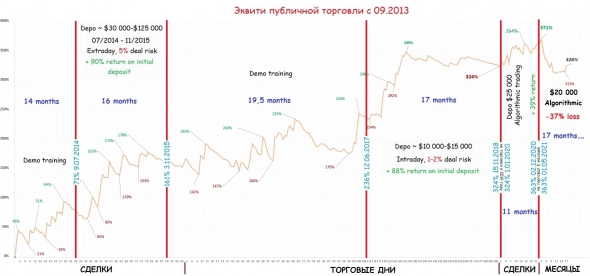

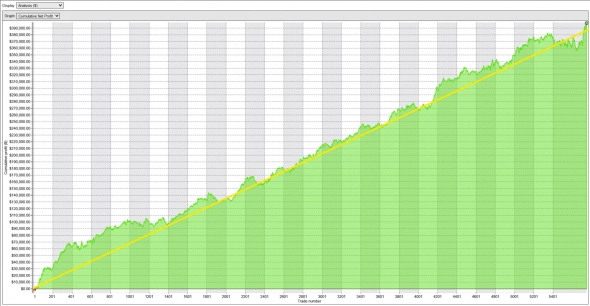

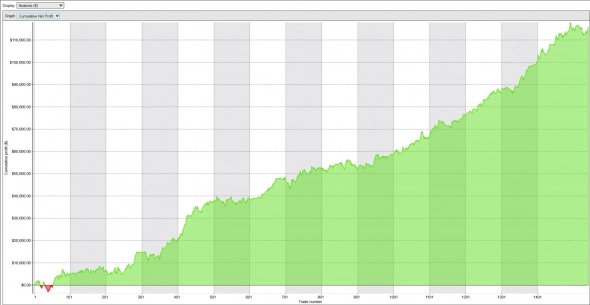

ЧТО ПРОИСХОДИТ: занимаясь трейдингом с 2012 года постепенно дошел до алгоритмической торговли портфелей цикличных торговых систем. Работаю вместе с квалифицированным программистом. В 2020 году запустили одиночную торговую стратегию на $25 000 и забрали 39% годовых. В мае 2021 года запустили портфель торговых систем, который и торгуем сейчас. Цель — постепенное доведение управления до сложных глубоко-диверсифицированных портфелей торговых систем способных давать доходность больше 100% годовых с управляемыми рисками. Выше Equity моей публичной торговли, которую веду с 2013 года.

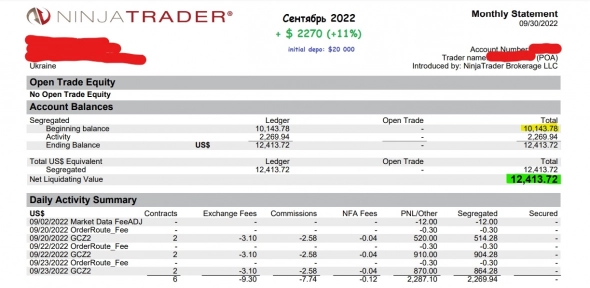

ОТЧЕТ

1. Портфель поддержки — закрывает в сентябре 3 сделки. Торговля дублируется на счетах общим депо ~$40 000

2. Публичный счет— дублирует портфель поддержки и зарабатывает +$2270 , что составляет ~11% от начального депо $20 000. Итого: через 17 месяцев торгов терпим просадку ~37%, теряя ~ $7 500

3. ЭТАЛОН!!! Нужно внести кое-какие ясности и немного распутать статистику эталона, потому что мне начали поступать повторяющиеся ПРЕДЪЯВЫ по поводу того что статистика СКАЧЕТ от отчета к отчету и часто в новом отчете статистика по прошлому месяцу странно меняется. В этом отчете мы это исправим и далее все будет четко — как в статистике Портфеля поддержки.

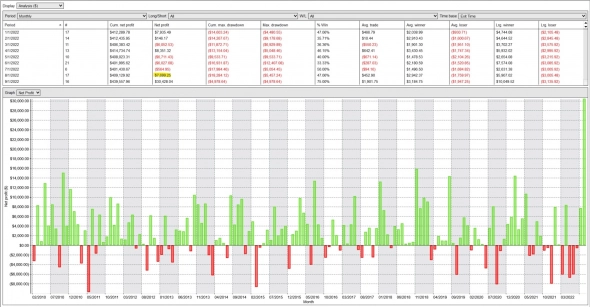

Итак! Вспомним что это вообще за картинки я прикрепляю к каждому посту:

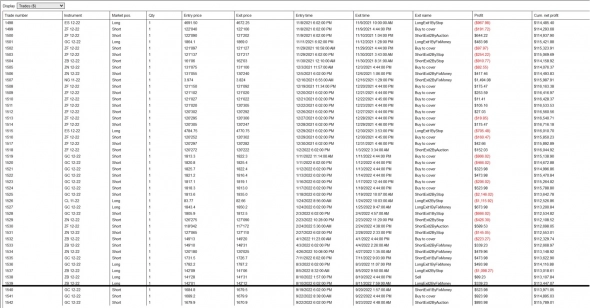

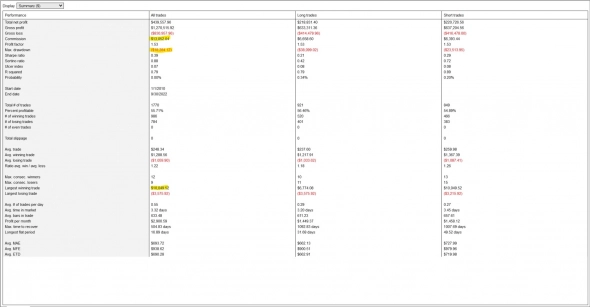

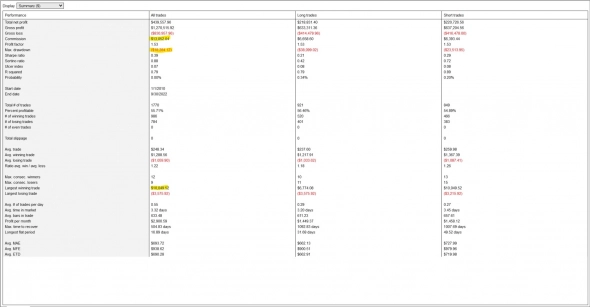

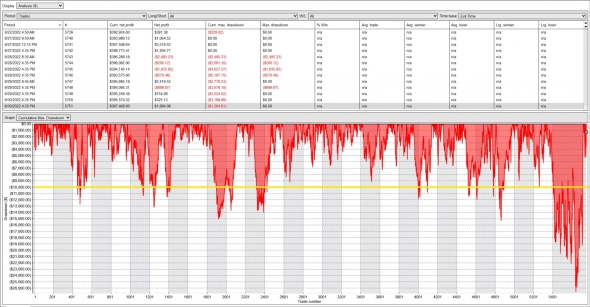

… картинка выше — это общая статистика сделок Эталона за 12 лет и 9 месяцев. Из них первые 11 лет это бектест на истории созданного нами торгового алгоритма, а 21 и 22-ой годы ФОРВАРД тест. Т.е. мы сделали робота и запустили его окончательную версию на Live котировках в 2021 году — он заработал суммарно на демо ~ $70 000 за 1 год и 9 месяцев, показав свою стабильность. Да, очень жаль что на него не нашлось ни у кого денег (минимальное депо $ 35 000).

Так вот представленная выше статистика — это алгоритм не учитывающий инфраструктуру торгов таких как клиринг к примеру и входные/праздники, то есть маржинальные требования. Такая «чистая» статистика нужна чтобы правильно считывать алгоритмические коэффициенты и понимать эффективность логики зашитой в алгоритм сделок. Сделки Эталона могут находится в рынке несколько дней проходя через клиринг, выходные и переносясь на следующий календарный месяц. Поэтому когда я даю статистику на конец календарного месяца, то в этой статистике могут быть неоконченные сделки, результат которых заносится в статистику просто по итогу окончания последней торговой сессии в сделке. Например как это было в прошлом августе 2022...

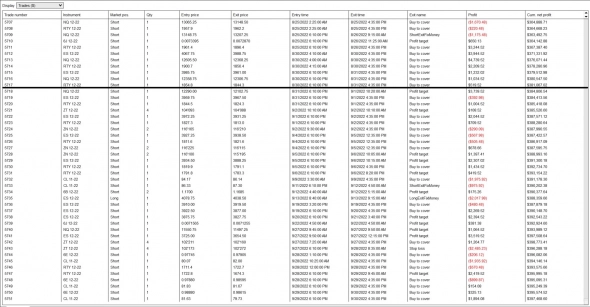

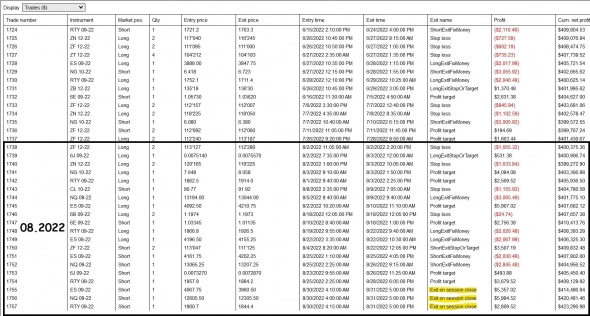

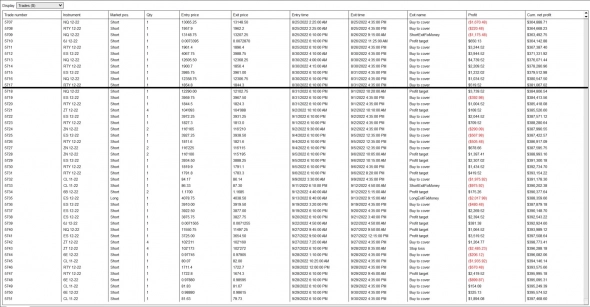

… видите эти 3 сделки с пометкой робота "Exit on session close"? То есть робот помечает их как закрытые не по логике выхода (например "Profit target"), а по ФАКТУ окончания календарного месяца, т.е. по логике эти сделки должны удерживаться роботом дальше, до наступления на рынке условий для их закрытия, а значит они будут закрыты уже в следующем месяце. Но так как мне нужен результат ЗА АВГУСТ то он показывает их текущий результат на момент закрытия последней торговой сессии АВГУСТА и плюсует этот результат в АВГУСТ. Но реально они закроются в сентябре и их результат будет учтен в СЕНТЯБРЕ, а из августа исключен — ибо результат сделки учитывается в том периоде в котором сделка была закрыта. Поэтому если я сейчас дам вам статистику за сентябрь, то август в этой статистике будет выглядеть совершенно по другому, так как в нем не будут учтены результаты этих 3-х сделок...

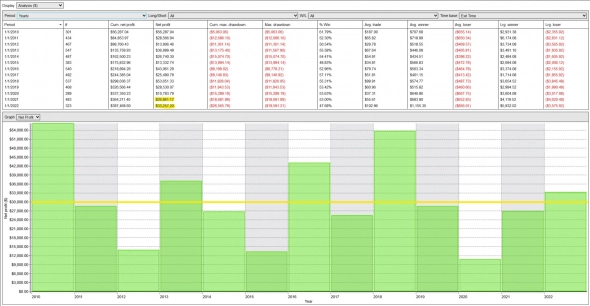

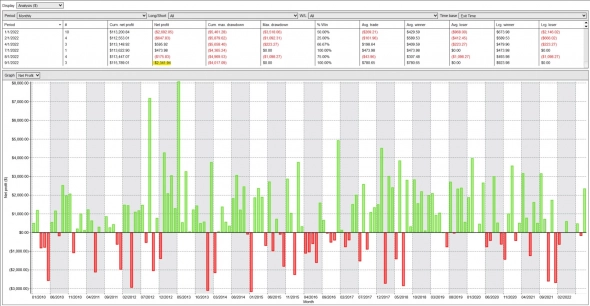

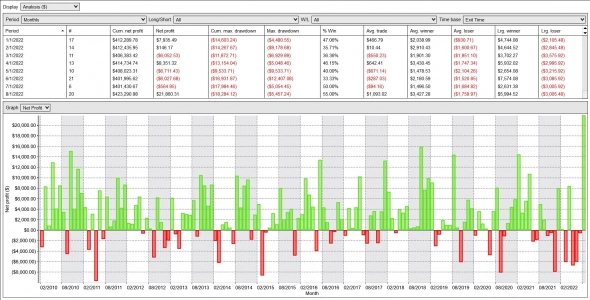

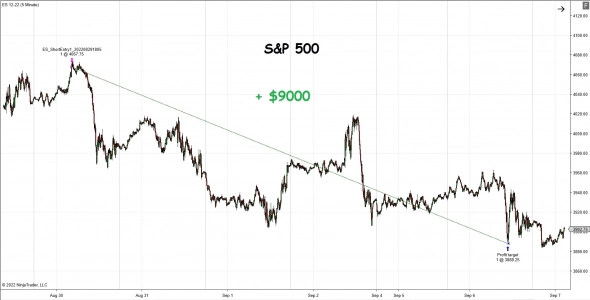

Вы видите как ПЕРФОРМИТ СЕНТЯБРЬ?! +$30 000!!!, а август взял только $8 000, хотя месяц назад я писал что АВГУСТ ЗАПЕРФОРМИЛ выхватив +$21 000!!! ...

… но мы видим на скрине выше за сентябрьчто август заработал около $8000, а не $21 000. Это как раз происходит из-за того о чем я писал...

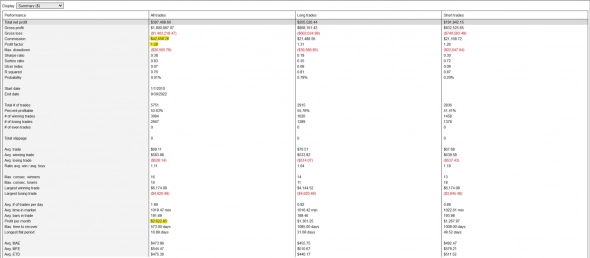

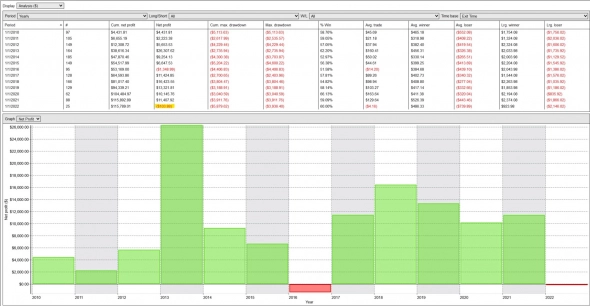

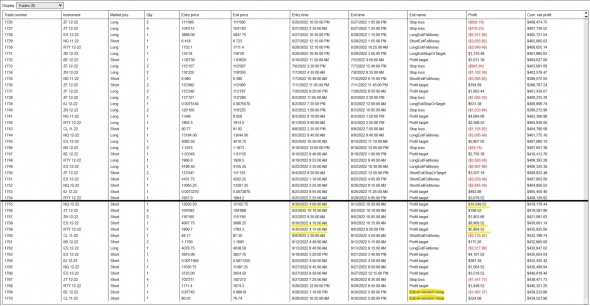

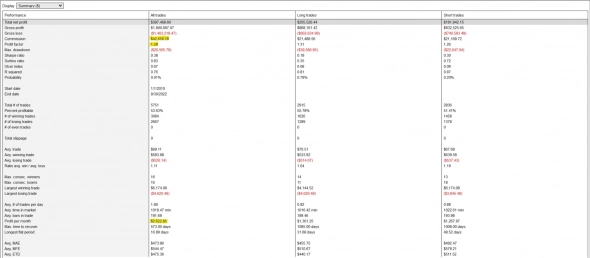

… я подчеркнул желтым эти три сделки, открывшиеся в августе и закрывшиеся по профиту в сентябре. Окей считаю с этим разобрались. Теперь что будет дальше со статистикой Эталона. А будет тот же самый формат как в статистике ПОРТФЕЛЯ ПОДДЕРЖКИ — я буду представлять статистику Эталона с учетом требований маржи и того как мы работаем с маржой на Live счетах, подключенных к торгам. А конкретно мы используем фичу робота, которая фактически закрывает любую сделку за 17 минут перед клирингом и открывает ее снова сразу после клиринга. При этом та же самая статистика Эталона будет выглядеть так...

… смекаете?)) "Buy to cover" означает как раз, что сделка закрыта для прохода по дневной марже и будет ПЕРЕОТКРЫТА сразу после клиринга, что также отражается в статистике. Это приводит к тому что ЗНАЧИТЕЛЬНО увеличивается количество сделок, комиссия брокера и становятся неадекватными почти все алгоритмические коэффициенты (ибо начинают считаться от хаотичных сделок которые не имеют привязки к идее логики входа и выхода из позиций, хотя в деньгах мы все равно получаем итоговый результат, как у «чистой» статистики с поправкой на минус комиссию и небольшую потерю на каждом клиринге). Сравните «чистую статистику» и статистику тех же самых сделок, но с «Buy to recover» на каждом клиринге...

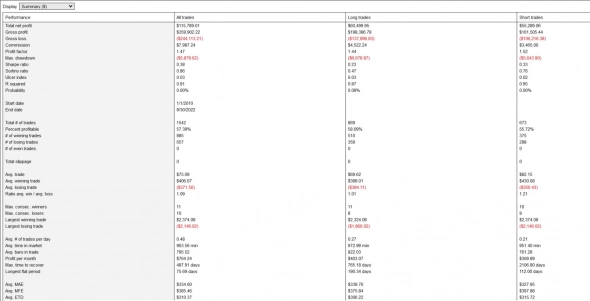

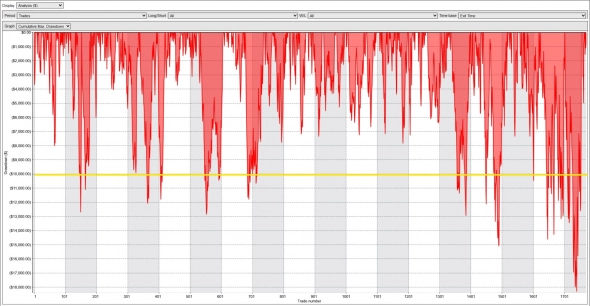

… Мы видим упавший Total net profit на $42 000: $29 000 комиссии + $13 000 потери на переносах сделок через клиринг. Кол-во сделок 1770у чистой статистики против 5751у статистики с переносами (отсюда КОМИССИЯ). Максимальный дродаун $18кпротив $26к — здесь очевидный плюс статистики с переносами, что из-за дробления сделок мы можем отслеживать промежуточную просадку внутри самой сделки и на ОСОБО волатильном рынке (именно такой рынок в 2022 году) просадка может значительно «гулять» внутри открытых позиций от клиринга к клирингу...

… Искажение коэффициентов. На примере профит фактора: 1,53у чистой vs 1,28у переносов. Профит фактор — это важнейший показатель эффективности стратегии. Это отношении суммы ПРОФИТАвсех положительно закрытых сделок к сумме УБЫТКАвсех отрицательных сделок. Т.е. мы видим по этому коэфф. насколько много стратегия ЗАРАБАТЫВАЕТ в своих прибыльных трейдах, по отношению к тому насколько сильно она ТЕРЯЕТ в своих убыточных трейдах. ПФ 1,5 означает что логика ВСЕХ сделок заточена таким образом, что в среднем ПРИБЫЛЬНАЯ сделка зарабатывает в 1,5 раза больше чем может потерять УБЫТОЧНАЯ сделка. Это не случайный результат, это сумма многих факторов которые я учел в логике причин открытия и закрытия сделок. И на этом главным образом зиждется ПРИБЫЛЬНОСТЬ и ЭФФЕКТИВНОСТЬ всей стратегии. Очевидно, из-за того что каждый перенос основной сделки порождает ОТДЕЛЬНУЮ ХАОТИЧНУЮ сделку (которая тем не менее является частью ОСНОВНОЙ ЛОГИЧНОЙ сделки) и в массе таких сделок собирается статистика алгоритмических коэфф., то адекватность коэфф. в статистике с использованием дробления сделок стремится к нулю. Но, демонстрация статистики ТОРГОВЛИ на реальном счету, когда мы торгуем с учетом всей инфраструктуры торгов и вынуждены вписываться в маржу, чтобы иметь возможность использовать в разы меньшие INITIAL DEPO (при удержании сделки в открытом виде через клиринг нужна ПОЛНАЯ маржа, которая в 10 раз больше у половины ФИ, используемых нами) и оставаться всегда в зоне ДНЕВНОЙ МАРЖИ, которую обеспечивает брокер… так вот, демонстрация такой торговли наиболее адекватна именно СТАТИСТИКОЙ с переносами, потому что мы и используем перенос в реальности. Итак закрепим: хотим показать ЭФФЕКТИВНОСТЬстратегии, используем ЧИСТУЮ статистику в которой сохранена ЛОГИКА сделок и мы можем доверять коэфф. статистики. Ходим последовательно месяц за месяцем демонстрировать РЕАЛЬНУЮ ТОРГОВЛЮкак она есть используем СТАТИСТИКУ С ПЕРЕНОСАМИ.

Итак! У Эталона появился ИНВЕСТОР! И скорее всего до конца октября будет внесен депозит в размере $35к или $70к. Поэтому я уже сейчас начну приводить статистику ЭТАЛОНА в том виде в каком она будет подаваться далее, т.е. с ПЕРЕНОСАМИ (дроблением сделок через клиринг). Мы уже так делаем давно с ПОРТФЕЛЕМ ПОДДЕРЖКИ, так что особо нового тут ничего нет. Просто хочу этим лонгридом предупредить возможное НЕДОПОНИМАНИЕ, со стороны общественности. Сразу предупреждаю, что когда я захочу запостить какие-нибудь отдельные КРУТЫЕ сделки, я буду постить их без переноса, чтобы был только момент входа и выхода соответствующие ЛОГИКИ сделки. Естественно они не будут совпадать с тем что будет отражено в прикрепленном стэйтменте брокера, но всеравно даже так можно будет понять что в стэйте та же сделка, просто раздробленная на несколько поменьше. Пример такого Вы можете увидеть в начале поста где я под стэйтментом брокера выложил две сделки по ЗОЛОТУ. Вторая сделка в скрине не раздроблена, но в стэйте раздроблена на 2-е отдельные. Ну думаю вопросов не будет возникать теперь. Окей, теперь как обычно привожу статистику ЭТАЛОНА за сентябрь 2022, но уже в соответствии с реальностью торгов, т.е. с ПЕРЕНОСАМИ. Теперь так будет всегда!

ЭТАЛОН — закрывает в сентябре 34 сделки, зарабатывая + $16 400 на контракт. Нет подключенных счетов. (ждем вноса денег на депо от инвестора в октябре-ноябре 2022)

4. Разработка.2021 и 2022 были самыми сложными для меня годами, 22-ой ещё продолжается)) И была зафакаплена куча времени, которая должна была быть посвящена разработке, но пришлось вместо этого разгребать кучи бытовых дел и всякого неожиданного дерьма и просто работы не связанной с трейдингом. Поэтому пытаюсь как-то стабилизировать свои дела и свое ментальное в том числе состояние, чтобы продолжить делать роботов. Трейдинг это бесконечная и интересная работа, а АЛГО это вообще бездонная пропасть. Поэтому на связи, месячные отчеты точно будут продолжать выходить как раньше. Может еще чего-то придумаю. Ну и Эталон… ЭТАЛОН НА РЕАЛЬНЫХ ДЕНЬГАХ ЭТО БУДЕТ КРУТО!!!

Всем успехов в торгах!!!

Топ полезности: Псалм №1, Псалм №6, Псалм №9, Псалм №10, Псалм №11

По любым вопросам skype: Biopsyhose

Инстаграм: Biotrade

теги блога @Biopsyhose

- backtesting

- Berkshire Hathaway

- biopsyhose

- bitcoin

- drawdown

- Gold

- nasdaq

- profit factor

- Renaissance Technologies

- Risk management

- S&P500

- TON

- Toncoin

- topsteptrader

- активное инвестирование

- алгоритм для трейдинга

- алгоритмическая система

- алгоритмическая стратегия

- алгоритмическая торговля

- алгоритмический портфель

- алгоритмический трейдер

- алгоритмический трейдинг

- алготрейдер

- алготрейдинг

- биопсихоз трейдер

- Биткоин

- БИТКОИН исторический максимум

- вопрос

- вью по рынку

- горбунов

- грааль в трейдинге

- живая торговля

- золото

- инвестирование

- Итоги года

- итоги месяца

- как бабла то срубить

- криптовалюта

- личностный рост

- нефть

- обучение трейдингу

- отзывы

- Отчет о торговле

- пассивное инвестирование

- паттерны

- Портфель инвестора

- ПРИБЫЛЬНАЯ ТОРГОВАЯ СИСТЕМА

- проп трейдинг

- разбор ошибок

- развитие трейдера

- реальный трейдинг

- результаты торговли

- рецензия на книгу

- Россия - Украина

- Ротшильды и Россия

- сделка века

- Сделка дня

- Сделка закрыта

- сделки трейдера

- сделок

- Сигналы робота

- системный трейдинг

- сталингулаг

- статистика

- статистика для трейдера

- Стэйтмент

- схемы

- торговые алгоритмы

- торговые паттерны

- торговые роботы

- торговые сигналы

- торговый алгоритм

- торговый робот

- трейдер биопсихоз

- трейдинг

- уведомление

- управление капиталом в трейдинге

- успех в трейдинге

- финансовый отчет

- финрезультат

- финрезультаты

- Шорт нефти

- Юмор Веселье Смех сквозь слезы

- Янукович Виктор