Блог им. xaxoL

Value Investment. Earnings reports. Snap-on Incorporated (SNA)

- 21 февраля 2022, 14:14

- |

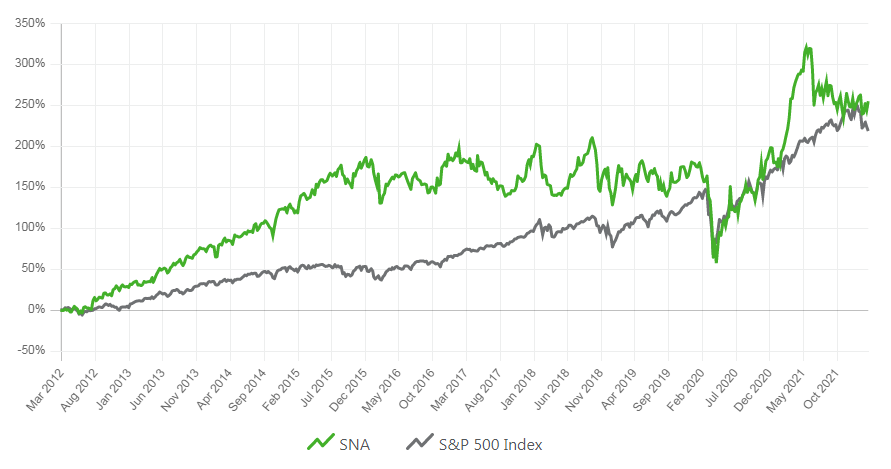

3 февраля свой консолидированный финансовый отчет за четвертый квартал и полный 2021 фин. год представил производитель инструментов, оборудования, средства диагностики и ремонта, корпорация Snap-on Incorporated (SNA).

По результатам четвертого квартала, валовая выручка выросла до рекордного уровня $1108 млн., увеличившись на 3,2% (г/г), а чистая прибыль на акцию выросла до рекордных $4,10, что выше на 7,7% по сравнению с четвертым кварталом 2020г, и рост на 33,1% по сравнению с четвертым кварталом 2019г.

Продажи Snap-On выросли в сегментах инструментов и ремонтного оборудования на 21,5% и 8,7% соответственно. В то же время, продажи в сегменте торгово-промышленной группы (C&I) снизились на 1,6%, а сегмент финансовых услуг снизился на 7% (г/г).

Свободный денежный поток как за четвертый квартал, так и за весь 2021 год снизился по причине роста капиталовложений в наращивание оборотного капитала и увеличения запасов. Тем не менее конверсия чистой прибыли в free cash flow составляет положительный коэффициент 104%.

Snap-on как всегда дал малоинформативный и ограниченный прогноз на 2022 фин. год.

«Приготовленное блюдо» в виде проекта справедливой стоимости инвестиций и стоимости роста для Growth Stock акций Snap-on Incorporated в формате pdf, можно скачать на нашей страничке www.patreon.com/HoldInvestors

__________________________________________________________________________

03 Feb. 2022y. 4Q-2021y Earnings Call Transcript Snap-on Incorporated (SNA).

Стенограмма EarningsCallпо результатам четвертого квартала и полного 2021 фин. года, от производителя инструментов, оборудования, средства диагностики и ремонта, корпорации Snap-onIncorporated(SNA).

+ Четвертая квартал был обнадеживающим. Он подтвердил характеристики, которые делают Snap-on компанией, какой мы ее знаем, устойчивость наших рынков, силу нашей стратегической позиции, а также последовательное и эффективное выполнение наших команд. Все закончилось импульсом, преодолевая трудности, и цифры свидетельствовали именно об этом.

+ Зарегистрированные продажи за квартал в размере 1 108,3 млн долларов США выросли на 3,2%, в том числе 12,2 млн долларов США от приобретений были компенсированы 3 млн долларов США неблагоприятным курсом иностранной валюты. В органическом выражении наши продажи выросли на 2,3%. Важно отметить, что если вы сравните с допандемическими уровнями 2019 года до периода, изменчивостью периода прошлого года, вы увидите четкий и безошибочный рост по сравнению с 2019 годом.

+ Операционная прибыль в размере 232,2 млн долл. США увеличилась на 16,6 млн долл. США по сравнению с прошлым годом, а маржа 0I составила 21%. Рекордный максимум, на 90 базисных пунктов выше, чем в прошлом году, и на 310 базисных пунктов, чем в 2019 году, — все это было достигнуто благодаря преодолению проблем сегодняшнего дня.

— Что касается финансовых услуг, операционная прибыль в размере 67,2 млн долларов США снизилась по сравнению с 68,5 млн долларов США в прошлом году, но просроченные платежи за квартал были ниже по сравнению как с 2020, так и с 2019 годом. Сочетание результатов операционной деятельности и финансовых услуг обеспечило общую консолидированную операционную маржу в размере 25,1% по сравнению с 24,4% в прошлом году и 22,5%, зарегистрированными в 2019 году.

+ Наша квартальная прибыль на акцию составила 4,10 доллара США, что намного больше, чем 3,82 доллара год назад, включая плату за реструктуризацию в размере 0,2 доллара, и это 4,10 доллара, что на 33,1% больше, чем в 2019 году.

Financial

+ Чистый объем продаж в размере 1 108,3 млн долларов США за квартал увеличился на 3,2% по сравнению с уровнем 2020 года, отражая органический прирост продаж на 2,3% и продажи, связанные с приобретением, на 12,2 млн долларов США, что частично компенсируется неблагоприятным пересчетом иностранной валюты на 3 млн долларов США. Кроме того, чистая выручка за этот период увеличилась на 16 % с $955,2 млн в четвертом квартале 2019 года, включая органическую прибыль на 13 %, продажи, связанные с приобретением, на $20,9 млн и выгодный пересчет иностранной валюты на $7,1 млн. В обоих сравнениях органическая прибыль более чем компенсирует снижение продаж военным.

+ Маржа консолидированной валовой прибыли в размере 48,1% улучшилась на 10 базисных пунктов с 48% в прошлом году. Операционные расходы в процентах от чистых продаж в размере 27,1% улучшились на 80 базисных пунктов с 27,9% в прошлом году, включая 10 базисных пунктов затрат в результате реструктуризации.

+ Операционная прибыль до финансовых услуг составила 232,2 млн долларов США по сравнению с 216,2 млн долларов США в 2020 году и 171,4 млн долларов США в 2019 году, что отражает улучшение на 7,4% и 35,5% соответственно. В процентах от чистых продаж операционная маржа до финансовых услуг в размере 21% улучшилась на 90 базисных пунктов по сравнению с прошлым годом и на 310 базисных пунктов по сравнению с 2019 годом.

— Выручка от финансовых услуг составила 86,9 млн долларов в четвертом квартале 2021 года по сравнению с 93,4 млн долларов в прошлом году, включая дополнительную неделю процентного дохода, связанную с 53-й неделей финансового календаря 2020 года. Операционная прибыль в размере 67,2 млн долларов США снизилась на 1,3 млн долларов США по сравнению с уровнем 2020 года, что отражает более низкую выручку, частично компенсированную более низкими резервами на покрытие убытков по кредитам.

+ Консолидированная операционная прибыль в размере 299,4 млн долларов увеличилась на 5,2% с 284,7 млн долларов в прошлом году и на 28,2% с 233,6 млн долларов в 2019 году. В процентном отношении к выручке маржа операционной прибыли составила 25,1% по сравнению с 24,4% в 2020 году и 22,5% в 2019 году. Наша эффективная ставка налога на прибыль в четвертом квартале составляет 22,3% по сравнению с 21,8% в прошлом году, что включает увеличение на 10 базисных пунктов, связанное с действиями по реструктуризации.

+ Чистая прибыль в размере 223,7 млн долл. США, или 4,10 долл. США на акцию, увеличилась на 14,8 млн долл. США, или 0,28 долл. США на акцию, по сравнению с прошлогодним уровнем, что представляет собой увеличение разводненной прибыли на акцию на 7,3%. По сравнению с четвертым кварталом 2019 года чистая прибыль увеличилась на 53,1 млн долларов США, или 1,02 доллара США на акцию, что представляет собой увеличение рост на 33,1% разводненной прибыли на акцию.

Рыночные сегменты

+ Мы считаем, что ситуация с ремонтом автомобилей в этом районе остается благоприятной, и мы обслуживаем автопроизводителей и дилеров. Помимо OEM-проектов, ремонт, техническое обслуживание и гарантия у дилеров — все в порядке. Технические специалисты переживают хорошие времена, и дилеры надеются поддержать их расширение в своем магазине. По сути, рынок OEM неоднозначен, но технические специалисты настроены весьма позитивно. В группе инструментов продажи составили 504,8 млн долл. США, что на 2% выше по сравнению с 494,9 млн долларов США в 2020 году, и на 9,9 млн долл. США больше, включая благоприятную валюту и органический рост на 7,9 млн долл. США в результате продолжающейся экспансии в США, что является позитивным фактором, который в этом квартале был несколько ослаблен низким однозначным спадом в международных сетях. По сравнению с 2019 годом, более сопоставимой базой, Tools Group выросла на 21,5% и уже 6 кварталов подряд поднимается с допандемического уровня. А операционная маржа составила 21,9%, что является одним из самых высоких показателей за всю историю, что на 300 базисных пунктов выше, чем в прошлом году, несмотря на текущие проблемы сегодняшнего дня.

— Мы видим некоторую турбулентность. Продажи новых автомобилей по всему миру остаются неоднозначными, при этом продажи в Китае в целом растут. Но и в Северной Америке, и в Европе четвертый квартал был трудным. Общий объем остался ниже уровня 2019 года. Аппетит к оборудованию для ремонтных мастерских растет, но программы основных инструментов ослабевают.

+ Объем продаж сегмента RS&I в четвертом квартале составил 392,5 млн долларов США, по сравнению с 361,1 млн долларов США годом ранее, что на 8,7% больше, включая приобретения и 5,5% органического роста за счет роста продаж современного автомобильного оборудования, увеличения объема портативной диагностики и роста подписки на информацию и данные, что частично компенсируется снижением в нашем бизнесе, ориентированном на OEM-производителей автомобилей и дилеров. Операционная маржа RS&I в размере 97,2 млн долларов выросла на 7,2 млн долларов, или на 8%, по сравнению с 2020 годом. И эта цифра в 2020 году включает 1 млн долларов затрат на реструктуризацию. По сравнению с допандемическим уровнем 2019 года продажи выросли на 57,5 млн долларов, или 17,2%, включая органический прирост на 43,7 млн долларов, или 13%. А маржа валовой операционной прибыли RS&I составила 24,8% по сравнению с 24,9% и 26%, зарегистрированными в 2020 и 2010 годах соответственно.

+ Мы продолжаем расширять позиции RS&I среди владельцев и менеджеров ремонтных мастерских, предлагая им все больше и больше решений для решения их повседневных задач, разработанных в ходе наших процессов создания стоимости или дополненных нашими стратегически последовательными приобретениями.

— В критически важных отраслях, в которых играет наша торгово-промышленная группа или C&I, мы видим области прогресса, но затянувшееся воздействие вируса создало встречные ветры. И результаты за квартал показали эту тенденцию с вариациями от страны к стране. Восстановление в Азии и на развивающихся рынках, но в Европе довольно неоднозначно. Существуют также различия в образовании от сектора к сектору, природные ресурсы в общих отраслях показывают улучшение, в то время как военные расходы продолжают испытывать серьезные проблемы. Объем продаж группы C&I в четвертом квартале, составивший 358,7 млн долларов, снизился на 5,7 млн долларов, включая 4,1 млн долларов из-за неблагоприятной валюты, по сравнению с 5,8 млн долларов группы продаж в 2019 году, что отражает в первую очередь объем приобретений и влияние валютных курсов. Маржа валовой прибыли в размере 36,5% снизилась на 130 базисных пунктов с 37,8% в четвертом квартале 2020 года. Операционная прибыль C&I составила 50,1 млн долларов, что на 6,1 млн долларов меньше, включая 1,2 млн долларов из-за неблагоприятной валюты. Операционная маржа составила 14%, по сравнению с 15,4% год назад.

+ Мы считаем, что наша линейка продуктов становится все лучше с каждым днем, и мы продолжаем вкладывать средства, чтобы сделать это так. Транспортные средства усложняются, техническим специалистам нужна помощь, поэтому продукты становятся все более сложными, чтобы соответствовать меняющимся требованиям, и Snap-on не отстает. В 2021 году у нас было больше проектов стоимостью 1 миллион долларов, чем когда-либо прежде.

+ В этом квартале мы снова вошли в число лучших франчайзинговых организаций, как в США, так и за рубежом, признанных франчайзинговым бизнес-взглядом, который в своем последнем рейтинге удовлетворенности франчайзи был одним из первых 50 лучших франчайзинговых компаний 15-й год подряд. Мы также занимаем третье место среди всех франшиз в списке лучших франшиз журнала Entrepreneur Magazine за 2020 год, для ветеранов и других стран Snap-on занял первое место. 2-е место в рейтинге лучших британских франшиз журнала Elite Franchise Magazine.

— Выручка от финансовых услуг в размере 86,9 млн долларов США снизилась на 6,5 млн долларов США по сравнению с 93,4 млн долларов США в прошлом году, главным образом в результате дополнительной недели процентных доходов в 53-м 2020 финансовом году. Операционная прибыль от финансовых услуг составила 67,2 млн долларов США по сравнению с 68,5 млн долларов США в 2020 году. В процентах от среднего портфеля расходы на финансовые услуги составили девять десятых от 1% и 1,1% в четвертом квартале 2021 и 2020 годов соответственно. В четвертом квартале 2021 г. в 2020 г. средняя доходность по финансовой дебиторской задолженности составила 17,7%, а средняя доходность по договорной дебиторской задолженности – 8,5%. Общая сумма выданных кредитов в размере $256,3 млн в четвертом квартале снизилась на $16,1, или на 5,9%, по сравнению с уровнем 2020 года, что отражает уменьшение на 3,6% выдачи финансовой дебиторской задолженности и уменьшение выдачи дебиторской задолженности по договорам на 16,6%.

+ Наш баланс на конец квартала включает около 2,2 миллиарда долларов валовой финансовой дебиторской задолженности, в том числе 1,9 миллиарда долларов от нашей деятельности в США. Уровень просрочки более 60 дней составляет 1,6% для предоставленного кредита в США по сравнению с 1,8% в четвертом квартале 2020 года. Что касается предоставления кредита или финансовой дебиторской задолженности, чистые убытки за последние 12 месяцев в размере 41,1 млн долларов США составляют 2,38% непогашенной задолженности на конец квартала, что на 24 базисных пункта ниже по сравнению с тем же периодом прошлого года.

— Денежные средства, полученные от операционной деятельности в размере 222,7 млн долларов США за квартал, отражают 97,2% чистой прибыли по сравнению с 317,6 млн долларов США в прошлом году. Снижение по сравнению с четвертым кварталом 2020 года в основном отражает более высокие денежные выплаты по подоходному налогу и другим налогам, а также увеличение оборотных инвестиций на 85 млн долларов, что частично компенсируется более высокой чистой прибылью. Увеличили уровень запасов в этом году по сравнению с сокращением запасов в 2020 году.

+ Чистые денежные средства, использованные в инвестиционной деятельности, в размере 23,8 млрд долл. США включают чистые приросты по финансовой дебиторской задолженности в размере 9,7 млн долл. США и капитальные затраты в размере 16,3 млн долл. США.

+ Чистые денежные средства, использованные на финансовую деятельность, составили 154,1 млн долл. США, включая денежные дивиденды в размере 76,1 млн долл. США и выкуп 355 000 обыкновенных акций за 75,5 млн долл. США. Доступными для выкупа остаются обыкновенные акции дополнительно на сумму 454,9 млн долларов в соответствии с существующими разрешениями.

— Свободный денежный поток за весь 2021 год в размере 872,6 млн долларов США (снижение 7,7% г/г) составляет около 104% чистой прибыли.

+ Запасы увеличились на 57,3 млн долларов по сравнению с концом 2020 года, а оборачиваемость запасов за последние 12 месяцев — в 2,8 раза по сравнению с 2,4 раза на конец 2020 года.

+ Наша денежная позиция на конец года составляет 780 млн долларов США по сравнению с 923,4 млн долларов США на конец 2020 года. Соотношение чистого долга к капиталу составляет 9,1% по сравнению с 12,1% на конец 2020 года. В дополнение к денежным средствам и ожидаемому денежному потоку от операционной деятельности, у нас есть более 800 миллионов долларов США в рамках наших кредитных линий. По состоянию на конец года не было непогашенных сумм по кредитной линии и не было непогашенных займов по коммерческим ценным бумагам.

Guidance(outlook) 2022y

Мы ожидаем, что капитальные затраты составят от 90 до 100 миллионов долларов. Кроме того, в настоящее время мы ожидаем, что в отсутствие каких-либо изменений в налоговом законодательстве США наша эффективная ставка налога на прибыль за весь 2022 год будет находиться в диапазоне 23–24%.

теги блога Konstantin

- american stocks

- AMEX

- Balance Sheet

- break out

- CANSLIM

- common equity

- Earning season

- earnings season

- Epam

- equity

- Ferrari

- Fiat Chrysler

- growth stocks

- HoldInvestors

- honda motor co

- Investment

- investment in USA stock

- my portfolio sheet

- NASDAQ

- NQASDAQ

- NYSE

- performance

- performance my portfolio

- portfolio

- portfolio performance

- portfolio sheet

- portfolio statement

- profit

- pump&dump

- Q3

- qurterly sheet

- ROI

- securities

- short sell

- speculative

- Statement

- stock

- stocks

- Toyota

- usa stocks

- valuation

- Value investment

- Value Investment Projects Services

- value invetment

- value project

- Warren Buffett

- Watch List

- акции

- акции США

- американский рынок

- американский рынок акций

- американский фондовый рынок

- анализ акций

- Джесси Ливермор

- долгосрок

- доходность

- доходность портфеля

- жесть

- инвестиции

- истории успеха

- история

- квартальная отчетность

- квартальные результаты портфеля

- квартальный

- квартальный отчет

- квартальный результат

- короткие продажи

- марафон

- начало

- начало торгов

- новости рынков

- отчёт

- первая сделка

- портфель

- портфель акций

- портфель ценных бумаг

- правила в торговле

- прибыльность

- прогноз по акциям

- психология

- результат

- рентабельность инвестиций

- рынок ценных бумаг

- система

- система торговли

- спекуляции

- стоимостное инвестирование

- США

- трейдинг

- Уоррен Баффет

- услуги по подбору акций

- услуги по созданию инвестиционных проектов

- фондовый рынок

- фондовый рынок США

- фундаментал

- Цитаты

- цитаты великих биржевиков

- цитаты известных людей

- эмоции

- юбилей