Блог им. Zek_Sinica

Техосмотр 07.10.2021 Не время унывать! Добавляем в ТА анализ объемов. Дивиденды ЛСР и Пятерочки в 2022.

- 07 ноября 2021, 18:39

- |

Обзор рынков, индексов, ресурсов.

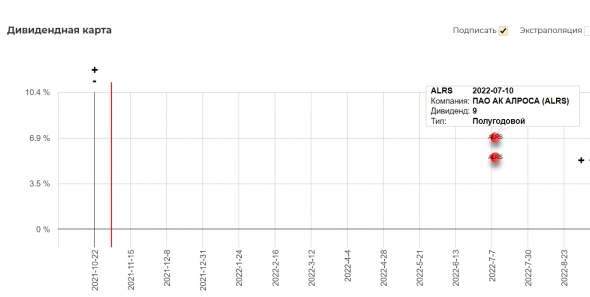

Алроса

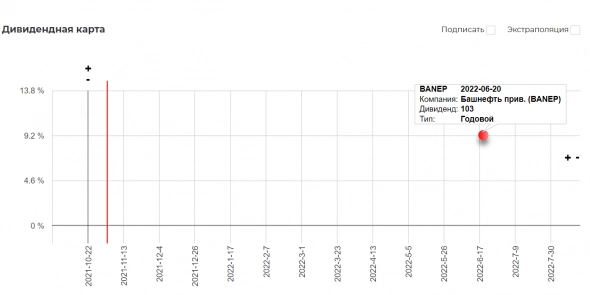

Башнефть

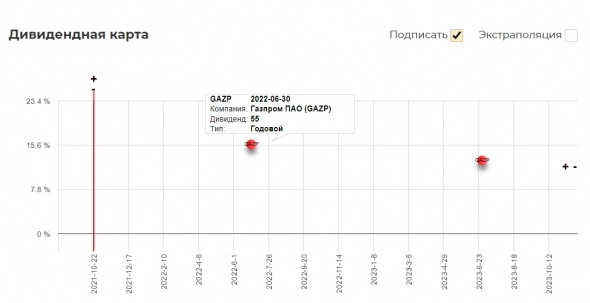

Газпром

ЛСР

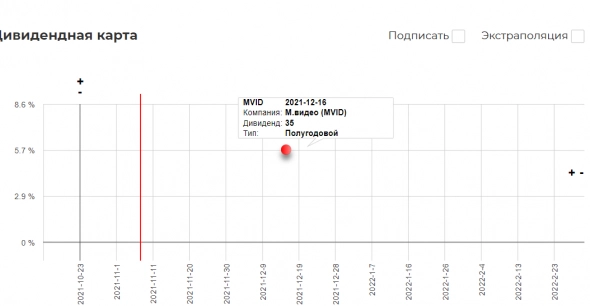

Мвидео

НЛМК

Северсталь

Петропавловск

Полиметал

Татнефть

Пятерочка

На самоизоляции тухло всем… и людям, и рынку, и ....(вставить опционально, согласно индивидуальным предпочтениям). ММВБ заскучал. Есть все надежды, что мы видим плоскую коррекцию.

Весь праздник в Америке.

Хотя и он в отдельных индексах, широкие индексы не растут.

Отечественный инвестор пристально следит за нефтью. Если она польется, польется и ММВБ.

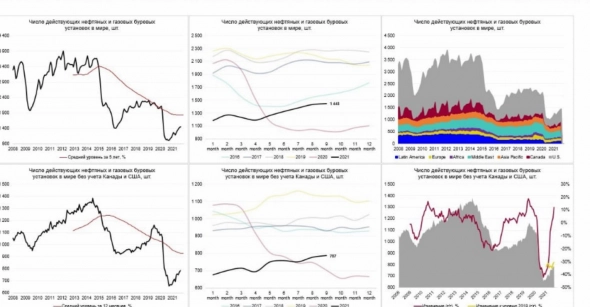

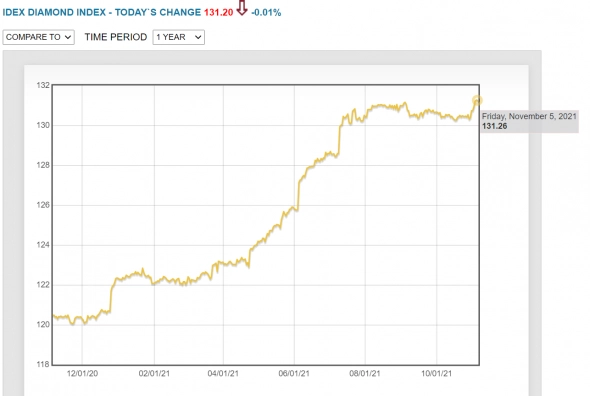

Фундаментально вроде бы пока все за рост. Буровая активность на фантастически низких уровнях.

Но ставка… чертова ставка:) На нашем рынке произошла инверсия доходности. Спасибо Тиме на прекрасный сервис. ОФЗ с короткой дюрацией, дают более высокую доходность чем с дальней. Плюс внизу зеленым цветом отмечена доходность месяц назад. Как тут противостоять акциям с их доходностью в 8-10%?

Железная руда продолжает падение.

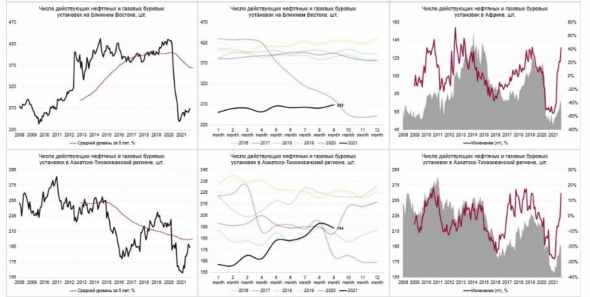

Сталь в России даже немного отросла.

А вот в Китае, на фоне проблем с девелоперами, цены припали, но все еще очень высоко. Я бы не стал пока бить тревогу.

Кокс в Поднебесной наконец перестал падать.

Т.е. мы уже точно можем сказать, что 4ый квартал будет не такой сильный у металлургов как 3ий, но тут в игру вмещается уменьшение оборотного капитала, что поддержит размер FCF. Уверен дивиденды если и будут хуже, то не сильно.

Золото проводит очередную попытку разворота. Видимо олдскул инвесторы предпочитают рыжий хвост, а не биток.

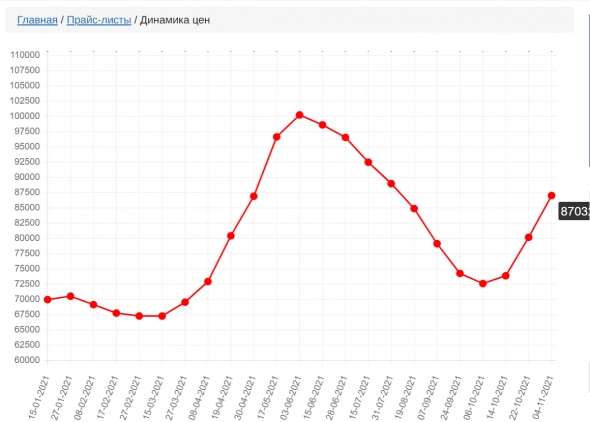

Попытку прорыва попытались провести и алмазы… хочется еще выше.

Неделя уже будет интереснее. В фокусе Алроса и Башнефть в рамках отчета Роснефти. Ну и конечно Детский мир с возможной публикацией информации о дивидендах.

08.11.2021 День инвестора и аналитика Полиметалла

08.11.2021 LSRG: операционные результаты 3 кв

08.11.2021 Детский мир опубликует финансовые результаты по МСФО за III квартал 2021 г.

08.11.2021 Фосагро опубликует финансовые результаты по МСФО за III квартал 2021 г.

09.11.2021 Ростелеком опубликует финансовые результаты по МСФО за III квартал 2021 г. (предварительная дата)

09.11.2021 Сбербанк опубликует финансовую отчетность по РСБУ за октябрь 2021 г.

10.11.2021 АЛРОСА опубликует результаты продаж за октябрь 2021 г.

10.11.2021 ТГК-1 опубликует финансовую отчетность по МСФО за III квартал 2021 г.

10.11.2021 Черкизово опубликует операционные результаты за октябрь 2021 г.

11.11.2021 АЛРОСА опубликует финансовые результаты по МСФО за III квартал и 9 месяцев 2021 г.

11.11.2021 Будут объявлены итоги ребалансировки индекса MSCI

12.11.2021 Роснефть опубликует финансовые результаты по МСФО за III квартал 2021 г.

На таком рынке сложно найти интересные идеи, остаются скучные, но зато надежные.

Алроса в среду опубликует результаты продаж за октябрь. В объемах прорыва точно не будет, а вот средние цены могут показать рост. На 133 рублях есть и уровень и кластерный объем. Интересно на пробой.

Два варианта дивидендов.

Удивительно, но и на Башнефти трендовая совпадает с кластерным объемом. В пятницу отчет Роснефти, надеюсь рынок наконец-то оценит восстановление объемов.

Минимальный дивиденд скромен на фоне ОФЗ, но после отчета пересчитаем.

Самая популярная идея на ММВБ.

Надеюсь повторения +0,75% на след. ставке не повторится.

Блатной ЛСР вдруг пропал с инвестиционного медиа. Разбор требует отдельной статьи, но я решил ограничиться максимально тезисно. Основная причина в разочаровании инвесторов — снижение дивидендов.

Но компания все же выполнила обещанный байбэк, но как-то слишком «люто».

В июне Совет директоров ЛСР принял решение отменить листинг глобальных депозитарных расписок («ГДР») «Группы ЛСР» на Лондонской Фондовой Бирже («ЛФБ»). В результате предложения о выкупе ГДР у текущих акционеров, действовавшего с 21 июня по 20 июля 2021 года, Компания приобрела 34 545 672 ГДР по цене $2,11 за ГДР на общую сумму 72 891 367,92 долл. США, что соответствует 6,71% от уставного капитала ЛСР. Аннулирование листинга и допуска к торгам ГДР Компании вступило в силу со 2 августа 2021 года;

В июле Совет директоров ЛСР принял решение о приобретении ПАО «Группа ЛСР» собственных акций в количестве 10 303 021 штук, обращающихся на Московской бирже, с целью соблюдения равных прав в отношении всех акционеров ввиду успешного окончания предложения по приобретению ГДР и делистинга с ЛФБ. Цена приобретения составит 780 рублей за обыкновенную акцию, а срок принятия заявлений акционеров о продаже акций — с 20 августа 2021 г. по 20 сентября 2021 г.

В итоге:

Потратили 9,4 млрд. рублей на выкуп в Лондоне и ММВБ. Именно необходимость потратиться на выкупы и была причиной снижения дивидендов. При классическом размере 78р на акцию, компания направлял 8 млрд. рублей, но теперь акций на которые зачисляются дивиденды, стало меньше на +- 10%, так как мы не знаем сколько пойдет на гашение, а сколько на мотивацию.

Дальнейшая стратегия «Группы ЛСР» на рынках акционерного капитала:

Совету директоров ЛСР предстоит определить дальнейшие шаги в отношении приобретенных Акций. В частности, Совет директоров может рассмотреть, но не ограничиваться ими, следующие варианты:

- предложить общему собранию акционеров Компании погасить часть акций, находящихся на балансе ПАО «Группа ЛСР»;

- использовать часть акций, находящихся на балансе ПАО «Группа ЛСР» в качестве инструмента мотивации ключевых менеджеров Компании.

Компания дополнительно сообщит о соответствующем решении, принятом Советом директоров.

Таким образом, стандартные 8 млрд. рублей дивидендов для акционеров, потратили на байбэк. Т.е. дивидендов за 2020 нам не видать, а вот за 2021 вполне реально. Учитывая, что количество акций под дивиденды стало меньше, то вероятно они составят уже не 78, а 86р. Опять вспоминаем про высокодоходные ОФЗ...

На графике заметна жесткая консолидация. Сложно заранее сказать в какую сторону, но по текущим как-то не интересно. Готовим тазы под пролив.

PS: Да я знаю про дивиденды не меньше 20% от ЧП, но последние годы это слабый ориентир. (это кстати серьезный косяк мажоров)

Операционный отчет в понедельник будет вероятно не особо крепким, так как Эталон и Пикк уже показали снижение.

Мвидео ожидаемо пожелал выплатить 35р на акцию.

Если устраивает доходность с затухающим онлайном, то можно попробовать от трендовой.

НЛМК крепко стоит супротив давления НЭС. Див доходность все еще высокая и пока есть все надежды, что эта доходность еще продержится. К концу ноября попробуем прикинуть дивиденды за 4ый кв.

За третий известны.

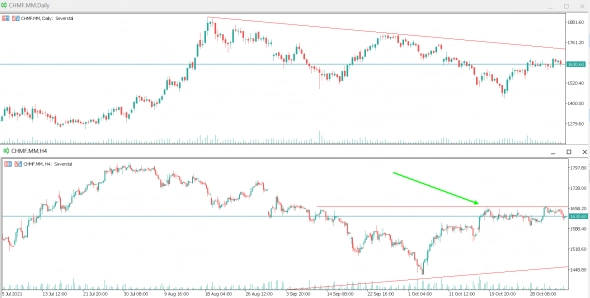

На Северстали нашелся интересный уровень.

Петропавловск даже с учетом разворота в операционных показателях.

Сильно отстает от соседей по сектору.

Или мы чего-то не знаем… К сожалению, обещанной стратегии мы не увидели, но уровни пожалуй остаются интересными. Сверху котировки Лондона.

Полиметаллу тоже не мешало бы взбодриться.

Татнефть наряду с Башнефтью остается фаворитом и тоже сильно отстает. История известная, драйер возврат к обильным дивидендам.

Но пока платят ровно по див. политике, сильной переоценки не стоит ожидать.

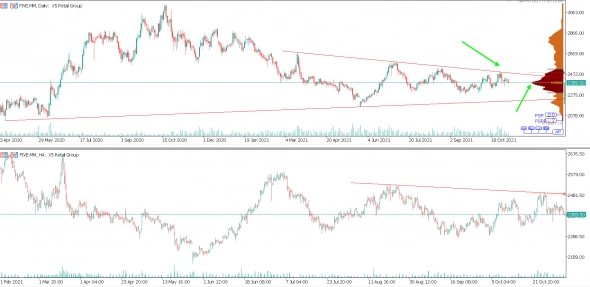

Про Пятерочку.

Анатолий Полубояринов( выдающийся парень с взглядом «без шор» на аналитику) из проекта Conomy, обратил внимание на долгосрочный драйвер в X5. Этот момент я решил раскрыть в отдельной статье, но пока коротко двумя картинками.(как обычно вышло больше...)

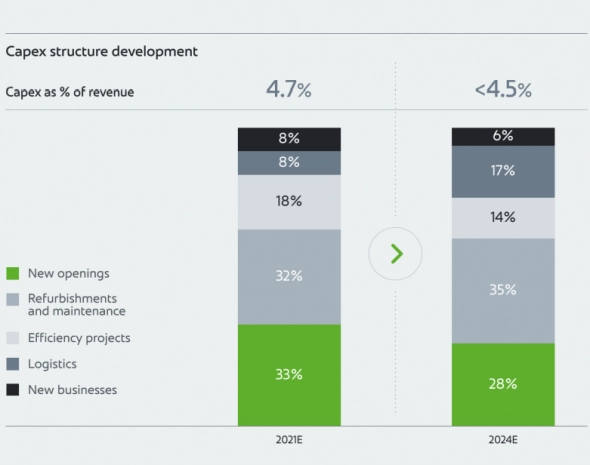

Компания планирует снижать процент средств, отправляемых на капекс. Размер вложений определяется относительно выручки.

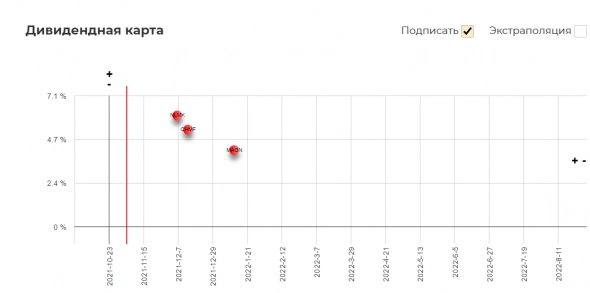

Это позволит наращивать свободный денежный поток и снижать долг, а там и дивиденды. Выглядеть будет примерно так.

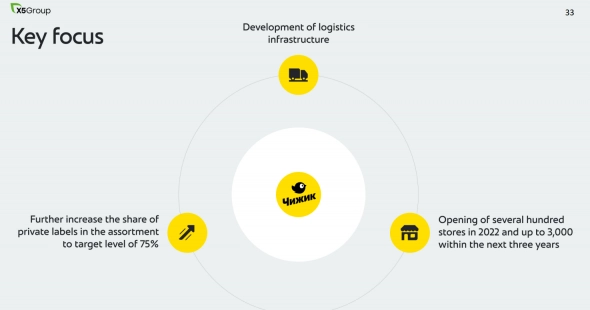

Фокус на Чижиков.

Технически на текущих «напилен» очень большой кластерный объем. Посмотрим куда все это приведет.

Итог.

С одной стороны инфляция, с другой ставки по всему миру. Как никогда нужно быть осторожным и не нарваться на пик сырьевого цикла. Следим за рисками и выбираем скучных, но надежных фаворитов, разбавляя портфель разумным риском в виде Мечела. Короче не время унывать! Ждем НГ ралли :)

PS: Еще больше разборов в группа ВКОНТАКТЕ

- 07 ноября 2021, 19:56

- 07 ноября 2021, 21:40

- 08 ноября 2021, 07:00

теги блога Жека Аксельрод

- Inc.

- Activision Blizzard

- Apple

- correction

- En+

- IMOEX

- IPO

- IPO 2025

- Mail.Ru Group

- Metro AG

- Micron Technology

- Philip Morris

- Seagate

- Tesla

- US500

- Western Digital

- Акрон

- акции

- Алроса

- ара

- АФК Система

- аэрофлот

- Бабкины бабки

- башнефть

- БКС

- брокеры

- вирус

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский Мир

- дивиденды

- дивы

- ЕН+

- железная дорога

- жулики

- Индекс МБ

- Ключевая ставка ЦБ РФ

- конференция смартлаба

- кризис

- курваобзор

- Лента

- Лукойл

- Магнит

- мать и дитя

- металлурги

- Мечел

- ММВБ

- ММК

- Московская Биржа

- мсфо

- МТС

- мультипликаторы

- мультназлобу

- Нефть

- НЛМК

- Новатэк

- норильский никель

- норка

- обзор рынка

- облигации

- ОГК-2

- отчеты МСФО

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россети Ленэнерго

- Ростелеком

- Русал

- Русгидро

- Русснефть

- сбербанк

- Северсталь

- система

- Совкомфлот

- Татнефть

- тесла

- теханализ

- техническая картина

- технический анализ

- техосмотр

- ТМК

- Трансконтейнер

- Турция

- удобрения

- фильтр новостей

- Фосагро

- фьючерс mix

- ЦБ РФ

- Центральный телеграф

- Черкизово

- чёрный лебедь

- Юнипро

- Юнипро. Березовская ГРЭС

- Яндекс

- Яндекс компания