Блог им. Zek_Sinica

Beluga Gr. оцениваем влияние SPO, стратегию 2024, дивиденды и тд.

- 23 июня 2021, 13:47

- |

Оглавление.

Про SPO.

Стратегия 2024.

Операционные показатели.

Цены на продукцию.

Продукция, не связанная с алкоголем.

E-commerce.

Финансовое состояние.

Дивидендная политика и дивиденды.

Прогнозы компании и дивидендов.

Техническая картина.

Вывод.

Про SPO.

Компания подробно на проекте не разбиралась, поэтому частично разберем по ходу изучения важного события, а именно SPO Beluga Group. (далее BG, не путать с БГ).

- Вторичное публичное предложение компанией Tottenwell Limited, являющейся продающим акционером, составило 2 000 000 акций, что составляет около 12,7% акционерного капитала Компании;

- Цена предложения составила 2 800 рублей за акцию;

- Продающий акционер – 100%-я дочерняя компания ПАО «Белуга Групп»;

- Средства, привлеченные в рамках предложения, будут использованы BELUGA GROUP для ускорения роста бизнеса в соответствии с принятой стратегией развития;

- Рост ФФ.

Средства пойдут на развитие компании и это хорошо. (5,6 млрд. рублей, не как в IPO Фикспрайса, когда владельцы окэшелись об рынок.) А развиваться то есть куда. В мае 2021, BG анонсировала стратегию 2024:

Стратегия 2024.

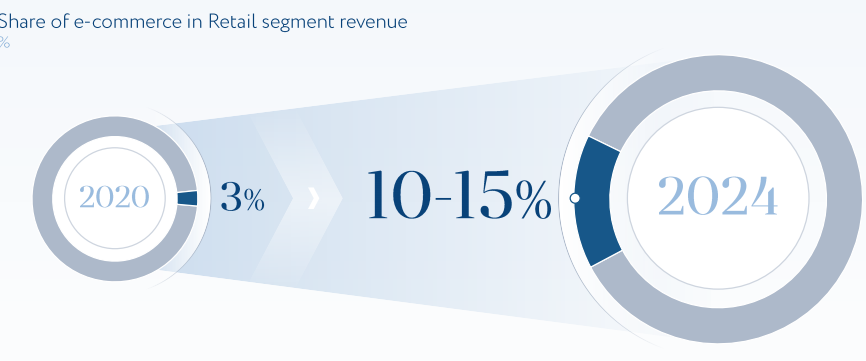

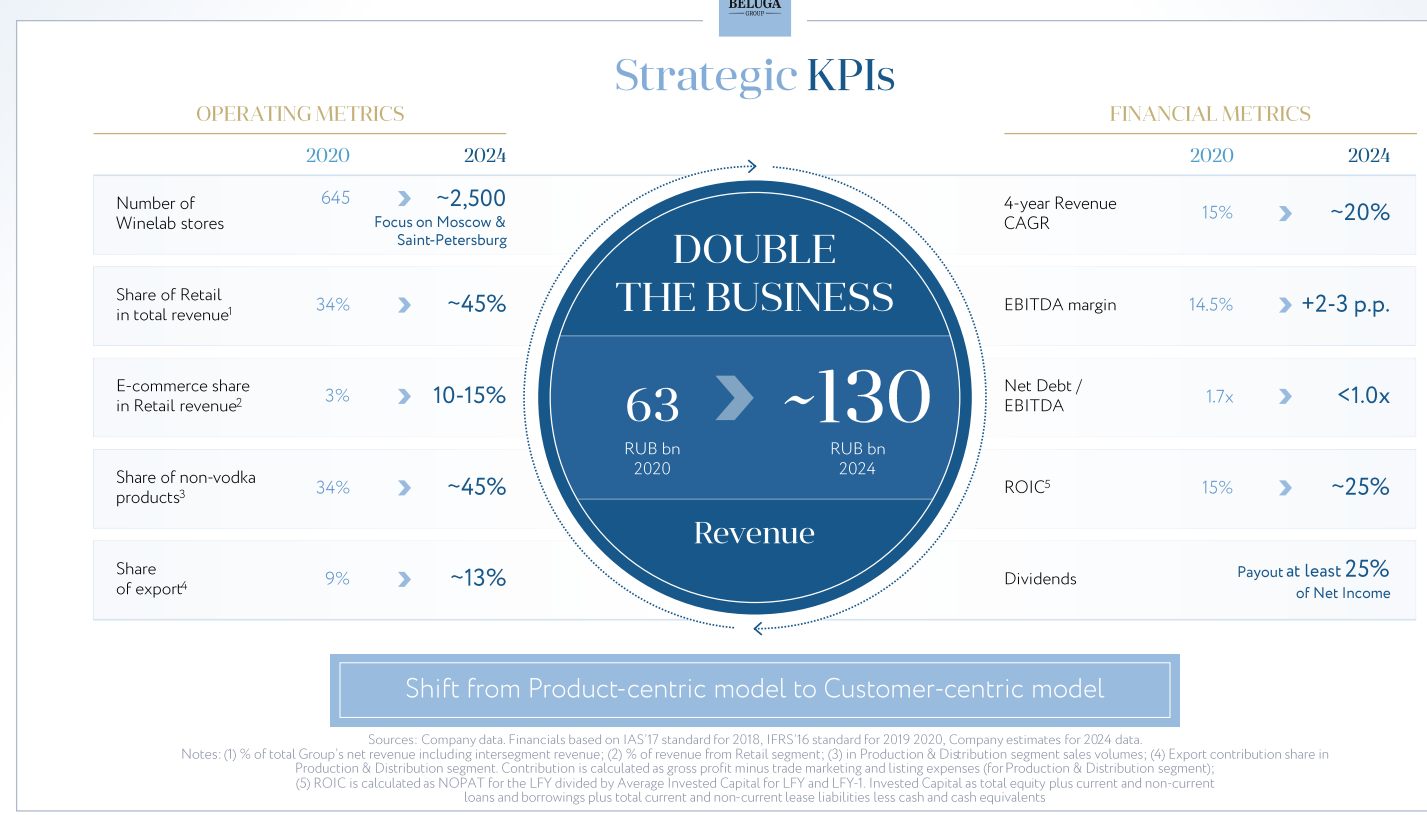

Удвоение выручки к 2024.

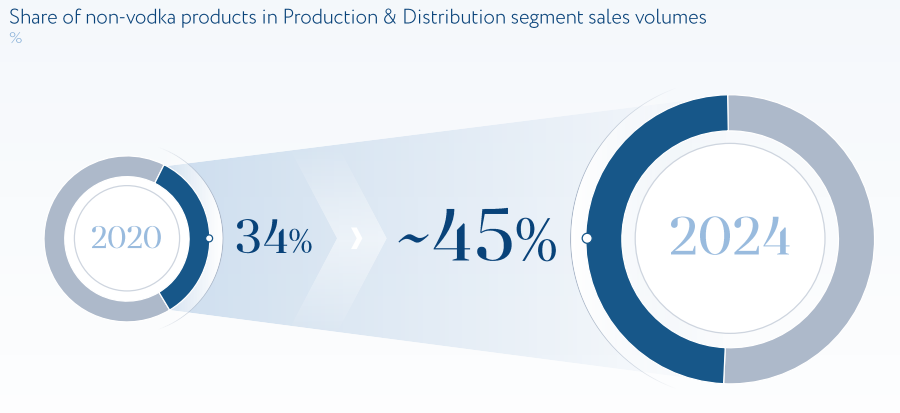

рост «не-водочной» продукции с 34% до 45%

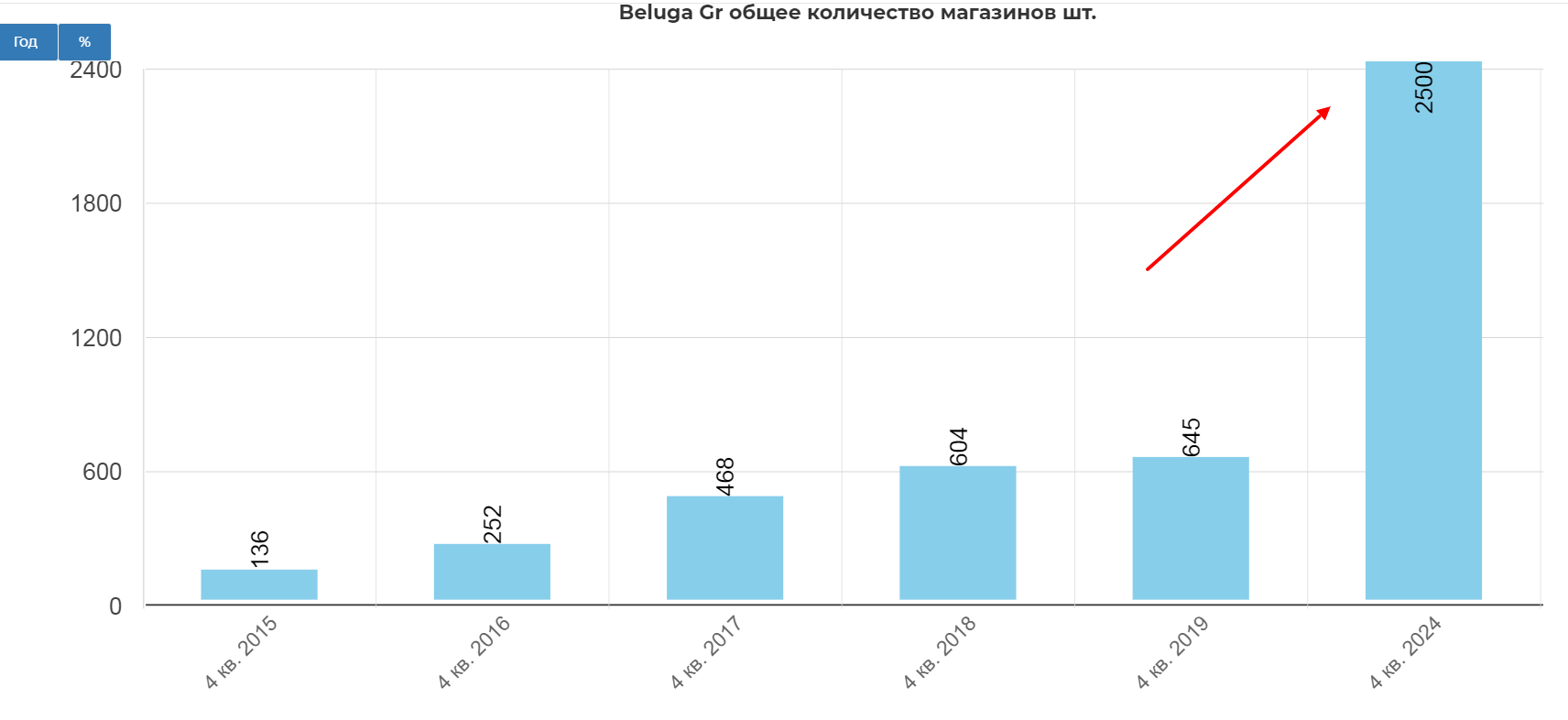

Рост магазинов в 3,9 раз с 645 до 2500!

Фокус именно на жирные регионы

Стоимость одного нового магазина 3 млн. рублей. Планируется от более 1800 магазинов. На это потребуется 6,5 млрд. рублей, как раз под размер SPO. Окупаемость 1,5-2 года. Выход на «ноль» через 6 мес. Выручка на каждый магазин 50-60 млн. рублей ежегодно.

Рост он-лайн коммерции до 10-15% общей выручки.

Удвоить экспорт водки. Достойный лозунг для чиновников :) А то все нефть да нефть.

Планы очень амбициозны. За три года цели вполне достижимы.

Единственное, что смущает, это отсутствие крупного стратега. Неужели не нашли кому загнать крупный пакет? Серьезным парням не понравилась цена? Все это настораживает...

Операционные показатели.

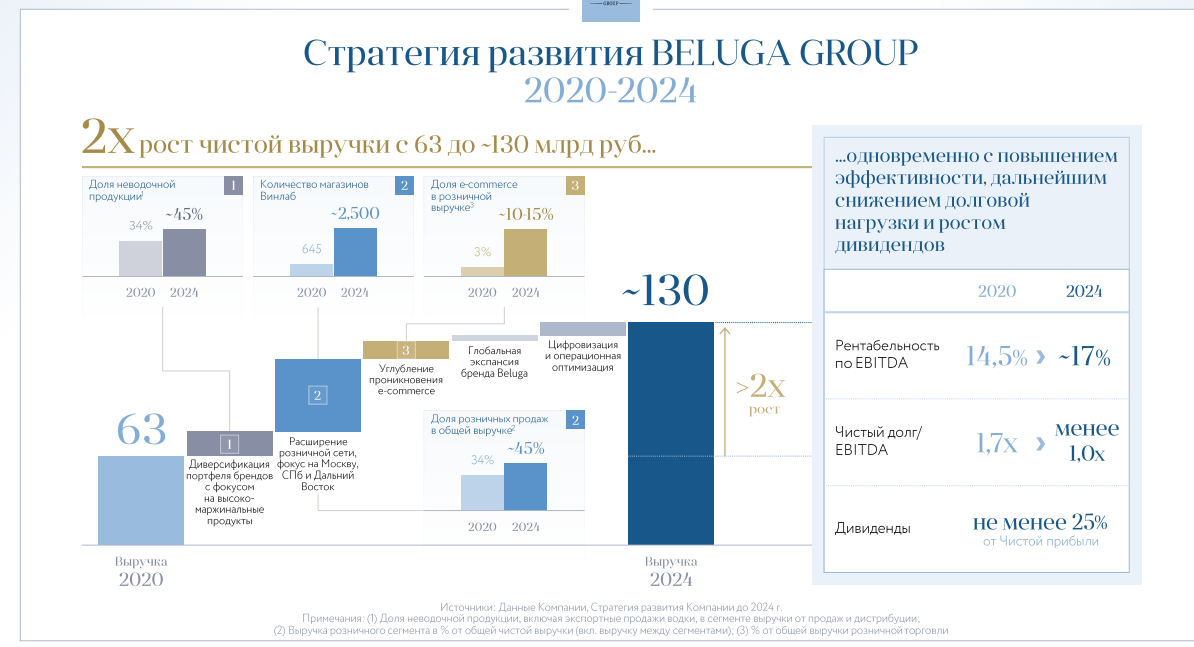

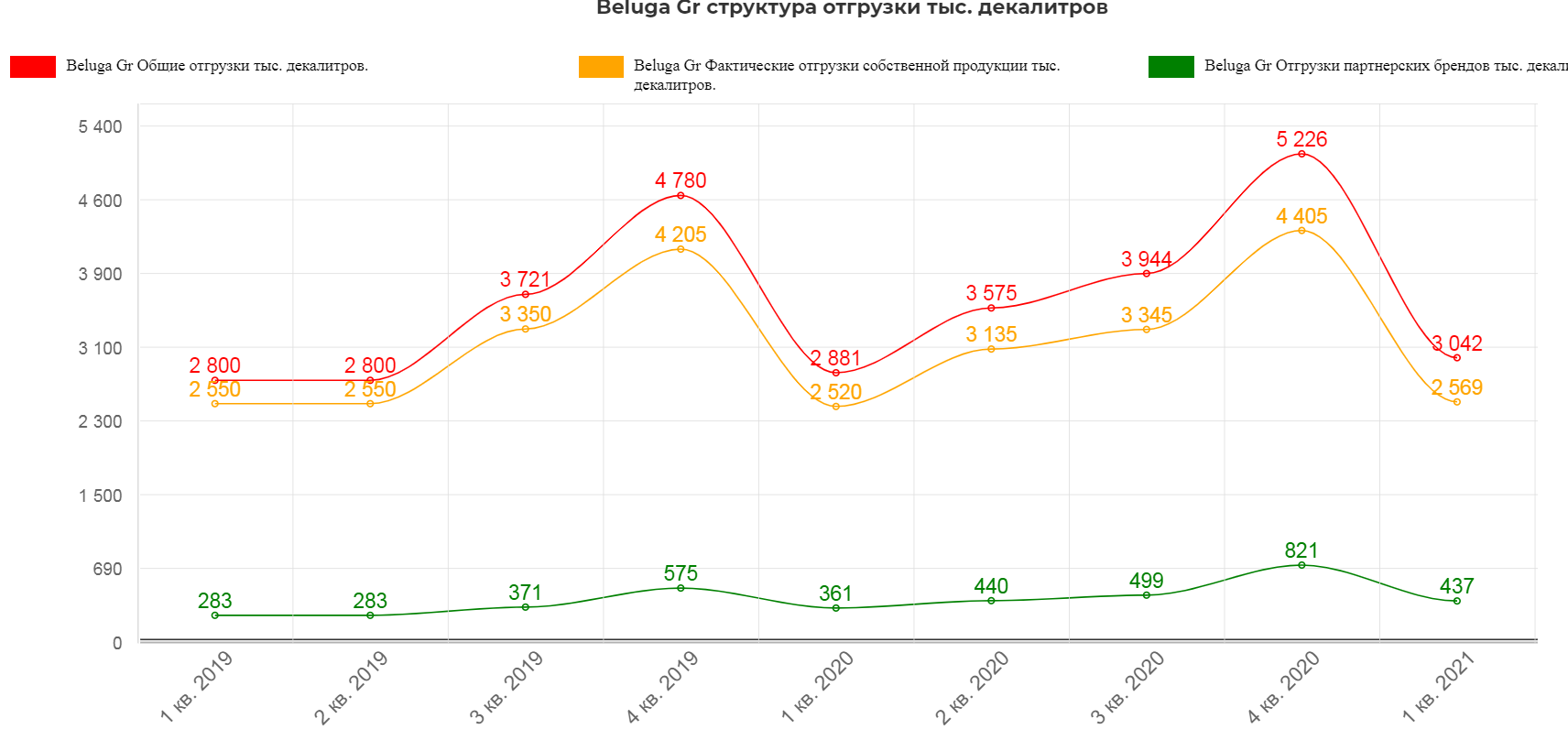

Важность рассмотрения операционных отчетов понимаешь как раз на таких примерах. Многие считают Белугу растущим активом, но это не совсем так. Рост достаточно скромный последние 3 квартала. 5-9%. Общие отгрузки составила 3042 тыс. декалитров, что дает 5,5% прирост.

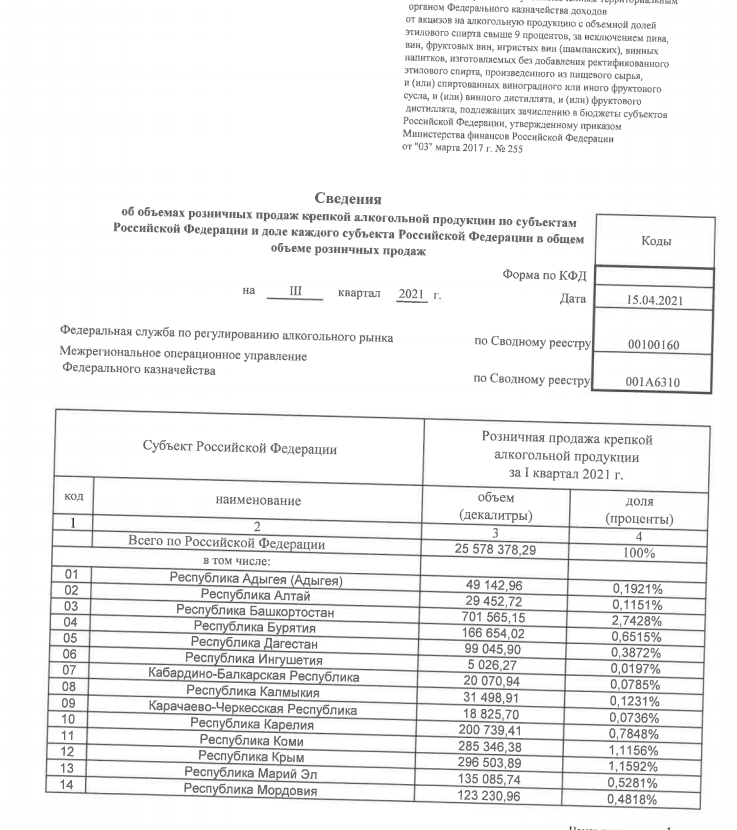

Много это или мало? Согласно Фед. службе по регулированию алкогольного рынка, всего за квартал потребляется 25 млн. декалитров алкогольной продукции. Т.е. Белуга держит чуть более 10%.

В структуре отгрузок, по понятным причинам, большую часть занимает собственная продукция. По итогам квартала рост составил 1,2%, а вот партнерские отгрузки выросли на 21%, составив 437 тыс. декалитров.

На встрече с инвесторами, был задан вопрос о загруженности мощностей. Оказалось, что мощности при десятичасовом рабочем дне загружены всего лишь на 70%. Т.е. при желании завод переходит на 24 часа в сутки и быстро закрывает необходимый спрос по продукции.

Цены на продукцию.

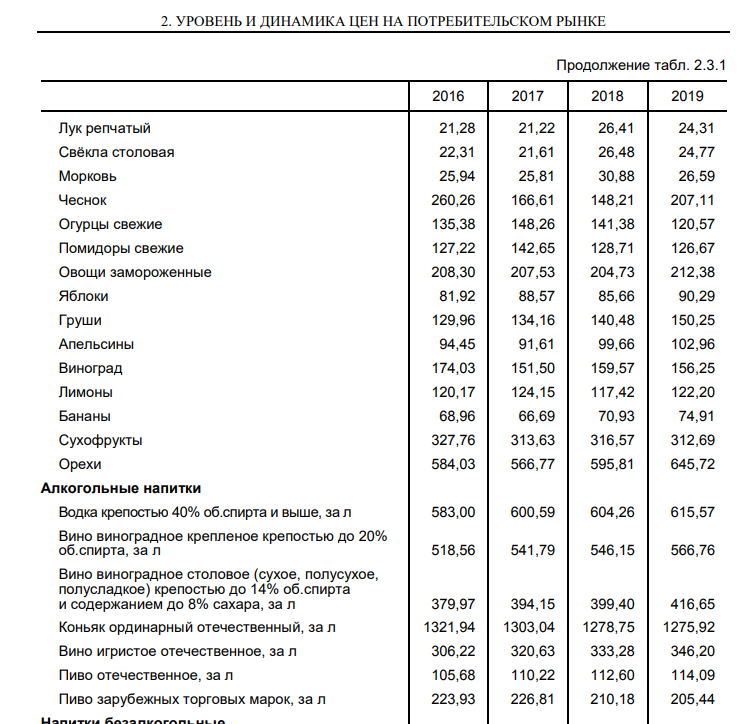

Цены на алкоголь прилично выросли, особенно если сравнивать с 98 годом...

В 2019 выросла до 615р, а в 2020 в районе 658р.(это средние цены, а не минимальные.) Минимальная цена 2021 составила 486р за литр(+6%).

Продукция, не связанная с алкоголем.

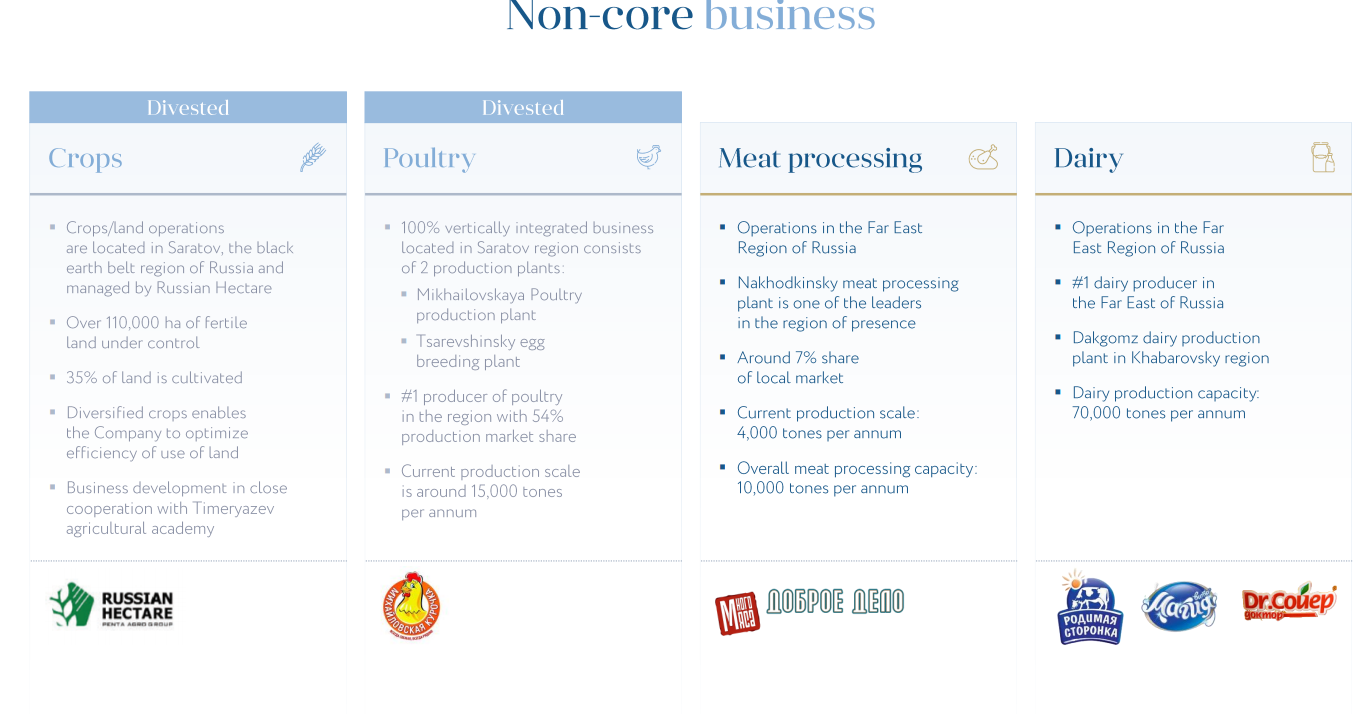

Компания владеет и управляет пищевыми сегментами бизнеса, осуществляя производство, маркетинг и сбыт в России мяса птицы, а также молочных и мясных продуктов. С 2009 года активы данного направления действуют под юридическим наименованием ООО «ПентАгро», которое является на 100 % дочерней компанией BELUGA GROUP. Предприятия, входящие в «ПентАгро», занимают лидирующие позиции в регионах своего присутствия. Маркетинг и продажи пищевой продукции осуществляются исключительно под эгидой локальных брендов, преимущественно в тех регионах, где расположены производственные предприятия. Продукция распространяется посредством прямых продаж через дистрибьюторов и организации оптовой торговли:

- Молочные продукты производятся на АО «ДАКГОМЗ». Завод выпускает совокупно более 300 наименований продукции, которые продаются преимущественно на территории Приморского и Хабаровского краев.

- Мясные изделия производятся в Приморском крае на предприятии ОАО «Мясокомбинат Находкинский» и реализуются на территории Дальнего Востока. Ассортимент завода насчитывает более 200 наименований. Основная торговая марка — «Доброе Дело», представленная в премиум-сегменте.

- Птицеводческая продукция реализуется главным образом в Саратовской и соседних областях Приволжского федерального округа. Базовым в данном направлении бизнеса является интегрированный птицеводческий производственный комплекс, в состав которого входят АО «Птицефабрика Михайловская» и племзавод АО «ППЗ ‟Царевщинский-2”». Высокое качество выпускаемой предприятиями продукции не раз отмечалось отраслевыми наградами, включая рейтинг «100 лучших товаров России». Маркетинг и реализацию этой продукции на Дальнем Востоке осуществляет организация ООО «РодСтор Групп», принадлежащая BELUGA GROUP.

Одной картинкой.

E-commerce.

BG планирует активно развиваться электронную платформу и в частности приложение. Смысл в том, что сейчас можно только заказать алкоголь в магазине, но организовать доставку из-за законодательства нельзя. Менеджмент надеется на ослабление законодательства, что позволит компании резко нарастить продажи через он-лайн.

Более того, BG планирует на базе приложения и сайта, сделать маркетплейс с участием других производителей.

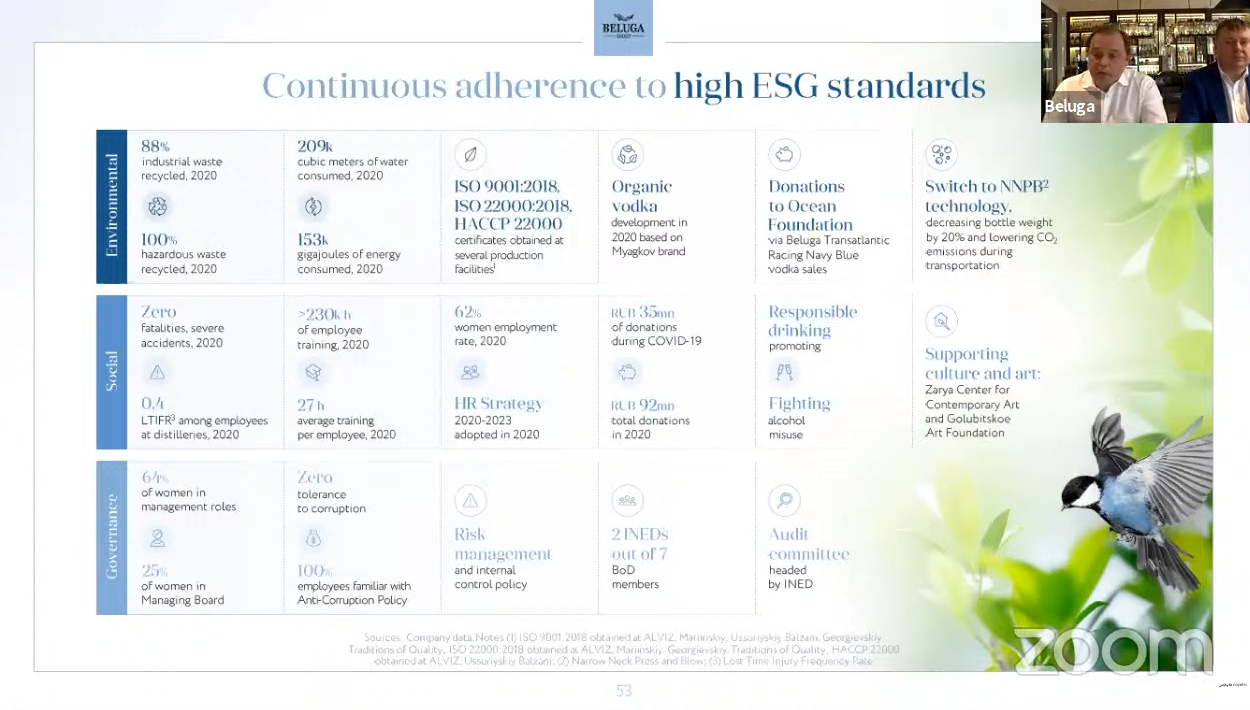

ESG

Финансовое состояние.

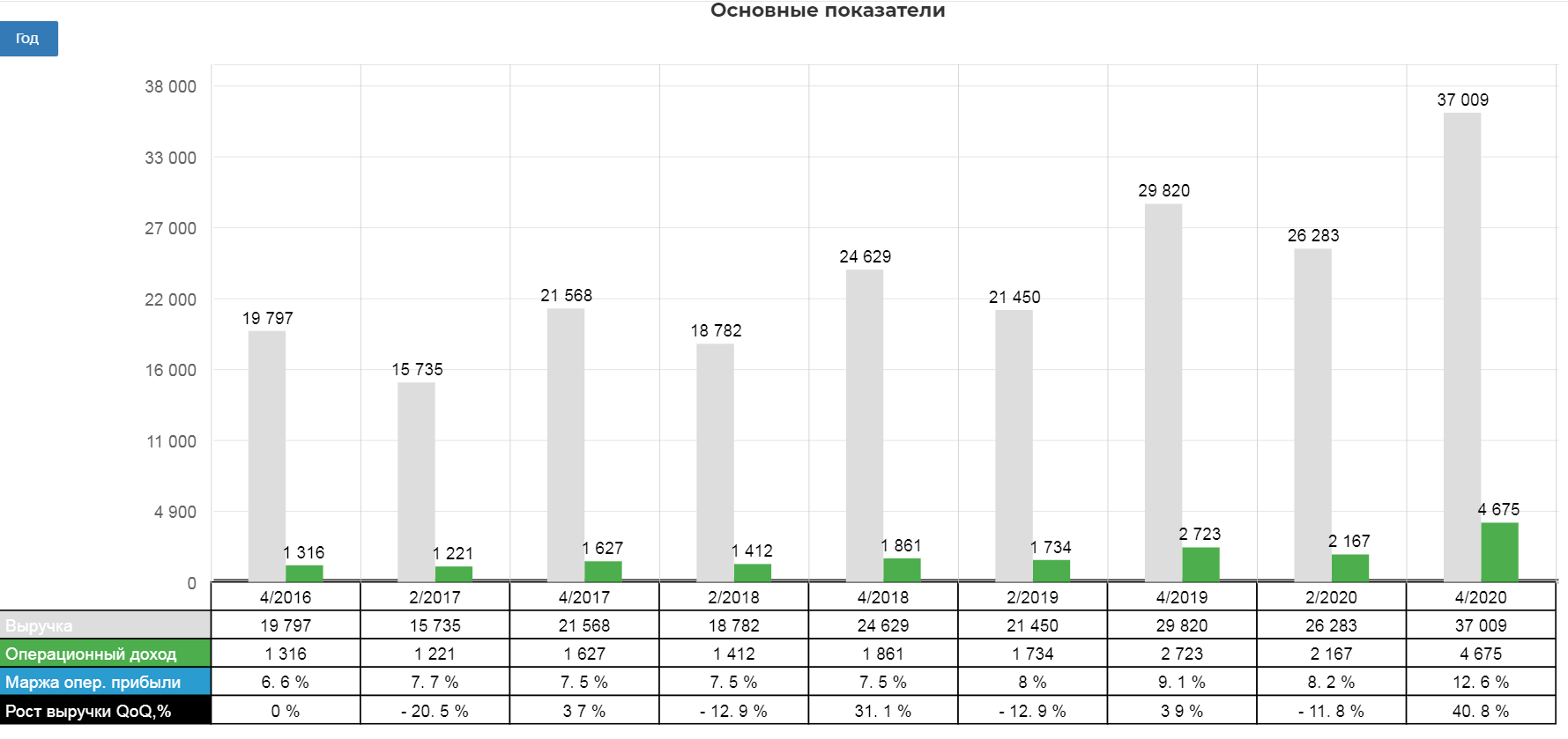

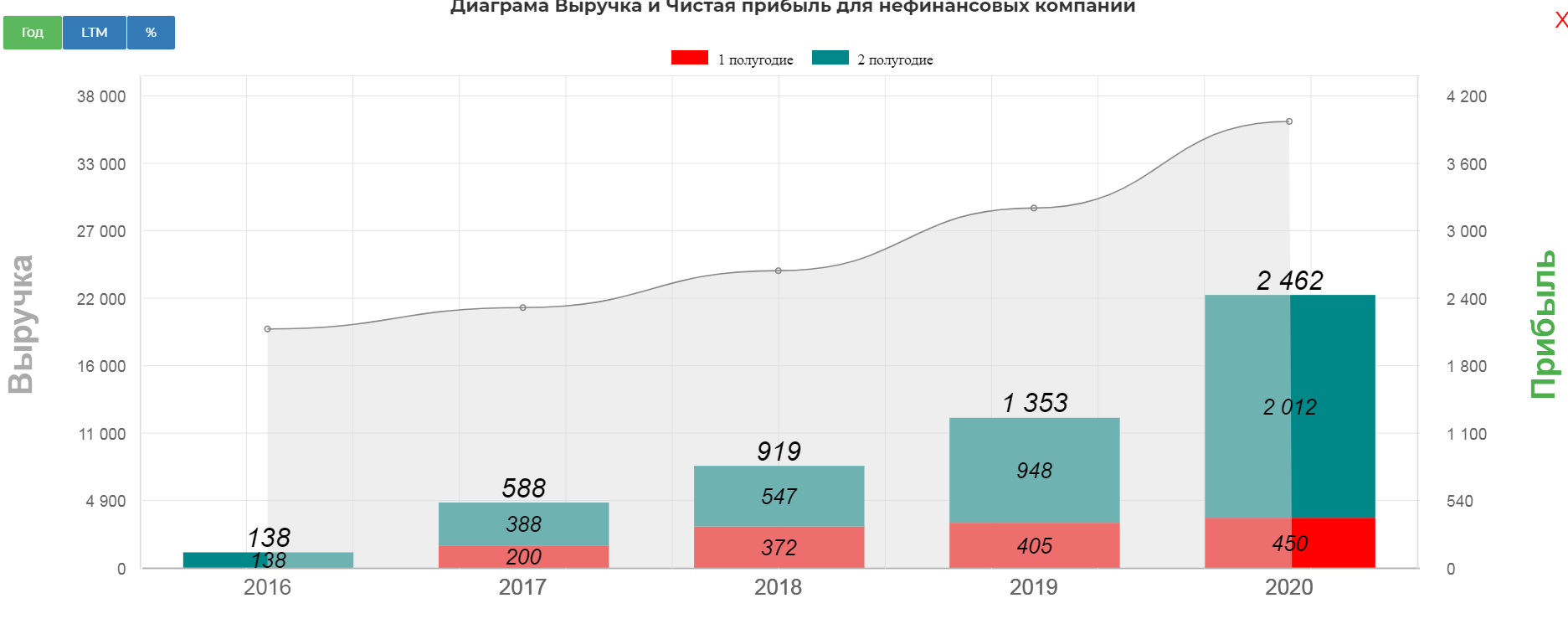

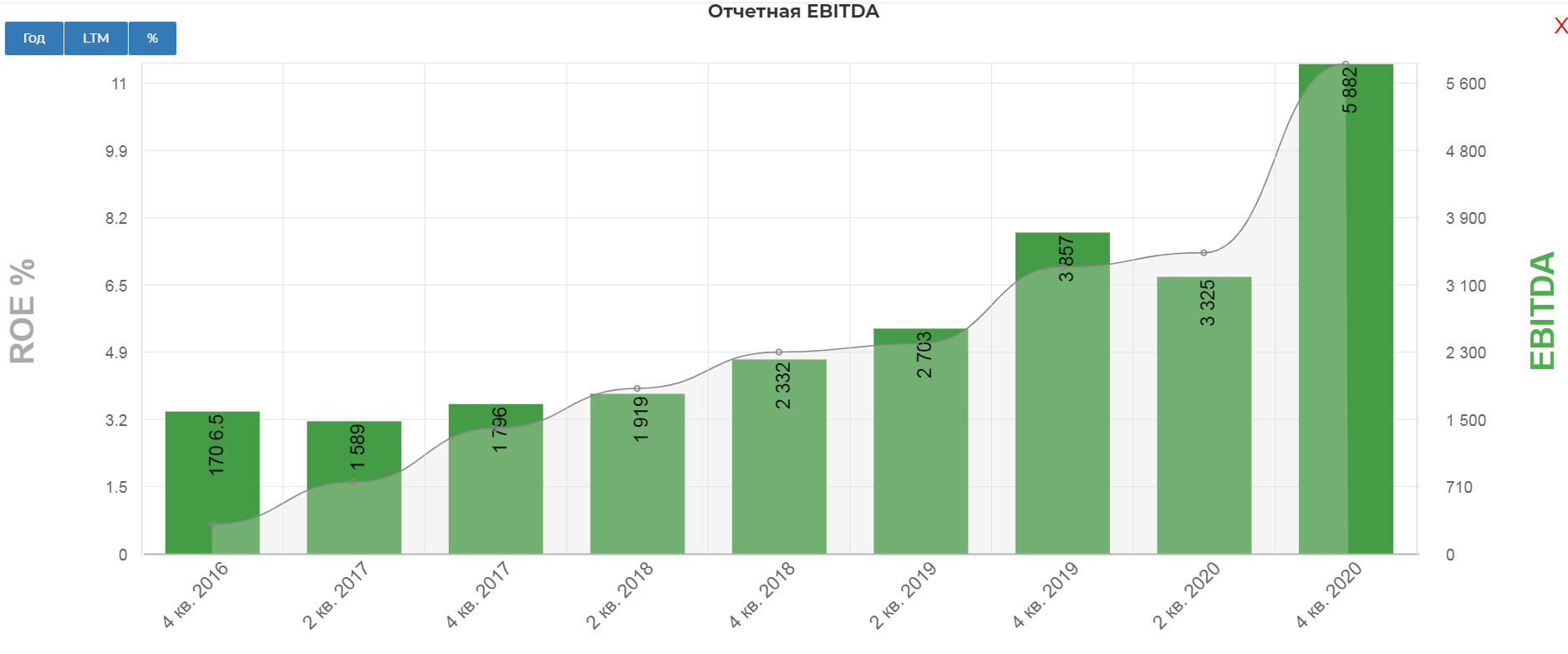

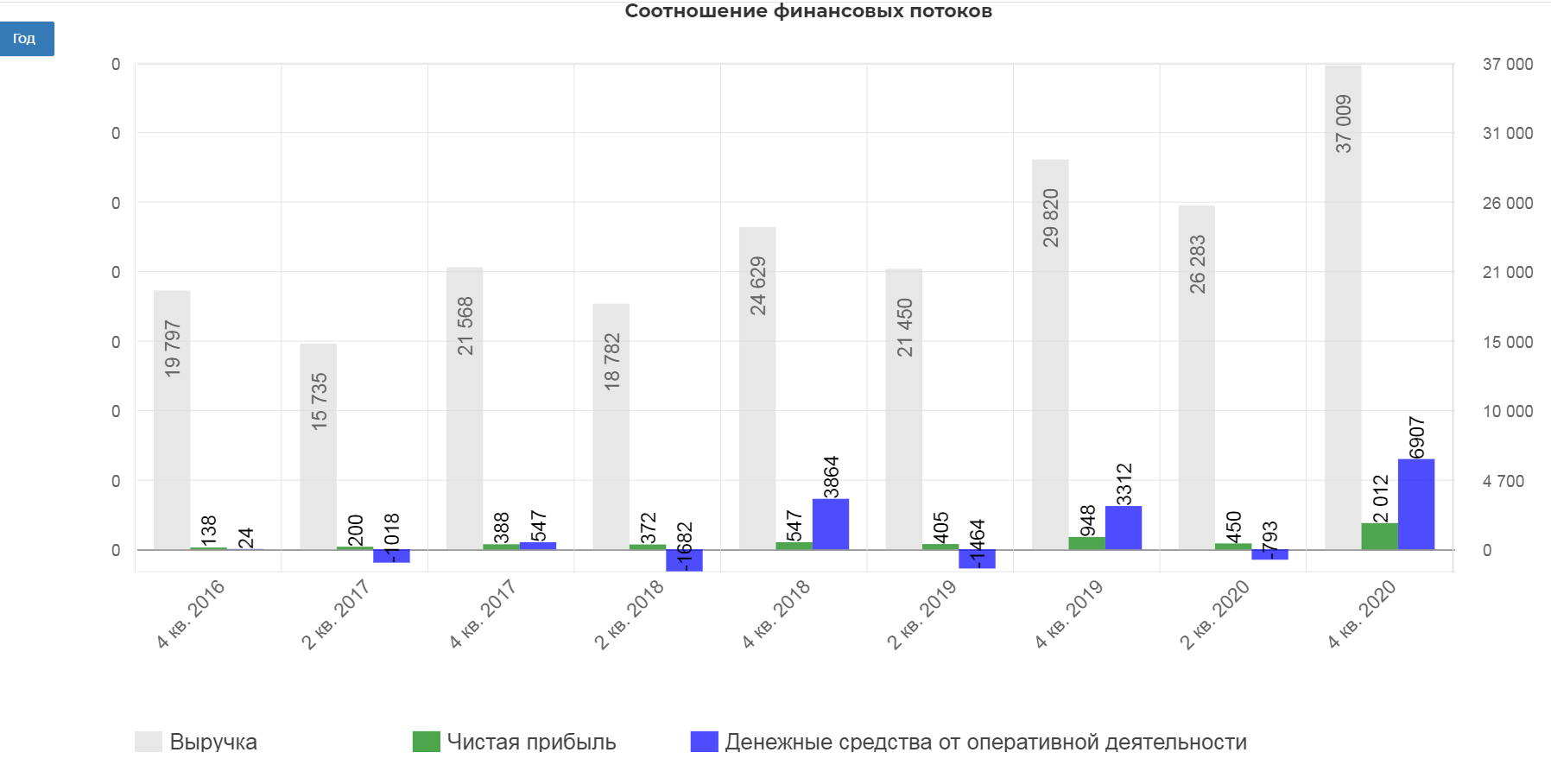

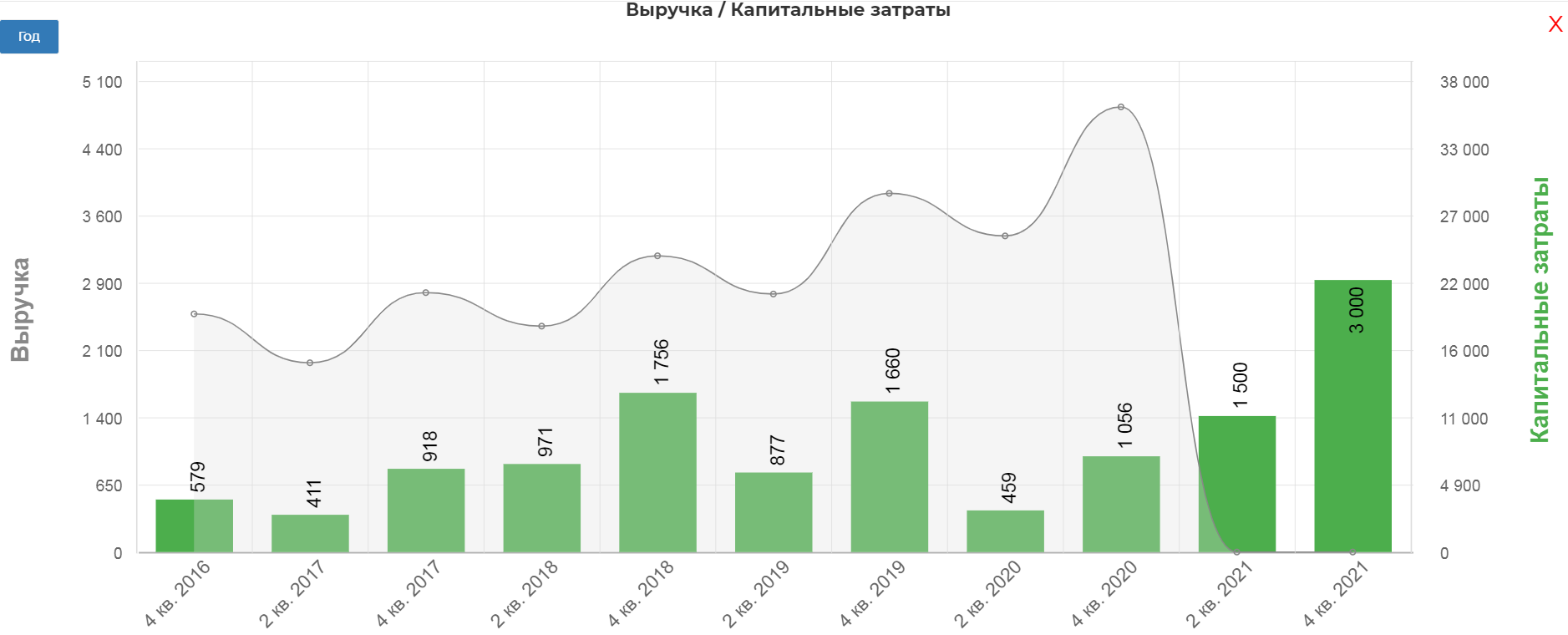

Выручка во 2ом полугодии мощно прибавила на 24%, составив 37 млрд. рублей.

Чистая прибыль выросла на 112%, составив рекордные 2 млрд. рублей за 2 полугодие и 2,4 млрд. за весь 2020.

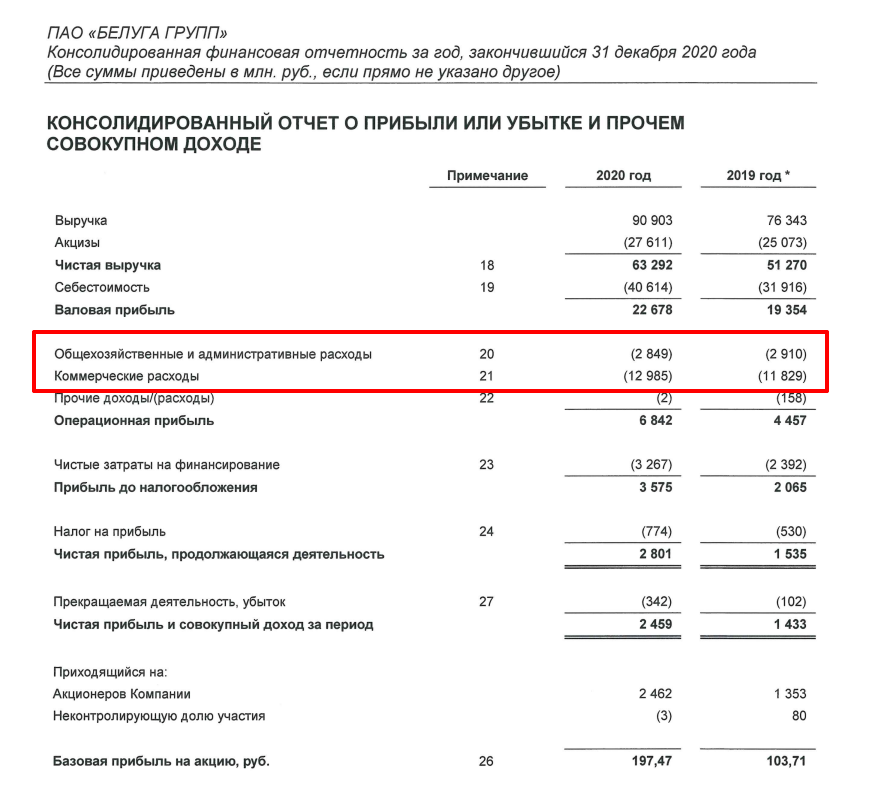

Все это удалось сделать за счет роста выручки и цен на продукцию с контролем над затратами. Обратите внимание, затраты 2020 равны 2019, в отличии от выручки.

EBITDA прибавила 52,6%! Просто невероятно.

Все это на фоне рекордного денежного потока в размере 6,9 млрд. рублей.

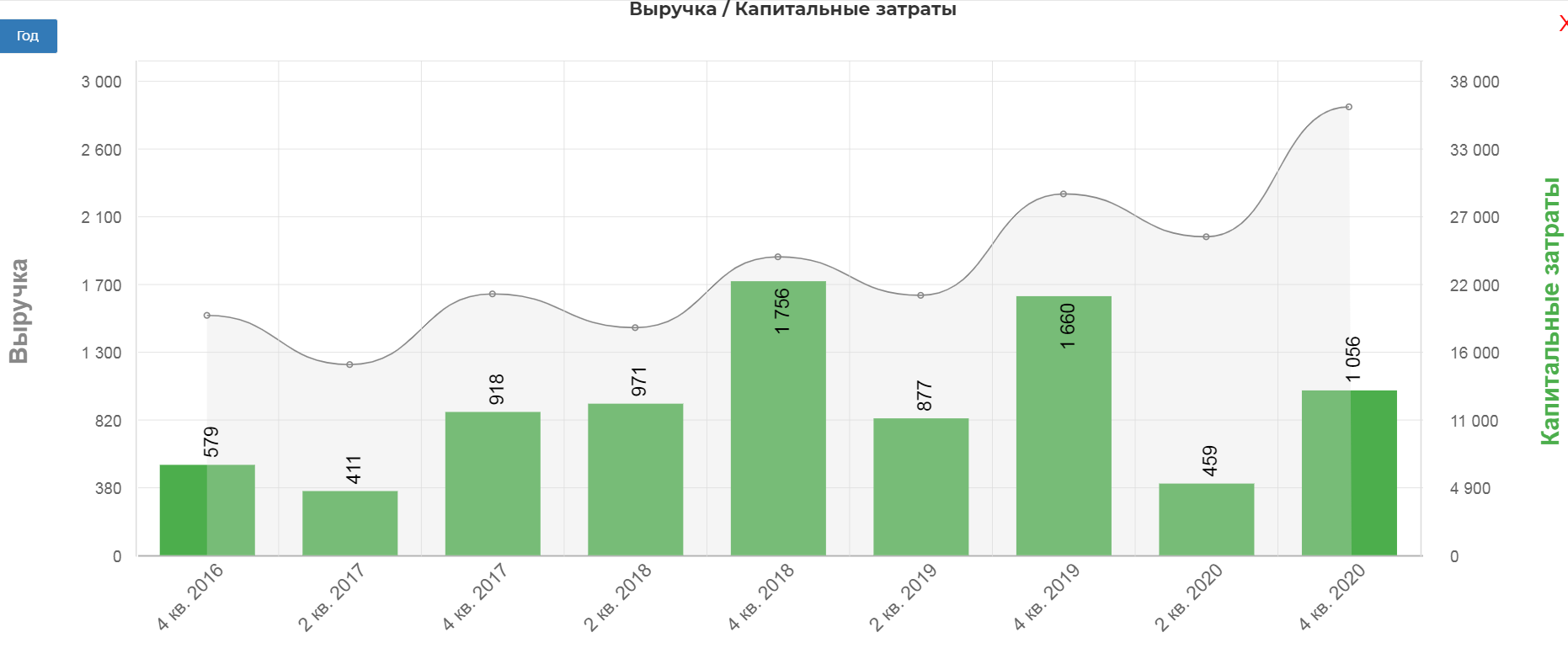

Плюс низки капекс из-за пандемии.

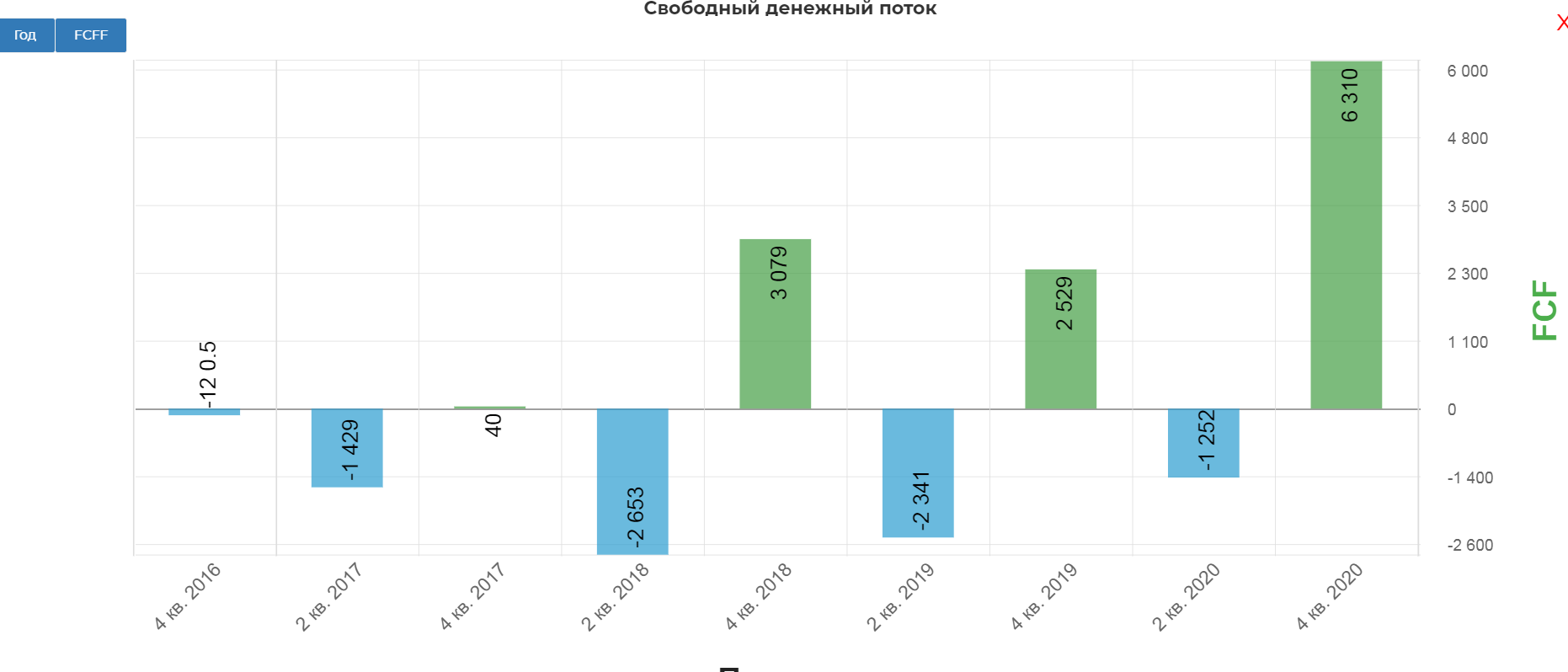

И Бинго! Огромный FCF.

Долг на конец 2020 составляет 15,5 млрд. рублей, но с учетом SPO, составит примерно 10 млрд. рублей. Структура кредитного портфеля в целом комфортная, средневзвешенная процентная ставка по кредитному портфелю на 31.12.2020 уменьшилась по сравнению с 31.12.2019 на 0,32 п.п. и составила 8,66%.

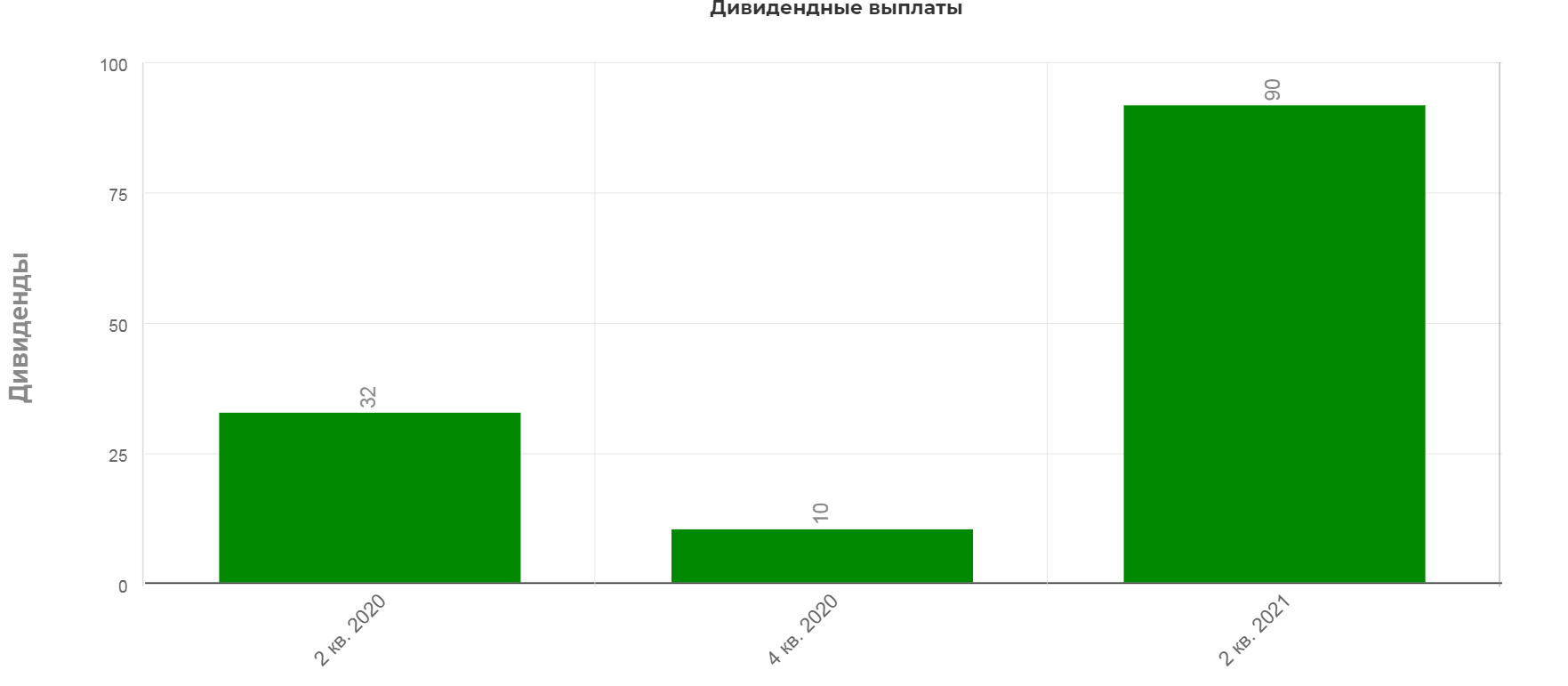

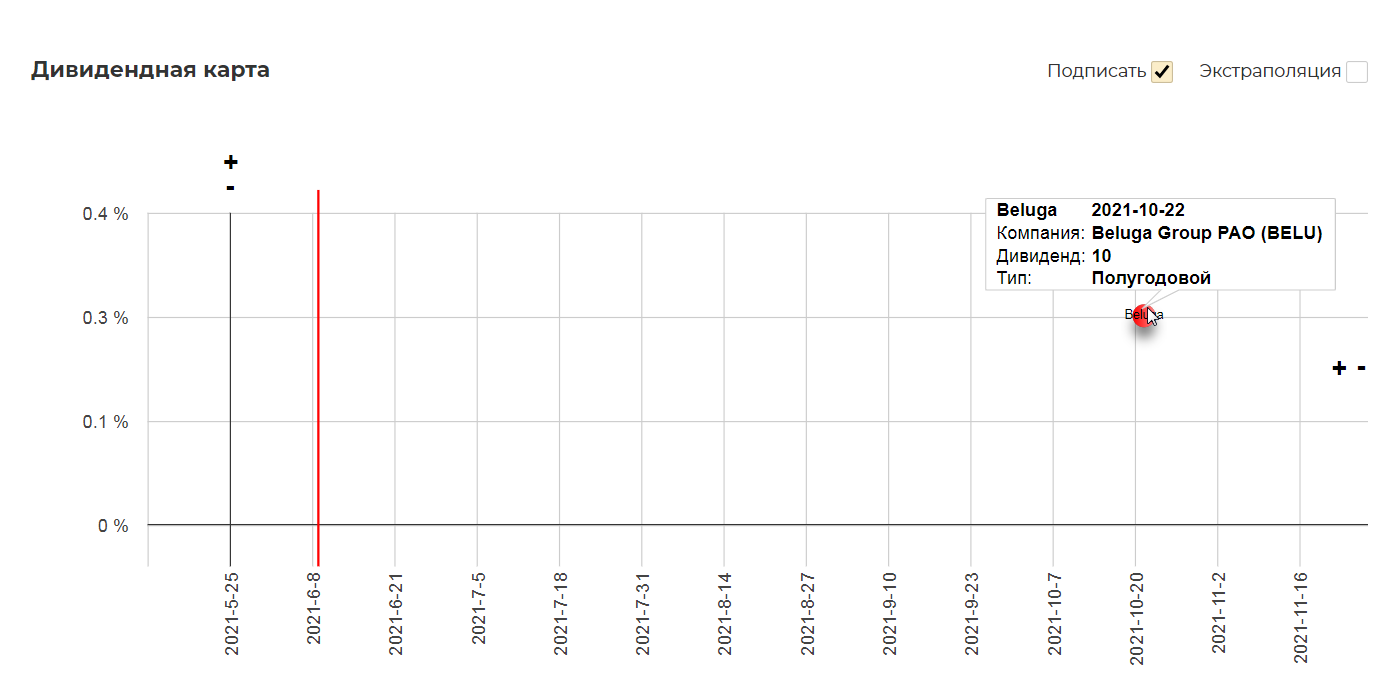

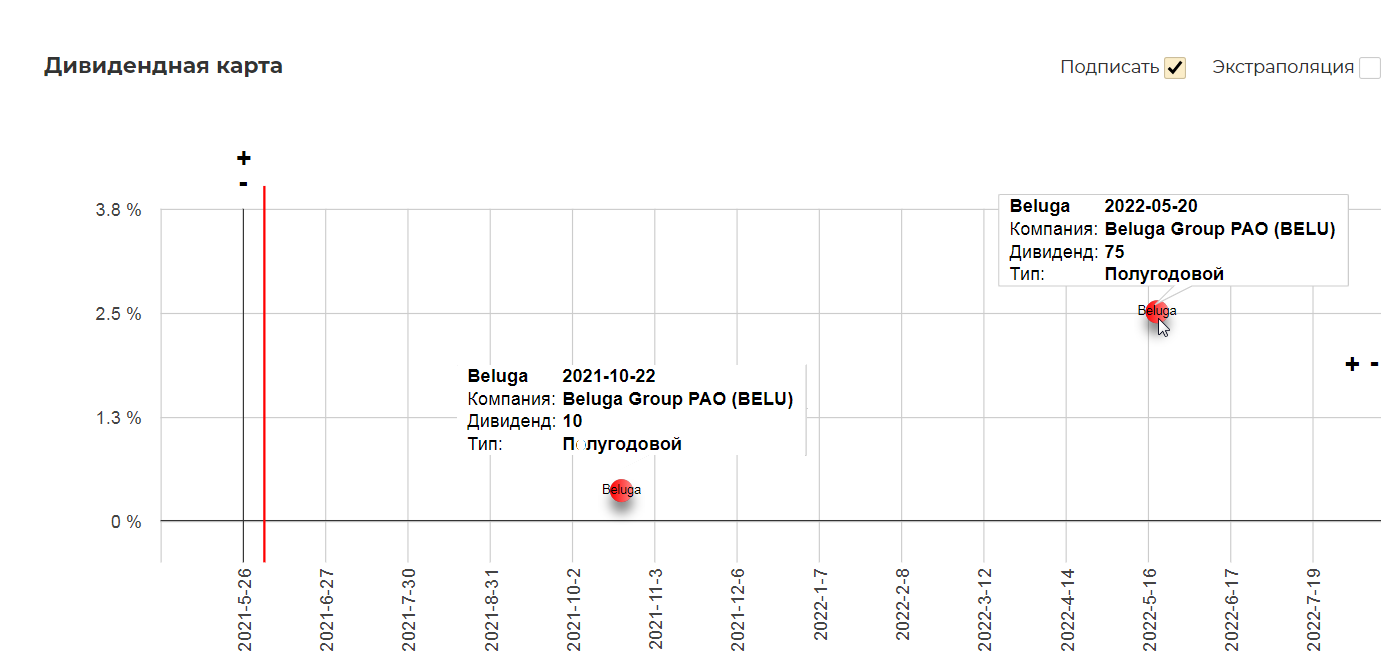

Дивидендная политика и дивиденды.

Согласно свежей див. политике, направляют минимум 25% от ЧП по МСФО два раза в год.

Но за 2020 выплатили все 50%, так как FCF был невероятно высокий.

На основе операционного отчета за 1 кв.2021 достаточно сложно прикинуть дивиденды, но нижняя планка будет где-то на 10 рублях. Это дает крайне скромную доходность.

Прогнозы компании и дивидендов.

1.Рост EBITDA от ритейла до 12 млрд. рублей к 2024 году.

2.Капекс 1 млрд. в год. +500 млн. в развитие IT +1 млрд. в логистику. 2,5-3 млрд. в год на протяжении 4х лет. Это очень важно! Так как резко возросший капекс будет давить на размер свободного денежного потока. CAPEX по прогнозу менеджмента будет выглядеть так:

Но мы знаем, что новый магазин выходит на ноль только через 6 мес., а на окупаемость 18-24 мес. Т.е. сразу отдачи от новых магазинов не получится. Тогда свободный денежный поток составит 3,2 млрд рублей в 2021 против 5 млрд. рублей в 2020. В этой модели могут быть ошибки, так как я точно не знаю в какой момент начнутся открытия и инвестиции в новые магазины, но дивиденды точно будут чуть меньше. Прогноз пока такой:

Но вот дальше начнется отдача от новых магазинов и рост производства, что начнет увеличивать дивиденды. Ориентировочный рост дивидендов уже в 2023 году.

3.Сделок M&A не предвидится, только развитие розницы

4.Локализация импортных продуктов. К примеру на кубинских спиртах ром, купажированный и разлитый уже на территории России. Маржинальность выше чем на водке.

5.Обещают очень плотно работать с оборотным капиталом и не допускать излишнюю нагрузку, так как 400-500 магазинов в год, требует увеличения запасов, а значит и давление на операционный поток из которого получается FCF

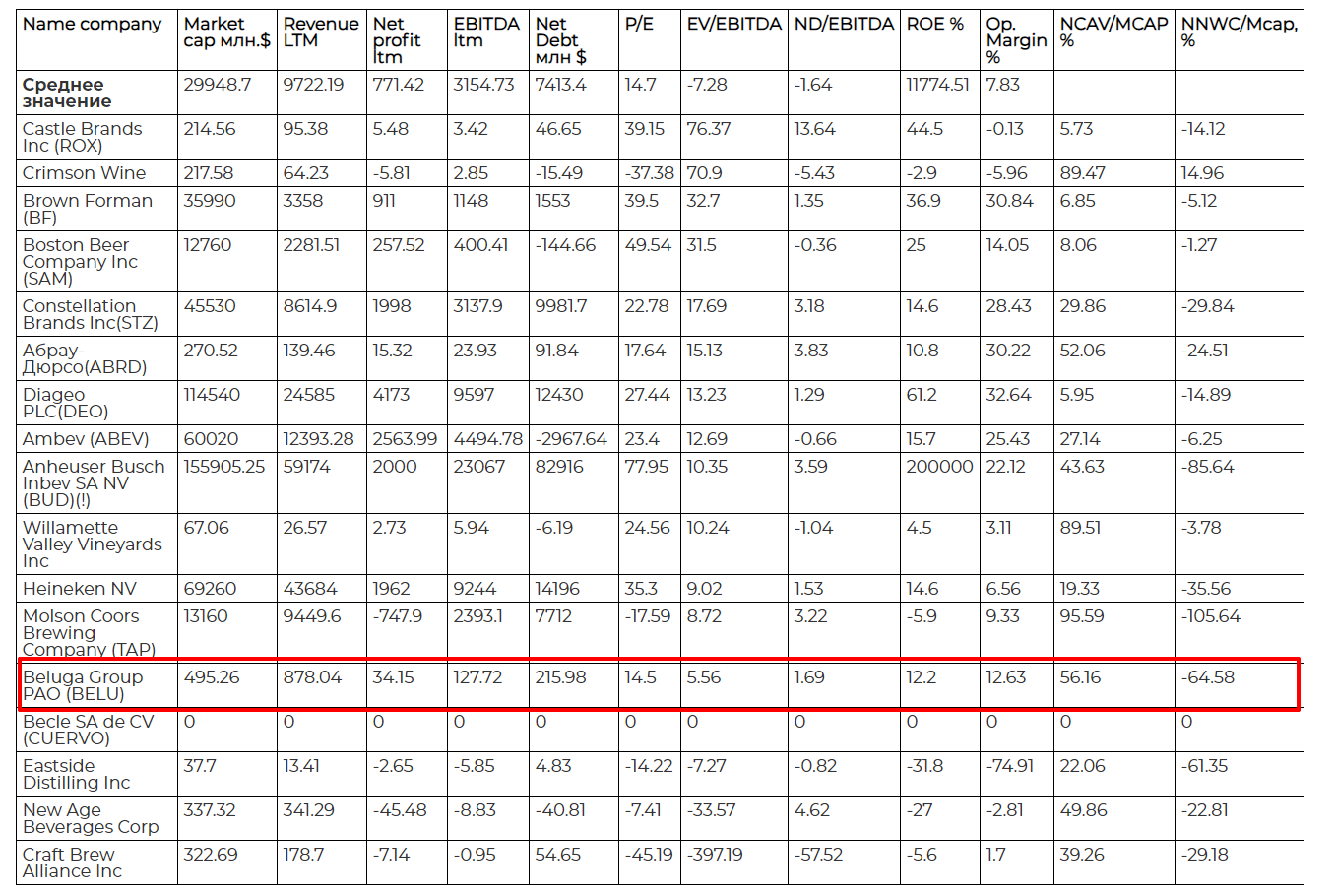

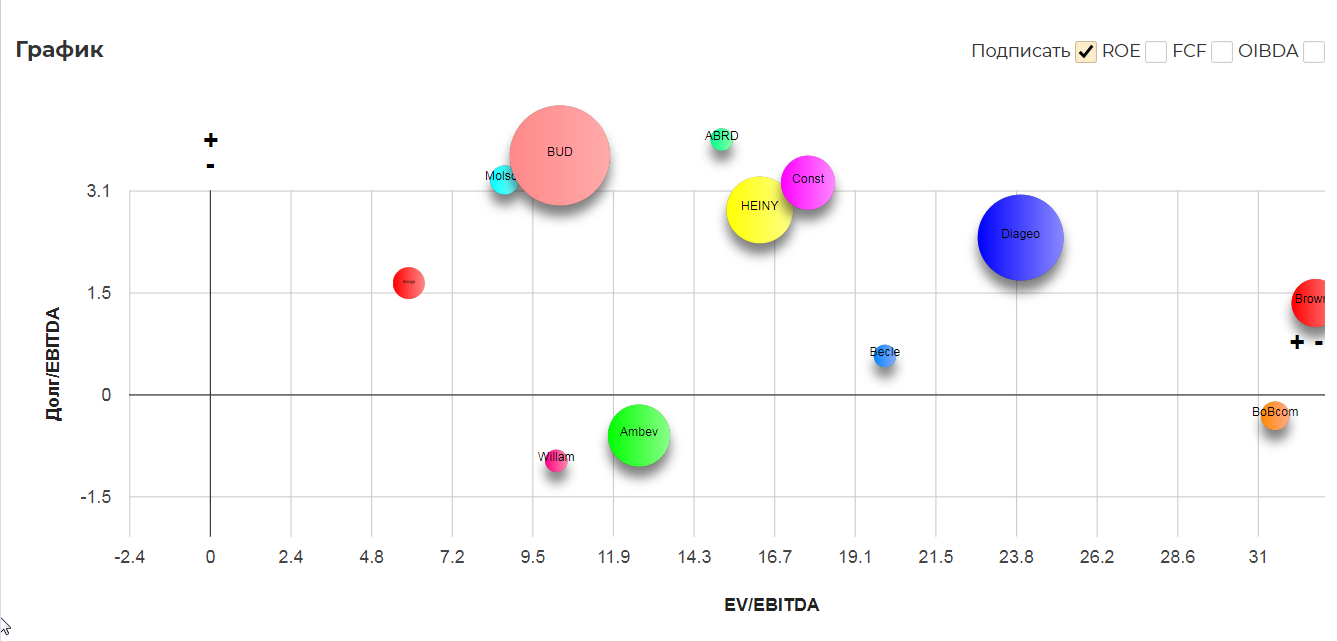

Мультипликаторы.

Мультипликаторы очень низкие для отрасли. Можно сказать самые дешевые.

Вот так нагляднее.

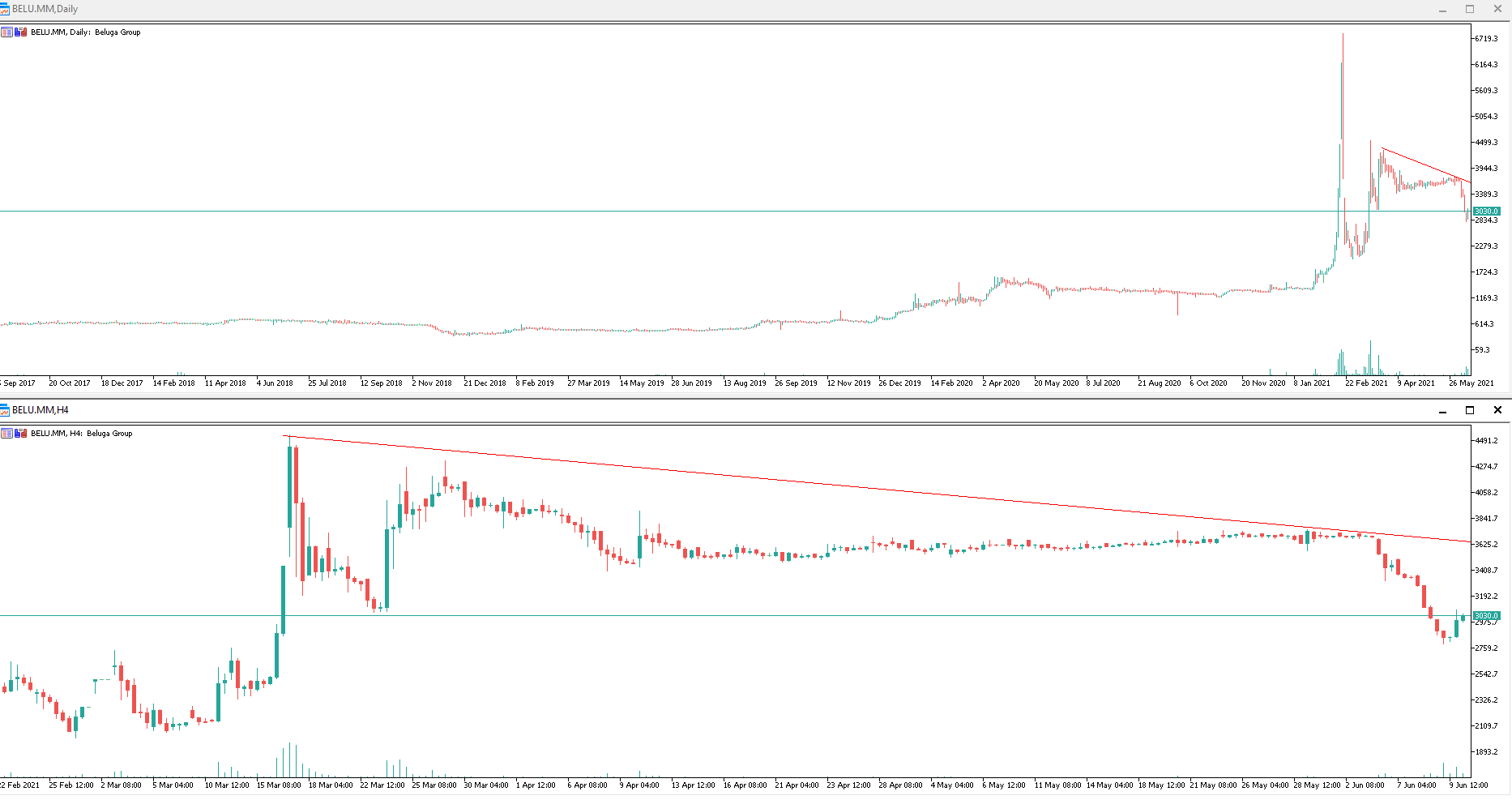

Техническая картина.

Котировки искривлены подозрительным пампом со стороны известных парней… прям перед SPO.(какое совпадение....) Найти что-то понятное в таком бардаке сложно, вероятно ближайщее время увидим консолидацию, а после обновим взгляд.

Вывод.

Получаем интересную идею для инвестиций в долгую. Отдача начнется не раньше конца 2022 года, а там уже и рост дивидендов, и рост производственных показателей. Я как любитель «кризисных» историй, планирую дождаться еще одной коррекции по акции и после уже рассмотреть покупки. Возможно во второй половине года будут новые заявления и подробности о ходе реализации стратегии 2024. Компания может получить статус «растущей».

теги блога Жека Аксельрод

- Inc.

- Activision Blizzard

- Apple

- correction

- En+

- IMOEX

- IPO

- IPO 2025

- Mail.Ru Group

- Metro AG

- Micron Technology

- Philip Morris

- Seagate

- Tesla

- US500

- Western Digital

- Акрон

- акции

- Алроса

- ара

- АФК Система

- аэрофлот

- Бабкины бабки

- башнефть

- БКС

- брокеры

- вирус

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Детский Мир

- дивиденды

- дивы

- ЕН+

- железная дорога

- жулики

- Индекс МБ

- Ключевая ставка ЦБ РФ

- конференция смартлаба

- кризис

- курваобзор

- Лента

- Лукойл

- Магнит

- мать и дитя

- металлурги

- Мечел

- ММВБ

- ММК

- Московская Биржа

- мсфо

- МТС

- мультипликаторы

- мультназлобу

- Нефть

- НЛМК

- Новатэк

- норильский никель

- норка

- обзор рынка

- облигации

- ОГК-2

- отчеты МСФО

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россети Ленэнерго

- Ростелеком

- Русал

- Русгидро

- Русснефть

- сбербанк

- Северсталь

- система

- Совкомфлот

- Татнефть

- тесла

- теханализ

- техническая картина

- технический анализ

- техосмотр

- ТМК

- Трансконтейнер

- Турция

- удобрения

- фильтр новостей

- Фосагро

- фьючерс mix

- ЦБ РФ

- Центральный телеграф

- Черкизово

- чёрный лебедь

- Юнипро

- Юнипро. Березовская ГРЭС

- Яндекс

- Яндекс компания

Работала контора, росла помаленьку.

И вдруг проснулась. Магазинов нашлепаем, заграницу окучим, электронную платформу запилим.

Кроме того, на рынке есть примеры, тот же K&Б. Они начинали как алкогольные супермаркеты, а в итоге сейчас превращаются в обычные магазинчики у дома, причем не лучшая версия этого формата.

Ну поглядим что получится, потребитель в данном случае в выигрыше при любом раскладе.