Блог им. superdet

Идеальный дефолт... или абсолютная ликвидность

- 27 мая 2021, 15:48

- |

Как быстро оценить финансовое состояние предприятия и как увидеть назревающий дефолт? Для этого не надо быть гением от финансов. Достаточно сложить и поделить)))

Здравствуйте, инвесторы юные, начинающие и продвинутые. Чтобы снизить вероятность нарваться на дефолт, необходимо вычислить абсолютную ликвидность предприятия. Если вероятность дефолта существует или предприятие латает финансовые дыры, то это можно отследить по коэффициенту абсолютной ликвидности.

❗ Рассчитывать коэффициент мы будем с помощью компьютера в конце статьи, а пока теория о том, как выглядит идеальный дефолт

Под идеальным дефолтом я понимаю дефолт, который можно отследить и предположить, только по коэффициенту абсолютной ликвидности, без дополнительных расчётов.

Коэффициент абсолютной ликвидности

Данный коэффициент показывает, какую часть текущих обязательств предприятие способно погасить мгновенно за счёт финансовых вложений, собственных денежных средств и денежных эквивалентов.

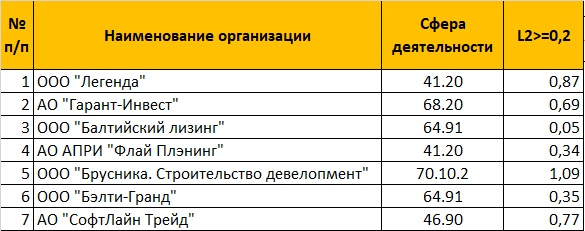

Для российских предприятий, оптимальное значение абсолютной ликвидности находится в диапазоне от 0,2 до 0,5. Я проверил расчёты на сотне российских предприятий, как обанкротившихся так и ныне живущих, и пришёл к выводу, что большая часть, 69%, «выживших» предприятий имела показатель абсолютной ликвидности именно в указанном диапазоне или чуть выше.

Формула

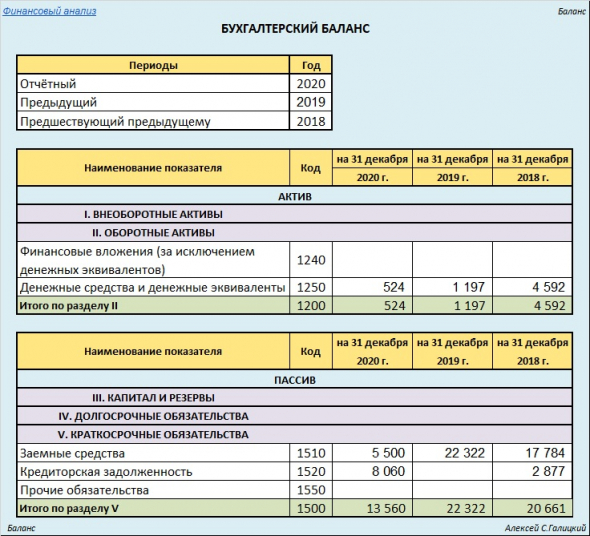

📌 L2 = А1 / (П1 + П2) = (стр.1250 + стр.1240) / (стр.1520 + стр.1510 + стр.1550)

где А1, П1, П2 — группы активов и пассивов (подробно о группах в статье "Предсказатель дефолта — ликвидность"); стр.1250...1550 — строки бухгалтерского баланса

рис.1 Бухгалтерский баланс ООО «Дядя Дёнер»

📌 Значение коэффициента ниже 0.2, свидетельствует о нехватке средств для исполнения текущих обязательств. Чем ближе это значение к нулю, тем выше вероятность дефолта.

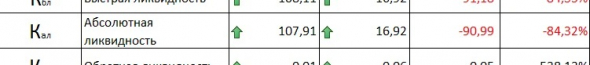

рис.2 Коэффициент абсолютной ликвидности ООО «Дядя Дёнер»

На рис.2 показан рассчитанный коэффициент абсолютной ликвидности недавно нашумевшего дефолта Дяди Дёнера. Как видно из рисунка, проблемы были у Дяди уже в конце 2019 года. Другие показатели говорили, что всё идёт по плану и можно не бояться. Действительно, дефолт — это не выключатель, которым можно выключить предприятие за одну секунду. Дефолт может назревать годами, Спустя год, абсолютная ликвидность подтвердила свою несостоятельность и мы стали свидетелями дефолта, который на бумаге проявился годом ранее.

Но не всё коту масленица, бывают и противоположные случаи. Изучая поведение абсолютной ликвидности на примерах различных предприятий, я понял, что дефолт может случится и, казалось бы, с успешным предприятием. Покопавшись в своих ранних записях я нашёл пример совсем другого дефолта (к сожалению я уже не помню, что это за организация, но она обанкротилась).

рис. 3 Назревающий идеальный дефолт

Если коэффициент абсолютной ликвидности прилично больше чем 0.5, это означает, что у компании слишком большая доля свободных денежных средств, а это нерациональное их расходование. На рис. 3, на начало финансового года коэффициент абсолютной ликвидности более 107!!! при норме 0,2-0,5. К концу года он уже меньше 17. Учитывая начальную величину коэффициента и темпы падения, можно предположить, что компания взяла заём не для развития бизнеса, а для погашения текущих обязательств. Не надо быть Нострадамусом, чтобы предсказать дефолт, если компания вновь не найдёт источник финансирования и не погасит свои обязательства, которые к тому же подросли.

Мы имеем дело с финансовой пирамидой и вы должны понимать, что подобное ведение бизнеса не может продолжаться вечно. Рано или поздно дефолт случиться. И это будет идеальный дефолт.

❗ Вы можете самостоятельно рассчитать коэффициент воспользовавшись онлайн таблицей для расчёта абсолютной ликвидности

Пример абсолютной ликвидности некоторый российских организаций

Полезные ссылки

❗❗ Политика предоставления информации

📚 Рекомендуемая литература

📝 Справочник терминов и понятий

👍 Чтобы финансовый анализ предприятий делать лучше и чаще, нужна обратная связь: ставим лайкосы и пишем комменты. В комментах приветствуются вопросы по финансовому анализу.

📝 Интересует финансовый анализ конкретного предприятия? В комментах, помимо всего прочего, указывайте ИНН предприятия. Заявки на экспресс анализ принимаются только от подписчиков.

❓ Задавайте вопросы в комментах, пишите на finansovyj.analiz🐶yandex.ru и подписывайтесь на блог «Финансовый анализ», чтобы не пропустить назревающий дефолт.

Желаю вам высокодоходных инвестиций и пусть этот анализ приведёт вас к правильному инвестиционному решению. С уважением, Алексей Степанович Галицкий.

теги блога Алексей С. Галицкий

- АБЗ-1

- Агротек

- акрон

- акции

- ао им. т.г. шевченко

- апри

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- афк система

- Ашинский метзавод

- аэрофлот

- Аэрофьюэлз

- балтийский лизинг

- Белуга Групп

- брусника

- БЭЛТИ-ГРАНД

- БЭЛТИ-ГРАНД облигации

- ВДО

- вопрос

- ВсеИнструменты.ру

- ВУШ

- выплата купона

- выплата по купонам

- высокодоходные облигации

- высокодоходные облигации ВДО

- Газпром

- Газпром Капитал

- Газпромнефть

- галицкий

- Гарант-Инвест

- гк «сегежа»

- гк пионер

- ГМК Норникель

- гтлк

- ДелоПортс

- дефолт

- дефолт облигаций

- дефолт по облигациям

- дефолты 2025

- Дядя Дёнер

- завод КЭС

- инвестиции

- кредитный рейтинг

- кузина

- Кузина облигации

- легенда

- Легенда облигации

- лизинг-трейд

- миллион

- мтс

- нафтатранс плюс

- Новые технологии

- облигации

- Обувь России

- обувьрус

- окей

- ПИК СЗ

- пионер лизинг

- Пионер Лизинг облигации

- Пионер-Лизинг

- ПР-Лизинг

- прогноз по акциям

- ПРОМОМЕД ДМ

- размещение

- регион-продукт

- рейтинг

- РЖД

- роделен

- Рольф

- Росгеология

- роснано

- ростелеком

- роял капитал

- русал

- Русгидро

- русская аквакультура

- самолет

- Сегежа групп

- селектел

- Селигдар

- сибстекло

- софтлайн трейд

- Талан-финанс

- Татнефтехим

- ТЕХНО Лизинг

- ТЕХНО Лизинг облигации

- Трансфин-М

- трейдинг

- урожай

- финансовый анализ

- хк новотранс

- Эбис

- ЭБИС облигации

- эмитенты

- эмитенты ВДО

- Энергоника

- энерготехсервис

- ЮГК Южуралзолото

- юниметрикс

- ЯТЭК

и плохой — на затыкание финансовых дыр

просто смотрим на выручку — и все ясно...

А не могли бы вы на досуге разобрать какую-нибудь компанию по всем показателям, чтобы юные фундаментальные аналисты поняли как работать надо?

asfa, это просто невозможно. Показателей достаточно много, получится не статья, а учебник, которых и так хватает. Это никто не сможет осилить с первого раза. Поэтому. Я дополнительно пишу отдельные статьи, в которых подробно разбираю тот или иной параметр. Потом, когда я анализирую эмитента и какой-то коэффициент, я даю ссылку на подробную статью по коэффициенту и как его расшифровывать на примере.

Спасибо за позитиффф. Поржал над фундоаналистами )))

Paranoid Android, так и есть, банкротство предвестник дефолта. В данном контексте эти понятия можно рассматривать как слова синонимы. Но если до конца докапываться, то такого быть не может, потому что банкротом, предприятие, может признать только суд. Но мы то знаем, что пока суд да дело — банкрот=дефолту, дефолт=банкроту.

Данная описательная модель была взята с целью упрощения восприятия текста читателем и более глубокого понимания связей между банкротством и дефолтом.

Согласитесь, читать такой текст трудно, а если сюда ещё и финансовых терминов приплести то вообще… опа будет. Поэтому я и упрощаю некоторые вещи.

AlexeyTikhonov, совершенно верно с юридической точки зрения. В реалиях именно банкротство предприятия влечёт за собой дефолт. То есть, я могу просчитать и сказать, что предприятие банкрот и не ждать вердикт суда.

Спасибо, что внимательно читаете посты и комменты.

Сергей, то, что не работает лет 20 в одних руках, работает лет 30 в других. © А.С.Галицкий

А формулы покрасивее здесь)))

В чем преимущество Коэффициент абсолютной ликвидности?