SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. kiselev

Дивиденды по акциям Яндекс?! Арбитраж по контрактам YNH1 и YNM1 (фьючерсы на срочном рынке)

- 09 февраля 2021, 19:26

- |

По фьючерсным контрактам на акции Яндекс происходит аномалия. Эта ситуация стала проявляться недавно.

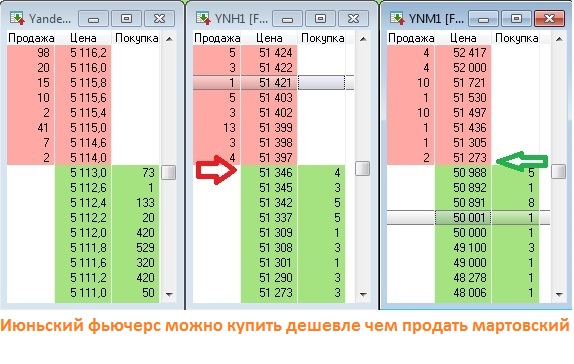

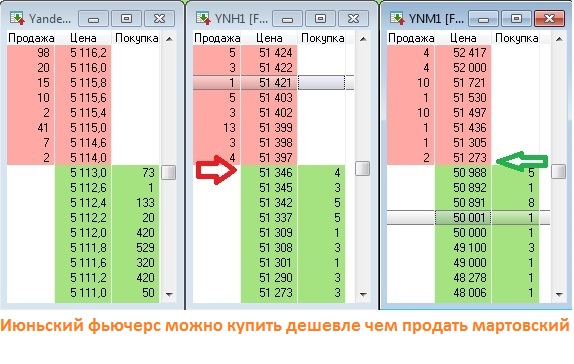

Смотрим стаканы:

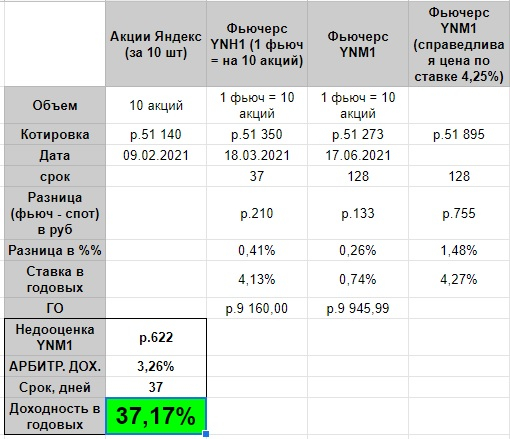

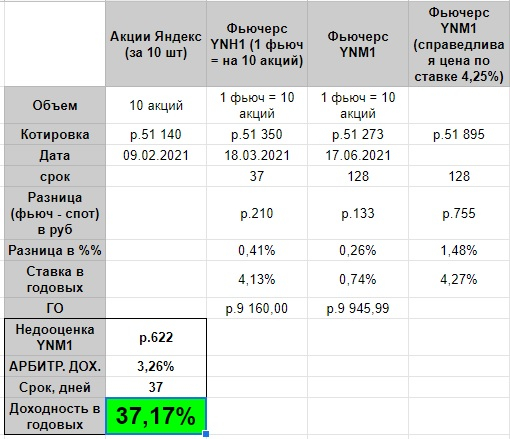

В нормальном состоянии фьючерсный контракт на акции должен котироваться с учетом стоимости денег. Если мы говорим о рублях, то берем ключевую ставку ЦБ РФ и считаем разницу между фьючем и спотом. Такую нормальную картину мы наблюдаем в котировках фьючерса YNH1. Мартовский фьючерс котируется чуть выше акций (~ 4,13% годовых).

Однако YNM1 (июньский) может быть недооценен, если предположить, что компания в течении 37 дней не объявит дивиденды с датой отсечки между 18 марта и 16 июня. Если дивов нет, то здесь появляется возможность для среднесрочных арбитражных сделок:

Полагаю, что эта недооценка в 622 рубля «схлопнется» на дату экспирации мартовского контракта (18.03.2021) и тогда контракт YNM1 начнёт котироваться справедливо.

Какие риски снижения доходности и/или получения убытка:

Если инвестор входил в акции близко к текущим ценовым уровням, то он может продать акции и купить дальний фьючерс — YNM1

Шорт акций Яндекс даже не рассматриваю. Шортить базовый актив среднесрочно — не выгодно из-за высоких процентных ставок брокера.

Не является индивидуальной рекомендаций.

Смотрим стаканы:

В нормальном состоянии фьючерсный контракт на акции должен котироваться с учетом стоимости денег. Если мы говорим о рублях, то берем ключевую ставку ЦБ РФ и считаем разницу между фьючем и спотом. Такую нормальную картину мы наблюдаем в котировках фьючерса YNH1. Мартовский фьючерс котируется чуть выше акций (~ 4,13% годовых).

Однако YNM1 (июньский) может быть недооценен, если предположить, что компания в течении 37 дней не объявит дивиденды с датой отсечки между 18 марта и 16 июня. Если дивов нет, то здесь появляется возможность для среднесрочных арбитражных сделок:

- Продать YNH1 (мартовский)

- Купить YNM1 (июньский) по цене ниже мартовского. Чем больше разница, тем лучше. Выбеги в моменте доходили до 250 руб.

- Купить YNH1 — 18 марта (день экспирации)

- Продать YNM1 — 18 марта

Полагаю, что эта недооценка в 622 рубля «схлопнется» на дату экспирации мартовского контракта (18.03.2021) и тогда контракт YNM1 начнёт котироваться справедливо.

Какие риски снижения доходности и/или получения убытка:

- Поднятие гарантийного обеспечения (ГО) по контрактам

- Компания объявит дивиденды

- ЦБ РФ существенно понизит ключевую ставку

Если инвестор входил в акции близко к текущим ценовым уровням, то он может продать акции и купить дальний фьючерс — YNM1

- Например: продать 10 акций Яндекс = 51 140 руб

- Купить фьючерс контракты YNM1 с поставкой 16.06.2021. ГО = 10 000.

- Купить ОФЗ на разницу между выручкой от продажи и ГО (41 140 руб)

- При экспирации фьючерса (17.06.2021) заплатить за поставку акций или роллировать на дальний контракт, если ситуация повторится

Шорт акций Яндекс даже не рассматриваю. Шортить базовый актив среднесрочно — не выгодно из-за высоких процентных ставок брокера.

Не является индивидуальной рекомендаций.

2.3К |

Читайте на SMART-LAB:

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и...

18:38

⚙️ Как Займер использует ИИ в своей работе

Мы часто говорим, что наш сервис — высокотехнологичный, и это не пустые слова. Ранее мы уже рассказывали, как в Займере работают скоринг и...

15:05

теги блога А.К.

- Apple

- berkshire hathaway

- Delta Air Lines

- ETF

- FORTS

- Intel

- interactive brokers

- Intuitive Surgical

- Macerich

- quik

- Smartlab

- TransEnterix

- акции

- Акции РФ

- акции США

- американские акции

- банки

- баффет

- бизнес

- биржа

- брак

- Брокер

- брокеры

- вопрос

- ВТБ

- ВТБ брокер

- Газпром

- делимся интересными фильмами

- деньги

- дивиденды

- доллар

- доллар - рубль

- Доллар Рубль

- доход

- еврооблигации

- жизнь

- ЗОЖ

- Илон Маск

- импортозамещение

- инвестиции

- инвестор

- Казахстан

- Кино на выходные

- книга

- книги

- конференция смартлаба

- личные финансы

- лукойл

- маржин колл

- маркетинг

- Медицина

- мобильный пост

- Московская биржа

- на пенсию в 35

- НЛМК

- облигации

- опрос

- опционы

- опционы на акции США

- открытие брокер

- ОФЗ

- оффтоп

- политсрач

- прогноз по акциям

- рецензия

- рецензия на книгу

- роботы

- РОСНАНО облигации

- Россия

- сарказм

- сбер

- сбербанк

- синтетическая облигация

- СКАЗКА ДЛЯ ВЗОСЛЫХ

- смартлаб

- совет директоров

- срочный рынок

- срочный рынок FORTS

- Суд с Брокером

- судебная практика

- сша

- ТГК-2

- Тимофей Мартынов

- Тинькофф Инвестиции

- Томск

- торговые роботы

- Трамп

- трейдинг

- Трейдинг FORTS

- Украина

- Уоррен Баффет

- Уоррен Баффетт

- философия

- финам

- форекс

- фьючерсные контракты

- ФЬЮЧЕРСЫ

- чтиво

- юмор

- Яндекс

Арбитражные тактики по фьючерсным контрактам на акции. Как начиналась работа

На самом деле такое и раньше случалось между контрактами YNZ0 и YNH1. Но 30 ноября состоялся вынос акций YNDX вверх от 5100 руб до 5500 руб. И дальний контракт стал котироваться дороже ближнего на 500-600 руб. Сейчас может тоже порастём и дальний контракт скушают.

Пока спроса на него нет и нет маркет-мейкера.

Но я не вижу маркет-мейкера в YNM1. Вроде нет его.

smart-lab.ru/blog/678723.php