Блог им. boomin

Три кейса: дефолты в сегменте торговли

- 03 февраля 2020, 11:22

- |

В длинные новогодние выходные мы уже публиковали два выпуска с историями успеха — о том, какие торговые компании смогли успешно погасить облигационный займы и вырасти с момента первого размещения в несколько раз. Сейчас же посмотрим на печальную статистику — истории компаний, которые не смогли справиться с долговой нагрузкой.

«Банана-мама»

Начало этой истории было положено 17 апреля 2004 года, когда открылся первый магазин «Банана-Мама» в Москве. Ее основателями стали Олег Яковлев (87%) и его брат, основатель сети «Эльдорадо», Игорь Яковлев (13%). Компания занималась реализацией детских товаров через сеть гипермаркетов.

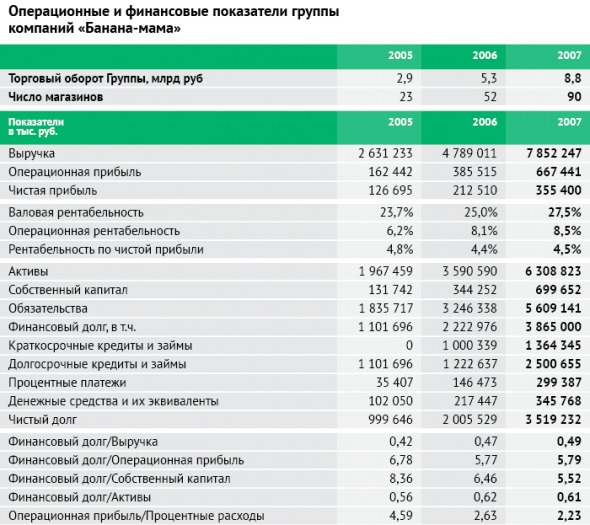

Уже к концу 2005 года магазины сети были предоставлены в 19 городах, контролируя по итогам до 11% рынка детского сетевого ритейла (по данным независимого маркетингового исследования «Nielsen»). Торговый оборот за 2005 год составил 2,9 млрд рублей.

К августу 2006 года география заметно расширилась: сеть насчитывала 38 гипермаркетов в 6 федеральных округах РФ.

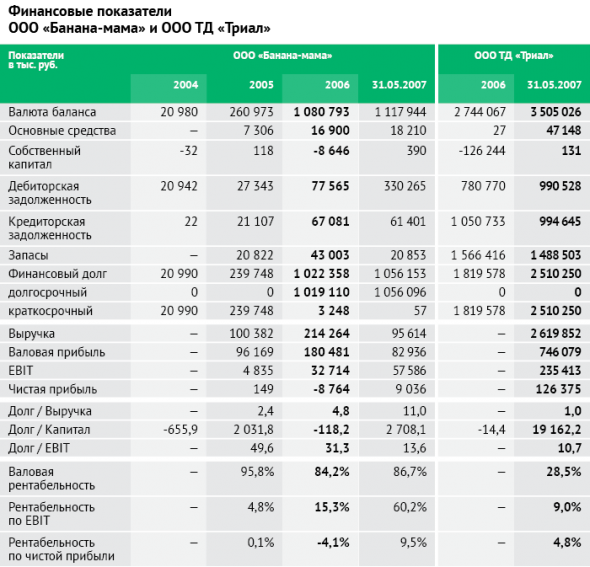

Два с половиной года существования понадобились компании, чтобы прийти к решению о необходимости облигационного займа — в октябре 2006 года «Банана-мама» привлекла на рынке 1 млрд рублей под 11,3%, а через год разместила ещё один выпуск облигаций на сумму 1,5 млрд рублей под 11,5%. Эмитентом по выпускам стало ООО «Банана-мама», поручителем — ООО ТД «Триал». Последнее было создано в 2006 году с целью закупки товаров для гипермаркетов Группы. Начиная со II квартала 2006 года ООО ТД «Триал» консолидировало денежные потоки Группы.

ООО «Банана-мама» выпустила облигационные займы для рефинансирования кредитного портфеля и развития розничной сети. Планы компании действительно были реализованы — к декабрю 2008 года функционировало уже 85 магазинов. Тогда, по оценке Retail.ru, сеть занимала 16% российского рынка в своем сегменте. К апрелю 2009 года продолжили работать только два магазина.

В 2008–2009 годах компания, столкнувшись с финансовыми проблемами, не смогла исполнить обязательства перед владельцами облигаций и поставщиками. 24 октября 2008 года эмитент допустил технический дефолт на сумму 59,8 млн рублей, но исполнил обязательства 31 октября. 27 октября 2008 года случился дефолт по оферте на 209,7 млн рублей — эту сумму компания уже не смогла погасить. 12 февраля 2009 года состоялся дефолт по второму выпуску.

Посмотрим, почему это произошло, и можно ли было инвесторам предвидеть такой исход событий?

Во-первых, по данным отчетности было понятно, что изначально долговая нагрузка достаточно высокая. В 2006 году после привлечения облигационного займа на 1 млрд рублей финансовый долг группы составил 2,2 млрд рублей при выручке 4,8 млрд. В 2007 после займа на 1,5 млрд рублей — 3,9 млрд рублей, выручка увеличилась до 7,9 млрд рублей. В итоге к концу 2007 года долг был в 5,5 раза больше собственного капитала и в 5,8 раз больше операционной прибыли. При этом финансирование по каждому выпуску привлечено на 3 года. Проценты к уплате составляли 45% от операционной прибыли.

Финансовые показатели эмитента низкие: из 1,1 млрд рублей активов в 2006 году на долг приходится 1 млрд рублей. Выручка в 2006 году минимальная — 214,3 млн рублей, на поручителе — ООО ТР «Триал» — в 2006 году оборотов не было, за 5 месяцев 2007 года — уже 2,6 млрд рублей. Выручка ООО «Банана-мама» по РСБУ в 2007 году составила 412 млн рублей, чистая прибыль при этом почти не выросла — 9,97 млн рублей.

При том, что заем был размещен в октябре 2006 года, через год, в октябре 2007 года, держатели облигаций предъявили компании к погашению по оферте около 71% выпуска. Компания расплатилась по обязательствам, тем самым выведя из оборота более 700 млн рублей. В октябре 2008 года после дефолта по купонной выплате компании предъявили к погашению по оферте еще 21% выпуска.

Во-вторых, с 2007 года компании группы начали задерживать платежи поставщикам, с июня 2008 года «Банана-Маме» начали предъявлять иски по взысканию задолженности по арендной плате, затем к ним присоединились и поставщики. За лето 2008 года они предъявили компании 14 исков более чем на 34 млн рублей, с июня по декабрь 2008 года размер предъявленных исковых требований по договорам аренды и оказанию охранных и коммунальных услуг составил более 90 млн рублей. Итого, как минимум за четыре месяца до дефолта можно было узнать о проблемах у компании с исполнением обязательств.

Проблемы с поставщиками появились и до судебных исков, одновременно с проблемами у «Эльдорадо» (в марте 2008 года стало известно, что налоговые органы предъявили к «Эльдорадо» претензии на 8 млрд руб., не включая пени и штрафы). С весны 2008 года в магазинах сети «Банана-Мама» начали пустеть полки. Тогда уже, по данным cbonds, задержка по платежам составляла около двух месяцев.

В ноябре 2008 года арбитраж признал банкротом ООО «ТД «Триал», которое закупало товары для гипермаркетов Группы. Договоры с поставщиками заключались на год, а затем пролонгировались после успешной оплаты за предыдущий период. Но в 2009 году договоры пролонгированы не были. В 2011 году в отношении руководителя группы компаний, Олега Яковлева, было возбуждено уголовное дело и предъявлено обвинение в мошенничестве в особо крупном размере.

В-третьих, сеть стала закрывать магазины. К началу октября 2008 года прекратили работу пять из восьми петербургских магазинов. 6 апреля 2009 года сеть закрыла свой последний магазин в Санкт-Петербурге.

По информации РБК, в феврале 2009 года Альфа-банк, основной на тот момент кредитор сети, предложил передать 100% акций компании банку взамен на снятие с него долгового поручительства на сумму $15 млн. Бизнесмен предложение не принял. 25 ноября 2009 года было подано заявление о признании должника банкротом. В декабре 2017 года инвестиционный фонд Boost объявил о приобретении бизнеса «Банана-Мама» за $1. В январе 2018 года в собственность инвестиционного фонда перешли нематериальные активы «Банана-Мама», свободные от обременений.

Итого основной причиной дефолта и последующего банкротства стала непродуманная финансовая модель компании: при отсутствии достаточных денежных потоков компания привлекла крупные займы на короткий срок.

«Дикая орхидея»

Следующая на рассмотрении — группа компаний «Дикая Орхидея», специализацией которой была торговля бельем, аксессуарами, домашней и пляжной одеждой. История компании начинается с 1994 года.

В 2006 году в состав холдинга входило 116 магазинов в 22 городах России и Украины. По итогам 2005 года доля компании на рынке организованной торговли бельем оценивалась в 12%, доля в высоком сегменте доходила до 50% в России и до 70% — на рынке Москвы.

В 2006 году компания решила привлечь денежные средства на рефинансирование кредитного портфеля, развитие торговой сети и собственного производства.

Первый выпуск на 1 млрд рублей ЗАО «Дикая Орхидея» разместила в апреле 2006 года, поручителем выступило ЗАО «Бюстье». В апреле 2009 года компания допустила дефолт по купонной выплате и погашению номинала. Затем провела реструктуризацию долга, разместив в октябре 2009 года второй выпуск на 1 млрд рублей через ООО «Дикая орхидея» еще на четыре года. По второму выпуску поручителем стало ЗАО «Дикая Орхидея». В октябре 2010 года и январе 2011 произошли два технических дефолта, а затем в апреле 2011 года обязательства уже не были исполнены.

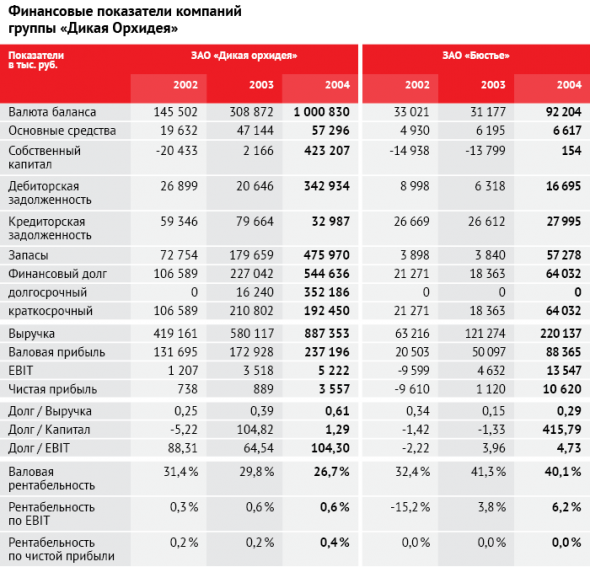

В инвестиционном меморандуме ЗАО «Дикая Орхидея» за 2004 году финансовый долг уже составлял 60% от выручки. При рентабельности близкой к 0% это величина существенна — чистая прибыль 3,6 млн рублей, долг 544,6 млн рублей — коэффициент долг/EBIT уже был на уровне более 100. К 2005 году финансовый долг группы составлял около 780 млн рублей, из них 634 млн рублей предполагалось рефинансировать облигационным займом, в результате долг должен был вырасти до 1,1 млрд рублей — неподъемная нагрузка для компании с ее финансовыми результатами.

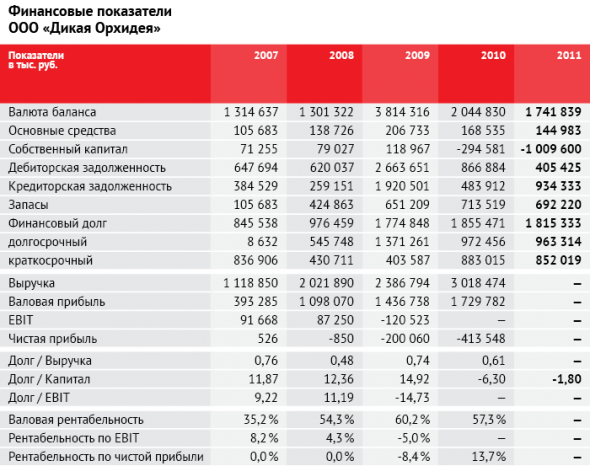

В 2009 году компания не справляется с выплатами и гашением долга, его переводят на ООО «Дикая Орхидея» под поручительство ЗАО «Дикая Орхидея».

ООО «Дикая Орхидея» — компания с еще более плохими результатами деятельности, ее чистая прибыль уже в 2008 году была отрицательная, и в связи с этим, с 2010 года стал отрицательным собственный капитал.

В связи с финансовыми трудностями компании стало не хватать оборотных средств на закупку товара в необходимых количествах и убытки стали расти. Белье отечественного производства составляло лишь 15% ассортимента магазинов «Дикой орхидеи», остальное приходилось на импорт. Курс доллара с июля 2008 года по февраль 2009 года вырос с 23,2 рублей до 36,2 рублей. Из-за резкого падения курса рубля импортное белье сильно подорожало, и прежние объемы зарубежных закупок пришлось сокращать.

Долг у группы компаний все время рос, а рентабельность оставалась неизменной, и новые кредиты шли на обслуживание старых. При том, что одежда — довольно рентабельный бизнес, срок окупаемости инвестиций в премиальном сегменте может составлять более двух лет — вдвое больше, чем в масс-маркете. Кроме того, по информации Retail.ru, компания активно тратилась на рекламу (сумма расходов составляла до $500 тыс. в год), забывая за нее расплачиваться. В крупнейших издательских домах (например, в Sanoma Independent Media) группа попала в стоп-листы рекламодателей.

Кризис 2008 года компания встретила, имея в собственности около 300 магазинов, собственную швейную фабрику. И миллиардный долг.

В 2009 году компания допустила дефолт по облигациям на сумму 1 млрд рублей, а после еще почти два года пыталась провести реструктуризацию долгов. В качестве обеспечительных мер группа передала крупнейшему кредитору, Сбербанку, в залог все 17 своих торговых марок и квартиру основателя компании — Федорова.

К осени 2010 года общий долг «Дикой орхидеи» составлял 3,38 млрд рублей, из них 1,6 млрд рублей приходилось на кредиты Сбербанка, 100 млн рублей — банка «Русский стандарт», 1 млрд рублей — обязательства перед держателями облигаций, а остальное — лизинговые платежи и частные кредиты от партнеров. Выручка ООО «Дикая орхидея» за девять месяцев 2011 года составила 2,06 млрд рублей, чистый убыток — 434,2 млн рублей.

В результате в 2011 году началось банкротство ЗАО «Группа «Дикая Орхидея», ЗАО «Дикая орхидея», ООО «Дикая Орхидея», ЗАО «Бюстье». В отношении ООО «Дикая Орхидея» было назначено внешнее управление, в отношении ООО «Дикая Орхидея» в мае 2006 года было вынесено решение о введении процедуры наблюдения. В июле того же года арбитражный суд Москвы признал ЗАО «Дикая Орхидея» банкротом и назначил конкурсное производство.

В конце 2012 года активы «Дикой орхидеи» с торгов примерно за 400 млн рублей приобрела Kohuhu Enterprises экс-совладельца сети «Лента» Дмитрия Костыгина. Сети магазинов женского белья «Дикая Орхидея», «Бюстье» и «Deфи*ле», входящие в группу компаний «Дикая Орхидея» с того времени и до настоящего момента принадлежат ООО «РозТех». В 2018 году, по данным Росстата, выручка общества составила 2,6 млрд рублей, чистая прибыль — 113,9 млн рублей.

Пример этой компании показывает еще одну несостоявшуюся финансовую модель, неустойчивую к внешним шокам и с высокой зависимостью от импорта.

«Диксис»

Третья компания в нашем списке — «Диксис». По состоянию на 2006 год группа входила в тройку крупнейших игроков на рынке торговли устройствами сотовой связи и занимала 5% рынка. На территории РФ у нее было 559 собственных магазинов и 346 франчайзинговых, еще 32 магазина располагались в Казахстане. На тот момент ГК «Диксис» являлась официальным дистрибьютором сотовых телефонов и аксессуаров Nokia, Sony Ericson, BenQ-Siemens, Motorola, TCL, Samsung, LG и др.

В сентябре 2006 года компания разместила облигационный заем на 1,8 млрд рублей под 11%. Средства, привлекаемые от облигационного займа, планировалось направить на финансирование развития розничного и франчайзингового направлений бизнеса группы компаний, закупку товаров, рефинансирование текущей кредиторской задолженности. Эмитентом выпуска облигационного займа выступило ООО «Диксис Трейдинг», поручителем — ОАО «Диксис Холдинг». ООО «Диксис Трейдинг» занималось закупкой оборудования, его реализацией другим компаниям группы и оптовой торговлей.

Компания успешно обслуживала заем до 2008 года включительно, в январе 2009 года она совершила дефолт по купонной выплате, еще через полгода — по выплате купона и погашению номинала. К тому времени в сети функционировало около 1300 магазинов.

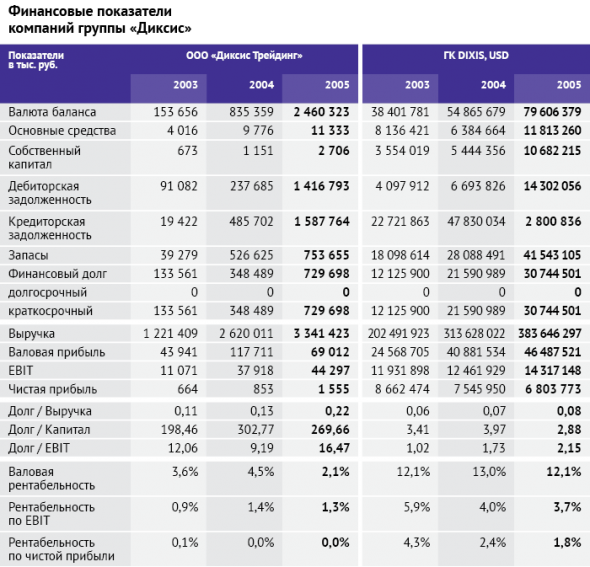

Разбираемся в причинах. Традиционно, у компании была изначально высокая долговая нагрузка. Консолидированные показатели долговой нагрузки ГК «Диксис» за 2005 год: долг/капитал — 2,88х; долг/выручка — 0,08х, долг/EBITDA — 2,15х. Долговая нагрузка эмитента ООО «Диксис Трейдинг» в разы больше: долг/капитал — 269,66х; долг/выручка — 0,22х, долг/EBIT — 16,47х. С привлечением займа на 1,8 млрд рублей коэффициент долг/выручка эмитента составил 0,76х, долг/капитал 934,85х, долг/EBIT 57,11х, показатели по группе после привлечения займа следующие: долг/выручка 0,24х, долг/капитал 8,73х, долг / EBITDA 6,52х. Срок привлечения займа — три года, за счет текущих денежных потоков обслуживать долг на таком сроке уже не удастся.

Финансирование развития сети по продажи сотовых телефонов за счет долгового финансирования было массово распространено в то время. К примеру, по информации Retail.ru, у «Евросети» в сентябре 2008 года было порядка $840 млн долгов, у «Связного» — $200 млн, у «Цифрограда» — $140 млн. Если изначально этот рынок рос быстрыми темпами, то в результате его перенасыщенности темпы роста заметно убавились. Кроме того, продажи перестали приносить приемлемый уровень прибыли. В 2008 году случился кризис, существенно ограничивший возможность рефинансирования долга, за счет которого некоторые ритейлеры существовали до этого.

Группа компаний «Диксис» также оказалась в трудном финансовом положении осенью 2008 года. На конец III квартала долги перед банками составляли $265 млн, и акционеры компании рассматривали предложения о ее продаже. На ООО «Диксис Трейдинг» были основные долговые обязательства группы: контракты с поставщиками, договора аренды, займы, в том числе банковские. К январю 2009 года общий долг группы приблизился к $258 млн, кроме ограничения возможности рефинансирования долга, люди резко сократили свои расходы на аппараты (падение спроса во втором полугодии 2008 года в России составило порядка 30%).

В декабре 2008 года судебные приставы арестовали имущество «Диксис» по иску «Номос-банка». Но средств на счетах все равно не хватило бы на выплату следующего купона, в итоге в январе 2009 года эмитент допустил дефолт по выплате купона держателям облигаций в размере 113,4 млн рублей.

Руководством компании были предприняты попытки перевести договоры с поставщиками на ООО «Диксис Дистрибьюшн», однако к началу 2009 года они так и не были заключены. По тем контрактам, что были пролонгированы, отгрузка была возможна только после полного погашения долга по поставкам за 2008 год. Кроме того, компания сначала переводила и сотрудников в ООО «Диксис дистрибьюшен», а затем начала их увольнять, не сумев выплатить зарплату. А так как денег не хватало и на оплату аренды, компания закрывала магазины: в начале 2009 года осталось меньше десяти салонов в Москве, при том, что в начале 2008 года их было около 100. В январе 2009 года были закрыты и последние точки в Новосибирске.

В течение 2009 года «Собинбанк» подал иски к компаниям группы ООО «Диксис маркет», ООО «Диксис глобал», ООО «Диксис салоны связи» и другим. Иски поступали и от других кредиторов компании: «ЮниКредитт Банка», «Мастер-банка», «Номос-Банка», «Альфа-банка». В сентябре 2009 года Московский арбитражный суд ввел процедуру наблюдения. Суд назначил временного управляющего. В мае 2010 года суд прекратил производство в связи с отсутствием у «Диксис» средств для ведения процедуры банкротства и имущества. ООО «Диксис-Маркет», ООО «Диксис Трейдинг» исключили из ЕГРЮЛ 28 апреля 2012 года.

Тогда с рынка ушел не только «Диксис». Фактически перестал существовать еще и «Цифроград». Такие сети как «Телефон.Ру», «Точка» и «Беталинк» вошли в состав МТС. «Мегафон» и «Билайн» начали развивать собственную сеть. В октябре 2008 года инвесткомпания RTL приобрела 100% акций «Евросети» за $1,2 млрд. Затем часть акций была перепродана «Вымпелкому». В результате в России образовался более сложный рынок мобильного ритейла, состоящий из трех групп: операторские сети (МТС, «Мегафон» и «Билайн»), крупные независимые игроки («Евросеть» и «Связной») и небольшие сети с салонами в регионах.

На текущий момент магазины под брендом DIXIS принадлежат разным компаниям и физическим лицам. Так, магазины в Ульяновске оформлены на ИП Рябова А.И., в Уфе на ООО «Агропроммаркет».

Эта компания — еще один пример влияния неоправданно большой долговой нагрузки на жизнеспособность бизнеса. В погоне за масштабированием сети собственники забывают о рентабельности, прибыли и достаточности денежных потоков, а платежи по долгу становятся существенными. И в результате в моменты экономического кризиса все только обостряется: наряду с не наступившими сроками окупаемости новых салонов ограничение рефинансирования приводит к гибели компании. Один за другим подаются иски от банков, поставщиков, арендодателей из-за неплатежей, компания пытается распродать остатки товара на распродажах, закрываются магазины, остаются незакрытые долги.

А закончим мажорной нотой:

О том, как росли и развивались компании, где все мы покупали подарки, продукты и напитки и какую роль сыграло их присутствие на публичном долговом рынке — истории успеха ритейлеров

И порция историй успеха биржевых компаний, продукция которых была представлена на праздничном столе практически каждого россиянина — истории гигантов пищевой промышленности

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал

том замут был в том, что банана была дочкой эльдорадо и ожидалось что долги бананы погасят...

но… насколько помню (у мя тогда было овердокуя дефолтов и до сих пор на счету валяются дефолтные облиги от 2008г)… оферта по банане пришлась прям в разгар кризиса… и к оферте предьявили практически весь выпуск...

вообщем проще было убить банану чем платить

интересно было с облигами арбат-престижа и русснефтью… у арбата было овердокуя недвижки по москве — ее решили отжать фсбшники… за какойто просроченный доллг в 16мио — собственника закрыли в тюрьме… пока все что имел не отдал не выпустили...

русснефть… забавно было… когда юкос раздербанили на всех его не хватило… стали придумывать у кого еще что есть отжать… решили отжать русснефть… хозяин сбежал… на компанию повесил долг… фсбшики ходили так и этак… а никак оно… отнимешь компанию — придется долг платить, а собственник будет в швейцарии да при деньгах… короче сын владельца погиб при странных обстоятельствах… но компанию владелец не отдал ...

вот вам и спокойные 2000

потом путин вступился приказал прекратить кошмарить бизнес и творить беспредел… или это медведев был… сложнее стало собственников в тюрьму сажать… ну и была уже схема защиты активов...

Организатором Л&Д выступает Юнисервис. С boomin у них вроде как общие сотрудники есть. Если Вы посмотрите на ковенанты, которые организатор Юнисервис прописывает для своих эмитентов, на таблички из их отчетов, то увидите, что алгоритм оценки платежеспособности эмитента очень напоминает анализ в этой статье.

Возможно, сотрудники boomin и Юнисервис проанализировали прошлые дефолты, выработали ряд критериев, и теперь эти критерии прописывают в своих эмитентах.

Получается, что пока Л&Д подходит под ковенанты, бояться нечего.

PS Л&Д у меня нет, но у меня много облигаций от других юнисервисовских эмитентов.