Блог им. winc

Utter Craziness - Пандемическое изобилие в условиях эйфории: как люди создают системы, возводят пирамиды и рождают кризисы

- 22 января 2020, 16:29

- |

Наставление из ажиотажного, предкризисного 2007 года не теряет своей актуальности и по сей день...

За последние несколько месяцев мы наблюдаем одно из величайших восхождений фондового рынка в истории Америки. S&P 500 70 дней подряд без коррекций в более чем 1%. При этом, на еженедельной основе можно наблюдать очередной безрассудный pump-up от ФРС. Но если бы цены на акции взлетели из-за шикарных экономических данных. Увы. С ростом баланса ФРС растут и цены на акции. Поэтому, сейчас Уолл-стрит где-то посреди шумной вечеринки, и все будет так, пока цены на акции продолжают двигаться в правильном направлении.

Эйфория и оптимисты с дикими глазами во всех деловых изданиях вещают о новом витке роста, и кажется, что это может продолжаться бесконечно.

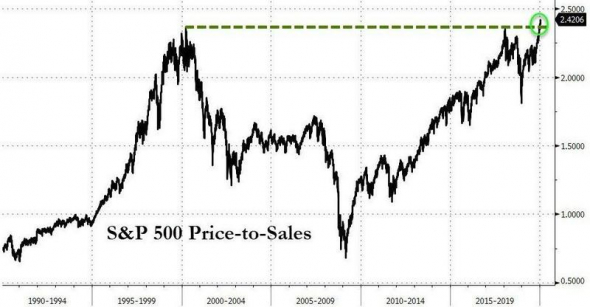

Очень простой способ определить, являются ли цены на акции завышенными или недооцененными, состоит в том, чтобы посмотреть на соотношение цены к продажам для S&P 500. В лучшие времена оно должно быть где-то между 1,0 и 1,5, но благодаря абсурдному ралли теперь оно поднялось выше 2,4. Например, акции Apple взлетели на 84% за год, хотя его доходы выросли только на 2%.

Это не история роста. Это история сиюминутного изобилия и непомерной жадности, где ничто не имеет значения, кроме создания доходов ради самих доходов.

Другим индикатором, который показывает, что акции сейчас переоценены как никогда, является «индикатор Баффета». Отношение общей рыночной капитализации к ВВП США никогда не было выше, чем в настоящее время.

В текущих условиях для ФРС нет другой альтернативы, кроме как продолжать накачивать этот абсолютно абсурдный пузырь. При этом, ФРС отчаянно пытается сохранить контроль над процентными ставками, но в процессе она создает идеальные условия для краха фондового рынка. И в какой-то момент событие в виде «черного лебедя» будет настолько значительным, что вместо наполнения ликвидностью рынка акций, облигаций и деривативов она пойдет другим путем.

Так 2008 год, когда крупные банки Уолл-стрит и хедж-фонды привлекали заемные средства под проблемные ипотечные кредиты, является примером того, как «вливается ликвидность» в «мертвый» инструмент без какого либо обеспечения, дабы заполнить пробел и вовремя сорвать куш.

В точности как со свежеиспеченным круассаном, горячий, он тает во рту и доставляет удовольствие, подогретый — напоминает о былой свежести, холодный - выступает лишь в качестве перекуса, а залежавшийся — попадает прямиком в мусорную корзину. В этом процессе — сливки снимают всегда первые, когда приходит время толпы, то избранные уже стоят у двери и ждут подходящего момента, чтобы выйти из тесного и душного помещения...

ФРС и другие центральные банки долгое время были неоспоримыми драйверами финансовых рынков и делового цикла. По всей видимости, эта эра подходит к концу. Во многих странах процентные ставки настолько низки, даже отрицательны, что центральные банки не могут их еще больше снизить. Вялый экономический рост и низкая инфляция означают, что и повысить ставки они не могут.

После Второй мировой войны каждое восстановление начиналось с более низких ставок, поскольку задача ФРС была в стимулировании роста. Каждой рецессии предшествовали более высокие процентные ставки, поскольку ФРС также стремилась сдерживать инфляцию.

Так например, в послевоенной Америке быстрый экономический рост и падающая безработица привели к росту инфляции. ФРС повысила ставки, инвестиции сократились. Экономика скатилась в рецессию, и инфляция снизилась. Затем ФРС снизила процентные ставки, инвестиции восстановились, и рост возобновился.

Модель начала давать сбой в конце 1960-х годов. Экономисты считали, что низкие процентные ставки и дефицит бюджета могут навсегда сократить безработицу до минимальных значений в обмен на лишь незначительный рост инфляции. Вместо этого, инфляция ускорилась, и ФРС была вынуждена искусственно спровоцировать несколько серьезных спадов, чтобы «вернуть все в зад».

К концу 1990-х годов возникли новые проблемы. При стабильных ценах на товары, цены на активы стали раздуваться в серьезные пузыри, за которыми следовали логичные их обвалы. Спады 2001 и 2008 годов не были вызваны повышением ставок ФРС. Они стали результатом бума и спада цен на активы, сначала на технологические акции, затем цены на жилье и ипотечные долги.

После последнего глобального краха ФРС держала процентные ставки около нуля с 2008 по 2015 год. Центральный банк также проводил политику QE, чтобы снизить долгосрочные процентные ставки. Несмотря на такой агрессивный стимул, экономический рост был едва выше нуля. Уровень безработицы упал до 50-летнего минимума, но инфляция постоянно опускалась ниже целевого показателя ФРС, установленного на уровне 2%.

Похоже, научно-эталонная модель ДКП исчерпала себя, и экономисты в течение последнего десятилетия пытаются понять, почему. До тех пор, пока кто-то не получил очередную Нобелевскую премию за теорию о неравенстве и борьбе с бедностью, за возрождение экономической науки v4.0, нам стоит избавиться, пока не поздно, от старых-новых учебников по эконом-теории и прочей «мозго-пудры»...

Одно из объяснений «поломки» связано с инвестициями, основной движущей силе долгосрочного экономического роста. Инвестиции финансируются за счет сбережений. Когда инвестиции высоки по сравнению со сбережениями, это повышает процентные ставки, потому что все больше людей и предприятий хотят брать кредиты. Если сбережения высоки по сравнению с инвестициями, это снижает ставки. Это означает, что структурно низкие инвестиции в сочетании с высокими сбережениями со стороны предприятий и домохозяйств могут объяснить как медленный рост, так и низкие процентные ставки.

Но с нулевыми процентными ставками центральные банки остаются без своего основного рычага поощрения и развития делового цикла. Экономика еврозоны застопорилась — ставки ниже нуля. Япония борется с этой проблемой с 2008 года, но весь результат ограничивается лишь кучей побочных эффектов. США тоже вряд ли избежит данной участи, свидетелями чего мы будем уже в самое ближайшее время.

Таким образом, циклы деловой активности будут расти и падать в основном без влияния центральных банков. Получается так, что вроде бы и лекарство есть, но его эффективность для мировой финансовой системы исчисляется в цифрах с отрицательным значением.

Отсутствие инфляции в общей мере объясняется серьезными диспропорциями в накоплении и концентрации капитала. Так, по свежим данным, 2150 миллиардеров/миллионеров владеет состоянием превышающим совокупные доходы более чем 60% населения планеты. Посему, населению просто чисто с физической точки зрения потреблять все больше становится все сложнее, отсюда и затоваривание, и спад производительности, и отсутствие инициативы банков кредитовать реальный сектор экономики, а компаниям становится проще направлять средства на buy-backи, чем вкладывать их в разработки и интенсивное поступательное развитие.

Да, ФРС вливает в рынки все больше и больше ликвидности, но в реальный сектор едва поступает и 5% этих денег, можно сравнить статистику, темпы кредитования реального сектора снижаются из года в год, проще «пампить» бумажный рынок, чем создавать новые производства в условиях глобального затоваривания. И что более показательно, по мере роста цен на активы их доходность, такая как доходность облигаций или дивидендов, снижается. После того, как доходность приблизилась к доходности денежных средств или их эквивалента, таких как казначейские векселя, исчез стимул кредитовать или инвестировать в эти активы. Поэтому ФРС больше не может стимулировать расходы.

Парадоксально, но факт, в ситуации безлимитного потока ликвидности, бедные страны становятся беднее, обычно, по причине превалирующих в них популистско-автократичных и авторитарных режимов, заботящихся в основном о личном обогащении в течение как можно длительного промежутка времени, для этого власть удерживается любыми доступными способами, квази-законными и квази-народными. При этом, богатые не сильно заботятся об общем благополучии своего народа, пытаясь использовать собственную государственную систему в виде корпорации с ее пассивами и активами, доходами и расходами, но цель все та же — максимизация прибыли.

Лично на меня произвели огромное впечатление два следующих исторических факта, связанных с разными по достатку и уровню ВВП странами, имеющих сегодня удручающие последствия, которые произошли в большей степени из-за непосредственного воздействия человека, а не эфемерных статистико-экономических показателей, оценок экспертов или прогнозов аналитиков:

1. США. История с "the Salton Sea" и Bombay Beach в Калифорнии (не буду вдаваться в подробности, фото скажут все сами за себя, а кому интересно, рекомендую погуглить) — ранее успешный и популярный курорт превратился в «гнилое, вонючее озеро» из-за постоянно отравляющих воду пестицидов и удобрений, используемых в с/х.

1950-60-е

Наше время

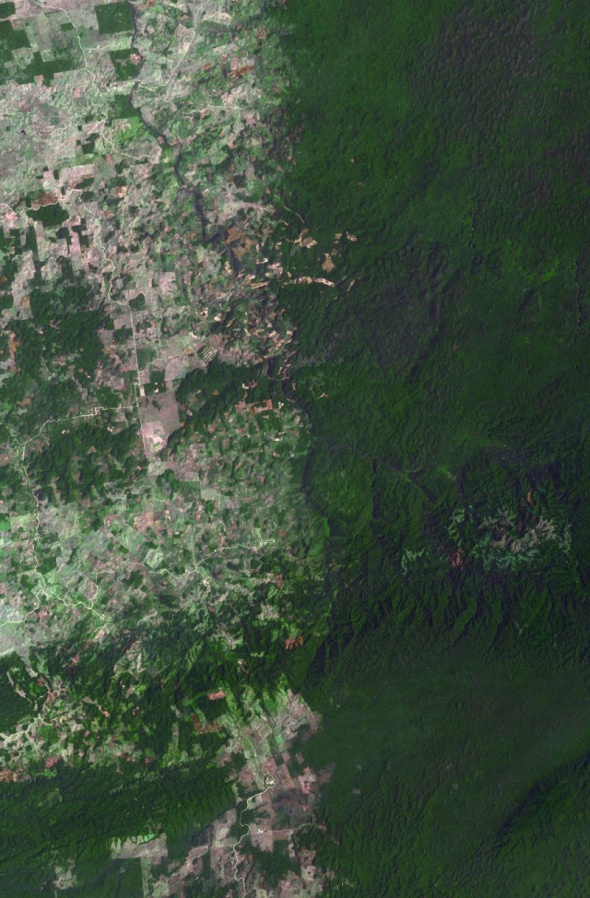

2. Гватемала. Леса смягчают изменение климата, но Гватемала за последние 40 лет потеряла половину своих лесных массивов — и темпы вырубки леса растут, что, в свою очередь, вызывает засуху в одних районах и наводнения в других, оползни и эрозию сельскохозяйственных угодий. По этой причине, люди гибнут от голода, дети отстают в развитии либо погибают не достигнув школьного возраста. Нехватка воды и бедность причинно связаны с неравномерным распределением земель в стране: примерно 2% населения контролируют 70% всех продуктивных сельскохозяйственных угодий. Люди просто вынуждены вырубать все вокруг в попытке найти подходящий кусок земли, чтобы вырастить кофе или кукурузу, с целью банально выжить и прокормить семью, не говоря о заработке

Граница Белиз-Гватемала

Дневной рацион многих семей

К этому по-разному можно относиться, но это факт, причина нашей экстенсивной интенсивности.

И мы не останавливаемся, изобретаем новые технологии, чтобы работать меньше и получать больше, с помощью химикатов, добавок и присадок производим кучу безвкусной, бесполезной еды с оттенками пластика и вкусом пенопласта, простой пищи больше не существует, мы ее селекционировали, добавили приставку ЭКО и платим в 5-10 раз дороже, изобретаем таблетки, чтобы жить дольше, выглядеть лучше, стареть медленнее, научились откачивать лишний жир, закачивать недостающий, в принципе можно даже не утруждать себя изнурительными физическими нагрузками, но моде все-таки отдать дань стоит и приобрести абонемент. Гаджеты, отчасти, делают нашу жизнь лучше, упрощают и ускоряют ее течение. Но вот парадокс, тупости от этого меньше не становится, и в один прекрасный момент мы все начинаем походить друг на друга — люди из пробирки под названием «технический прогресс» или «пластический», у кого что болит.

Исходя из этого возникает вопрос: действительно ли человек — это существо разумное, и может Дарвин в корне ошибался, и эволюция в какой-то момент перестала быть таковой и на самом деле мы находимся в стадии глобальной деградации, самоуничтожения в погоне за зеленой бумажкой от непрерывно растущего чувства жадности и голода, от которого нет таблетки и который возможно утолить только лишь в одном случае...

И да, это не апокалиптика и не предсказания, как Вам могло показаться, а пища для ума и размышления.

теги блога Waldemaro

- private equity

- S&P500

- S&P500 фьючерс

- wealth management

- банкротство

- биржи

- ввп

- госдолг

- дефицит

- долг

- Инвестиционные фонды

- инфляция

- Капитализм

- климатические изменения

- кредитование

- кризис

- кризис 2020

- ликвидность

- маржин колл

- мир

- мировая экономика

- мировой долг

- мобильный пост

- неравенство

- Облигации

- общество

- перепроизводство

- потребление

- производительность

- производительность труда

- пузырь

- РЕПО

- рецензия

- рецессия

- риск менеджмент

- рынки

- рынок

- СИПИ

- ставка

- сша

- трейдинг

- финансы

- ФРС

- ЦБ

- эволюция

- экономика

- экономика еврозоны

* действительно ли человек — это существо разумное?

Сплошные мечтатели и халявщики.

Хотят работать меньше, а получать больше.

Ефремов очень хорошо написал устройство общества, мне очень понравилось, когда читал

Спасибо, возьму на заметку

а не вы ли отставляете в сторону на полке в магазине вчерашнее молоко, чтобы взять сегодняшнее? у него срок хранения минимум неделя, а выпьете вы его в течении 1-2 дней. но нет. только сегодняшнее.