SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. sfbankir

Бэнкинг по-Русски: Восточные сказки... Как-бы бонды...

- 19 февраля 2019, 22:22

- |

Всем привет!

По многочисленным просьбам быстренько накидаю пару самых серьезных, на мой взгляд, косяков торчащих из доступной и не очень отчетности Банка Восточный.

Параллельно, прямо сейчас, журналисты ведущих экономических изданий «препарируют» акт крайней проверки ЦБ в Банке Восточный, дружелюбно слитый им сторонами акционерного конфликта что у них получилось читаем тут (для тех у кого не доступа в комментах основые тезисы запостил)

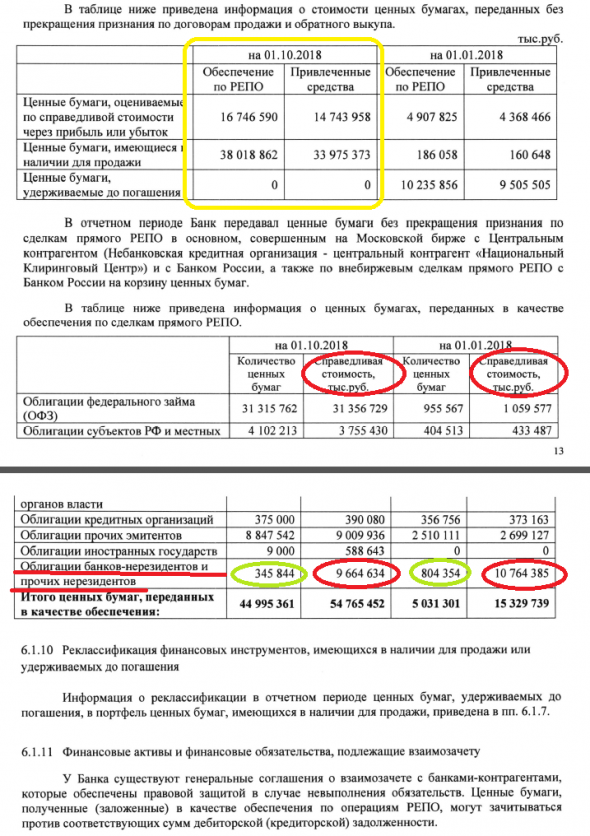

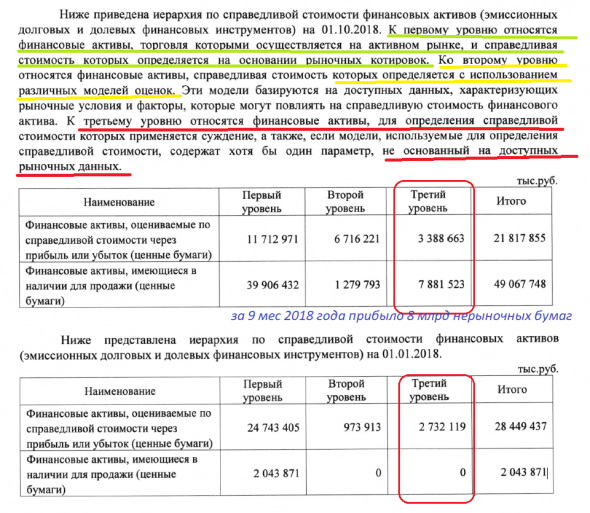

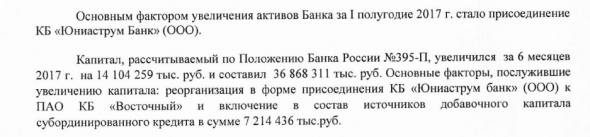

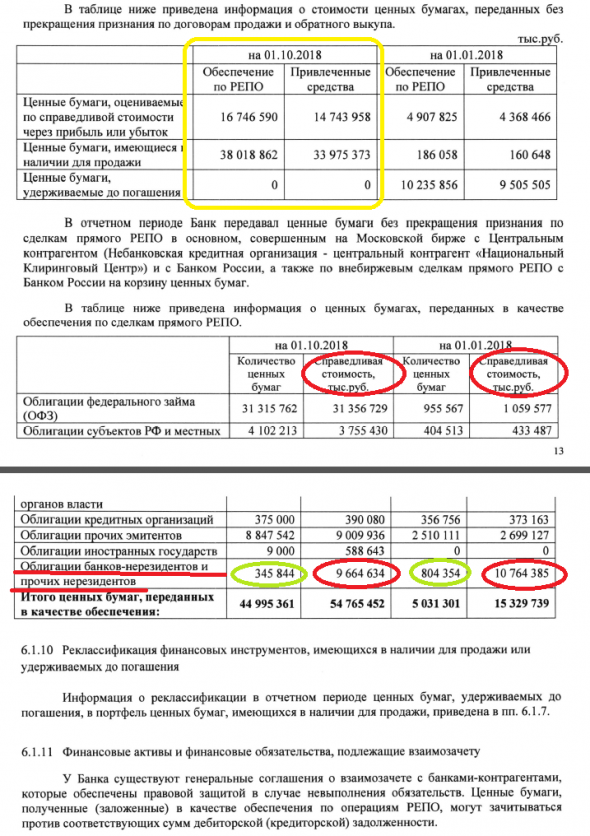

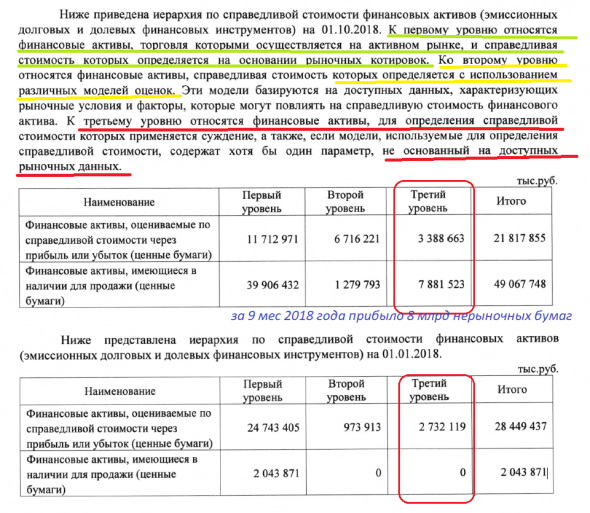

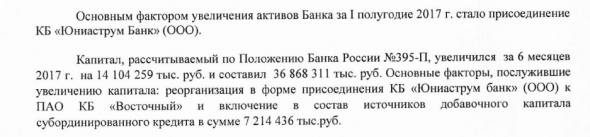

После объединения в феврале 2017 года банков Юниаструм и Восточный Экспресс в балансе обьединенного банка появились Облигации банков нерезидентов и прочих нерезидентов на довольно приличную сумму.

На графике мы правда видим, что обьем вложений в эти бумаги скачет от 1.5 до 22 млрд, т.е. вроде как по ним есть какое-то движение — не совсем линейная картинка как было в Пробизнесбанке.

Все так изящно, ибо наши «Восточные художники-искусствоведы» умудряются периодически, как правило на отчетные квартальные даты, передавать эти «Ценнейшие бумажки» в РЕПО... Как Вы думаете с каким Дисконтом ??? - !!!!!

--------------------------------

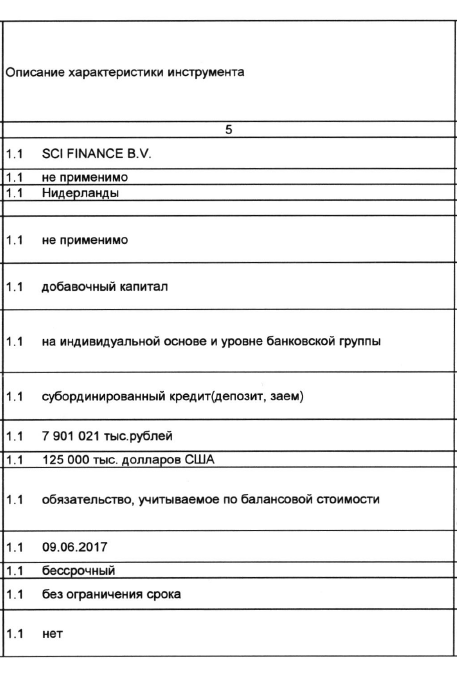

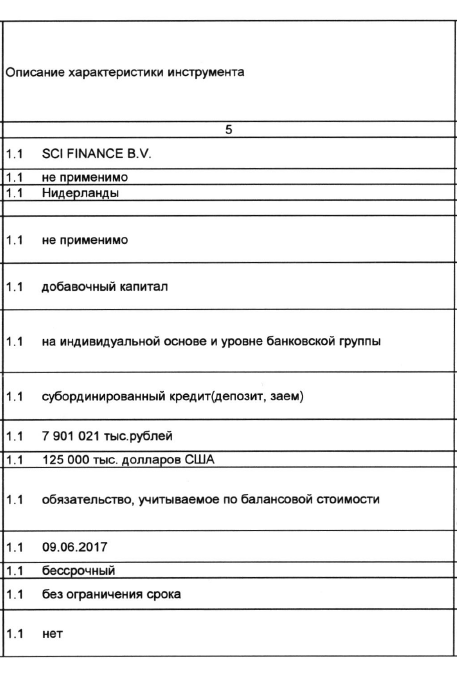

Вторая непонятка касается Суборда от SCI FINANCE B.V. от 09.06.2017 на сумму 125 млн долл, учтенного в капитале банка...

Все бы наверное ничего, но уж очень бэкграунд СКАЙ Финанс, поучаствовавшего в схематозах Промсвязьбанка, Азиатско-Тихоакеанского, М2Прайвет банка смущает...

Ну и «аттракцион неслыханной щедрости, согласиться просто-так субординировать облигационный заем 2013 гола и засадить его в капитал с триггерами списания от ЦБ))))

По многочисленным просьбам быстренько накидаю пару самых серьезных, на мой взгляд, косяков торчащих из доступной и не очень отчетности Банка Восточный.

Параллельно, прямо сейчас, журналисты ведущих экономических изданий «препарируют» акт крайней проверки ЦБ в Банке Восточный, дружелюбно слитый им сторонами акционерного конфликта что у них получилось читаем тут (для тех у кого не доступа в комментах основые тезисы запостил)

После объединения в феврале 2017 года банков Юниаструм и Восточный Экспресс в балансе обьединенного банка появились Облигации банков нерезидентов и прочих нерезидентов на довольно приличную сумму.

На графике мы правда видим, что обьем вложений в эти бумаги скачет от 1.5 до 22 млрд, т.е. вроде как по ним есть какое-то движение — не совсем линейная картинка как было в Пробизнесбанке.

Все так изящно, ибо наши «Восточные художники-искусствоведы» умудряются периодически, как правило на отчетные квартальные даты, передавать эти «Ценнейшие бумажки» в РЕПО... Как Вы думаете с каким Дисконтом ??? - !!!!!

--------------------------------

Вторая непонятка касается Суборда от SCI FINANCE B.V. от 09.06.2017 на сумму 125 млн долл, учтенного в капитале банка...

Все бы наверное ничего, но уж очень бэкграунд СКАЙ Финанс, поучаствовавшего в схематозах Промсвязьбанка, Азиатско-Тихоакеанского, М2Прайвет банка смущает...

Ну и «аттракцион неслыханной щедрости, согласиться просто-так субординировать облигационный заем 2013 гола и засадить его в капитал с триггерами списания от ЦБ))))

Совладелец Совкомбанка Сергей Хотимский:

Первое – жалко, что в России по экономическим преступлениям применяются такие жесткие меры пресечения. Это, как мне кажется, не очень правильно. Ситуация печальная в любом случае. Если фонд действительно замешан в рисовании активов, то это крайне печально. Это практически крест для их дальнейшей работы в России. А ведь это один из крупнейших инвесторов. А если фонд окажется не замешан, то такой скандал – удар по инвестиционному климату.

Вывод для банковской отрасли пока что напрашивается один: «Пришло время для нулевой толерантности к рисованным активам в балансах банков, даже на относительно небольшие суммы».

4.9К |

Читайте на SMART-LAB:

Инвестор $SOFL – кто он?

Недавно один из брокеров поделился с нами портретом акционера Софтлайн. В этом посте собрали его образ в нескольких строчках. Узнаете себя? 😊...

10:37

Аэрофлот публикует финансовые результаты за 2025 год по МСФО

✈️ Выручка выросла на 5,3% год к году, до 902,3 млрд рублей. В основе – уверенные операционные показатели: пассажиропоток сохранился на уровне...

09:32

теги блога Sergio Fedosoni

- 115-фз

- bitcoin

- CNYRUB

- forts

- NG

- quik

- Si

- sibrent

- SiH3

- Siu2

- SIU4

- siz2

- акции

- арбитраж

- асв

- банк

- банки

- биткоин

- БКС

- бонды

- брент

- брокер

- Брокеры

- бэквордация

- Бэнкинг

- Бэнкинг по русски

- бэнкинг по-русски

- валюта

- вклад

- вклады

- Вопрос

- газ

- газпром

- депозиты

- дефолт

- доллар

- Доллар рубль

- ЗОЖ

- золото

- ИИС

- инвестиции

- Инвестиции в недвижимость

- ипотека

- ИФНС

- кипр

- Китай

- конверт

- контанго

- контанго по доллару

- коронавирус

- кризис

- криптовалюта

- Крым

- курс

- Легализация

- Лицензии

- лицензия

- ЛЧИ

- манипуляции

- минфин

- мобильный пост

- мосбиржа

- Мотылев

- мошенничество

- налоги

- Налогообложение на рынке ценных бумаг

- натуральный газ

- Ндс

- НДФЛ

- Нефть

- облигации

- обнал

- опрос

- Опционы

- отзыв

- отзыв лицензии

- Открытие

- отчетность

- офз

- оффтоп

- проблемы

- Путин

- Росфинмониторинг

- санация

- санкции

- Сбербанк

- СИ

- Сибрент

- срочный рынок

- США

- торговые сигналы

- Транспортный

- трейдинг

- Форекс

- ФОРТС

- ЦБ

- ЦБ РФ

- юань

- Югра

- юмор

www.banki.ru/news/lenta/?id=10859511

ооо открыто, у них счёт, может стоит закрыть?

Небольшой ростовский банк.

Который выходил с размещениями бондов.

Первое – жалко, что в России по экономическим преступлениям применяются такие жесткие меры пресечения. Это, как мне кажется, не очень правильно. Ситуация печальная в любом случае. Если фонд действительно замешан в рисовании активов, то это крайне печально. Это практически крест для их дальнейшей работы в России. А ведь это один из крупнейших инвесторов. А если фонд окажется не замешан, то такой скандал – удар по инвестиционному климату.

Вывод для банковской отрасли пока что напрашивается один: «Пришло время для нулевой толерантности к рисованным активам в балансах банков, даже на относительно небольшие суммы».

https://www.rbc.ru/newspaper/2017/05/19/591d61969a79473ebd0e0e0b

сейчас же на публику вскрыли факты того, что фактически бонды, впоследствии сконвертированные в бессрочные и учтенные в капитале 2 уровня приобретались на средства самих банков Юниатрума и Восточного Экспресса

Всего по ценным бумагам банку может быть необходимо сформировать 5,26 млрд руб. резервов.

------

Финансы / Банки

Что ЦБ обнаружил в банке «Восточный», из-за которого арестован Майкл Калви

У регулятора еще летом были основания для его санации

20 февраля 00:23

Прослушать этот материал

Дарья Борисяк, Александра Астапенко

Ведомости

8

Центральный банк мог проявить строгость к «Восточному» еще летом

Фото: Максим Стулов / Ведомости

Банк «Восточный», конфликт акционеров которого стал причиной ареста четырех сотрудников инвестиционного фонда Baring Vostok во главе с ее основателем Майклом Калви, еще летом мог быть подвергнут санации. Тогда ЦБ дал акционерам шанс спасти банк своими силами.

Но «спасательные работы» привели к тому, что в начале февраля по заявлению Шерзода Юсупова, партнера крупного акционера «Восточного» Артема Аветисяна, было возбуждено уголовное дело по факту хищения у банка 2,5 млрд рублей. Подозреваемыми по этому делу стали сотрудники Baring Vostok (этот фонд — крупнейший акционер «Восточного»), а также бывший предправления «Восточного» Алексей Кордичев и гендиректор «Первого коллекторского бюро» Максим Владимиров, все они были арестованы.

Что создало проблемы «Восточному»

ЦБ завершил плановую комплексную проверку банка «Восточный» 30 августа 2018 г., сообщается на сайте регулятора. Проверялись активы банка, в том числе кредитный портфель и вложения в ценные бумаги, говорится в заключительной части акта проверки («Ведомости» ознакомились с документом; его подлинность подтвердил человек, читавший акт проверки). Вывод: у ЦБ могли возникнуть основания для осуществления мер по предупреждению банкротства «Восточного» и ввода в него временной администрации, а «критический уровень кредитного риска» у «Восточного» в большей степени обусловлен тем, что не было контроля за качеством принятых на баланс активов в ходе присоединения банка «Юниаструм», следует из документа.

Задержание менеджеров старейшего инвестфонда в России. Главное →

«Восточный» присоединил на 100% принадлежавший Артему Аветисяну «Юниаструм» в январе 2017 г. В объединенном банке Аветисян получил 32%, фонды Baring Vostok – 44,5%.

ЦБ подсчитал, что, если бы «Восточный» на 1 августа 2018 г. доформировал все резервы, что насчитала рабочая группа регулятора, он нарушил бы шесть обязательных нормативов, включая все, связанные с достаточностью капитала, а два из них стали бы отрицательными.

На кого приходились основные риски

«Восточный» кредитовал в основном население. С присоединением «Юниаструма» доля ссуд юрлицам выросла с 3 до 23%, пишет ЦБ, а кредитный риск, связанный с юрлицами, существенно вырос.

Основные риски корпоративного портфеля «Восточного» приходятся на две группы, «условно объединенные рабочей группой под названием «группа Зыковы» и «группа «Волгабас», указал ЦБ. На них на 1 августа 2018 г. приходилось соответственно 14,9 млрд и 5,6 млрд руб., или 40 и 15% корпоративного портфеля, пишет регулятор, указывая, что эти активы у «Восточного» появились после присоединения «Юниаструма». Тот, в свою очередь, основную часть этих активов приобрел у Модульбанка, 44,3% акций которого принадлежали Аветисяну, говорится в документе. Впоследствии на обслуживание в «Юниаструм» переходили и другие клиенты, связанные с «Зыковыми» и «Волгабасом», пишет ЦБ. Результат: к 1 августа 2018 г. задолженность двух групп выросла с 3,3 млрд до 20,5 млрд руб. (55% корпоративного портфеля).

Далее тут:

По результатам комплексной оценки качества активов банка установлены нарушения правил ЦБ оценки рисков и полноты формирований резервов, заключил регулятор. Устранение этих нарушений может потребовать от банка сформировать резервы на 16,7 млрд руб.

«Проблемы с дорезервированием по корпоративным кредитам и непрофильным активам, а также достаточностью капитала у «Восточного» остаются по сей день», – говорит аналитик Moody’s Петр Паклин. Он напоминает, что ЦБ в итоге оценил проблемы банка в сумму свыше 19 млрд руб. На нее необходимо досоздать резервы, включая 6–7 млрд руб. на конец 2018 г. «Регулятор согласовал банку план-график на 18 месяцев по созданию резервов с учетом внесения в капитал 5 млрд руб. Это реалистичный сценарий: за 2018 г. банк заработал около 17 млрд руб. прибыли до создания резервов и уплаты налогов по РСБУ, так что за 1,5 года вполне можно закрыть проблемы. И названные вложения в размере 2,5 млрд руб., вокруг которых разгорелся спор, в разы меньше оцененных ЦБ проблем на балансе «Восточного», – говорит Паклин. При единовременном доформировании резервов по окончании проверки ЦБ нормативы «Восточного» опустились бы ниже регуляторных требований, констатирует Паклин.

Если бы на 1 января 2019 г. «Восточный» доформировал резервы на сумму свыше 5,3 млрд руб., то он нарушил бы норматив Н1.0 (достаточности капитала), говорит ведущий методолог «Эксперта РА» Юрий Беликов. А с большой вероятностью – одновременно и Н1.1 (достаточности базового капитала), продолжает он. В этом случает избежать нарушения норматива можно было бы только в случае докапитализации или погашения части кредитного портфеля, продолжает он.

Допэмиссия «Восточного» на 5 млрд руб. была запланирована год назад, но из-за корпоративного конфликта до сих пор не проведена.

Говнобогды нерезов, кредиты проблемных юриков и векселя костромского завода автозапчасти, сомнительную нежвижку, требования по процентам и все такое суммарно на 27 млрд…

А Восточный только обязательств перед физам и на себя принял на 54 млрд…

Мне очень странно, что Беринг Восток согласилась на эту сомнительную сделку по слиянию Восточного с Юниаструмом и вообще на сомнительную сделку с сомнительными контрагентами.

Джакомо Леопарди, и возможно, потеряет намного больше. Это всем инвесторам наглядный урок по-моему.

«Ты не сможешь заключить хорошую сделку с плохим человеком» — Уоррен Баффет.

2. Всё таки «Эс Си Ай Файнэнс Би Ви Ай»

3. Жулик — Аветисян, а на сделку с ним пошёл Калви (видимо, нехотя) и теперь сидит, размышляет… А вот слабо нашему бизнес сообществу объявить персоной «нон-грата» такого «банкира»? Или аветисяны и дальше пойдут «далеко»?..

Они РЕПО не всегда с НКЦ делали — написано же преимущесвенно )))

2 -

или что-то счетов типа 474**