Блог им. goryinyich

Апдейт модели LQI за Январь'19

- 03 февраля 2019, 03:09

- |

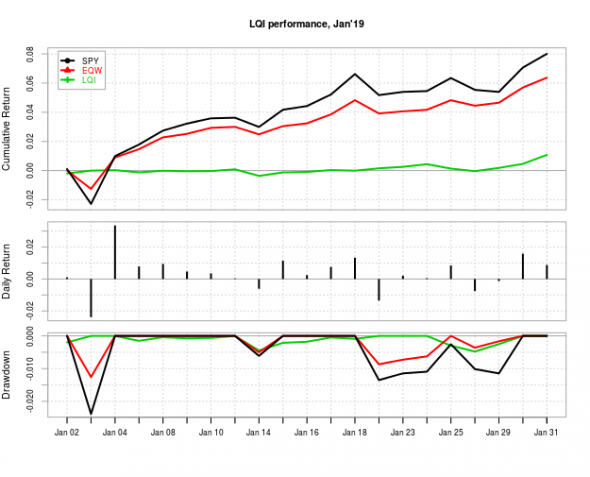

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за январь (результаты за прошлый месяц: smart-lab.ru/blog/514243.php). После 3-х предыдущих месяцев обгона S&P, в январе модель жестко от него отстала. Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.000 9.87

XLP 0.000 5.14

XLE 0.000 11.21

XLF 0.000 8.90

XLV 0.095 4.81

XLI 0.000 11.43

XLB 0.000 5.60

XLK 0.000 6.94

XLU 0.111 3.48

IYZ 0.000 6.41

VNQ 0.000 11.85

SHY 0.550 0.25

TLT 0.244 0.38

GLD 0.000 2.89

Если коротко, то результат получился плохим из-за того, что рынок резко развернулся, и выросло все, а модель «проспала» это движение: SPY +8.0%, EQW (equal-weighted портфель из торгуемых тикеров) +6.4%, LQI +1.1%. К сожалению, такова плата моментуму за сохранность капитала, которую он предоставляет. На этот раз это был просто не день Бэкхема, ну, будет новая битва — там посмотрим.

Вот позиции модели на начало февраля (доли в итоговом портфеле). Если решите их торговать — лучше заходить в ближайшие 1-5 дней с даты публикации:

weight

XLY 0.000

XLP 0.201

XLE 0.000

XLF 0.000

XLV 0.000

XLI 0.000

XLB 0.000

XLK 0.155

XLU 0.062

IYZ 0.000

VNQ 0.000

SHY 0.000

TLT 0.286

GLD 0.296

На следующий месяц модель продолжает держать веса довольно консервативно — в основном в защитных активах. Это против ралли последнего месяца, но здраво, потому что редкий аналитик понимает (точнее, хотя бы думает, что понимает), что сейчас происходит на рынке (например www.zerohedge.com/news/2019-02-02/deutsche-bank-markets-rally-makes-no-sense)

Обычный ПэЭс:

1. Очень не рекомендую лезть в модель руками и пытаться из нее что-то выкидывать/добавлять. Весь ее перформанс — следствие грамотного capital management'а, запустив в нее руки вы с высокой вероятностью вызовете расхэджирование рисков, которые она с такой любовью хэджирует.

2. Постарайтесь воздержаться от комментариев типа «лошара, да я в марте 1300% заработал» — буду банить. С этой моделью надо тягаться на длинных горизонтах, лет 5-10.

3. Сам я торгую модификацию этой модели с несколько расширенным набором ETF'ов, некоторые из которых не включены в результаты выше вследствие пониженной ликвидности.

теги блога MadQuant

- AFKS

- AFLT

- AGRO

- AKRN

- ALRS

- AVAZP

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- GAZP

- GCHE

- GDL

- GMKN

- Interactive Brokers

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MVID

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- Сбербанк

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- хиромантия

- хумор

- юмор

а почему ребалансировка раз в месяц?

Что если ежедневно программно анализировать и при изменениях больше определенных пороговых процентов с прошлого ребаланса, запускать новый ребаланс?