Dr_Vas-ka

Три квартала за быками, но в четвёртом они останутся без денег.

- 26 сентября 2017, 13:43

- |

На этой неделе заканчивается месяц, а вместе с ним и третий квартал, и финансовый год в США. В связи с этим, на рынках обычно наблюдается повышенная волатильность и порой не очень логичные движения в разных активах. Управляющие крупных фондов обычно стараются зарисовать квартальные отчёты, поэтому всем интересно удержать наиболее растущие активы вблизи максимальных отметок.

Американские биржевые индексы накануне лишь немного отступили от своих исторических максимумов, флагманский индекс SP500 закрылся ниже отметки 2500 пунктов, но до конца недели не стоит ждать сильных распродаж, несмотря на растущие риски геополитики. Волатильность и нервозность на американских площадках уже заметно растёт, особенно это наблюдается в высокотехнологическом индексе NASDAQ, где большинство компаний торгуются просто с заоблачными мультипликаторами. В понедельник этот индекс падал почти на 1.5%, а такие компании, как Facebook и Netflix, закрылись накануне с потерями в 4.7%. Такие гиганты, как Apple и Amazon снизились вчера не столь сильно, однако в акциях этих эмитентов идут продажи уже вторую неделю, а технический срез очень похож на глобальный разворот.

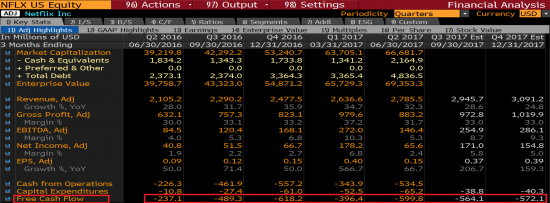

Для примера, компания Netflix, ещё два дня назад пыталась обновить свои исторические максимумы и пробить уровень в 190$ за акцию, но при этом, все показатели по ней просто кричат о её продаже. Инвесторы долгое время закрывали глаза на растущие убытки и рост долговой нагрузки, но вечно такое продолжаться не может, причём подобных компаний на рынке США огромное множество.

Касаемо рисков геополитики стоит выделить следующее. Если прошедшие выборы в Германии никак не отразились на фондовых рынках, хотя позиции А.Меркель явно пошатнулись, из-за политики с беженцами, то намеченный на 1 октября референдум в Каталонии может более существенно ухудшить инвестиционные настроения. Каталония второй раз собирается проводить референдум о независимости от Испании. Также никуда не делись риски геополитики, связанные с Северной Кореей, тут наоборот, всё идёт по нарастающему. Спрос на защитные активы и защитные валюты тому подтверждение. Не так всё гладко и во внутриполитической жизни Америки, хотя очередного технического дефолта пока удалось избежать, так как лимит госдолга был повышен на безлимитную величину до 15 декабря. В четверг должно состояться очередное голосование по отмене реформы здравоохранения в США, и шансы на позитивный исход пока не столь высоки, опять не хватает двух голосов. Провал очередного голосования поставит в тупик и Трампа и план бюджета на следующий год, а также окончательно убьёт все шансы на принятие налоговой реформы в текущем году.

Теперь о самом главном для всех рисковых активов. С октября Минфин США через продажу облигаций начнёт проводить гигантские заимствования для привлечения средств на покрытие дефицита бюджета. Из финансовой системы в октябре будет изъято более 100 млрд. долларов, в ноябре почти 200 млрд, а до конца года почти 500 млрд. долларов. И это всё накладывается на сокращение баланса ФРС, хотя продажи ФЕДа в 10 млрд. долларов в месяц тут уже не сильно будут влиять на рынок. Меж тем, американский регулятор на последнем заседании объявил о желании ещё раз повысить ставку до конца текущего года, поэтому с октября на фондовом рынке начнётся новая жизнь, совсем не похожая на прежнюю, а у американской валюты до конца года есть все шансы продемонстрировать хороший рост.

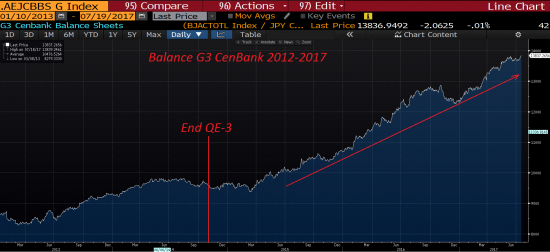

Пока что, все фондовые рынки, да и вся финансовая система держится на средних ежемесячных вливаниях от ЕЦБ и Банка Японии, в размере 150 млрд. долларов. Теперь не сложно представить, что будет с рисковыми активами в ближайшие три месяца, когда все эти вливания будет абсорбировать Минфин США. Более того, согласно последним намёком главы ЕЦБ М.Драги, масштабы печатного станка тоже будут пересматриваться в сторону снижения, об этом будет объявлено на одном из ближайших заседаний. Совсем от программы выкупа активов европейский регулятор точно не откажется, он точно пролонгирует программу ещё на 6 месяцев, но сократит объём с текущих 60 млрд. евро в месяц, до, возможно, 40-30 млрд. евро. Итого, новых денег в системе будет всё меньше и меньше, ликвидность будет сжиматься, деньги будут дорожать, а четвёртый квартал фондовым рынкам вообще придётся пережить без дополнительной ликвидности.

P.S. 21-22 октября приеду на два дня выступить в Самару. В первый день вход свободный для всех. Ссылка на мероприятие — www.finam.ru/services/promo00193/

В ноябре: 3-4 числа, выступлю в Калининграде, 10-11 Чебоксары и Казань.

теги блога Василий Олейник

- 92.0

- fRTS

- ITinvest

- ITinvest TV

- S&P500

- Si

- Август

- Ай Ти Инвест

- ай-ти инвест

- акци

- акции

- американский рынок

- анализ текущей ситуации

- банки

- биткоин

- Ближний Восток

- Брокер

- брокер ITinvest

- брокеры

- брокеры американские

- валюты

- Василий Олейник

- ваюты

- ВТБ

- Газпром

- Греция

- Гусев

- Д.Трамп

- дефолт

- Доллар

- Евро

- Европа

- ЕЦБ

- Живые деньги

- золото

- инвестиции

- Инфляция

- Иран

- Испания

- китай

- кореркция

- коррекция

- Кризис

- криптовалюты

- лига трейдеров

- ЛЧИ

- Магнит

- Мечел

- ммвб

- Москва ФМ

- налоговая реформа

- нефть

- нефть в рублях

- обвал рынков

- облигации

- обучение

- Олейник Василий

- Опрос

- опционы

- ОФЗ

- Оффтоп

- позиции

- премаркет

- Премаркет на завтра

- прогноз

- психология

- Путин

- Ри

- Роснефть

- Россия

- РТС

- рубль

- Рынок

- санкции

- Саудовская Аравия

- Сбербанк

- Сделки

- Сирия

- спекуляции

- США

- ТА

- текущая ситуация

- техника

- торговля

- Трамп

- трейдинг

- ФА

- Финам

- Форекс

- ФРС

- фундаментал

- фьючерс на индекс ртс

- фьючерсы

- ЦБ

- ЦБРФ

- шорт

- экспирация

- эфириум

- юмор

- Япония

3 года и 3 квартала быки в плюсе, но в 4-ом квартале 2017 останутся без денег

Извините, если что-либо кажется Вам неуместным — просто настроение. хорошее

а стоп-лосс есть? хотя бы в уме

Абсолютно верно сказано насчет окончания финансового года в США. И в связи с этим окончанием самым логичным продолжением в четвертом квартале могло бы стать как раз падение рынка. Ведь все американские медведи его ждут и надеются, что после окончания финансового года все рухнет.

Но, как Вы правильно отметили, Василий Олейник, на рынке в этот период случаются порой не очень логичные движения.

А самым нелогичным и неожиданным движением будет как раз продолжение роста S&P500 и в четвертом квартале.