Блог им. SergeyKashin

Реальная причина абсурдных решений ФРС США

- 02 августа 2017, 14:51

- |

- Действия ФРС основываются на «двойном мандате» и интерпретации кривой Филлипса

- Но «двойной мандат» мертв, а кривая Филлипса уже не является адекватным показателем

- Рынок вынужден опираться на ненадежные и даже ошибочные прогнозы ФРС

Действия ФРС США многие называют не только несвоевременными, но и абсурдными. При этом экономисты и аналитики постоянно спорят о причинах тех или иных решений, стараясь объяснить логику поступков Федрезерва.

Как оказалось, главный американский регулятор, действия которого влияют на всю мировую экономику и, следовательно, на жизнь почти всех людей на планете, не всегда адекватно оценивает реальность. И на это есть причина.

Лейси Хант и Ван Хойсингтон из Hoisington Investment Management провели исследование по итогам II квартала 2017 г., в котором подробно рассмотрели причины весьма посредственных показателей деятельности ФРС. Они начали с рассмотрения «двойного мандата» ФРС, который устанавливает «цели максимальной занятости, стабильных цен и умеренных долгосрочных процентных ставок».

«Двойной мандат»«Двойной мандат» — одна из наиболее часто используемых ФРС США фраз. Мандат был инициирован законом о реформе ФРС 1977 г.

В этом законе определены «цели максимальной занятости, стабильных цен и умеренных долгосрочных процентных ставок». По иронии судьбы эти цели стали известны как «двойной мандат» ФРС, хотя на самом деле целей три, а не две. Способ, которым ФРС реализует эти цели, оказывал и будет оказывать драматическое влияние на экономическую деятельность.

Для достижения этих целей ФРС неизбежно проводит ужесточение денежно-кредитной политики слишком долго и слишком часто. Это происходит из-за значительного промежутка времени между реализацией действий, направленных на выполнение мандата, и тем, когда результат этих действий отразится на более широких условиях ведения бизнеса.

На фоне ожиданий изменения уровня инфляции и безработицы изменения в денежно-кредитной политике будут про-, а не антициклическими. Разница во времени между ведущими показателями, такими как денежные агрегаты, с одной стороны, и экономически отстающие циклы уровня безработицы и инфляции могут с легкостью составлять три года или дольше.

Это различие между действиями ФРС и реакцией внутри экономики объясняет, почему ФРС никогда не начинала смягчать циклы, до тех пор пока экономика не была либо в рецессии, либо на пороге рецессии. Важно отметить, что экономические риски, связанные с соблюдением «двойного мандата», в настоящее время намного больше, чем исторически сложилось, из-за чрезмерного уровня задолженности экономики, плохих демографических данных и хрупкого положения мировой экономики.

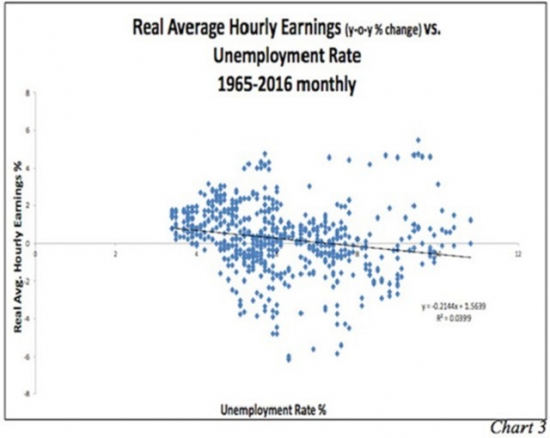

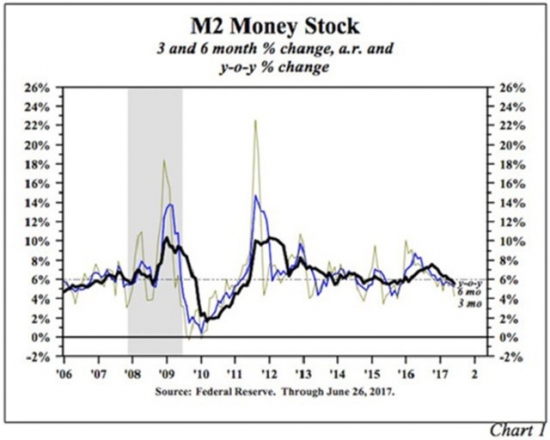

Предположим, что в IV квартале этого года безработица становится значительно выше, а уровень инфляции снижается с уже сниженных темпов. Спад, который ФРС будет наблюдать в IV квартале, станет отражением политических действий вплоть до IV квартала 2015 г., когда они инициировали текущий цикл ужесточения. Это доказательство отражается в денежных и кредитных агрегатах (графики 1 и 2).

Изменение экономических состояний может привести к тому, что ФРС ускорит темпы роста денежной базы и снизит курс политики, чтобы стимулировать рост денег и кредитов. Тем не менее денежные и кредитные агрегаты могут не отреагировать на эти первые шаги до 2019 г. или даже до 2020 г. Таким образом, ФРС три года или более не будет действовать в соответствии с потребностями экономики.

Отставание от целей антициклической денежно-кредитной политики будет сохраняться, до тех пор пока ФРС будет опираться в своих решениях на показатели безработицы и инфляции, а не поддерживать финансовую стабильность, которая сосредоточена на денежных и кредитных агрегатах. Однако добиться такой стабильности для ФРС сейчас намного сложнее, чем в прошлом.

Пока экономика не стала настолько обременена большим уровнем задолженности, денежный агрегат M2 оставался ведущей экономической переменной. Сейчас M2 ведет только к рецессии. До тех пор пока не будет исправлена ситуация с долговым бременем, скорость обращения денег, скорее всего, продолжит снижаться. Таким образом, когда ФРС проведет смягчение в будущем, больше не будут преобладать ведущие взаимоотношения между М2 и экономикой.

От «двойного мандата» к кривой ФиллипсаВ законе о реформе ФРС от 1977 г. не указывается природа компромисса между уровнем безработицы и уровнем инфляции, также в нем не указывается, как должна действовать ФРС, если мандаты противоречат политическому подходу.

Потенциальные проблемы, возникающие из-за отсутствия ясности, наглядно иллюстрируются текущей ситуацией. ФРС продлила нынешний цикл ужесточения, проведя еще два повышения в этом году, последнее проведено 14 июня.

Во время последнего решения инфляция и базовый индекс потребительских цен выросли в годовом выражении на 1% и 1,3% соответственно, ниже цели в 2%. Кроме того, последние двенадцатимесячные увеличения этих показателей инфляции были ниже целевого показателя в 2%.

Только уровень безработицы оказался более сдержанным. Это означает, что показатели инфляции и безработицы противоречат друг другу, поэтому «двойной мандат» мертв. Теперь все сводится к интерпретации ФРС кривой Филлипса.

Экономист Алан Мельцер (1928-2017) в своей статье в 2014 г. «Недавние крупные ошибки ФРС и лучшие альтернативы» резюмировал первопричину ошибок политики ФРС и долгого периода неудачных прогнозов следующим образом: «Ошибка ФРС заключалась в том, чтобы полагаться на менее надежные модели, такие как кривая Филлипса, которые игнорируют или серьезно ограничивают роль денег, кредитов и относительных цен».

Сосредоточив внимание на кривой Филлипса, Мельцер утверждает, что Федеральный комитет по операциям на открытом рынке ФРС США (FOMC) уделяет слишком много внимания информации о ежемесячных и квартальных периодах, уделяя при этом недостаточное внимание постоянным тенденциям в отношении денег и кредитов, которые являются теми самыми агрегатами, которые предоставляет ФРС. Иными словами, полагаясь на кривую Филлипса, FOMC избегает разработки стратегического подхода к реализации своей роли в сложном мире, в котором он действует.

Кривая Филлипса представляет собой взаимосвязь между уровнем инфляции заработной платы и уровнем безработицы.

В исследовании 1958 г. новозеландский экономист Олбан Уильям Филлипс (1914-1975) нашел обратную зависимость между уровнем инфляции заработной платы и уровнем безработицы в Соединенном Королевстве с 1861 по 1957 гг. Высокий уровень безработицы соотносился с медленно растущим уровнем заработной платы, более низкий уровень безработицы соотносился с быстрорастущим уровнем заработной платы.

Аргументами в пользу этого вывода, по словам Филлипса, было то, что чем ниже уровень безработицы, тем жестче ситуация на рынке труда. Таким образом, фирмы вынуждены повышать заработную плату для привлечения дефицитной рабочей силы.

И, наоборот, при более высоком уровне безработицы давление на заработную плату сокращалось. Таким образом, эта кривая пытается охватить циклический процесс, который может быть использован при оценке бизнес-цикла. Эта кривая предполагает, что в среднем взаимосвязь между требованиями о повышении заработной платы и уровнем безработицы стабильна, поэтому существует уровень инфляции заработной платы, который возникает, если с течением времени сохраняется определенный уровень безработицы. По прошествии времени сторонники кривой Филлипса утверждали, что есть стабильная взаимосвязь между уровнем безработицы и общим уровнем инфляции, а не только заработной платы.

В аналитической статье 1967.а Эдмунд Фелпс бросил вызов теории кривой Филлипса. Также и Милтон Фридман (1912-2006) в своем обращении к Американской экономической ассоциации в 1967 г. (опубликовано в 1968 г.) пришел к аналогичным выводам. Они полагали, что хорошо информированные, рационально мыслящие работодатели и работники обращают внимание только на реальный уровень заработной платы (т. е. на уровень инфляции, скорректированный с учетом инфляции).

По мнению Фридмана и Фелпса, реальный уровень заработной платы будет уравновешивать спрос и предложение рабочей силы, а уровень безработицы останется на уровне, однозначно связанном с реальным уровнем заработной платы.

Фридман и Фелпс утверждали, что правительство не может постоянно опираться на более высокий уровень инфляции для снижения безработицы. Когда преобладает естественный уровень безработицы, реальный уровень заработной платы является постоянным.

Работники, ожидающие данный уровень инфляции, настаивают на том, чтобы и заработная плата росла теми же темпами, чтобы предотвратить снижение их покупательной способности.

В соответствии с утверждениями Фридмана и Фелпса рассмотрим влияние денежно-кредитной политики, направленной на расширение экономической активности в попытке опустить уровень безработицы ниже ее нормы. Рост спроса побуждает фирмы повышать цены быстрее, чем ожидают работники. При более высоких доходах фирмы готовы нанимать больше работников при прежнем уровне заработной платы, а в некоторых случаях готовы несколько повысить его.

С ростом заработной платы увеличивается рост рабочей силы, что приводит к снижению уровня безработицы. Первоначально они не понимают, что их покупательная способность снижена, так как цены выросли быстрее, чем ожидалось. В этот начальный период работники страдают от так называемой «денежной иллюзии» — рост номинальной заработной платы не равен росту реальной заработной платы. По мере того как рабочие ожидают более высоких темпов инфляции цен с течением времени, они воспринимаю ситуацию сквозь «денежную иллюзию» и на рынке труда предлагается и востребовано меньше рабочей силы. Реальная заработная плата восстанавливается на прежнем уровне, а уровень безработицы возвращается к его естественному курсу.

Сегодня наблюдается противоположный случай. Валютное ограничение сокращает спрос и подрывает силу ценообразования, вынуждая работодателей сдерживать рост заработной платы. Как только работники поймут, что это сдерживание не является сокращением реальной заработной платы, на рынок труда будет поставляться тот же объем рабочей силы. Компромиссный выбор параметров в случае с кривой Филлипса не существует ни в одной из двух альтернативных ситуаций.

Кривые Филлипса преобладают только в том случае, если средний уровень инфляции заработной платы остается довольно постоянным. Только в такие ограниченные временные рамки инфляция заработной платы и уровень безработицы будут обратно пропорциональны. После того как более высокий уровень инфляции полностью включен в ожидания, безработица возвращается к естественному уровню, в результате естественный уровень безработицы сопоставим с любым уровнем инфляции.

Эти долгосрочные и краткосрочные отношения могут быть объединены в «расширенных ожиданиях» кривой Филлипса. Чем быстрее рабочие соотнесут ожидания в отношении цен с изменениями фактического уровня инфляции, тем быстрее уровень безработицы вернется к естественному курсу и тем менее успешным будут действия правительства в сокращении безработицы посредством денежно-кредитной и фискальной политики.

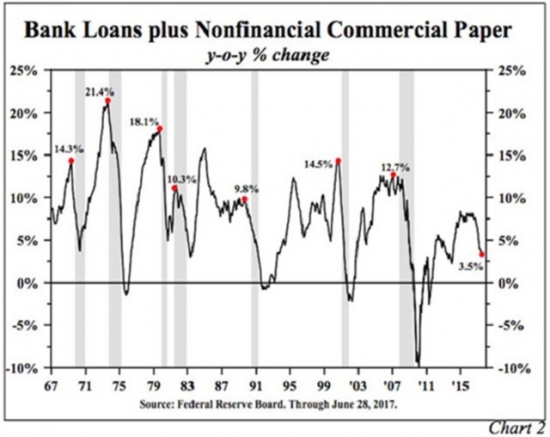

Эксперты также рассмотрели взаимосвязь между изменениями реального уровня среднего почасового дохода и уровня безработицы с 1965 по 2016 гг. Это исследование включает более чем 600 ежемесячных наблюдений (график 3).

Линия тренда, установленная в результате наблюдений, имеет наклон в негативную зону, но статистически линия не отличается от прямой горизонтальной линии, что означает полное отсутствие реакции реальных изменений заработной платы на уровень безработицы.

Скорректированный показатель R2 составляет 0,04, что не является статистически значимым показателем. Таким образом, эти эмпирические данные согласуются с вышеприведенными причинами — что показатели кривой Филлипса неверны. Выборочное представление фактов может идентифицировать ограниченные периоды времени, когда существует более высокая обратная связь между увеличением заработной платы и уровнем безработицы.

Как отмечают многие исследователи, это касалось в первую очередь 1960-х гг. С первой половины до второй половины 1960-х гг. почасовая оплата в несельскохозяйственном бизнес-секторе увеличилась с 3,6% в год до 5,9%, поскольку уровень безработицы снизился с 5,7% до 3,8%. Суть в том, что эти отдельные эпизоды очевидного компромиссного выбора параметров кривой Филлипса слишком слабы и слишком редки, чтобы установить устойчивые взаимоотношения в течении определенного периода времени.

Сторонники кривой Филлипса не принимают эти различные эмпирические критические наблюдения. На протяжении многих десятилетий они настаивают на том, что плохие результаты связаны с тем, что базовые отношения не были должным образом измерены. Они указывают на проблемы с охватом расчетов ускорения или замедления между уровнем безработицы и изменениями заработной платы, а также трудности, возникающие в результате измерения ожиданий и работы с совокупными данными. Последователи кривой Филлипса считают, что это всего лишь вопрос времени, когда будут решены эти проблемы статистической количественной оценки.

На протяжении большей части последних восьми лет часто повторяющиеся модели кривой Филлипса указывали на устойчивый рост инфляции заработной платы и цен, что в итоге не оправдалось. Эти сбои плохо влияют не только на денежно-кредитную политику, но и на инвестиционные решения, основанные на предполагаемой эффективности кривой Филлипса и надежности двойного мандата.

Учитывая замедление денежно-кредитных агрегатов и продолжающееся падение скорости обращения денег, темпы инфляции с большей вероятностью будут скорее снижаться, чем ускоряться, даже если уровень безработицы в мае 2017 г. достигнет 16-летнего минимума. Таким образом, инфляция в среднем снизилась во время текущего расширения, что противоречит прогнозам повышения инфляции на основе концепции кривой Филлипса.

ПоследствияДля ФРС более целесообразным было бы уйти от использования кривой Филлипса в процессе принятия их решений. Вместо этого они должны полагаться на понимание стратегической роли механизма денежной трансмиссии и его потенциальные возможности при перемещении через резервный, денежный и кредитный агрегаты в экономике с высокой долей заемных средств.

Если сторонники кривой Филлипса правы и в конечном итоге усилия по количественной оценке окажутся эффективными, тогда кривую Филлипса может учитывать в процессе принятия решений ФРС.

Это относится и к инвесторам. Если соблюдение двойного мандата порождает финансовую ненасытность, это повлияет и на инвестора, и на экономическую деятельность.

Если мандат ФРС ведет их в неправильном направлении, то долгосрочные инвесторы могут быть вынуждены выстраивать портфели, которые противоречат ненадежным прогнозам и действиям FOMC.

Более того, инвесторы должны ожидать, что действия ФРС создадут значительно большую волатильность на финансовых рынках, особенно в краткосрочной перспективе. Одним из предпочтительных способов получения прибыли инвестора может стать работа со стратегическими прогнозами и многолетними тенденциями, а не попытка сосредоточиться на шуме, издаваемом ФРС во множестве ежемесячных и квартальных отчетах.

Последние тенденции в резервных, денежных и кредитных агрегатах наряду со скоростью обращения денег указывают на рост номинального ВВП на 2% в течение всего года по сравнению с 3% в 2016 г.

Это будет третий год замедления роста номинального ВВП. Это говорит о том, что низкий уровень доходности облигаций сохранится и в будущем.

теги блога Сергей Кашин

- Amazon

- Atoll Finance

- Berkshire Hathaway

- Brexit

- CME

- forex

- global secure invest

- GSI

- netflix

- netflix inc

- Nvidia

- QE

- tesla

- WTI

- акции

- аналитика

- апельсиновый сок

- банк Японии

- банки

- безработица

- валюта

- выборы

- выборы в сша

- Греция

- денежно-кредитная политика

- день трейдера

- деньги

- долг

- долговой рынок

- доллар

- Доллар Рубль

- евро

- европа

- ЕС

- ЕЦБ

- золото

- инвестиции

- Йеллен

- какао

- Катасонов

- Кашин Сергей

- Китай

- конференция

- кофе

- кризис

- криптовалюта

- кукуруза

- Марин Ле Пен

- мвф

- минутка

- мировая экономика

- монетарная политика

- Московская биржа

- мысли вслух

- Нефть

- новости рынков

- новости рынка

- Облигации

- опек+

- опционы

- ответы на вопросы

- отток капитала

- офз

- оффтоп

- пресс-конференция

- пресс-релиз

- прогноз

- прогнозы

- процентная ставка

- процентные ставки

- пузырь

- Россия

- рубль

- рынок недвижимости

- сахар

- сезон корпоративной отчетности

- сезон корпоративных отчетностей

- сезон отчетов

- Сергей Кашин

- соевые бобы

- сша

- товарный рынок

- торговые сигналы

- Трамп

- трежерис

- трейдинг

- Уоррен Баффет

- фондовый рынок

- фондовый рынок

- форекc

- форекс

- ФРС

- Хлопок

- ЦБ

- ЦБ РФ

- экономика

- экспирация

- япония

- яровая пшеница