SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. vfadeev

Ленивый дельтахеджинг или продажа дорогой волатильности

- 23 февраля 2017, 13:45

- |

Если вы когда-нибудь торговали опционами, то, возможно, вы сталкивались с ситуацией, когда купленные опционы сгорали не в деньгах, или в деньгах, но прибыль была меньше уплаченной за опцион премии. Человек — животное стадное, поэтому на рынке бывают периоды, когда многим людям кажется, что цена актива всегда будет быстро меняться, и обязательно в вашу сторону. Увы, но жизни это сответствует не всегда. Существует такое понятие — волатильность. Если упрощено, то это функция от отношения средней высоты дневных/недельных свечек к цене минимума этой свечки. Чем эти свечки ниже — тем продавец опционов довольней...

Возьмем график волатильности фьючерса ММВБ мини.

Время от времени волательность возрастает выше 25… Ну как же, «санкции», «Донбас» «нам крыш» , «Опек договорились»,,,

Но колебания любого маховика затухают, если извне нет притока извне. И волатильность обычно возвращается к равновесному состоянию.

Часто, в такой ситуации продажа волатильности (особенно продажа пут опционов, по ним лось, по понятным причинам, ограничена ценой 0 снизу) оказывается безопасней, чем работа от покупки.

Но, нужно понимать, что продавая опционы, вы, фактически обязуетесь купить по цене страйка проданого пута.

А продавая кол опционы, вы обязуетесь продать ровно по цене страйка в дату экспирации опциона.

Возьмем такую идею.

А что если на какой -нибудь новости всем опять станет старшно/ придет восторг и появится толпа покупателей на опционы по IV дороже 25 ...

Если есть покупатель, готовый покупать дорого, можно и продать...

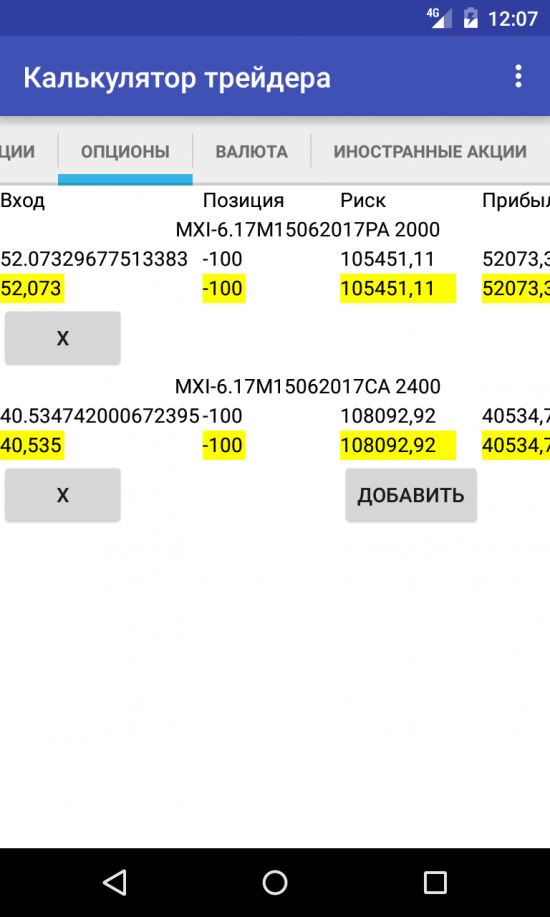

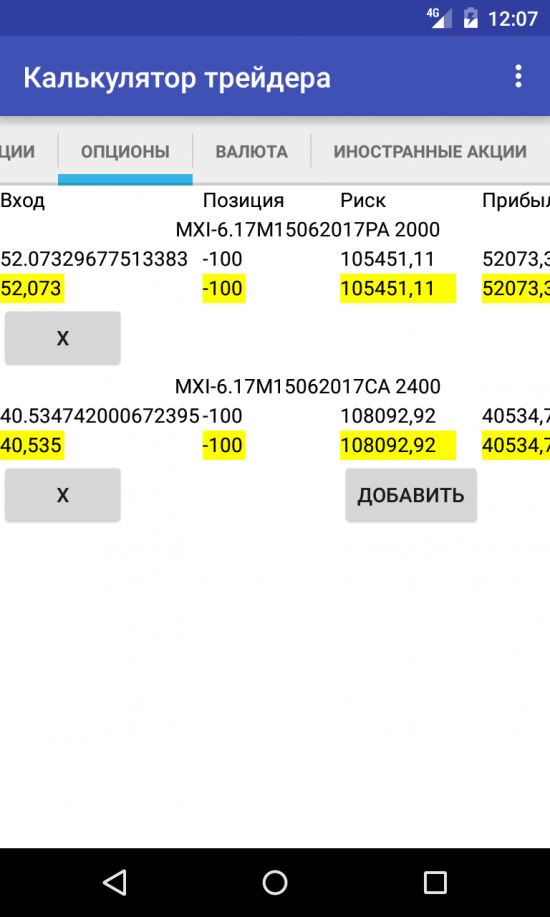

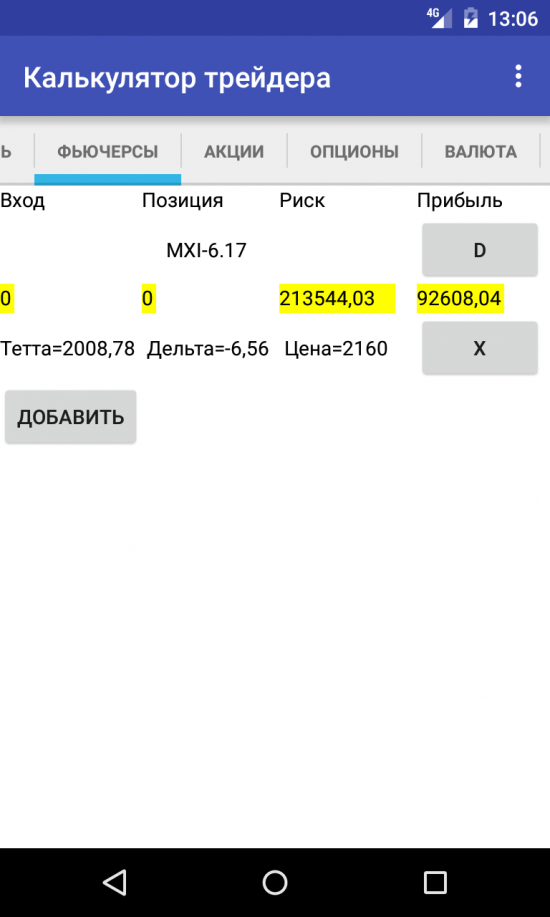

Рассмотрим практическое дельта хеджирование следующей позы

Продаем 100 колов страйк 2400 по 40.53 и 100 путов страйк 2000, экспирация 15 июня . Я рассчитывал для текущей цены фьючерса (2160). Точные цифры гредлов опционов нужно рассчитывать перед сделкой (например, в моем калькуляторе)… Подразумеваемая волатильность в момент продажи равна 25. Понятное дело, что бесконечную волатильность счет не выдержит. Правда, подобная ситуация бывает не часто, и обычно это связано с очередным крахом государства. Это, по понятным причинам, не такая частая ситуация. Однако, продавая опционы, всегда нужно быть готовым, что вола станет больше. И вам придется откупать позу с убытком. Если вола вырастет до 50, вы потеряете около 200 т.р.. Заработать же на продаже опционов максимально получится около 90 т.р.… Однако, на практике эта прибыль недостижима, потому что график вида ------------------------------------------- бывает только в реанимации… У бывших пациентов… На практике, цена изменяется, и меняется цена опционов.

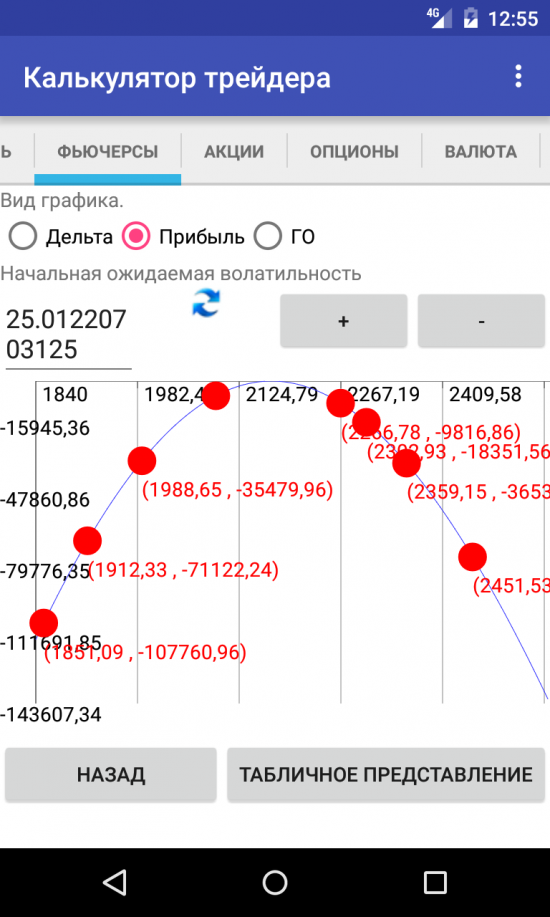

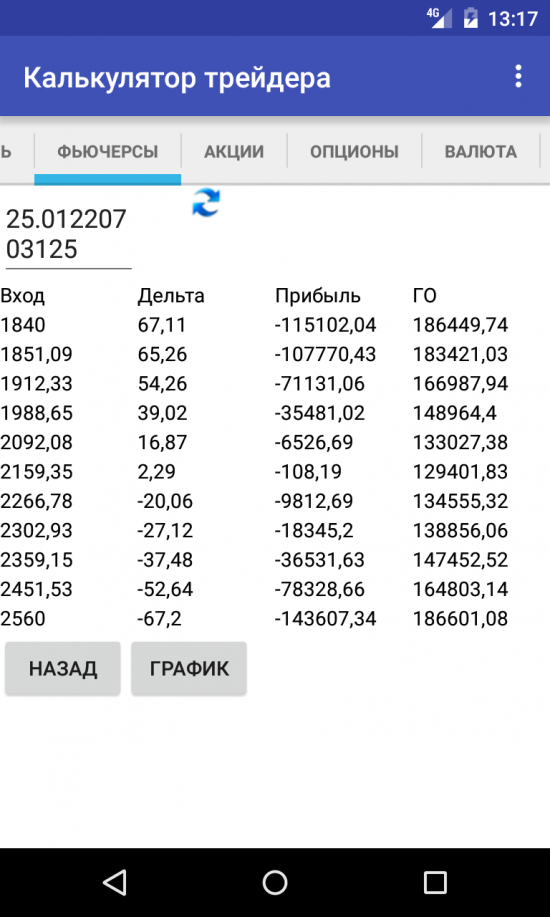

Вот график изменения финансового результата от продажи опционов, если ничего не делать с позицией в проданных фьючерсах.

Симпатичный лось… Казанский...

Это связано с тем, что по мере ухода цены базового актива ниже цены проданных путов или выше цены проданных колов изменение цены портфеля начинает приближаться по поведению к покупке такого же числа купленных или проданных фьючерсов. Это дельтой завется у продавцов опционов.

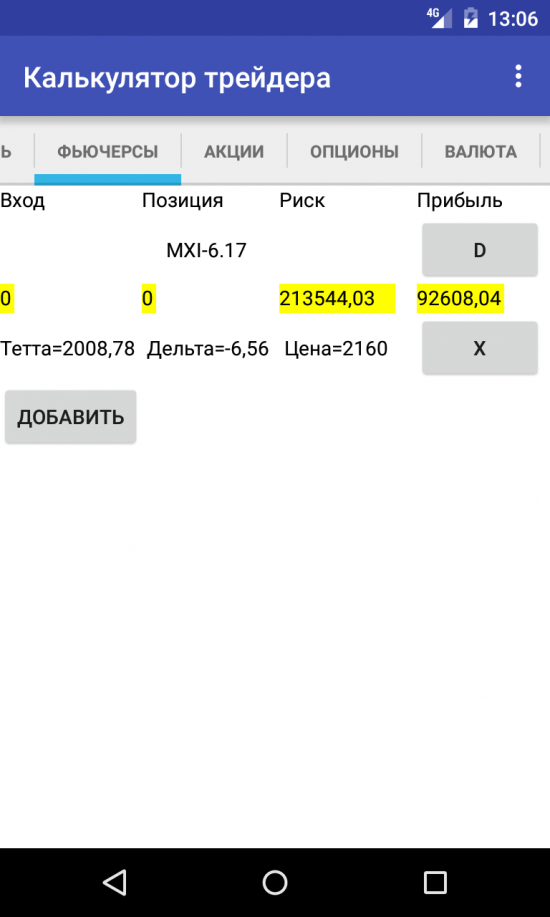

Если удерживать дельту в районе 0, то у вас все равно останется небольшая прибыль, пусть и размер её невелик. Этот показатель называется теттой.

Это дает хотя небольшую, но прибыль. Теоретически достижимая прибыль при идеальном дельта-хеджинге (когда вы удерживаете дельту = 0 ) всегда примерно 2000 рублей за период до 15 июня 2017 года (когда проданная позиция распадется сама).

Однако, показатель можно немного улучшить, если вам удается определять сильные поддержки-сопротивления. Дельту можно выравнивать при достижении этих точек. Тогда число сделок уменьшится, и доходность от ожидания снижения волы вырастет.

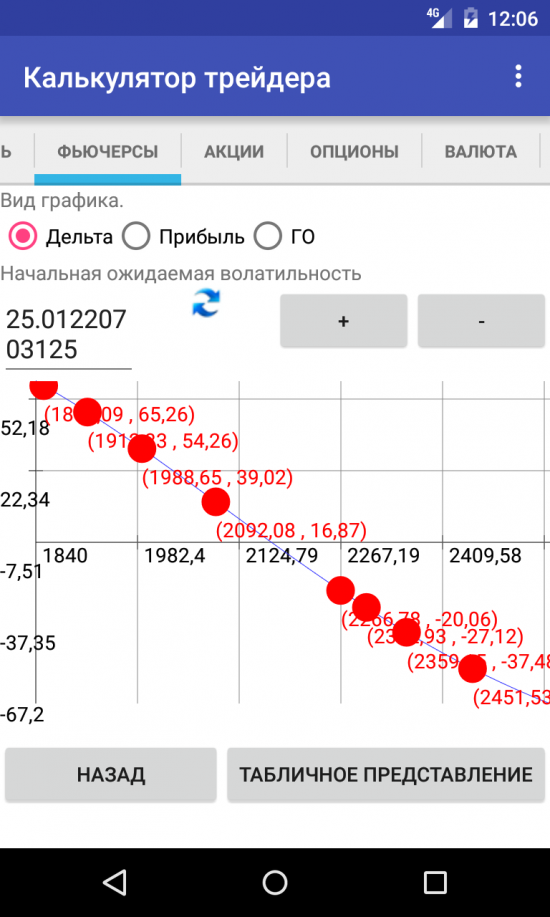

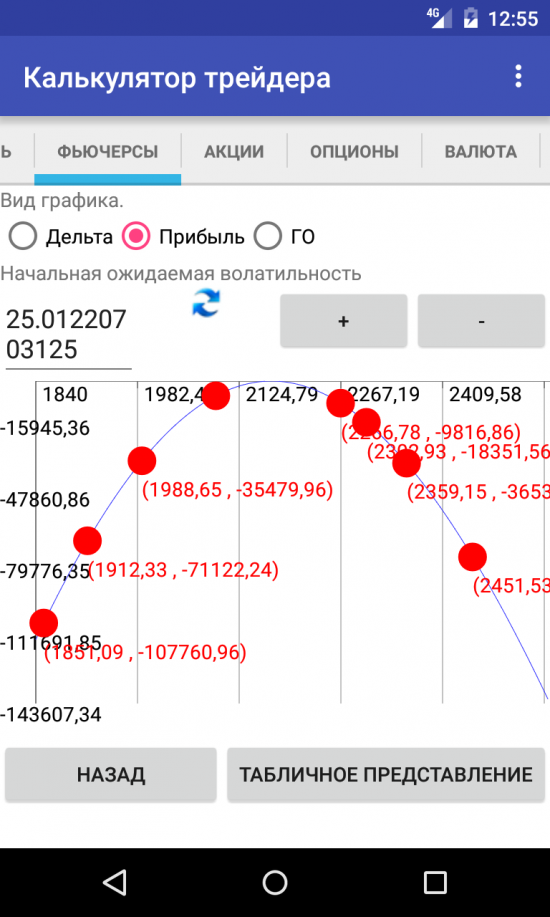

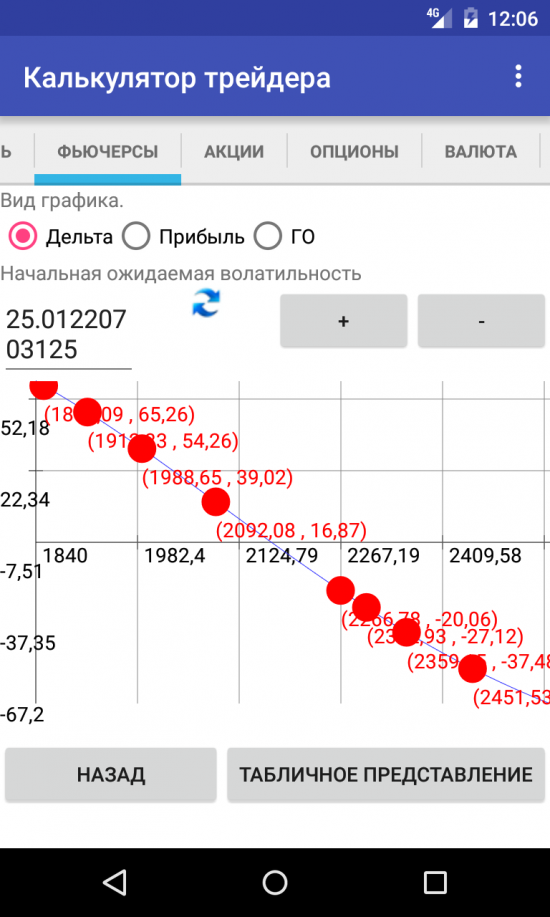

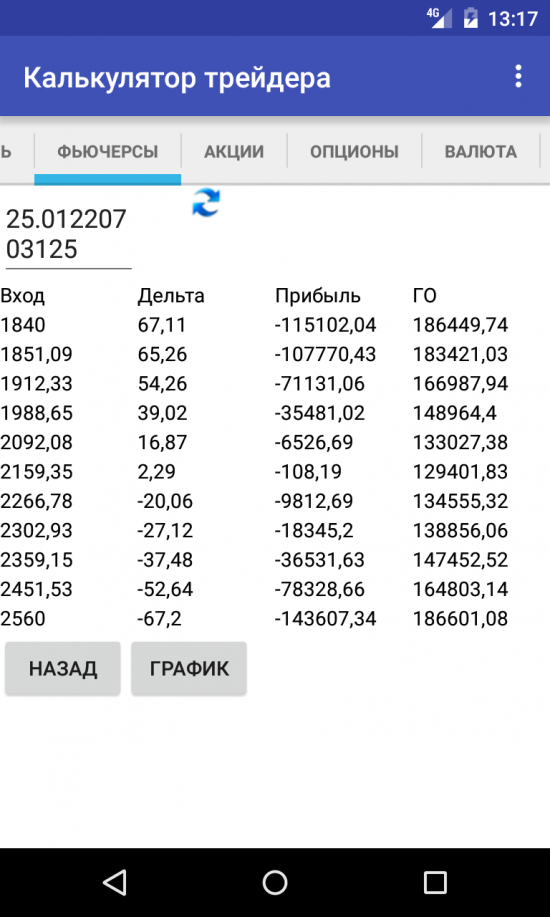

В моем приложении вы выставляете точки (нужно в режиме вывода графика коснуться экрана близко к линии графика для задании точки (красным кружком отображается выставленная точка)). Потом можно вывести в виде таблицы (по кнопке «табличное представление» ) значения дельты в выбранных точках.

Например, текущая цена 2090. У вас продано 17 фьючерсов. Ставите стоп заявку на продажу 12 фьючерсов при достижении 1980. И на покупку 15 при достижении 2160 (если считаете 2000 и 2150 сильными преградами для цены). И ждете, когда IV снизится (смысл продажи опционов именно в этом — продать, когда вола дорогая, откупить при дешевой)...

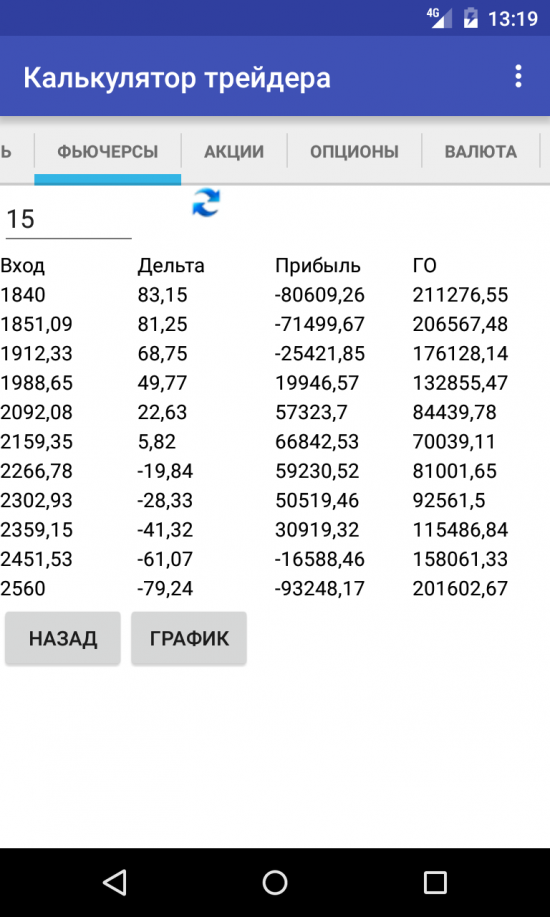

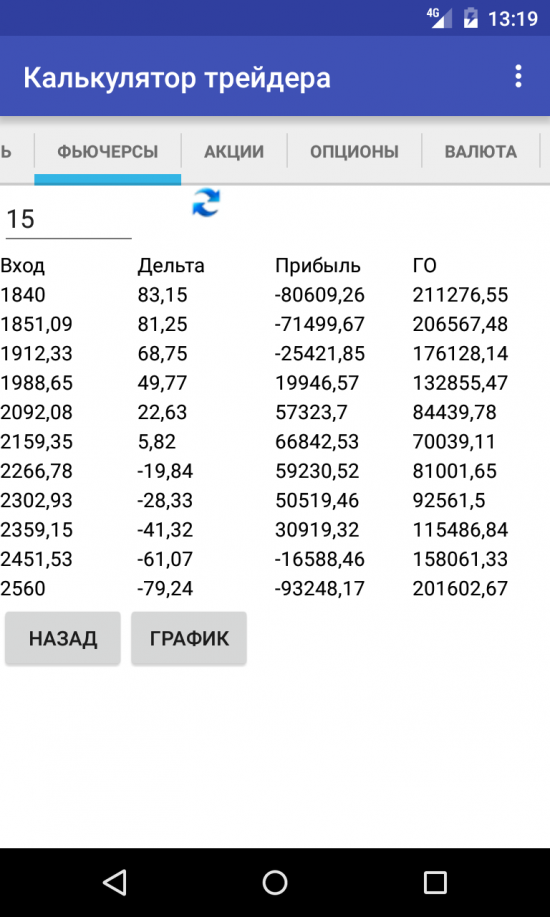

Например, на рассмотренном примере при IV 15 вы сможете с изрядной прибылью откупить проданные опционы, даже если вы не дельта хеджились и цена осталась в интервале 2000 -2400 .

Однако, я рекомендую следить за дельтой, если ваша цель не открытие направленной позиции по инструменту, а заработать на снижении волатильности инструмента.

Исторический график волатильности я обычно смотрю на

www.option.ru/analysis/option#volatility .

Аналогичных сервисов (в том числе, от наших брокеров) я не нашел.

Если сервис загнется, буду делать свой велосипед.

Смысла же в дублировании уже работающего сервиса не увидел.

А для расчета волатильности в точках цены можно использовать мое приложение «Калькулятор трейдера»:

Платная версия :

play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplay

Бесплатная с рекламой:

play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplaytrial

И раз в сутки с утра смотреть дельту для ближайших точек и выставлять стоп заявки/ выравнивать с утра дельту .

При срабатывании стоп заявок (в квик андроид можно оповещении о срабатывании заявок поставить) ,

выставлять новые стоп заявки для выравнивания дельты .

Комментарии по приложению и про технике торговли от продажи опционов приветствуются.

Возьмем график волатильности фьючерса ММВБ мини.

Время от времени волательность возрастает выше 25… Ну как же, «санкции», «Донбас» «нам крыш» , «Опек договорились»,,,

Но колебания любого маховика затухают, если извне нет притока извне. И волатильность обычно возвращается к равновесному состоянию.

Часто, в такой ситуации продажа волатильности (особенно продажа пут опционов, по ним лось, по понятным причинам, ограничена ценой 0 снизу) оказывается безопасней, чем работа от покупки.

Но, нужно понимать, что продавая опционы, вы, фактически обязуетесь купить по цене страйка проданого пута.

А продавая кол опционы, вы обязуетесь продать ровно по цене страйка в дату экспирации опциона.

Возьмем такую идею.

А что если на какой -нибудь новости всем опять станет старшно/ придет восторг и появится толпа покупателей на опционы по IV дороже 25 ...

Если есть покупатель, готовый покупать дорого, можно и продать...

Рассмотрим практическое дельта хеджирование следующей позы

Продаем 100 колов страйк 2400 по 40.53 и 100 путов страйк 2000, экспирация 15 июня . Я рассчитывал для текущей цены фьючерса (2160). Точные цифры гредлов опционов нужно рассчитывать перед сделкой (например, в моем калькуляторе)… Подразумеваемая волатильность в момент продажи равна 25. Понятное дело, что бесконечную волатильность счет не выдержит. Правда, подобная ситуация бывает не часто, и обычно это связано с очередным крахом государства. Это, по понятным причинам, не такая частая ситуация. Однако, продавая опционы, всегда нужно быть готовым, что вола станет больше. И вам придется откупать позу с убытком. Если вола вырастет до 50, вы потеряете около 200 т.р.. Заработать же на продаже опционов максимально получится около 90 т.р.… Однако, на практике эта прибыль недостижима, потому что график вида ------------------------------------------- бывает только в реанимации… У бывших пациентов… На практике, цена изменяется, и меняется цена опционов.

Вот график изменения финансового результата от продажи опционов, если ничего не делать с позицией в проданных фьючерсах.

Симпатичный лось… Казанский...

Это связано с тем, что по мере ухода цены базового актива ниже цены проданных путов или выше цены проданных колов изменение цены портфеля начинает приближаться по поведению к покупке такого же числа купленных или проданных фьючерсов. Это дельтой завется у продавцов опционов.

Если удерживать дельту в районе 0, то у вас все равно останется небольшая прибыль, пусть и размер её невелик. Этот показатель называется теттой.

Это дает хотя небольшую, но прибыль. Теоретически достижимая прибыль при идеальном дельта-хеджинге (когда вы удерживаете дельту = 0 ) всегда примерно 2000 рублей за период до 15 июня 2017 года (когда проданная позиция распадется сама).

Однако, показатель можно немного улучшить, если вам удается определять сильные поддержки-сопротивления. Дельту можно выравнивать при достижении этих точек. Тогда число сделок уменьшится, и доходность от ожидания снижения волы вырастет.

В моем приложении вы выставляете точки (нужно в режиме вывода графика коснуться экрана близко к линии графика для задании точки (красным кружком отображается выставленная точка)). Потом можно вывести в виде таблицы (по кнопке «табличное представление» ) значения дельты в выбранных точках.

Например, текущая цена 2090. У вас продано 17 фьючерсов. Ставите стоп заявку на продажу 12 фьючерсов при достижении 1980. И на покупку 15 при достижении 2160 (если считаете 2000 и 2150 сильными преградами для цены). И ждете, когда IV снизится (смысл продажи опционов именно в этом — продать, когда вола дорогая, откупить при дешевой)...

Например, на рассмотренном примере при IV 15 вы сможете с изрядной прибылью откупить проданные опционы, даже если вы не дельта хеджились и цена осталась в интервале 2000 -2400 .

Однако, я рекомендую следить за дельтой, если ваша цель не открытие направленной позиции по инструменту, а заработать на снижении волатильности инструмента.

Исторический график волатильности я обычно смотрю на

www.option.ru/analysis/option#volatility .

Аналогичных сервисов (в том числе, от наших брокеров) я не нашел.

Если сервис загнется, буду делать свой велосипед.

Смысла же в дублировании уже работающего сервиса не увидел.

А для расчета волатильности в точках цены можно использовать мое приложение «Калькулятор трейдера»:

Платная версия :

play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplay

Бесплатная с рекламой:

play.google.com/store/apps/details?id=ru.thetheory.losscalculatorplaytrial

И раз в сутки с утра смотреть дельту для ближайших точек и выставлять стоп заявки/ выравнивать с утра дельту .

При срабатывании стоп заявок (в квик андроид можно оповещении о срабатывании заявок поставить) ,

выставлять новые стоп заявки для выравнивания дельты .

Комментарии по приложению и про технике торговли от продажи опционов приветствуются.

теги блога Vitaly Fadeev

- ADR

- акции США

- акция

- альфа банк

- Американский фондовый рынок

- брокер

- Брокеры

- Василий Олейник

- волатильность

- вопрос

- Государственные облигации

- дельта-хедж

- Денис Громов

- иис

- Калькулятор трейдера

- контроль риска

- контроль рисков

- Лось

- ЛЧИ 2018

- маржинальное кредитование

- ММВБ

- мобильный пост

- МосБиржа

- налог

- НАЛОГИ 2016

- обеспечение

- опрос

- опционы

- оффтоп

- расчёт риска

- риск менеджмент

- Россия

- РТС

- Санкт-Петербургская биржа

- тарифы брокеров

- торговая система

- фундаментальный анализ

Один такой всплеск, и вы навсегда потеряете звание успешного трейдера. А если у вас были деньги инвесторов, то проблемы будут немного больше.

Бывает. Но:

1. Вертикальный взлет гепом с 14 до 100 бывает исключительно редко. И обычно это событие уровня #крахРФотЯдернойРакетаСША. Думаю, когда кусок Украины отвалился, на их бирже тоже вола индекса до 150+ вырастала.Но, майдан на Укрине не один день стоял, лося по проданным опционам не один раз зарезать можно было. Обычно, если вола и возрастает, то с задержками (т.е. 14-> 20-> 40 ит.д. )… Так что, можно зарезать лося об продавцов волы следующей ступени

2. Размер лося нужно считать до входа в позу. Я привел пример с индексом ММВБ мини, просто чтобы показать, как впринципе этим инструментарием пользоваться и как построить ТС по определению предполагает, что вы зафиксируете лося, когда заложенный в момент входа в инструмент размер лося будет достигнут. Так что, до IV 100, решив что стоп уровень Iv 50, вы досиживать не должны. IMHO, начинать фиксировать убыток нужно просто превышения IV 50 (если вы решили, что это ваш стоп уровень. Иначе лося нужно считать, исходя из стоп уровня Iv 60,70, 100 или сколько там решили).

3. Размер лося определяется тем, сколько контрактов опционов вы продали. И ликвидность, само собой, тоже нужно учитывать. В опционах на инструменты, где участников торгов заведомо мало (например, опционы на акции ВТБ) размер позы должен быть таким, чтобы была возможность купить на собственные средства нужное число акций для поставки по проданным колам, или выйти на поставку согласно числу проданных путов.

4. Едва ли стоит вкладывать все свои средства только в ГО по проданным опционам. В моем приложении можно посчитать каким будт ГО при той или иной цене или том/или ином IV, С ГО фьючерса тоже можно поиграться (при росте волатильности биржа ГО по фьючам повышает). При крахе государства хорошо помогают выдержать просадку вложения в иностранные активы.

Продажа опционов — это условно альтернатива банковскому депозиту, дающая заранее известный % доход. Но, фактически, это продажа страховых полюсов с вероятностью, что на полис будет выплата. Ни одна страхвая компания не будет работать на % с одного выпущенного страхового полюса.

И от 100 до 60 несколько раз в день ходило. По 100 я продавал, а по 60 откупал.

И от 100 до 60 несколько раз в день ходило. По 100 я продавал, а по 60 откупал.

play.google.com/store/apps/details?id=com.dipen.pricer.suite

но так всегда в поисках хорошего софта с телефона)

Книга «Покупка и продажа волатильности» Кевин Б. Конолли ...

И книгу «what I learnt losing a million dollars» -желательно прочитать, до начала торговли любым инструментом… Отрезвляет, и позволяет начать строить свою ТС ...

Самый простой вариант: 2000, 2050, 2100 и т.

д. Куда при этом идёт цена, значения не имеет. Соответственно, в 2400, 2540 и т.д. буду покупать фьючи, чтобы удержать дельту в 0. И откупать позу, когда вола упадёт до 14-15 (или пока опционы не протухнут по дате экспирации). Фиксация лося обязательна, если IV вырастет выше стоп уровня.