Блог им. Endeavour

О текущем моменте

- 30 августа 2015, 15:50

- |

За последние два месяца произошло огромное количество событий: началось все в июне с падения китайского рынка, потом, в июле первая фаза падения нефтяных котировок, затем, уже в августе – продолжение, что потянуло уже собой целую цепочку событий – падение на развивающихся рынках, девальвацию их валют, особенно китайского юаня и, наконец, contagion достигла развитых рынков. Американский рынок до того стоявший в низковолатильном коридоре около 2100 пунктов резко пошел вниз.

Все эти события как эхом отдаются в 1997 год, когда, казалось бы, ничего не значащая девальвация тайского бата, повлекла собою цепочку девальваций валют – первая из которых – малазийский ринггит и привела в итоге к азиатскому кризису, еще одному витку падения нефтяных цен и в течение года к дефолту России, после чего перекинулась на американский рынок, где произошел дефолт крупнейшего хедж-фонда – LTCM. А ФРС к тому моменту как раз начала повышать процентные ставки, после чего сработал пут Гринспена, что развернуло кардинально ситуацию. И тут раздались голоса, что мы переходим в начало глобального кризиса. Будем повторять и на этот раз события второй половины 1990-х?

Чтобы ответить на этот вопрос, несколько замечаний по поводу последних событий. В целом, основные опасения инвесторов связаны с Китаем. Резкое падение фоновых индексов после такого же резкого их роста в первые пять месяцев этого года вызвали ощущение у инвесторов перехода кризиса с фондового рынка на экономику, которая все 2000-е являлась мотором мировой экономики. Наряду с падением индексов мы видим слабые показатели деловой активности PMI, очень плохую статистику стран, активно торгующих с Китаем, что никак не бьется с довольно с красивыми цифрами из Китая.

Здесь хотелось бы отметить пару моментов. А именно – действия монетарных, финансовых властей, задача которых как раз сводится к помощи экономике, рынку в сложных ситуациях. И плохо, когда регуляторы не только не помогают, но и делают откровенные ошибки. Осенью прошлого года в китайских государственных СМИ шла активная пропаганда рынка акций, власти посредством красочных картинок в газетах создали у людей иллюзию того, что рынок акций – это новое эльдорадо, где можно много заработать. Тем более цены на недвижимость уже падали больше года. И процесс был запущен. А первые пять месяцев года рынок вырос более чем на 50%, достигнув пика в мае и ознаменовав собою надутие пузыря. То что – это пузырь говорит профайл его участников. По итогам первого полугодия 2015 количество счетов открытых частными лицами превысило 90 млн человек, что превысило даже число членов КПСС Китая. Причем пик открытия пришелся на май месяц, когда и был достигнут топ рынка – за этот месяц было открыто 12 млн счетов! Еще более любопытной выглядит статистика социального статуса – 2/3 лиц, открывших брокерские счета, не имеют высшего образования, большая часть которых в анкетах указала, что они студенты учебных заведений. То есть решили сыграть на родительские деньги. Наконец, если посчитать оборачиваемость фри-флоута к размеру уставного капитала, то средний период удержания акций на брокерских счетах – неделя. Вот такие «долгосрочные» инвесторы пришли на рынок акций Китая. Далее, этот пузырь начал сдуваться с еще более высокой скоростью, чем когда он надувался. И уже власти, испуганные таким развитием, подключились к спасению рынку, так как люди доверились им и обвинять в своих неудачах они тоже будут их. В результате из разных источников было мобилизовано 400 млрд долларов и закачано в рынок. Вот такое искусственное вмешательство в ценообразование на рынке, который к тому же по-прежнему нельзя назвать по мультипликаторам дешевым. Такой китайский вариант – пут Синьциньпина. Теперь, как мы видим на любом локальном подскоке рынка, люди просто сбрасывают свои акции и на каком уровне теперь стабилизируется рынок не понятно.

Далее, монетарные власти на фоне падения рынка решили еще заняться валютным рынком, девальвировав юань на 5%. И получили увеличение оттока капитала из страны (это скорее всего внутренние деньги, которые выводятся из страны по разным схемам на фоне не совсем легальной борьбы с коррупцией). И дальше начал «чудить» уже ЦБ Китая. Если раньше курс устанавливался рынком в неком заданном коридоре, то есть ЦБ Китая на утреннем фиксинге объявлял курс юане и давал внутри рынку коридор его колебаний ± 2%, то дальше все стало безобразно. После того как за три дня ЦБ Китая девальвировал юань на 5%, уже на четвертый он вышел на рынок с интервенциями, причем не только на офшорном рынке, но и и на оффшорном – в Гон-Конге и Лондоне. То есть, ЦБ Китаю не понравилось куда пошел и он сам стал задавать направлять рынок – совершенно в другом направлении, куда сам же направлял рынок, девальвируя валюту! Теперь становится понятным тайный смысл слов министра Лаврова, сказанных им на пресс-конференции с коллегами из Саудовской Аравии – кого он имел в виду.

Теперь придется в следующий раз сделать оценку того, что будет с глобальной экономикой, если такая череда ошибок продолжится и Китай получит локальный кризис.

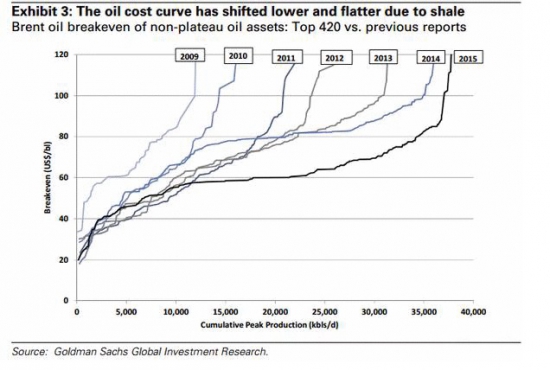

Естественно, с падением китайского рынка, как основным потребителем commodities, цен на нефть пошли вниз. Теперь, в принципе, можно говорить, что дно по ценам где-то на уровне 35-40 долларов. Куда цены могут двинутся, хорошее представление дает картинка, подготовленная аналитиками Goldman Sachs.

На графике видно, что кривые линии до 2011 года резко уходят вверх, а примерно с 2011 года они стали плоскими, как видно, на отметке около 60 долларов за баррель. Это тот уровень цен, при котором сланцевым производителям нефти в штатах выгодно запускать большинство участков, которые не бурятся при ценах ниже 50. То есть при ценах около 60 за баррель рынок буквально будет залит нефтью. На таком рынке в штатах при низких цена около 35-45 будут банкротства тех сланцевых производителей, которые работают с плечом и будет происходить последующая консолидация отрасли, то приобретение более сильными участниками активов более слабых. А основными пострадавшими будут канадские производители со своими битуминозными песками. Таким образом, после заявления иранских властей о том, что они будут качать при любых ценах и возвращать свою долю на рынке, наступает фактически второй этап ценовых войн – только теперь уже ОПЕК против самой себя.

Для России такая обстановка на рынке нефти не сулит ничего хорошего. Главное отдавать отчет, в какой точке мы находимся. Это как трейдер после сильного снижения должен понять, что это смена тренда или локальная коррекция, то есть отделить воздействие на рынок спекулятивных факторов от фундаментальных. И здесь у нас большая разница в оценках, например, с нашим соседом – Казахстаном. Президент Назарбаев, призвал готовиться к низким ценам на 5 лет и выстраивать свою макрополитику из такого подхода. В России же подход совершенно другой – то что мы видим на рынке, это краткосрочные, спекулятивные факторы, действие которых в ближайшие максимум два года прекратится и дальше будет business as usual. Таким образом, Казахстан ставит стоп-лосс, а падающем рынке, а России делает трейд и решает усредняться. Рынок покажет, кто прав. Однако в любом случае, в этом есть плюс, в низких ценах нефть. Как говорят люди, давно работающие ны рынке – лучшее лекарство от низких цен – сами низкие цены.

Ну, и наконец, про американский рынок. От пика, достигнутого рынком в этом году коррекция составила 14%. Китайские события отразились все-таки на американском рынке. Любопытно, что максимальное падение было в понедельник, не на фондовом рынке, а до его открытия на фьючерсном, когда фьючерс снижался на 8%. Это вызвано было трейдом опционных трейдеров, которые хеджировали гамму и по разным оценкам общий объем такого хеджа был около 100 млрд долларов! Таким образом, индекс S&P испытал 4 стандартных отклонения от 50-ти дневной скользящей средней в течении трех сессий подряд, чего не было с 1940 года. В целом продажи от trend followers составили 150-300 млрд долларов, а по данным EPFR из американских акций было выведено 19 млрд долларов. Теперь возникает вопрос, что это было? Начало медвежьего рынка или просто коррекция? Надо понимать, что общее рыночное правило гласит, что любой рост любого актива на рынке останавливается тогда, когда появляются люди, которые вчера не готовы были продавать по этим ценам, а сегодня – готовы и будут использовать любой подъем котировок для продажи активов. И поэтому вопрос – выстоят ли развитые рынки и не будет ли сдуваться фондовый рынок США в случае дальнейшего негативного развития ситуации на развивающихся рынках и в Китае? Ответ на этот вопрос даст время. А пока несколько мыслей на эту тему.

Во-первых, традиционно при любом кризисе поведение инвесторов сводится к так называемому бегству в качество. Во-вторых, сам же рынок подаст сигналы, которые нужно правильно интерпретировать. И главным на что надо смотреть – поведение американского доллара. Во время краткосрочного, но сильного падения рынков в августе мы видели не совсем привычную картинку – падение американского и других развитых рынков сопровождалось одновременным падением доллара против трех мэйджоров – евро, йены и франка и ростом против валют развивающихся стран. Поэтому, если доллар как это было в августе и дальше будет падать против основных валют-мэйджоров, то это будет означать, что глобальные инвесторы будут рассматривать даже вложения в американский фондовый рынок как рискованные. И будет элементарное бегство из любых рискованных активов. Тогда мы увидим переход рисков с развивающихся рынков на американский – contagion (заражение). А если нет и мы увидим дальнейший рост доллара против евро, йены и франка – то американский рынок выстоит и инвесторы его будут рассматривать как save haven, а то что было в августе – это легкий испуг и стандартный репрайсинг рисков.

теги блога Endeavour

- EPFR

- forex

- global macro

- QE

- QE 3

- S&P500

- акции

- американский рынок

- банки

- валюты

- ВВП

- возможность

- геополитика

- глобал вью

- глобальные рынки

- делеверидж

- доллар

- европа

- европейский долговой кризис

- золото

- идеи

- инвестиции

- инфляция

- история

- йена

- китай

- коррекция

- кризис

- металлурги

- нефть

- Облигации

- оценки

- прогноз

- прогнозы

- развивающиеся рынки

- риск

- Риски

- Российский рынок

- рынки

- рынки 2013

- рынки акций

- рынок

- рынок США

- сентимент

- солнечная энергетика

- спекуляции

- стратегия

- трейд

- Украина

- уралкалий

- фискальный обрыв

- фрактальный анализ

- ФРС

- хедж

- эйфория

- экономика

- экономика США

- Япония

вселеннойи альтернатив для инвестиций нет и не будет в ближайшие десятилетия. emerging markets не имеют доступа к дешевым инвест. деньгам => обречены оставаться emerging еще длительное время.Очень понятно, что рост России за несколько последних лет оказался просто прыщом на лице китайского пузыря. Ежели пузырь отпузырится, то… собственно будет большое бегство, отнюдь не в рубль и совсем не в нефтяные активы… а вот куда. Будем посмотреть.

Спасибо еще раз пост — этакая провокация для подумать!

Исхода нет. Умрешь — начнешь опять сначала

И повторится всё, как встарь: Ночь, ледяная рябь канала,

Аптека, улица, фонарь.

Помню в сентябре 2014 года Вы делали прогнозы:

Лонг РТС и шорт с хаев

Лонг нефть

Шорт золота

Доллар будет 5 лет расти

Лонг SnP500

Цены на недвижимость в Мск стоят на месте в рублях

Что бы Вы сейчас скорректировали? Какой можете дать прогноз по этим активам на год-два?

«А если нет...»

"… то американский рынок выстоит и инвесторы его будут рассматривать как save haven"

Простите, но, возможно, в первом случае Вы имели ввиду долговой рынок? В противном случае выходит, что «американский рынок» в любом случае сэйв хэвн. Или я что-то упустил? (-:

Толпа всегда будет поздно просыпаться (посмотрите на статистику заработал-не заработал)