Блог им. elliotwaveorg

Риск для кэрри-трейд: доходность 10-летних японских государственных облигаций достигла 25-летнего максимума, кривая доходности становится круче

- 23 декабря 2025, 09:42

- |

Доходность 10-летних государственных облигаций Японии (JGB) сегодня подскочила на 7 базисных пунктов до 2,09%, достигнув самого высокого уровня с февраля 1999 года, продолжив рост, начавшийся в конце 2019 года, когда доходность 10-летних облигаций еще была отрицательной из-за контроля кривой доходности, проводимого Банком Японии.

Инфляция в Японии резко выросла в 2021 году и в настоящее время держится на уровне около 3,0% (базовая инфляция — 3,0%, общая — 2,9%), в то время как иена за эти годы обвалилась по отношению к доллару США. Шаг за шагом Банк Японии ослабил контроль над кривой доходности, затем отменил его, а затем повысил основную процентную ставку, выведя её из отрицательного уровня, и запустил количественное стабилизирование. В пятницу ставка была повышена ещё на 25 базисных пунктов до всё ещё смехотворно низкого уровня в 0,75%, самого высокого уровня с 1995 года — именно столько длился безумный монетарный эксперимент Банка Японии, который он сейчас сворачивает! Эти мучительно медленные шаги приводят к тому, что в Японии по-прежнему сохраняются глубоко отрицательные «реальные» процентные ставки по большей части кривой доходности государственных облигаций Японии.

Таким образом, покупатели 10-летних японских государственных облигаций (JGB) по-прежнему далеки от компенсации инфляции, даже при самой высокой доходности с 1999 года. Когда доходность растет, цены на существующие облигации падают, и инвесторы, купившие 10-летние JGB в 2019 году с отрицательной доходностью, заключили невыгодную сделку.

Доходность 10-летних японских государственных облигаций по-прежнему смехотворно низка, более чем на 200 базисных пунктов ниже доходности 10-летних казначейских облигаций США, даже несмотря на то, что инфляция в США и Японии примерно одинакова, а кредитный рейтинг Японии – A1 по версии Moody's, A+ по версии S&P – на три ступени хуже, чем кредитные рейтинги США : Aa1 по версии Moody's и AA+ по версии S&P

Доходность 30-летних японских государственных облигаций выросла до 3,43%, продолжив впечатляющий скачок, начавшийся в августе 2019 года, когда доходность 30-летних облигаций была всего в шаге от того, чтобы стать отрицательной.

Кривая доходности японских государственных облигаций (JGB) стала круче с момента начала повышения процентных ставок . Банк Японии объявил о первом повышении ставки 19 марта 2024 года до +0,1% (с -0,1%).

На графике ниже синяя линия показывает ключевые значения доходности японских государственных облигаций (JGB) по состоянию на 19 марта 2024 года по всей кривой доходности, от 1-месячных до 40-летних облигаций.

Красная линия показывает доходность японских государственных облигаций на сегодняшний день, 22 декабря.

Кривая доходности стала круче с 19 марта 2024 года: доходность одномесячных облигаций выросла всего на 56 базисных пунктов, но доходность десятилетних облигаций увеличилась на 152 базисных пункта, доходность 30-летних облигаций — на 165 базисных пунктов, а доходность 40-летних облигаций — на 181 базисный пункт, поскольку Банк Японии начал распродавать свои японские государственные облигации.

Чтобы получить положительную «реальную» доходность при текущих темпах инфляции, инвесторам приходится покупать облигации со сроком погашения 25 лет и более (все, что находится выше желтой линии на графике выше). Сейчас эти инвесторы сталкиваются с перспективой продолжения и, возможно, усиления инфляции, а также с пугающей мыслью о том, что Банк Японии, проводящий количественное смягчение с середины 2024 года в условиях инфляции, не вернется на рынок облигаций со своими неустанными попытками, которые подтолкнут цены облигаций вверх и доходность вниз. Эта эпоха, возможно, закончилась.

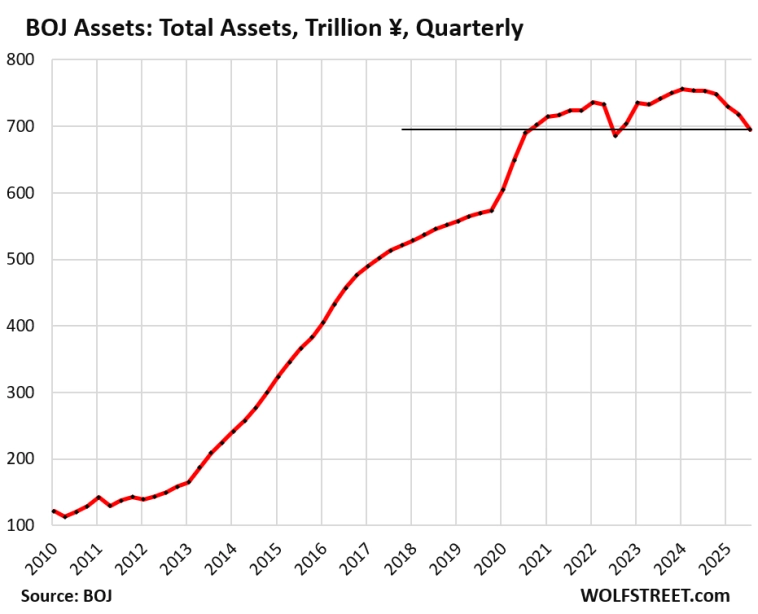

Банк Японии ускорил программу количественного смягчения в 2025 году : совокупные активы сократились на 61,2 трлн иен (407 млрд долларов), или на 8,1%, до 695 трлн иен (4,62 трлн долларов) за финансовый квартал, закончившийся в сентябре, вернувшись к уровню конца 2020 года. Все это делается для того, чтобы справиться с обвалом иены и сдержать инфляцию.

Однако Банк Японии по-прежнему владеет примерно 52% всех государственных облигаций Японии. Ещё значительная часть государственных облигаций находится в руках государственных предприятий. Несмотря на огромный долг Японии, не так уж много облигаций находится в частной собственности.

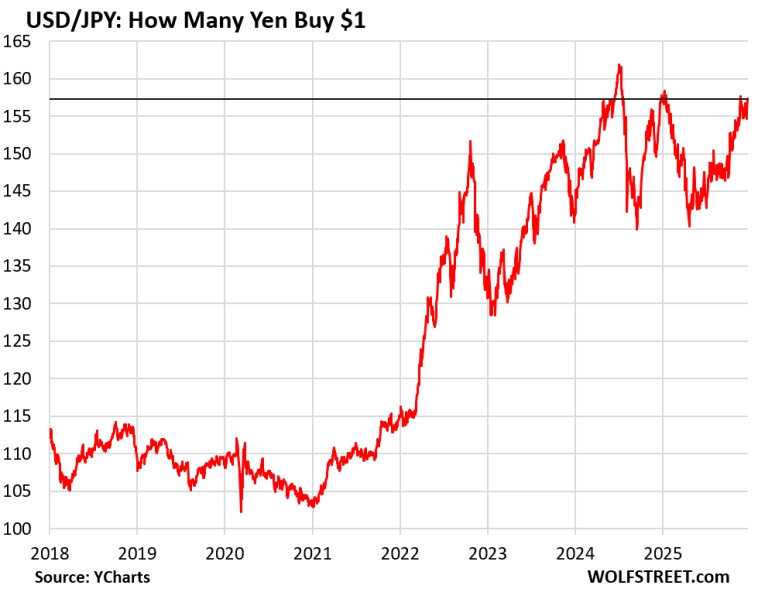

После того как в пятницу курс иены к доллару США резко упал, приблизившись к отметке в 158 иен, министр финансов Сацуки Катаяма сегодня утром выступила с устным заявлением в поддержку иены в интервью Bloomberg.

«Эти действия явно не соответствовали фундаментальным принципам, а носили спекулятивный характер», — сказала она. «В ответ на подобные шаги мы ясно дали понять, что будем предпринимать решительные действия…».

Термин «смелый шаг» попал в заголовки новостей, алгоритмы отреагировали на это и подтолкнули иену обратно к отметке 157.

Кэрри-трейд в иенах процветал долгое время и способствовал росту цен на активы в США и снижению доходности казначейских облигаций США, поскольку все — от крупных японских институтов и американских хедж-фондов до японских домохозяйств — брали дешевые кредиты в иенах, покупали на эти иены доллары США, а затем приобретали казначейские облигации США, акции, криптовалюты и т. д. Это ставка с использованием заемных средств, сопряженная с многоуровневыми рисками.

Однако более высокие процентные ставки по кредитам в Японии делают операции кэрри-трейд менее прибыльными и даже более рискованными – они всегда сопряжены с валютным риском (который можно хеджировать, но за определенную плату) в дополнение к другим рискам. А более высокая доходность в Японии начинает предлагать японским домохозяйствам и учреждениям гораздо менее рискованную альтернативу операциям кэрри-трейд.

Кэрри-трейд — это горячие деньги. Их направление может измениться в любой момент. Инвесторы могут продать свои активы в иностранной валюте, обменять доллары США обратно на иены и погасить свой долг в иенах, внезапно изменив направление движения капитала. Внезапное прекращение действия кэрри-трейда может оказать существенное, но кратковременное глобальное влияние на доходность и цены активов в США.

Но если этот процесс будет происходить постепенно и в течение длительного времени, это будет означать более высокую доходность долгосрочных казначейских облигаций и снижение цен на активы в США в долгосрочной перспективе.

Постепенное и систематическое сворачивание операций кэрри-трейд – поскольку они перестали быть привлекательными – похоже, еще не началось в существенном масштабе, и если это так, то его влияние на рынок казначейских облигаций и другие рынки еще впереди.

Перевод с сайта: wolfstreet.com/2025/12/22/yen-carry-trade-at-risk-japans-10-year-jgb-yield-hits-25-year-high-yield-curve-steepens-finance-ministry-verbally-props-up-yen/

Больше интересных графиков и материалов. В телеграмм открыты комментарии.

X: https://twitter.com/elliotwave_org

telegram : https://t.me/elliotwaveorg

- 20 января 2026, 21:05

теги блога elliotwaveorg

- bicion

- bitcoin

- Bonds

- Brent

- crude oil

- crypto

- cryptocurrency

- DJ

- DJ COMPOSITE Index

- dollar

- Dollar Index

- DXY

- ethereum

- eur

- EUR USD

- eurusd

- forex

- gold

- jpy

- Light Sweet

- litecoin

- metals

- NASDAQ

- RGBI

- RUB

- S&P500

- S&P500 фьючерс

- Silver

- usd

- USD JPY

- usd rub

- USD-RUB

- usdjpy

- USDT

- WTI

- zerohedge.com

- биткоин

- Бонды США

- брент

- Волновая разметка

- волновая теория Эллиотта

- Волновой анализ

- Волновой принцип Эллиотта

- дефляция

- долла-рубль

- доллар

- доллар - рубль

- Доллар рубль

- доллар-иена

- доллар-рубль

- евро

- Евро - Доллар

- Евро-доллар

- еврозона

- ЕЦБ

- золото

- иена

- индекс доллара

- индексы

- инфляция

- кризис

- криптовалюта

- Криптовалюты

- лайт

- лайткоин

- металлы

- мировой кризис

- недвижимость

- нефть

- обвал

- обвал рубля

- офз

- прогноз

- Россия

- ртс

- рубль

- рынки

- серебро

- ставка ФРС

- сша

- технический анализ

- трежерис США

- трейдинг

- фондвый рынок

- фондовые индексы США

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок сша

- форекc

- форекс

- ФРС

- фунт

- фьючерс ртс

- цб мира

- экономика

- экономика России

- экономика США

- эллиотт

- эфириум