Блог им. Slayerqt

ОФЗ: хрупкая стабильность

- 16 августа 2025, 15:43

- |

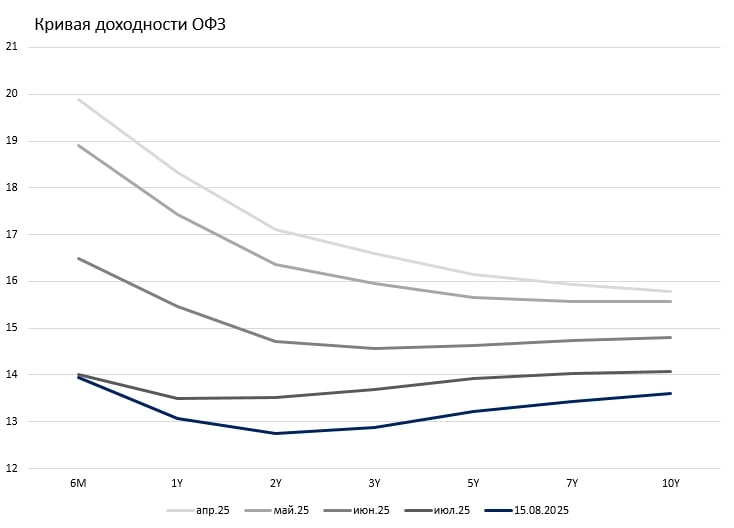

Рынок облигаций сегодня выглядит спокойнее, чем в начале года. Тогда кривая доходности была инвертирована: короткие выпуски торговались выше 20%, а длинные около 16%. Сейчас же ситуация изменилась: ЦБ снизил ставку всего с 21% до 18%, но кривая уже выпрямилась и даже начинает приобретать нормальный вид (10-летние доходности выше годовых–двухлетних).

Длинные ОФЗ заметно подорожали, что может создавать иллюзию нового цикла роста, как это было, например, в 2015–2017 годах. Но есть важное отличие: нефть пока не падала до критических уровней. На первый взгляд картинка выглядит почти идеальной:

— инфляция снижается, прогнозы улучшаются;

— ожидания смягчения ДКП усилились;

— рубль крепкий (80–81 за доллар), фон стабильный.

Однако именно сейчас, когда бумаги сильно выросли, стоит трезво смотреть на риски. Их можно выстроить в цепочку: дефицит бюджета → новые заимствования / девальвация → рост инфляции → ужесточение ДКП → давление на ОФЗ.

Мой портфель сейчас полностью состоит из ОФЗ 26248, которыми я заменил(https://t. me/anti_trend/505) более рискованные 26238 после последнего заседания ЦБ. Эти бумаги оптимальны при сценарии умеренного снижения ставки. Но неопределённость сохраняется: инфляция действительно снижается (местами даже дефляция), однако бюджетный дефицит уже перевалил за 5 трлн руб., нефть идёт вниз, и неясно, что будет осенью, когда сезонные факторы ослабнут. При этом рекордно низкая безработица — это структурный фактор, подталкивающий инфляцию вверх.

Один из ключевых рисков — возможная девальвация рубля. В такой ситуации уместно хеджировать портфель ОФЗ через фьючерсы на USDRUB. Брокер позволяет брать их под залог самих ОФЗ, так что стоимость хеджа фактически сводится к разнице ставок, которая почти перекрывается купоном по 26248. В итоге получается чистая экспозиция на два сценария: снижение ставки и девальвацию рубля.

Понятно, что хеджирование снижает потенциальную доходность — но я смотрю на него не как на способ заработать больше, а как на страховку от неприятных сценариев. Девальвацию я не жду с вероятностью 100%, но считаю опасным полностью исключать такой вариант.

Сейчас у меня открыта фьючерсная позиция примерно на 25% от портфеля ОФЗ. Планирую довести её максимум до 50%, особенно если нефть продолжит снижаться. Также буду сокращать дюрацию в бондах, если ЦБ даст сигнал о паузе или развороте ДКП.

Всё это, конечно, не значит, что рынок обречён. Скорее наоборот: именно сейчас наступает период, когда картинка красивая, но под этой гладью накапливаются вопросы. Дальше всё будет зависеть от нефти и курса рубля. Если оба фактора сыграют против — у нас впереди совсем другой рынок ОФЗ. Так что наблюдать сейчас нужно особенно внимательно.

теги блога Antitrend

- CNYRUB

- NASDAQ

- Solidcore

- Solidcore Resources

- акции

- Алроса

- Анкоридж

- банки

- Ближний Восток

- валюта

- Венесуэла

- Владимир Путин

- втб

- газ

- геополитика

- Гренландия

- денежно-кредитная политика

- дефляция

- доллар

- доллар рубль

- Дональд Трамп

- золото

- ИИ

- Индекс МосБиржи

- инфляция

- инфляция в России

- иран

- искусственный интеллект

- итоги недели

- ключевая ставка ЦБ РФ

- Лукойл

- мирные переговоры

- Нефть

- НМТП

- обзор рынка

- Облигации

- обязательная продажа валютной выручки

- Ормузский пролив

- отчеты МСФО

- офз

- прогноз по акциям

- рубль

- сбербанк

- совкомбанк

- Солидкор (Solidcore)

- ставка

- ставка ЦБ

- США

- Трамп

- трейдинг

- Украина

- форекс

- ФРС США

- ЦБ

- ЦБ РФ

- экономика России

- юань

Я работаю сценарий снижения ключа до 12. Там и буду сбрасывать офз. Думаю в базовом варианте по времени это где то второй квартал след года. Если по Украине и санкциям все будет супер позитивно, то может и ускорится все.

Есть еще один момент, при снятии санкций могут опять начать открываться каналы вывода валюты, а значит главная причина ослабления для рубля. Это не гуд для инфляции.

Планы по размещению офз все выше. Туда нужно завлекать нерезов, да они, я уверен, и сами очень хотят. Для этого надо открыть коридоры для валюты. Для рубля это хреново, но для минфина отлично.

Планы по размещению офз все выше. Туда нужно завлекать нерезов, да они, я уверен, и сами очень хотят. Для этого надо открыть коридоры для валюты. Для рубля это хреново, но для минфина отлично.