SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. StockGamblers

Статистика, графики, новости - 19.09.2024 - Объясняем про инфляцию

- 19 сентября 2024, 05:01

- |

Сегодня в выпуске:

— Опять всё врёте!

— Сланцевая революция в США.

— Что будет, если покупать на хаях?

— Какой у нас платёж по ипотеке?

Доброе утро, всем привет!

Четверг, недельная инфляция в РФ.

На неделе с 10 по 16 сентября 2024 года изменение потребительских цен составило 0,10%.

▪️ В секторе продовольственных товаров на отчетной неделе цены изменились на 0,06% н/н: продолжилось снижение цен на плодоовощную продукцию (-1,50%), на остальные продукты питания рост цен замедлился до 0,18%.

▪️ В сегменте непродовольственных товаров темпы роста цен снизились до 0,11%: замедлился рост цен на электро- и бытовые приборы, медикаменты и бензин.

▪️ В секторе услуг цены изменились на 0,14% на фоне динамики цен на авиабилеты на внутренние рейсы (2,16%), при этом снизились цены на услуги санаториев (-0,38%) и гостиниц (-0,36%).

Цены на бензин автомобильный изменились на +0,2%, дизельное топливо +0,1%.

Недельный рост 0,1% – это слегка выше целевых значений Банка России. Если брать по нижней планке 4%.

Годовая инфляция. Актуальный показатель?

Позавчера мы писали (https://t.me/marketscreen/14465), что в расчетах текущей годовой инфляции есть свои нюансы, которые надо понимать, дабы не радоваться или обёртываться в простыню раньше времени.

Сегодня объясняем.

Традиционно используются два показателя – прирост цен за год (год к году или г/г) и за месяц (месяц к месяцу или м/м). Первый удобен для долгосрочного анализа. Именно по нему устанавливается цель Банка России. Второй более актуальный. Используется для оценки текущей ситуации и принятия решений по будущей политике.

А теперь хоп и на пальцах.

Годовая инфляция складывается из месячных приростов за последние 12 месяцев. Андерстэнд? Всё внимание на картинку. Верхний график. Участок, выделенный красным. Это годовая инфляция по итогам марта 2023. Порядка 11% Она складывается из 12 месячных приращений. Все они попадают в красный прямоугольник.

Проходит 2 месяца. Годовая инфляция падает куда-то в район 2,5%. Почему? Что изменилось? А у нас сместился 12-месячный участок. И из него ушли два высоких пика. Поэтому провалился общий годовой результат. При этом заметьте, месячная инфляция на тот момент выше годовой.

Т.е. годовая инфляция обычно изменяется лишь на разницу в месячных приростах текущего месяца и аналогичного месяца предыдущего года.

Влияние того самого месяца предыдущего года на годовую инфляцию и называется эффектом базы. В примере на картинке у нас ушла высокая база и случилась низкая. Компрэндэ?

И вот поэтому динамика годовой инфляции может не совпадать с динамикой текущих приростов.

Тут такое дело.

Стоит нам написать что-то про инфляцию в родной стране, как в чатик немедленно набегают и пытаются наполнить нашу панамку намёками на цены на Гиннесс, на не так уж однозначную ситуацию, на разные реальности в ЭТОЙ стране.

В общем, ничего нового. Традиционное «нам всё врут».

Отчасти, это специально засланные граждане, у которых задача распространять. У других задача не рефлексировать и распространять. В итоге получается привычная раскачка эмоциональных качелек. На которых могут пострадать непричастные, но внушаемые сограждане. Мы же все прекрасно помним, как затуземунила греча. Но практически никто не помнит, как она взад-назад. А она того. На самом деле.

Мы уже не раз писали про то, что ценовые ощущения и реальная ценовая реальность – вещи разные. Это не плохо и не хорошо. Это такая фигня, которая по всему миру есть. Просто из-за того, что мы люди-человеки и имеем эмоции.

Чтобы сохранять своё нервное (очень, кстати, важное) спокойствие есть лишь два пути.

Уяснить себе в маковке, что есть профессионалы. Которые и руководят всем этим. А поэтому надо просто им довериться. Ну просто потому, что у них больше знаний, больше опыта, больше оперативной информации. Ну и вообще, от вас мало что зависит.

Самому стать профессионалом. Т.е. как минимум глубоко изучить волнующий вас вопрос. Понять, как и почему всё это устроено. Условно, как только начинаешь понимать, почему летает самолёт, так сразу осознаешь, что ему легче в воздухе, чем на земле.

Так вот. Инфляция. Если вам кажется, что у вас с Банком России какие-то разные реальности, то вам кажется. А специально для вас имеется документ, где русскими буквами на белом расписано, как Росстат приходит к тем цифрам, к которым приходит – Приказ №915 от 15 декабря 2021 года (с дополнениями и изменениями) «Об утверждении Официальной статистической методологии наблюдения за потребительскими ценами на товары и услуги и расчёта индексов потребительских цен» — https://rosstat.gov.ru/storage/mediabank/Prikaz_915_15122021.pdf

Он большой. На 96 страниц. И сложный. Как любой нормативный документ.

Если же хочется несколько проще и короче, но всё-таки уяснить и успокоить себя, тогда надо читать мою статью "Как считают инфляцию"

Ну а если вам всё-таки нравится себя погружать в состояние тревожного безумия, ну что ж. Тоже позиция.

*****************************

Автокредиты в США.

Медианные платежи по автокредам в США в среднем выросли с 2019 по 2024 гг на 30%. А вот средние чуть больше – примерно на 40%.

При этом наиболее сильно пострадали домохозяйства с низкими (ниже 50к$) и средними доходами (от 51к до 100к$).

**************************

А вот совершенно замечательная картинка.

Тёмно-синяя кривая – цены на золото.

Светло-синяя кривая – инвертированная реальная доходность 10-летним американских облигаций. Внимание, слово «инвертированная» – график перевернут. Т.е. доходность растёт. Т.е. цена облигаций падает.

В общем, традиционно эти кривые шли симметрично. Золото, как и облигации, были консервативным активом. А что случилось-то потом? Почему пути разошлись?

Вот ГолдманСаки там поставили вертикальную линию и написали – «Заморозка активов Банка России». Вот ведь как повернулось.

Ну да, инфляцию мы, конечно, помним.

************************

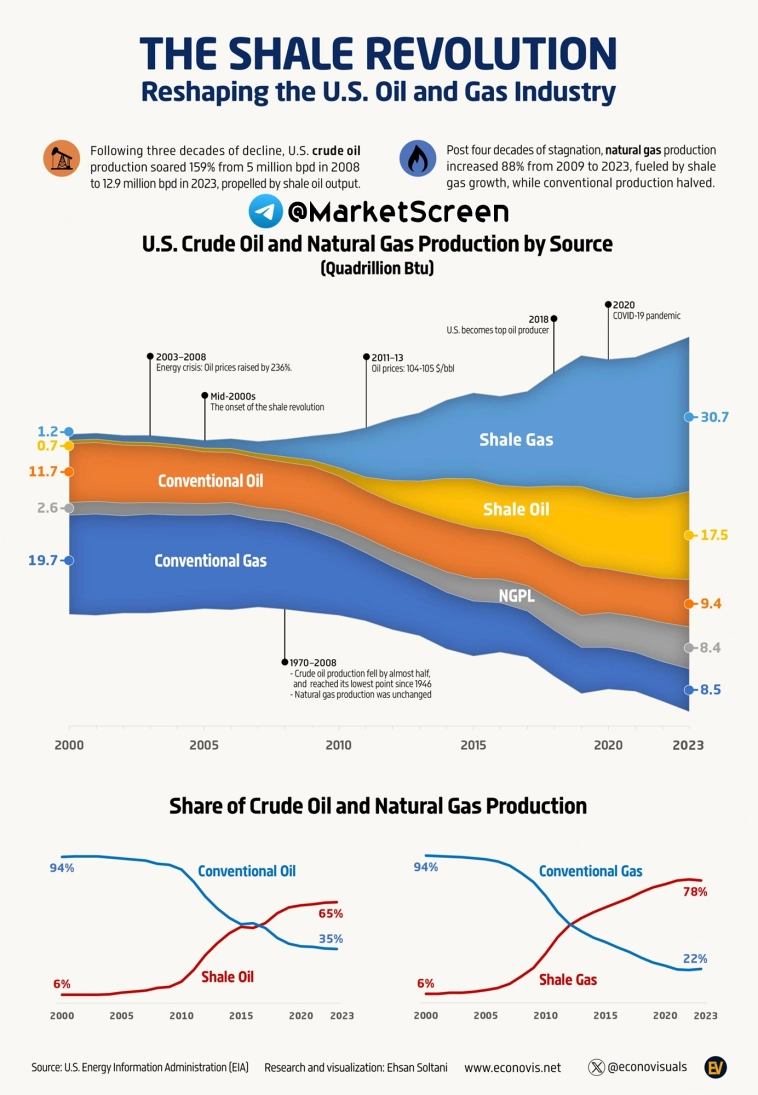

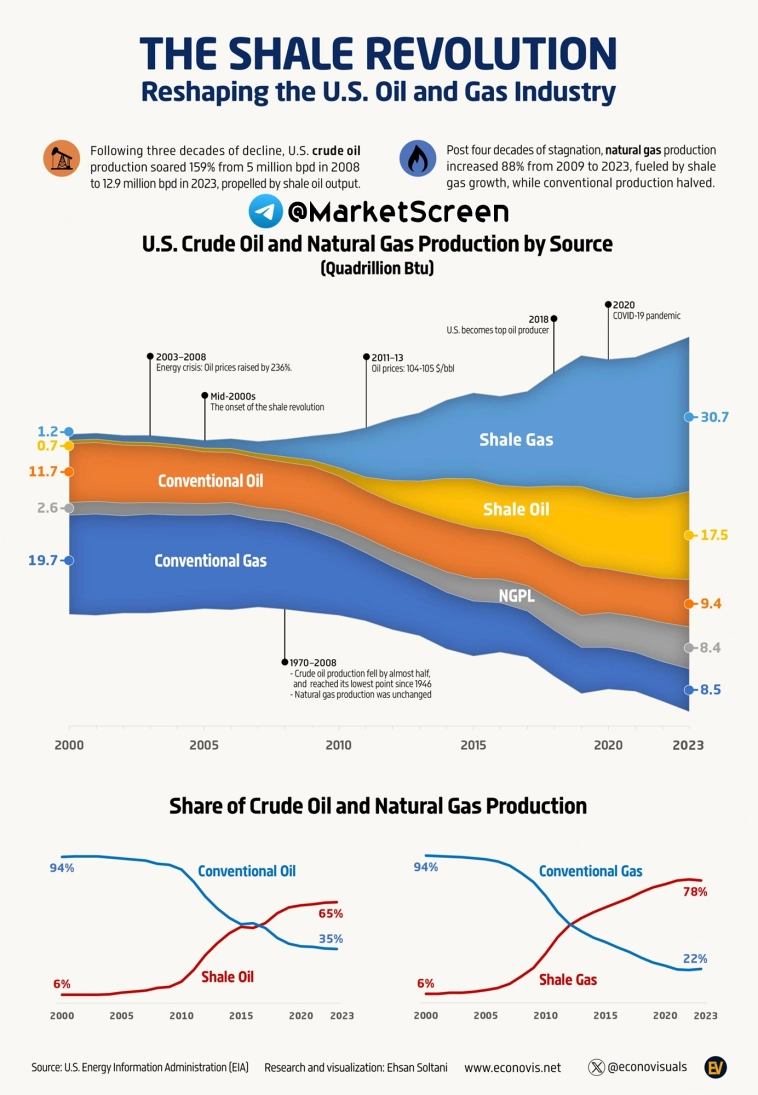

Сланцевая революция: изменение структуры нефтегазовой отрасли США

Исторически сложилось так, что добыча сырой нефти в США стабильно росла вплоть до 1970 года, достигнув своего пика в 9,6 миллиона баррелей в сутки. Однако с начала 1970-х годов наметилась тенденция к снижению, достигнув в 2005 году минимального уровня в 5,0 млн баррелей в сутки.

А потом случился сланец. Добыча сланцевой нефти выросла примерно с 0,5 млн баррелей в сутки в 2008 году до 8,4 млн баррелей в сутки к 2023 году, что составляет 65% от общего объема добычи сырой нефти в США. Общая добыча нефти выросла до 12,9 млн баррелей в сутки в 2023 году. В результате США превзошла по данному показателю Россию и Саудовскую Аравию и стала страной-нефтеколонкой.

На протяжении десятилетий в области добычи традиционного природного газа наблюдались различные циклы. На начальном этапе добыча достигла пика в 21,7 трлн кубических футов в 1973 году, но к 1986 году сократилась до 16,1 трлн кубических футов. В 2008 году начался второй цикл, в ходе которого добыча выросла до 37,9 трлн кубических футов в 2023 году. С 2009 по 2023 год добыча традиционного природного газа в США, за исключением сланцевого, сократилась на 50%. Доля сланцевого газа в добыче природного газа в США увеличилась примерно с 6% в начале 2000-х годов до 78% в 2023 году. В результате США стала страной-нефтегазоколонкой.

Сланцевый бум стимулировал создание рабочих мест и экономический рост в регионах, богатых сланцевыми ресурсами, таких как Тексас, Северная Дакота и Пенсильвания. В этих районах были осуществлены значительные инвестиции в инфраструктуру, включая трубопроводы, хранилища и экспортные терминалы, что способствовало дальнейшей интеграции США на мировой энергетический рынок. Возможность экспортировать сжиженный природный газ (СПГ) сделала США крупным игроком на мировом рынке СПГ.

Здорово, да? Тебе всю жизнь рассказывали, что быть страной-нефтегазоколонкой фу-фу-фу. И вдруг вот так. И чо? И как ты теперь с этим будешь жить?

**********************

Тут нам рассказывают о благостности долгосрочных инвестиций.

В общем, чтобы было бы если бы вы покупали акции (условный индекс S&P 500) перед самыми крупными в истории обвалами.

Вторая колонка – это проценты, на которые гремел в тазу рынок во время этих обвалов. Колонка «5 лет» – это результат ваших инвестиций через 5 лет. При условии, что вы ничего не делали – не снимали и не довносили.

Нам говорят о том, что уже через 20 лет все ваши инвестиции вышли в хороший плюс. А что такое 20 лет? Это всего лишь 2004 год. Совсем недавно так-то.

Выглядит, конечно, хорошо. Но опять нам показывают благостный американский рынок. Рынок страны, чья валюта является мировой резервной. Которая экспортирует инфляцию вне.

Есть другие примеры. Nikkei 225. Главный фондовый рынок Японии. В декабре 1989 года он достиг исторических максимумов. В следующий раз на этих уровнях индекс очутился в феврале 2024. 34 года! Ништяк?

И это мы не берем во внимание инфляцию.

******************************

Феррари – топофзитоп!

По крайней мере, в области операционной маржи. Маржа эта показывает, сколько прибыли компания получает после оплаты переменных издержек производства, таких как заработная плата и сырье. Но до уплаты процентов и налогов. Там еще можно учитывать или нет амортизацию. Но не суть. Короче, чем больше, тем лучше. И вот получается, что у Феррари по сравнению с другими автопроизводителями прям хорошо.

В последнем квартале выручка Ferrari выросла на 16,2%, а чистая прибыль — на 23,7%.

Кстати, биржевой тикер у акций компании — RACE. Забавно.

**************************

Ставки по РЕПО ЦК в юанях с 13 сентября опять поперли. Сегодня в моменте индекс RUSFARCNRT поднимался до 116,13.

С такими ставкам не грех и раздавать займы в юанях. Попробуй тут ему не порасти.

Напоминаю:

RUSFARCNRT – Овернайт (т.е. сделка на одну ночь — сегодня туда, завтра обратно), рассчитывается в реальном времени. По сути это годовой процент под который проходят РЕПО ЦК в юанях.

**************************

Медианный платеж по ипотеке.

Сильно разный в зависимости от региона и объекта кредитования. Данные взяты с сервиса Домклик. По факту это сберовские ипотечные сделки, заключенные в июле-августе 2024 года.

***************************

— Опять всё врёте!

— Сланцевая революция в США.

— Что будет, если покупать на хаях?

— Какой у нас платёж по ипотеке?

Доброе утро, всем привет!

Четверг, недельная инфляция в РФ.

На неделе с 10 по 16 сентября 2024 года изменение потребительских цен составило 0,10%.

▪️ В секторе продовольственных товаров на отчетной неделе цены изменились на 0,06% н/н: продолжилось снижение цен на плодоовощную продукцию (-1,50%), на остальные продукты питания рост цен замедлился до 0,18%.

▪️ В сегменте непродовольственных товаров темпы роста цен снизились до 0,11%: замедлился рост цен на электро- и бытовые приборы, медикаменты и бензин.

▪️ В секторе услуг цены изменились на 0,14% на фоне динамики цен на авиабилеты на внутренние рейсы (2,16%), при этом снизились цены на услуги санаториев (-0,38%) и гостиниц (-0,36%).

Цены на бензин автомобильный изменились на +0,2%, дизельное топливо +0,1%.

Недельный рост 0,1% – это слегка выше целевых значений Банка России. Если брать по нижней планке 4%.

Годовая инфляция. Актуальный показатель?

Позавчера мы писали (https://t.me/marketscreen/14465), что в расчетах текущей годовой инфляции есть свои нюансы, которые надо понимать, дабы не радоваться или обёртываться в простыню раньше времени.

Сегодня объясняем.

Традиционно используются два показателя – прирост цен за год (год к году или г/г) и за месяц (месяц к месяцу или м/м). Первый удобен для долгосрочного анализа. Именно по нему устанавливается цель Банка России. Второй более актуальный. Используется для оценки текущей ситуации и принятия решений по будущей политике.

А теперь хоп и на пальцах.

Годовая инфляция складывается из месячных приростов за последние 12 месяцев. Андерстэнд? Всё внимание на картинку. Верхний график. Участок, выделенный красным. Это годовая инфляция по итогам марта 2023. Порядка 11% Она складывается из 12 месячных приращений. Все они попадают в красный прямоугольник.

Проходит 2 месяца. Годовая инфляция падает куда-то в район 2,5%. Почему? Что изменилось? А у нас сместился 12-месячный участок. И из него ушли два высоких пика. Поэтому провалился общий годовой результат. При этом заметьте, месячная инфляция на тот момент выше годовой.

Т.е. годовая инфляция обычно изменяется лишь на разницу в месячных приростах текущего месяца и аналогичного месяца предыдущего года.

Влияние того самого месяца предыдущего года на годовую инфляцию и называется эффектом базы. В примере на картинке у нас ушла высокая база и случилась низкая. Компрэндэ?

И вот поэтому динамика годовой инфляции может не совпадать с динамикой текущих приростов.

Тут такое дело.

Стоит нам написать что-то про инфляцию в родной стране, как в чатик немедленно набегают и пытаются наполнить нашу панамку намёками на цены на Гиннесс, на не так уж однозначную ситуацию, на разные реальности в ЭТОЙ стране.

В общем, ничего нового. Традиционное «нам всё врут».

Отчасти, это специально засланные граждане, у которых задача распространять. У других задача не рефлексировать и распространять. В итоге получается привычная раскачка эмоциональных качелек. На которых могут пострадать непричастные, но внушаемые сограждане. Мы же все прекрасно помним, как затуземунила греча. Но практически никто не помнит, как она взад-назад. А она того. На самом деле.

Мы уже не раз писали про то, что ценовые ощущения и реальная ценовая реальность – вещи разные. Это не плохо и не хорошо. Это такая фигня, которая по всему миру есть. Просто из-за того, что мы люди-человеки и имеем эмоции.

Чтобы сохранять своё нервное (очень, кстати, важное) спокойствие есть лишь два пути.

Уяснить себе в маковке, что есть профессионалы. Которые и руководят всем этим. А поэтому надо просто им довериться. Ну просто потому, что у них больше знаний, больше опыта, больше оперативной информации. Ну и вообще, от вас мало что зависит.

Самому стать профессионалом. Т.е. как минимум глубоко изучить волнующий вас вопрос. Понять, как и почему всё это устроено. Условно, как только начинаешь понимать, почему летает самолёт, так сразу осознаешь, что ему легче в воздухе, чем на земле.

Так вот. Инфляция. Если вам кажется, что у вас с Банком России какие-то разные реальности, то вам кажется. А специально для вас имеется документ, где русскими буквами на белом расписано, как Росстат приходит к тем цифрам, к которым приходит – Приказ №915 от 15 декабря 2021 года (с дополнениями и изменениями) «Об утверждении Официальной статистической методологии наблюдения за потребительскими ценами на товары и услуги и расчёта индексов потребительских цен» — https://rosstat.gov.ru/storage/mediabank/Prikaz_915_15122021.pdf

Он большой. На 96 страниц. И сложный. Как любой нормативный документ.

Если же хочется несколько проще и короче, но всё-таки уяснить и успокоить себя, тогда надо читать мою статью "Как считают инфляцию"

Ну а если вам всё-таки нравится себя погружать в состояние тревожного безумия, ну что ж. Тоже позиция.

*****************************

Автокредиты в США.

Медианные платежи по автокредам в США в среднем выросли с 2019 по 2024 гг на 30%. А вот средние чуть больше – примерно на 40%.

При этом наиболее сильно пострадали домохозяйства с низкими (ниже 50к$) и средними доходами (от 51к до 100к$).

**************************

А вот совершенно замечательная картинка.

Тёмно-синяя кривая – цены на золото.

Светло-синяя кривая – инвертированная реальная доходность 10-летним американских облигаций. Внимание, слово «инвертированная» – график перевернут. Т.е. доходность растёт. Т.е. цена облигаций падает.

В общем, традиционно эти кривые шли симметрично. Золото, как и облигации, были консервативным активом. А что случилось-то потом? Почему пути разошлись?

Вот ГолдманСаки там поставили вертикальную линию и написали – «Заморозка активов Банка России». Вот ведь как повернулось.

Ну да, инфляцию мы, конечно, помним.

************************

Сланцевая революция: изменение структуры нефтегазовой отрасли США

Исторически сложилось так, что добыча сырой нефти в США стабильно росла вплоть до 1970 года, достигнув своего пика в 9,6 миллиона баррелей в сутки. Однако с начала 1970-х годов наметилась тенденция к снижению, достигнув в 2005 году минимального уровня в 5,0 млн баррелей в сутки.

А потом случился сланец. Добыча сланцевой нефти выросла примерно с 0,5 млн баррелей в сутки в 2008 году до 8,4 млн баррелей в сутки к 2023 году, что составляет 65% от общего объема добычи сырой нефти в США. Общая добыча нефти выросла до 12,9 млн баррелей в сутки в 2023 году. В результате США превзошла по данному показателю Россию и Саудовскую Аравию и стала страной-нефтеколонкой.

На протяжении десятилетий в области добычи традиционного природного газа наблюдались различные циклы. На начальном этапе добыча достигла пика в 21,7 трлн кубических футов в 1973 году, но к 1986 году сократилась до 16,1 трлн кубических футов. В 2008 году начался второй цикл, в ходе которого добыча выросла до 37,9 трлн кубических футов в 2023 году. С 2009 по 2023 год добыча традиционного природного газа в США, за исключением сланцевого, сократилась на 50%. Доля сланцевого газа в добыче природного газа в США увеличилась примерно с 6% в начале 2000-х годов до 78% в 2023 году. В результате США стала страной-нефтегазоколонкой.

Сланцевый бум стимулировал создание рабочих мест и экономический рост в регионах, богатых сланцевыми ресурсами, таких как Тексас, Северная Дакота и Пенсильвания. В этих районах были осуществлены значительные инвестиции в инфраструктуру, включая трубопроводы, хранилища и экспортные терминалы, что способствовало дальнейшей интеграции США на мировой энергетический рынок. Возможность экспортировать сжиженный природный газ (СПГ) сделала США крупным игроком на мировом рынке СПГ.

Здорово, да? Тебе всю жизнь рассказывали, что быть страной-нефтегазоколонкой фу-фу-фу. И вдруг вот так. И чо? И как ты теперь с этим будешь жить?

**********************

Тут нам рассказывают о благостности долгосрочных инвестиций.

В общем, чтобы было бы если бы вы покупали акции (условный индекс S&P 500) перед самыми крупными в истории обвалами.

Вторая колонка – это проценты, на которые гремел в тазу рынок во время этих обвалов. Колонка «5 лет» – это результат ваших инвестиций через 5 лет. При условии, что вы ничего не делали – не снимали и не довносили.

Нам говорят о том, что уже через 20 лет все ваши инвестиции вышли в хороший плюс. А что такое 20 лет? Это всего лишь 2004 год. Совсем недавно так-то.

Выглядит, конечно, хорошо. Но опять нам показывают благостный американский рынок. Рынок страны, чья валюта является мировой резервной. Которая экспортирует инфляцию вне.

Есть другие примеры. Nikkei 225. Главный фондовый рынок Японии. В декабре 1989 года он достиг исторических максимумов. В следующий раз на этих уровнях индекс очутился в феврале 2024. 34 года! Ништяк?

И это мы не берем во внимание инфляцию.

******************************

Феррари – топофзитоп!

По крайней мере, в области операционной маржи. Маржа эта показывает, сколько прибыли компания получает после оплаты переменных издержек производства, таких как заработная плата и сырье. Но до уплаты процентов и налогов. Там еще можно учитывать или нет амортизацию. Но не суть. Короче, чем больше, тем лучше. И вот получается, что у Феррари по сравнению с другими автопроизводителями прям хорошо.

В последнем квартале выручка Ferrari выросла на 16,2%, а чистая прибыль — на 23,7%.

Кстати, биржевой тикер у акций компании — RACE. Забавно.

**************************

Ставки по РЕПО ЦК в юанях с 13 сентября опять поперли. Сегодня в моменте индекс RUSFARCNRT поднимался до 116,13.

С такими ставкам не грех и раздавать займы в юанях. Попробуй тут ему не порасти.

Напоминаю:

RUSFARCNRT – Овернайт (т.е. сделка на одну ночь — сегодня туда, завтра обратно), рассчитывается в реальном времени. По сути это годовой процент под который проходят РЕПО ЦК в юанях.

**************************

Медианный платеж по ипотеке.

Сильно разный в зависимости от региона и объекта кредитования. Данные взяты с сервиса Домклик. По факту это сберовские ипотечные сделки, заключенные в июле-августе 2024 года.

***************************

Дорогие друзья, приглашаю вас на свой экономико-познавательный канал — MarketScreen

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers

Если вы вдруг собрались перебираться к брокеру „Финам“, в том числе и потому, что там есть лучший в мире терминал МТ5, то открывайте счет по моей реферальной ссылке: https://partner.finam.ru/rl/12480

теги блога StockGamblers

- BlackRock

- BR

- FTX

- IPO

- Meta Trader 5

- PMI

- RI

- SI

- TigerTrade

- VWAP

- авто

- акции

- Аргентина

- аренда

- Банк России

- банки

- безработица

- бензин

- биткоин

- биткойн

- богатство

- брент

- БРИКС

- бюджет

- валюта

- ввп

- внутридевная торговля

- внутридневная торговля

- газ

- газпром

- германия

- госдолг

- графики

- деньги

- депозиты

- дефицит

- дефолт

- дизель

- доллар

- доходность

- доходы

- евро

- европа

- зарплата

- золото

- импорт

- индикаторы

- инсайд

- инфляция

- ипотека

- капитализация

- кредитование

- кредиты

- крипта

- МосБиржа

- мт5

- налоги

- недвижимость

- нефть

- Новости

- обзор

- обзор рынка

- облигации

- объемы

- опционы

- отчетность

- офз

- производство

- промышленность

- расходы

- РИ

- РТС

- рубль

- рынок сша

- санкции

- Сбер

- сбербанк

- сбережения

- спг

- ставка

- ставки

- статистика

- стоки

- США

- танкеры

- торговля

- торговые сигналы

- трежериз

- трейдинг

- увольнения

- федрезерв

- фонды

- форекс

- фьючерс РТС

- цб

- цены

- чипы

- экономический дайджест

- экспорт

- юань

Дефолта не будет, твердо и четко!

> Тебе всю жизнь рассказывали, что быть страной-нефтегазоколонкой фу-фу-фу.

Вас обманули. Фу-фу-фу это когда природная рента идет на золотые унитазы избранных. Такое часто бывает, но не всегда.