Блог им. Rich_and_Happy

Рынок продавил Минфин и получил рекордную за 9 лет доходность в ОФЗ

- 26 июня 2024, 20:49

- |

Доходности ОФЗ с начала года росли каждый месяц. Или если перефразировать, то тело облигаций падало в цене каждый месяц в этом году (рис 1). Символическая плюс был только в Январе.

Сегодня прошли очередные аукционы Минфина, данные аукционы интересны сразу по нескольким моментам:

— В первую очередь тем, что в этот раз Минфин занял в том числе через аукционы с фикс ставкой, через выпуск ОФЗ 26244 $SU26244RMFS2. Последний раз через аукционы с фиск ставкой занимали 22 Мая через выпуск ОФЗ 26246 $SU26246RMFS7

Можно обратить внимание, что размещённый объём и тогда (11,157 млрд руб) и сейчас (15,87 млрд) копеечный по меркам Минфина. (рис 2 и 3)

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=307941-o_rezultatakh_razmeshcheniya_ofz_vypuska__26244rmfs_na_auktsione_26_iyunya_2024_g.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=307941-o_rezultatakh_razmeshcheniya_ofz_vypuska__26244rmfs_na_auktsione_26_iyunya_2024_g. Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=307233-o_rezultatakh_razmeshcheniya_ofz_vypuska__26246rmfs_na_auktsione_22_maya_2024_g.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=307233-o_rezultatakh_razmeshcheniya_ofz_vypuska__26246rmfs_na_auktsione_22_maya_2024_g.— Второй момент, мы увидели рекордную доходность в 15,34% годовых. Т.е. за месяц доходность выросла более чем на 1% (рис 2 и 3). Последний раз подобные доходности на аукционах были 9 лет назад.

Т.е. уже можно сделать вывод, что Минфин пересмотрел «потолок максимальной доходности». Вопрос «как сильно?» открытый. Узнаем на ближайших аукционах. Но пока констатируем, что рынок Минфин продавил и получил бОльшую доходность.

Интересные моменты ещё не закончились, идём дальше.

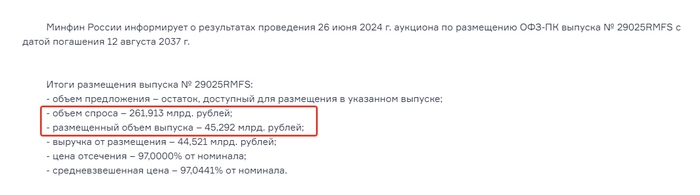

— Минфин занимал в том числе через флоатеры. Как и на прошлой неделе Минфин занял через выпуск ОФЗ 29025 $SU29025RMFS2, на прошлой неделе заняли 20,657 млрд. руб., на этой уже 45,292 млрд. руб. (рис 4)

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=307945-o_rezultatakh_razmeshcheniya_ofz_vypuska__29025rmfs_na_auktsione_26_iyunya_2024_g.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=307945-o_rezultatakh_razmeshcheniya_ofz_vypuska__29025rmfs_na_auktsione_26_iyunya_2024_g.Данный факт примечателен тем, что показывает ещё одно изменение в позиции Минфина. Ранее озвучивалось, Министерство хочет снизить долю подобных инструментов. Теперь мы видим, что займы идут регулярно и объёмы растут. Сохранится ли тенденция? — Узнаем на ближайших аукционах.

— Для Минфина II квартал уже закончился. Следующие аукционы уже в III квартал. Можем подвести итог. План размещения был 1 трлн руб. Учитывая сегодняшние данные план выполнен чуть-чуть больше половины — 50,6% (0,506 трлн руб). I квартал выполнили с небольшим запасом: при плане 0,8 трлн руб. заняли 0,827 трлн руб. или 103,3%. Т.е. текущий недобор 0,467 трлн руб.

Это значит 2 варианта: (1) Либо Минфин будет больше занимать в III и IV квартале, увеличив план по займам. (на весь год чуть больше 4 трлн план). С такими планами индексу RGBI (Индекс государственных облигаций РФ) вообще и телу отдельных ОФЗ и Корпоративных облигаций в частности расти будет сложно.

Или (2) Минфин будет предлагать сокращать расходы, что в принципе для RGBI в плюс. Но такой вариант это скорее конец III квартала.

Есть ещё (3) вариант. Комбо «курс рубля + цена на нефть» покажут рост и тогда денег хватит и без объёмных размещений. Будет ли нефть расти, рубль слабеть или оба они пойдут в нужном направлении? Вопрос отдельный, разберём в следующий раз. Но для RGBI это будет в плюс.

Как обсуждали на прошлой неделе в посте: Минфин сейчас занимает на достаточно депрессивном рынке. И плановые объёмы займов у него огромные. Поэтому Любителям ОФЗ, лучше не спешить с покупками.

Кто-то захочет спросить: «А чего ждать?»

Ответ: Ждать 26 Июля. В этот день (1) пройдёт заседание по ключевой ставке (2) ЦБ обновит свой среднесрочный прогноз.

В среднесрочном прогнозе ЦБ может обновить и значение средней ключевой ставки за год (возможно вверх) и прогнозное значение средней инфляции за год (скорей всего тоже вверх). Как вы понимаете подобные пересмотры для всего долгового рынка негатив.

Последний раз эти параметры ЦБ пересматривал 26 Апреля. И по индексу RGBI (рис 1) хорошо видно реакцию рынка в этот день — отвесная красная свеча, одно из самых сильных [на тот момент] падений с начала года. Так что коллеги лучше пока подождать.

#ОФЗ #Минфин #ЦБ #RGBI

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Тинькофф и БКС). Написанное не является индивидуальной инвестиционной рекомендацией

теги блога Тимур Гайнетьянов

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- RGBI

- SPO

- акции

- база

- банки

- Белуга Групп

- бюджет

- бюджет РФ 2024

- бюджет РФ 2025

- ВДО

- вклады

- Владимир Путин

- ВТБ

- Газпромнефть

- девелоперы

- денежно-кредитная политика

- дефицит бюджета

- дивиденды

- доллар рубль

- Дональд Трамп

- доходы бюджета

- Европлан

- ЕС

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляционные ожидания

- инфляция

- инфляция в России

- иран

- итоги дня

- Итоги недели

- Китай

- Ключевая ставка ЦБ РФ

- курс

- ЛСР

- мать и дитя

- мем

- мемы

- Минфин

- мирные переговоры

- мобильный пост

- МосБиржа

- Московская Биржа

- мсфо

- недвижимость

- Нефть

- Новатэк

- обзор акций

- обзор рынка

- Облигации

- операционные результаты

- отчет цб

- отчеты МСФО

- отчёт

- офз

- ОФЗ с переменным купоном

- оффтоп

- Пик

- политсрач

- полюс

- полюс золото

- Портфель инвестора

- прогноз по акциям

- разбор

- Роснефть

- Россия

- Ростелеком

- рубль

- РФ

- рынок

- Рынок РФ

- самолет

- санкции

- санкции США

- сбер

- сбербанк

- СВО

- Северсталь

- Селигдар

- ставка

- сша

- тинькофф банк

- трейдинг

- Украина

- форекс

- Фосагро

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- Эталон

- юмор

А обращать внимание надо на еженедельную инфляцию, публикуемую по средам

инфляция уже не монетарная ЦБ пох

нужно думать про бюджет