SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. dantist_art

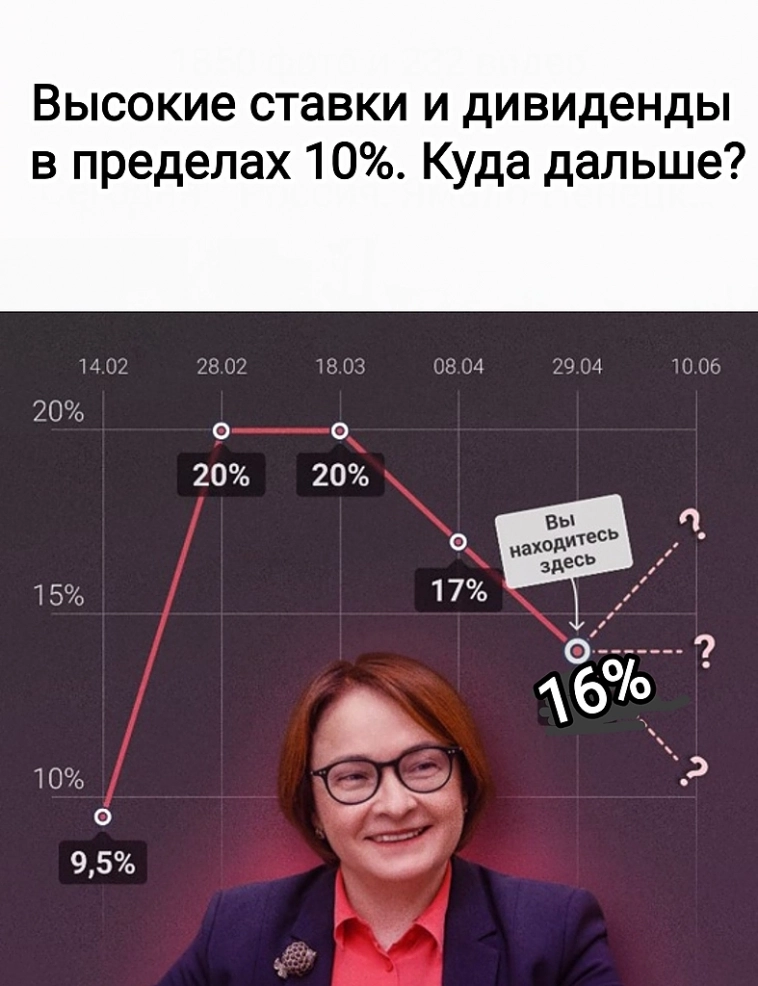

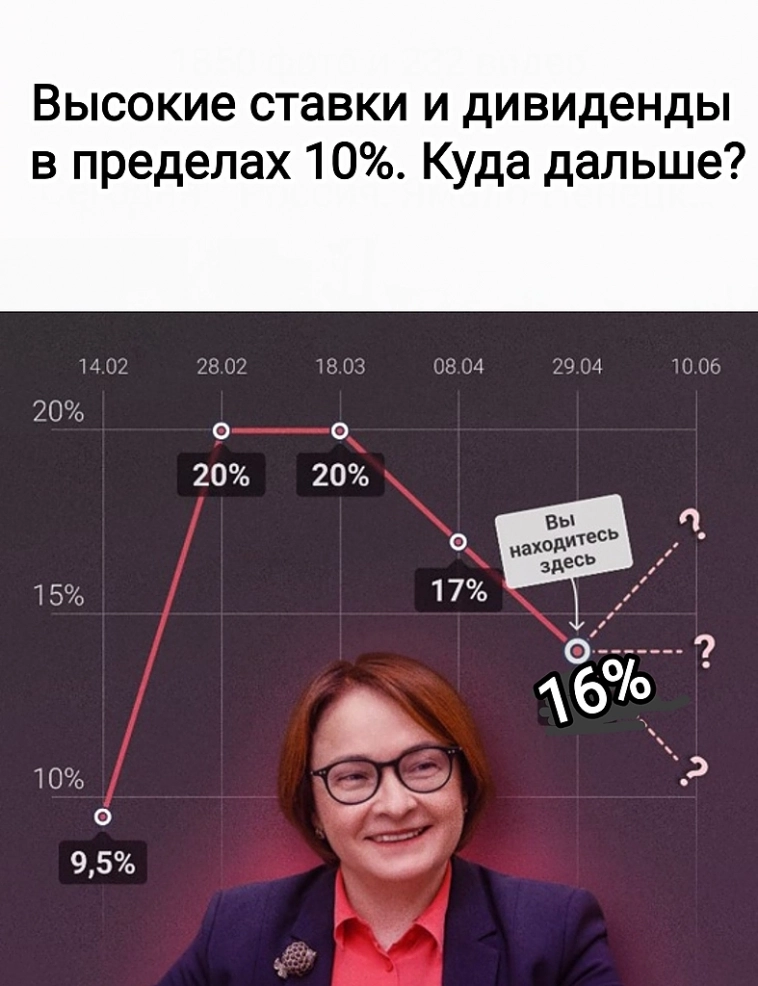

Воскресенье, навеяло разобрать ситуацию в которой мы оказались, высокие ставки и дивиденды в пределах 10%.

- 26 мая 2024, 14:52

- |

Ускорилось падение индекса RGBI, индекс цен на Российские облигации. Пробил отметку 109,47 пункта. Мы подошли к уровням 2014 года, времена присоединения Крыма, а также период начала СВО. Рынок долга намекает на неприятную ситуацию в экономике в целом. Доходности по длинным ОФЗ достигли 14,65%. На мой взгляд ОФЗ покупать на данный момент ещё рано, но ближе к концу июля вполне возможно. Особенно новые выпуски с купонами 10-12%. Соответственно доходность к тому моменту может оказаться 16 -й.

Так как дефицит бюджета около 1,5 трлн рублей, Минфин будет вынужден занимать по более высокой ставке.

Инфляция в России ускорилась, пробила отметку в 8%. На этой неделе выступил зампред ЦБ, заявил что не исключает повышение ставки уже на ближайшем заседании ЦБ 7 июня.

По идее повышение не должно быть сюрпризом для рынка. Но вполне себе ЦБ может взять паузу до июльского заседания. Ведь уже совсем скоро будет повышение тарифов ЖКХ и тд. Что только усилит разгон инфляции. А повышением ключевой ставки Правительство планирует остудить экономику. Ведь не зря отменили льготную ипотеку. Она тянула за собой много отраслей экономики.

Я ожидаю дальнейшее снижение индекса RGBI до уровня 105 пунктов. Что даёт снижение по ОФЗ ещё как минимум 5%.

Вместе с тем необходимо учитывать геополитическую обстановку. Как не крути, идет нагнетание военной риторики в отношении России.

Наш президент будучи в Минске со всем военно-политическим руководством неоднозначно намекнул, раз на переговоры никто не идёт, мы вынуждены будем брать под контроль новые территории, что в свою очередь потребует мобилизационный ресурс.

А это откладывает свой отпечаток как на котировки акций, так и облигаций.

Многие инвесторы в этой ситуации предпочитают уходить в облигации с плавающим купоном или облигации привязанные к ключевой ставке, плюс 2,5-3% премии. Нежели заходить в акции с дивидендной доходностью 10% или ниже и высоко рискованным активом.

Более того, на этой неделе главной новостью стала отмена дивидендов Газпрома. Так как вес акций в индексе Мосбиржи около 10%, они потянули рынок вниз. Но у нас продолжается большой дивидендный сезон и наибольшие дивидендные выплаты нас ожидают в июле. В принципе до июля расти индексу не на чем. А до 7 июня, когда состоится заседание ЦБ по ключевой ставке тем более.

На мой взгляд 👀 сейчас необходимо подготовить средства на случай коррекции рынка по итогам заседания ЦБ РФ.

Не является ИИР.

Напоминаю, 28 мая в День Пограничника состоится розыгрыш 5 тысяч рублей.

Рекомендую подписаться на мой телеграм канал t.me/dividendsunduchok

💤

Так как дефицит бюджета около 1,5 трлн рублей, Минфин будет вынужден занимать по более высокой ставке.

Инфляция в России ускорилась, пробила отметку в 8%. На этой неделе выступил зампред ЦБ, заявил что не исключает повышение ставки уже на ближайшем заседании ЦБ 7 июня.

По идее повышение не должно быть сюрпризом для рынка. Но вполне себе ЦБ может взять паузу до июльского заседания. Ведь уже совсем скоро будет повышение тарифов ЖКХ и тд. Что только усилит разгон инфляции. А повышением ключевой ставки Правительство планирует остудить экономику. Ведь не зря отменили льготную ипотеку. Она тянула за собой много отраслей экономики.

Я ожидаю дальнейшее снижение индекса RGBI до уровня 105 пунктов. Что даёт снижение по ОФЗ ещё как минимум 5%.

Вместе с тем необходимо учитывать геополитическую обстановку. Как не крути, идет нагнетание военной риторики в отношении России.

Наш президент будучи в Минске со всем военно-политическим руководством неоднозначно намекнул, раз на переговоры никто не идёт, мы вынуждены будем брать под контроль новые территории, что в свою очередь потребует мобилизационный ресурс.

А это откладывает свой отпечаток как на котировки акций, так и облигаций.

Многие инвесторы в этой ситуации предпочитают уходить в облигации с плавающим купоном или облигации привязанные к ключевой ставке, плюс 2,5-3% премии. Нежели заходить в акции с дивидендной доходностью 10% или ниже и высоко рискованным активом.

Более того, на этой неделе главной новостью стала отмена дивидендов Газпрома. Так как вес акций в индексе Мосбиржи около 10%, они потянули рынок вниз. Но у нас продолжается большой дивидендный сезон и наибольшие дивидендные выплаты нас ожидают в июле. В принципе до июля расти индексу не на чем. А до 7 июня, когда состоится заседание ЦБ по ключевой ставке тем более.

На мой взгляд 👀 сейчас необходимо подготовить средства на случай коррекции рынка по итогам заседания ЦБ РФ.

Не является ИИР.

Напоминаю, 28 мая в День Пограничника состоится розыгрыш 5 тысяч рублей.

Рекомендую подписаться на мой телеграм канал t.me/dividendsunduchok

💤

638

Читайте на SMART-LAB:

📈 Потенциал роста акций МГКЛ составляет 89% — ИБ Синара

Аналитики Банка Синара обновили оценку по ПАО «МГКЛ» с учётом сильных операционных результатов компании. Новая целевая цена установлена на...

11:44

Флоатеры 2026: что это и как заработать до 15,7%

Как устроены и насколько актуальны в 2026 г. флоатеры, или облигации с плавающим купоном? Как инвестировать во них легко? Подробно на все вопросы...

11:19

теги блога dantist_art

- итоги дня

- Сбер

- СВО

- статистика

- Украина

- buyback

- Fordewind

- IMOEX

- IPO

- IPO 2024

- IRDIV

- X5

- акции

- аэрофлот

- банк санкт-петербург

- банки

- белуга групп

- БРИКС

- ВИМ Ликвидность

- вклады

- Владимир Путин

- ВУШ

- выборы президента США 2024

- Газпром

- геополитика

- день пограничника

- депозиты

- дивидендное ралли

- дивидендный портфель

- дивиденды

- доллар рубль

- Дональд Трамп

- доходности облигаций

- иис

- инвестирование

- инвестиции

- Индекс МБ

- инфляция

- инфляция в России

- итоги

- Итоги года

- итоги месяца

- Итоги недели

- Ключевая ставка ЦБ РФ

- кризис 2008

- криптовалюта

- Лукойл

- Мать и Дитя

- мирные переговоры

- ММВБ профит

- ммк

- мобильный пост

- МТС-Банк

- налоговая реформа

- налогообложение на рынке ценных бумаг

- НДФЛ

- Нефть

- нлмк

- Новатэк

- новости

- обзор рынка

- облигации

- облигации с ежемесячным купоном

- отчеты МСФО

- ОФЗ

- пассивное инвестирование

- пассивный доход

- пассивный доход с брокерского счета

- повышение НДФЛ

- портфель инвестора

- пошлины США

- прогноз по акциям

- Ренессанс Страхование

- роснефть

- Россети Ленэнерго

- Россети Центр и Приволжье

- ростелеком

- санкции

- санкции США

- сбербанк

- Северсталь

- сложный процент

- совкомфлот

- сургутнефтегаз

- США

- татнефть

- тмк

- торговые войны

- торговые сигналы

- транснефть

- трейдинг

- флоатеры

- Фордевинд

- форекс

- Фосагро

- фьючерс mix

- ЦБ РФ

- экономика России

- экономический дайджест

- Эльвира Набиуллина

Ключевой вопрос: куда идут деньги от продаж ОФЗ?

Если мы отбросим конспирологическую теорию, что данные по денежной массе не корректные и идет дикое кредитование под необеспеченные активы, а следовательно — инфляция рванет вверх