Блог компании Альфа-Инвестиции | «Народный портфель»: ЛУКОЙЛ заметно нарастил свои позиции

- 08 мая 2024, 15:07

- |

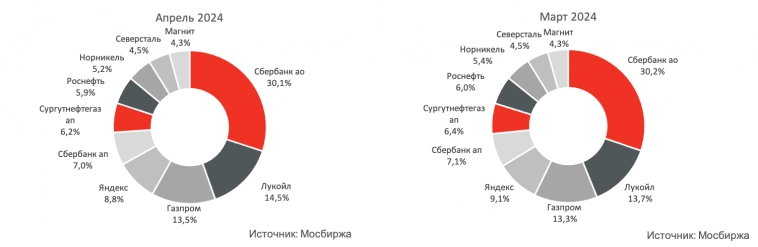

Состав народного портфеля на апрель и март 2024 г.

«Народный портфель» — аналитический продукт Мосбиржи, он показывает топ-10 самых популярных у частных инвесторов бумаг. Каждый месяц биржа публикует структуру портфеля.

Тройка лидеров

- Сбербанк (-0,2%)

- ЛУКОЙЛ (+0,8%)

- Газпром (+0,2%)

Топ-3 «народного портфеля» без изменений. В апреле на первом месте с большим отрывом по-прежнему находится Сбербанк: доля обыкновенных акций – 30,1%, привилегированных – 7% (небольшое снижение доли – по 0,1%). Сбербанк – один из наших фаворитов в банковском секторе во II квартале.

На втором месте ЛУКОЙЛ, прибавивший сразу 0,8% на фоне выплаты дивидендов за 2023 год (общая доля в портфеле выросла до 14,5%). Аналитики Альфа-Банка считают, что дивидендный гэп в 5,3% закроется гораздо быстрее, чем раньше — за 10-15 дней. Акции ЛУКОЙЛа – наши фавориты в нефтегазовом секторе. Акции могут расти за счёт реинвестирования дивидендов и больших накоплений на балансе компании, их также могут использовать в интересах инвесторов.

Замыкает тройку лидеров Газпром с долей 13,5% (+0,2% по отношению к марту). Вероятно, инвесторы рассчитывали на неплохую отчетность компании за 2023 год, однако фактические данные оказались значительно хуже ожиданий. Чистый убыток Газпрома за 2023 год по МСФО составил 629,1 млрд руб. против прибыли в 1,23 трлн руб. годом ранее и консенсус-прогноза по прибыли в 447 млрд руб.

Главный вопрос – будет ли Газпром платить акционерам дивиденды за 2023 год. Совет директоров может рекомендовать акционерам отказаться от выплаты из-за нарушения установленного условия “чистый долг/EBITDA не более 2,5х” (текущее значение 2,96х).

Кто сдал позиции

- Яндекс (-0,3%)

- Сургутнефтегаз-ап (-0,2%)

- Норникель (-0,2%)

- Сбербанк-ао (-0,1%)

- Сбербанк-ап (-0,1%)

- Роснефть (-0,1%)

Сильнее всех в апреле снизилась доля Яндекса – на 0,3% до 8,8%. В конце апреля Яндекс опубликовал сильные финансовые результаты за I квартал 2024 г., которые оказались лучше прогнозов. Однако IT-компания не раскрыла новых данных о ходе реорганизации, за которой пристально следят инвесторы. Тем не менее, согласно последней отчетности, после реорганизации МКПАО “Яндекс” получит практически все активы, генерирующие выручку, а доля убыточных активов, наоборот, сократится. В долгосрочной перспективе мы позитивно смотрим на акции компании.

Хотя доля привилегированных акций Сургутнефтегаза немного сократилась, эти бумаги могут принести самую высокую дивидендную доходность в сезоне – 18,1%.

Позиции без изменений

- Северсталь

- Магнит

В апреле доли акций Северстали и Магнита в народном портфеле остались на прежнем уровне – 4,5% и 4,3% соответственно. Интерес инвесторов к этим эмитентам сохраняется, так как их акции входят в ТОП-3 самых дивидендных бумаг текущего сезона. Дивидендная доходность по акциям Северстали может составить 12%, по акциям Магнита – 11,9%. В инвестстратегии на II квартал мы позитивно оцениваем акции Северстали и Магнита, они могут выступить лучше рынка.

Читать также: В апреле 2024 число инвесторов на Мосбирже продолжило расти

Мария Потапова, инвестиционный аналитик

Альфа-Инвестиции

Новости тг-канал

Новости тг-канал

одна отрасль экономики — вся экономика… ((

Если в рублях, то рост Лукойла в % понятен, т.к. сам Лукойл вырос, а Газпром упал. Соответственно, у в портфелях произойдёт переоценка.

Более грамотно было бы считать в штуках. Сколько штук акций Сбера, Лукойла, Газпрома и т. д. было в прошлом месяце, а сколько в этом.

Показатель в штуках более правильный, он показывает именно интерес к бумаге.

Если весь рынок не растёт, а растёт только какая-то одна бумага, но при это её вес в портфеле (в рублях) остаётся прежний, это значит, что бумагу продают и количество в штуках на руках у частников уменьшается.