SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера afonin900

Взгляд на мувинги от Tisha™ (second edition).

- 24 апреля 2012, 14:59

- |

Оригинал статьи здесь.

Прошло уже достаточно много времени с того момента, когда в Интернете появилась моя статья «Взгляд на мувинги от Tisha™». Наступил момент, когда следует вновь опубликовать её, но уже в дополненном и переработанном виде. Уже при написании первого варианта статьи, я понимал, что этот вариант является базовым и представлен только в общих чертах. Для более четкого понимания сущности «чтения рынка» по мувингам, следует более детально рассмотреть «логику» использования мувингов (moving average) их «идеологию», порядок построения и подбора различных МА и дать более полное описание сигналов, генерируемых пересечением как мувинга с ценой, так и пересечением различных мувингов.

В этом топике я попытаюсь более подробно описать и проиллюстрировать свою логику такого взгляда на рынок.

Несколько общих правил настройки мувингов:

( Читать дальше )

Прошло уже достаточно много времени с того момента, когда в Интернете появилась моя статья «Взгляд на мувинги от Tisha™». Наступил момент, когда следует вновь опубликовать её, но уже в дополненном и переработанном виде. Уже при написании первого варианта статьи, я понимал, что этот вариант является базовым и представлен только в общих чертах. Для более четкого понимания сущности «чтения рынка» по мувингам, следует более детально рассмотреть «логику» использования мувингов (moving average) их «идеологию», порядок построения и подбора различных МА и дать более полное описание сигналов, генерируемых пересечением как мувинга с ценой, так и пересечением различных мувингов.

В этом топике я попытаюсь более подробно описать и проиллюстрировать свою логику такого взгляда на рынок.

Несколько общих правил настройки мувингов:

( Читать дальше )

- комментировать

- ★46

- Комментарии ( 7 )

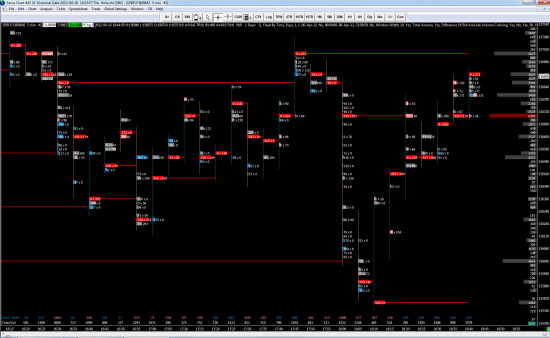

>>> RIM2 - поиск инсайдера. <<<

- 19 апреля 2012, 19:06

- |

Да… активность крупных участников на рынке надо бы выявлять.

Фильтровать профиль и кластеры, а также ленту по крупным сделкам.

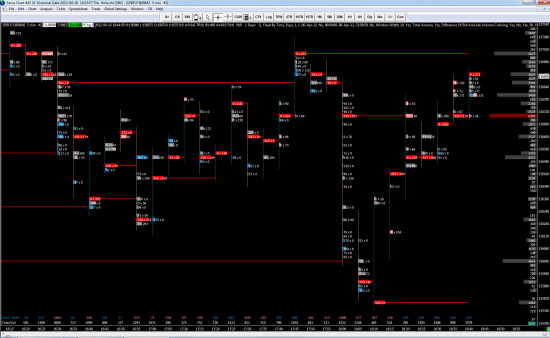

Н-р: профиль и кластеры с фильтром 50 лот:

http://s1.hostingkartinok.com/uploads/images/2012/04/57f3577c2fed2c11bd7514f594973cf4.png

Любителям VSA возможно было бы интересно поисследовать график движения цены, форматы свечей/баров, но при этом отфильтровав крупных участников по объему.

Вот как выглядела вчера первая половина дня с фильтром сделок в 100 лот.

( Читать дальше )

Фильтровать профиль и кластеры, а также ленту по крупным сделкам.

Н-р: профиль и кластеры с фильтром 50 лот:

http://s1.hostingkartinok.com/uploads/images/2012/04/57f3577c2fed2c11bd7514f594973cf4.png

Любителям VSA возможно было бы интересно поисследовать график движения цены, форматы свечей/баров, но при этом отфильтровав крупных участников по объему.

Вот как выглядела вчера первая половина дня с фильтром сделок в 100 лот.

( Читать дальше )

Тестируем торговую систему. ТЕСТИРУЕМ ПРАВИЛА ОТСКОКА-ПРОБИТИЯ.

- 30 января 2012, 15:03

- |

В предыдущих постах:

_____________________________________________________________________

ТЕСТИРУЕМ ПРАВИЛА ОТСКОКА-ПРОБИТИЯ.

( Читать дальше )

- На основании ПЕРВЫХ ТЕСТОВ было принято решение, что торговая система в принципе жизнеспособна, хотя еще сыровата и требует доработки.

- В ТЕСТАХ НА OUT-OF-SAMPLE была оценена робастность системы как удовлетворительная.

- Была сделана оценка реальных ПРОСКАЛЬЗЫВАНИЯ И КОМИССИИ.

- Для сравнения была протестирована КЛАССИЧЕСКАЯ CAMARILLA

_____________________________________________________________________

ТЕСТИРУЕМ ПРАВИЛА ОТСКОКА-ПРОБИТИЯ.

( Читать дальше )

Японские свечи (на заметку)

- 18 января 2012, 09:37

- |

Японские свечи.

Так-как они появились в средние века, то естественно и подход к отображению был соответствующий. Японские графики выглядят как обычные восковые свечи, которые выложили на стол, и оставили фитили с обоих концов.

Проводя анализ японских свечей, японцы считают, что максимум и минимум цены на определённом временном диапазоне, маловажны (но всё же учитываются). Огромное значение они придают ценам закрытия и открытия.

Анализ свечных графиков (отдельных свечек, и групп смежных свечей) позволяет предсказать в каком направлении рынок пойдёт в дальнейшем.

Важно:

нельзя (крайне не желательно) использовать один лишь свечной анализ, его нужно комбинировать с другими инструментами технического анализа (линии, уровни поддержки сопротивления; фигуры графического анализа)…

( Читать дальше )

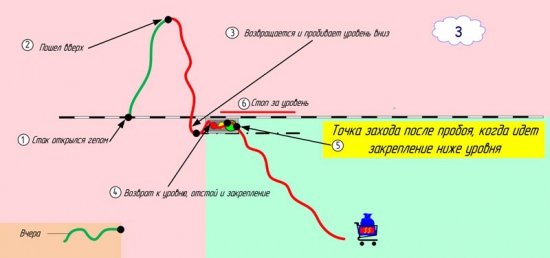

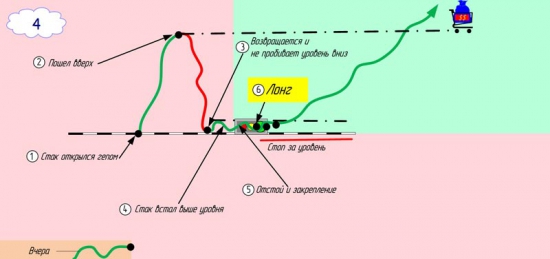

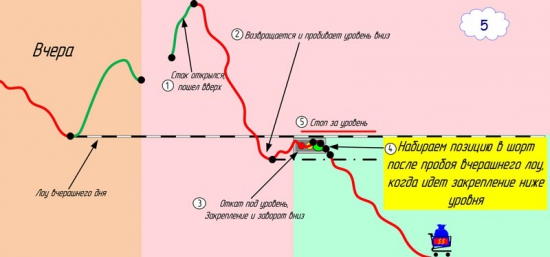

Применение уровней Camarilla/мой сегодняшний трейд.

- 13 января 2012, 23:20

- |

Всем Добрый вечер! ;)

На изучение Camarilla Equation меня подталкнуло прочтение нескольких постов участника Смарта и моего друга Виктора, доктора и трейдера — любителя (ник Gugenot), за что ему отдельное Спасибо!

Скорее всего, Вы слышали о Camarilla Equation, и о том, какую помощь он (индикатор) может оказать тем, кто использует стиль торговли «внутри дня».

Немного истории:

Существует мнение, что торговля по данным уровням представляет собой секретную формулу дей-трейдинга, которая позволит Вам достичь успехов при минимуме риска.

Давайте разберем подробнее происхождение а также проанализируем работу Camarilla и попробуем разобраться, действительно ли он так хорош!

Происхождение Camarilla Equation:

Камарилья — (исп. camarilla, от camara — палата, двор монарха), группа влиятельных советников. Термин вошёл в обиход при испанском короле Фердинанде VII (правил в 1808, 1814-33), в царствование которого его приближённые, фактически правившие страной, стали заседать в небольшой комнате — преддверии более обширного королевского помещения.

( Читать дальше )

Индикатор ADX

- 22 декабря 2011, 23:59

- |

Перевод статьи Чака Лебо:

Более двадцати лет я использую в торговле на фондовых рынках индикатор ADX (Averaged Directional Index) – Индекс Среднего Направления Движения. Этот индикатор разработан У.Уилдером, и известен также как индикатор DMI (Directional Movement Indicator) – Индикатор Направления Движения. Все это время я читал лекции по ADX и многократно писал о нем в своих трудах о фондовых рынках. Я надеюсь, что моя публичная любовь к этому индикатору повлияла на его все более возрастающую популярность среди специалистов и трейдеров. Несмотря на это, я по-прежнему вижу доказательства того, что ADX отнюдь не всегда правильно понимается и зачастую используется некорректно. В этой небольшой статье я хочу рассказать о самом распространенном заблуждении об этом индикаторе и разъяснить, как правильно интерпретировать ту важную информацию, которую дает трейдерам этот, возможно, самый ценный инструмент технического анализа.

Как вы наверняка уже знаете, ADX – это индикатор, который служит для измерения силы тренда. Но для того, чтобы он служил максимально эффективно, нужно правильно его понимать. К сожалению, разработчик индикатора У.Уилдер изначально виновен в том, что трейдеры неправильно толкуют его гениальное изобретение, полагая, что уровень ADX – это главное, на что следует обращать внимание, используя его в торговых стратегиях. Если вы знакомы с книгой Уилдера «Новые концепции технического анализа», в которой впервые были изложены принципы индикаторов ADX/DMI, я задам вам вопрос: «Какой из двух показателей уровня ADX лучше определяет силу тренда рынка, 20 или 30?»

( Читать дальше )

Более двадцати лет я использую в торговле на фондовых рынках индикатор ADX (Averaged Directional Index) – Индекс Среднего Направления Движения. Этот индикатор разработан У.Уилдером, и известен также как индикатор DMI (Directional Movement Indicator) – Индикатор Направления Движения. Все это время я читал лекции по ADX и многократно писал о нем в своих трудах о фондовых рынках. Я надеюсь, что моя публичная любовь к этому индикатору повлияла на его все более возрастающую популярность среди специалистов и трейдеров. Несмотря на это, я по-прежнему вижу доказательства того, что ADX отнюдь не всегда правильно понимается и зачастую используется некорректно. В этой небольшой статье я хочу рассказать о самом распространенном заблуждении об этом индикаторе и разъяснить, как правильно интерпретировать ту важную информацию, которую дает трейдерам этот, возможно, самый ценный инструмент технического анализа.

Как вы наверняка уже знаете, ADX – это индикатор, который служит для измерения силы тренда. Но для того, чтобы он служил максимально эффективно, нужно правильно его понимать. К сожалению, разработчик индикатора У.Уилдер изначально виновен в том, что трейдеры неправильно толкуют его гениальное изобретение, полагая, что уровень ADX – это главное, на что следует обращать внимание, используя его в торговых стратегиях. Если вы знакомы с книгой Уилдера «Новые концепции технического анализа», в которой впервые были изложены принципы индикаторов ADX/DMI, я задам вам вопрос: «Какой из двух показателей уровня ADX лучше определяет силу тренда рынка, 20 или 30?»

( Читать дальше )

Стратегия, почти грааль

- 21 декабря 2011, 23:19

- |

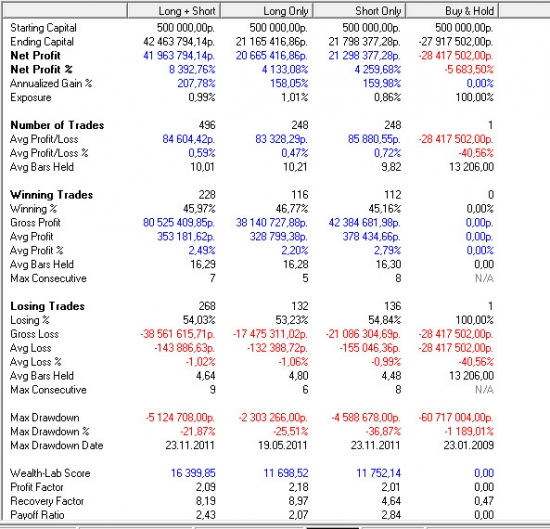

Подумал, пол часа назад, выложить, какую-нибудь интересную идею, ну первую пришедшую на ум, которая, быть может кому пригодиться для разгона мысли. Через 10 минут накидал стратегию в WL, буквально из 10-ти строк. Потестил на РИ, не меняя параметров потеситл на других инструментах и подумал — ан нееет… такая корова нужна самому.

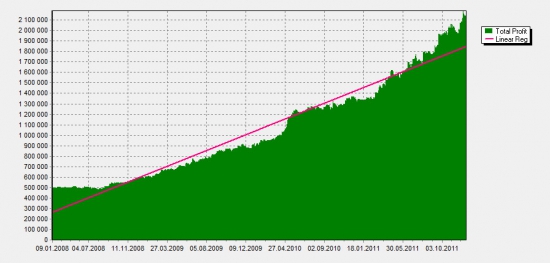

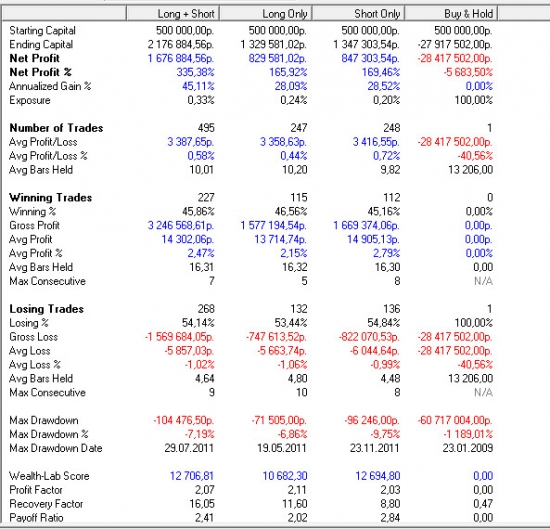

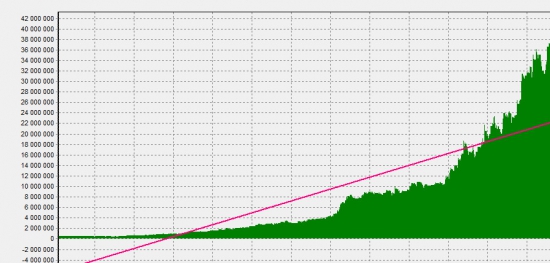

Кстати, Горчаков на вебинаре ее озвучил в лоб. Для самых пытливых и внимательных будет хороший подарок. Увы, могу поделиться только эквити наипростейшей, реверсивной стратегии состоящей всего из двух условий для входа и одного условия для выхода.

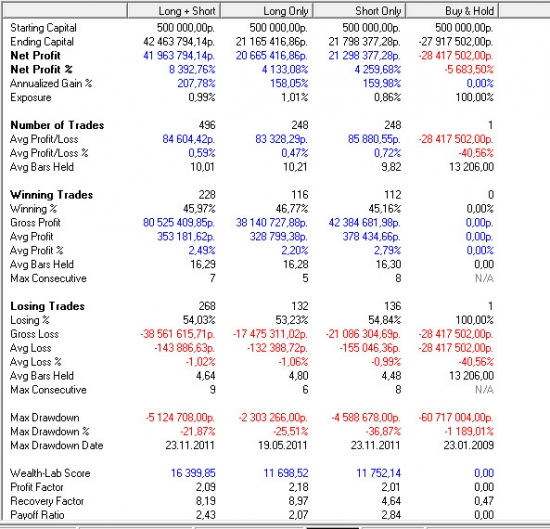

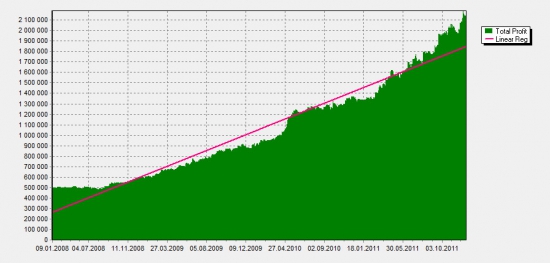

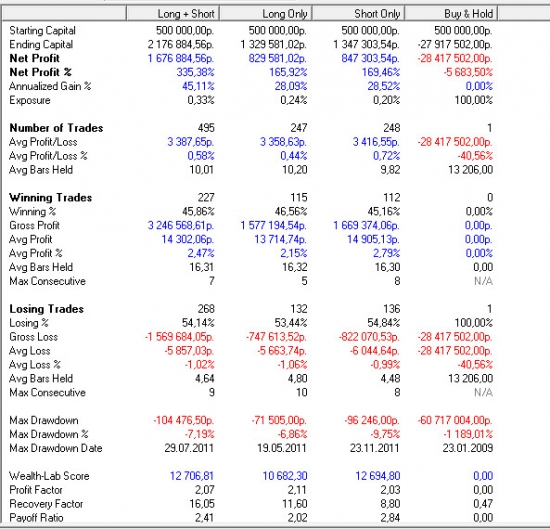

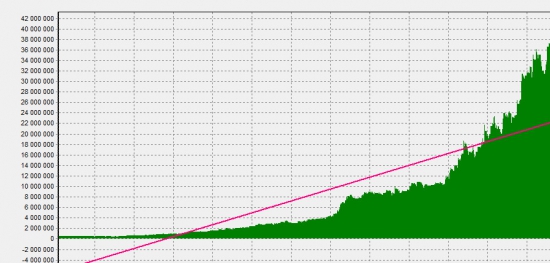

Часовики, фьючерс РТС, тест с начала 2008 по сегодняшний день.

риск 1% на сделку

риск 3% на сделку

P.S.

Удивительное рядом. Сидишь тут целыми днями с регрессивным анализом с Data-maining-ом и прочими математичискми изощрениями, а тут на тебе на подносике без золотой каемочки, топориком вырубленное.

Кстати, Горчаков на вебинаре ее озвучил в лоб. Для самых пытливых и внимательных будет хороший подарок. Увы, могу поделиться только эквити наипростейшей, реверсивной стратегии состоящей всего из двух условий для входа и одного условия для выхода.

Часовики, фьючерс РТС, тест с начала 2008 по сегодняшний день.

риск 1% на сделку

риск 3% на сделку

P.S.

Удивительное рядом. Сидишь тут целыми днями с регрессивным анализом с Data-maining-ом и прочими математичискми изощрениями, а тут на тебе на подносике без золотой каемочки, топориком вырубленное.

Железный кондор как попытка стабильно зарабатывать.

- 24 августа 2011, 15:42

- |

Здравствуйте. В данный момент на рынках царит неопределнность среди большинства игроков. Именно на этом мы и попытаемся заработать.

Первым делом посмотрим, насколько волатилен всеми нами любимый фьюч.

Будем использовать дневной график и индикатор ATR.

Получаем, что до всего безобразия ATR был где-то на уровнях 4-5 тысяч, неделю назад на уровне 10 тысяч и сейчас — около 8. На самом деле, если взять несколько прошедших дней и посмотреть минимум и максимум, то мы получим похожие цифры.

Теперь. Поскольку тема называется стабильный заработок, а не игра в казино, то мы попытаемся минимизировать риски, связанные с продажей гаммы. (мы ее обмениваем на тету и отрицательную вегу). Если взять 2,5 ATR, то получим значение 20 тысяч. Т.е. приблизительно 20 тысяч вправо и влево, иначе говоря 4 страйка. При RTSI = 155000, получаем 135 пут и 175 колл. Ограничиваем максимальный риск 1 страйком, чтобы не упасть со стула, если Беня сморозит какую-нибудь глупость или ASF начнет шортить.

( Читать дальше )

Первым делом посмотрим, насколько волатилен всеми нами любимый фьюч.

Будем использовать дневной график и индикатор ATR.

Получаем, что до всего безобразия ATR был где-то на уровнях 4-5 тысяч, неделю назад на уровне 10 тысяч и сейчас — около 8. На самом деле, если взять несколько прошедших дней и посмотреть минимум и максимум, то мы получим похожие цифры.

Теперь. Поскольку тема называется стабильный заработок, а не игра в казино, то мы попытаемся минимизировать риски, связанные с продажей гаммы. (мы ее обмениваем на тету и отрицательную вегу). Если взять 2,5 ATR, то получим значение 20 тысяч. Т.е. приблизительно 20 тысяч вправо и влево, иначе говоря 4 страйка. При RTSI = 155000, получаем 135 пут и 175 колл. Ограничиваем максимальный риск 1 страйком, чтобы не упасть со стула, если Беня сморозит какую-нибудь глупость или ASF начнет шортить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал