velescapital

X5 Retail Group: Прогноз финансовых результатов (4К22 МСФО)

- 15 марта 2023, 12:36

- |

Группа X5 представит свои финансовые результаты за 4К 2022 г. в пятницу, 17 марта. Согласно опубликованным ранее операционным данным, рост выручки по итогам периода составил чуть более 16% г/г. Для поддержания роста сопоставимых продаж при замедлении инфляции компания, как мы полагаем, активно инвестировала в цены, что могло привести к существенному снижению валовой маржи. Вероятно, инвестиции были больше традиционных для этого сезона. На уровне EBITDA снижение валовой маржи могло быть частично компенсировано позитивной динамикой в SG&A. Как итог мы ожидаем, что рентабельность EBITDA в 4К составила 5,1%, что является самым низким показателем за 2022 г. При этом по году с учетом сильных результатов прошлых кварталов показатель мог быть незначительно слабее цифр 2021 г. Наша рекомендация для расписок X5 — «Покупать» с целевой ценой 2 624 руб. за бумагу.

С учетом раскрытой ранее динамики продаж, мы полагаем, что рост выручки X5 в 4К составил 16,4% г/г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

16 марта в 17:00 подключайтесь к онлайн-встрече "Инвестиции в глобальные рынки в условиях роста инфраструктурных рисков"

- 14 марта 2023, 16:59

- |

Многие инвесторы получили блокировку своих зарубежных активов на фоне введения санкций весной 2022 года. Другие хотели бы инвестировать в иностранные активы сейчас, но боятся новой волны блокировок. Однако существуют инструменты, позволяющие повторить структуру индексного портфеля из зарубежных акций и при этом полностью избежать инфраструктурных и санкционных рисков.

На эфире:

— Зарубежные инвестиции в российском праве

— Дополнительная подушка безопасности

— Формирование портфеля

— Инвестиционный калькулятор

Зарегистрироваться на «ВЕЛЕС Академии»

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18.

( Читать дальше )

"Расстановка сил" с Валентиной Савенковой - о ключевых событиях предстоящей недели 13 - 17 марта

- 13 марта 2023, 17:45

- |

«Расстановка сил» с Валентиной Савенковой — о ключевых событиях предстоящей недели 13 — 17 марта:

— Продолжается сезон отчетов.— ЕЦБ и Банк России: решение по ставке.

— Нефть: боковик или падающий тренд?

— Татнефть и Алроса: итоги голосования.

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru. Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: t.me/+MuV2g_PQpdBlMWUy

Итоги недели 6 - 10 марта 2023 года с Еленой Кожуховой

- 10 марта 2023, 17:54

- |

— Индекс Мосбиржи поднялся выше 2300 пунктов в ожидании дивидендов

— Сбербанк обновил многомесячные пики

— Американский рынок напуган высокими процентными ставками и сложностями в банковском секторе

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru. Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: t.me/+MuV2g_PQpdBlMWUy

📈 Фондовый рынок. Прогноз и события на неделю 13 - 17 марта 2023 года

- 10 марта 2023, 12:19

- |

Индексы Мосбиржи и РТС на следующей неделе при нейтральном геополитическом фоне и отсутствии значимых корпоративных драйверов могут следовать за внешними настроениями и продолжить колебания недалеко от сопротивлений 2300 и 960 пунктов. Преодоления указанных отметок стоит ожидать при сдержанной динамике рубля и позитивных фундаментальных факторах. В частности, до конца марта дивидендный драйвер может появиться по акциям Сбербанка, но точной даты рассмотрения вопроса выплат эмитент не обозначил. В ближайшие дни финансовые результаты за конец 2022 года по МСФО представят TCS Group, Полиметалл, Распадская, VK и X5 Retail Group, при этом указанные компании за последний год не выплачивали дивидендов в том числе из-за технических сложностей. Решения по выплатам за 2022 год должны принять советы директоров Белуги и Совкомфлота, акции которых на этой неделе уже подскочили до новых локальных пиков.

Рубль остается у минимумов текущего года 76,48 руб, 80,89 руб и 11,01 руб против доллара, евро и юаня соответственно, которые с легкостью обновит в случае общего ухудшения настроений. ЦБ РФ на следующей неделе проведет очередное заседание, процентная ставка на котором, вероятно, останется на уровне 7,5%.

( Читать дальше )

«Расстановка сил» с Валентиной Савенковой – 6 - 10 марта (ВЕЛЕС Капитал)

- 06 марта 2023, 18:19

- |

— Индекс Мосбиржи преодолел февральский максимум.

— МТС — тренд встретил сопротивление.

— Голосуем за новую позицию в портфеле.

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru. Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: t.me/+MuV2g_PQpdBlMWUy

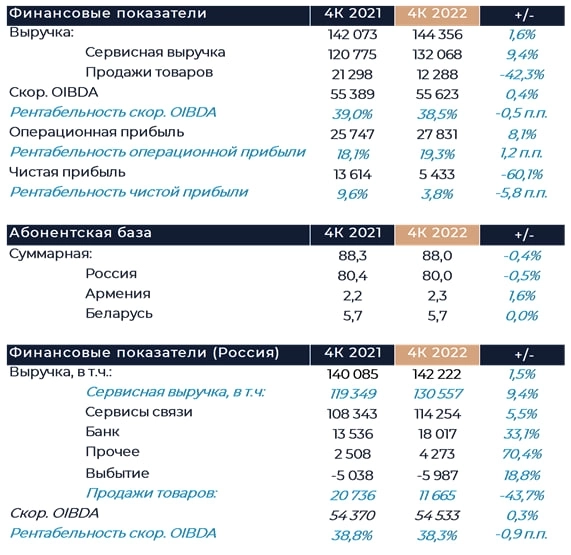

МТС: Финансовые результаты (4К22 МСФО)

- 06 марта 2023, 16:17

- |

Группа МТС представила свои финансовые результаты за 4К 2022 г., которые, на наш взгляд, выглядят нейтрально. Выручка компании оказалась выше консенсуса и нашего прогноза за счет сильных результатов основного бизнеса сервисов связи. Скор. OIBDA по итогам периода была примерно на уровне ожиданий и сюрпризов здесь не наблюдалось. Чистая прибыль снизилась на 60% г/г в основном из-за эффекта изменения валютного курса, роста финансовых расходов и разового увеличения налоговой нагрузки. Комментариев относительно текущего года компания не предоставила.

Наша рекомендация для акций МТС на данный момент — «Покупать» с целевой ценой 340 руб. за бумагу.

Подробнее

Аналитик: Артем Михайлин

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000.

( Читать дальше )

ФосАгро: Финансовые результаты (4К22 МСФО)

- 06 марта 2023, 16:10

- |

ФосАгро представила нейтральные, на наш взгляд, операционные и финансовые результаты за 4-й квартал 2022 г. Производственные результаты компании по итогам года продемонстрировали рекордные значения. При этом финансовые показатели на фоне ценовой коррекции на рынке минеральных удобрений начали снижаться.

Наша рекомендация по бумагам ФосАгро находится на пересмотре.

Операционные результаты. По итогам 2022 г. ФосАгро удалось нарастить производство фосфорных удобрений на 4,2% г/г, азотных – на 5,6% г/г, вследствие расширения линейки производимой продукции, а также ввода новых производственных мощностей. Общий объем продаж минеральных удобрений достиг рекордного уровня в 11,1 млн тонн, увеличившись на 6,4% г/г. Такой результат был обеспечен ростом объёмов производства, а также высоким спросом на продукцию компании как на внутреннем рынке, так и на глобальных.

Финансовые показатели. В 4-м квартале 2022 г. выручка ФосАгро снизилась на 13,9% г/г, до 110,1 млрд руб., превысив консенсус-прогноз аналитиков на 2,2%.

( Читать дальше )

Итоги недели 27 февраля - 3 марта 2023 года с Еленой Кожуховой (ВЕЛЕС Капитал)

- 03 марта 2023, 18:08

- |

— Российский рынок вырос, вопреки геополитике

— Влияние санкций на банковский сектор оказалось сдержанным

— ФосАгро открыла дивидендный сезон за 4-й квартал 2022 года

— В Китае прослеживаются признаки экономического ускорения

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru. Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: t.me/+MuV2g_PQpdBlMWUy

📈 Фондовый рынок. Прогноз и события на неделю 6 - 10 марта 2023 года

- 03 марта 2023, 17:04

- |

Индексы Мосбиржи и РТС на следующей укороченной неделе (биржи будут закрыты в среду, 8 марта) при отсутствии негативных геополитических сигналов могут проверить на прочность сопротивления 2300 и 960 пунктов соответственно, но повышение долларового индикатора традиционно будет определяться и динамикой рубля, в последние недели склонного к ослаблению.

Событием недели в России при прочих равных может стать публикация финансовых результатов Сбербанка по МСФО за 2022 год, которая назначена на 9 марта и может сопровождаться объявлением о дивидендах, о высокой вероятности которых ранее говорили как представители самого эмитента, так и правительства РФ. Сбербанк в этом году, таким образом, может стать в том числе дивидендной историей. Финансовые результаты за 2022 год по МСФО при этом представит и ТМК, которая уже заплатила дивиденды за 1-е полугодие и 9 месяцев указанного периода. В понедельник финансовую отчетность за прошлый год опубликует и РусАгро. Корпоративные истории остаются для российского рынка важным драйвером потенциального роста. На макроэкономическом фронте выйдут данные по индексу потребительских цен России за февраль (ожидается замедление с 11,8% до 11,2% г/г).

( Читать дальше )

теги блога velescapital

- IMOEX

- VK

- X5

- X5 Retail Group

- активный доход

- активы

- акции

- Алроса

- аналитика

- банки

- бизнес

- биржа

- богатство

- Брокер

- брокеры

- валюта

- валютный рынок

- Велес Капитал

- вложить деньги

- газ

- где хранить деньги

- ГМК Норникель

- дивиденды

- доллар

- доллар прогноз

- доллар рубль

- доллар рубль прогноз

- евро

- золото

- инвестиции

- инвестиции в акции

- инвестиции в доллар

- инвестиции в ценные бумаги

- инвестиционная идея

- инвестиционный портфель

- инвестор

- Индекс МБ

- Индекс МосБиржи

- итоги дня

- итоги месяца

- Итоги недели

- как заработать деньги

- как инвестировать

- как правильно инвестировать

- как стать богатым

- капитал

- китай

- Куда инвестировать

- курс валют

- курс доллара

- курс доллара прогноз

- курс рубля

- личные финансы

- магнит

- мировая экономика

- ММК

- МосБиржа

- московская биржа

- мтс

- накопления

- Нефть

- новости биржи

- новости финансов

- новости экономики

- обзор рынка

- облигации

- операционные результаты

- отчеты МСФО

- пассивный доход

- покупка акций

- покупка валюты

- Полиметалл

- полюс золото

- прогноз

- прогноз курса доллара

- прогноз курса рубля

- прогноз по акциям

- рост акций

- рубль

- рынок акций

- сбербанк

- Северсталь

- создание капитала

- трейдинг

- управление деньгами

- финансовая грамотность

- финансовая независимость

- финансы

- фондовая биржа

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ценные бумаги

- что будет с рублем

- что делать с деньгами

- экономика

- Экономика россии

- юань

- Яндекс