spydell

Существенное улучшение ситуации с бюджетом в России.

- 11 июня 2024, 09:31

- |

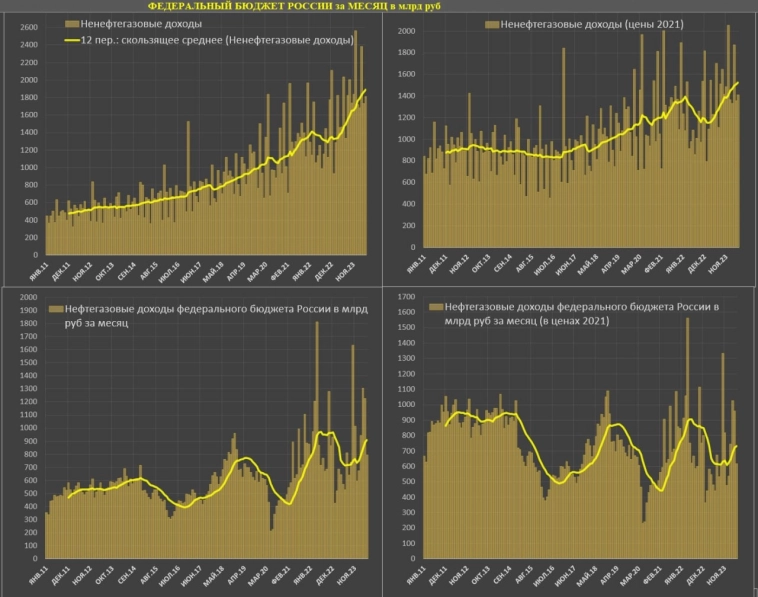

Ровно год назад дефицит бюджета по скользящей сумме за 12 месяцев был около 8 трлн руб или 31% от доходов бюджета, а к маю 2024 12м-дефицит сократился почти в 7 раз до 1.2 трлн или 3.5% от доходов бюджета.

Из-за сильно проинфляционной ситуации с доходами и расходами лучше оценивать относительные показатели – так бюджет является стимулирующим, если дефицит составляет 10% и более от доходов, зона неустойчивости – 15%, а критическая ситуация – 25% и выше.

К 25% от доходов дефицит бюджет подходил к янв.17 и к фев.21, а выше 30% было только в 2009 и в мае 2013.

При текущих доходах бюджета за 12 месяцев, зона стимулирования – это около 3.5 трлн дефицита в год (10%), а зона активного фискального стимулирования – 5-7 трлн в год, а следовательно, текущий бюджет является относительно сбалансированным. Однако, к концу года следует ожидать расширения дефицит бюджета, как минимум до 2-3 трлн за год.

За первые 5 месяцев 2024 дефицит бюджета составил почти 1 трлн руб vs дефицита 3 трлн в 2023, профицита 1.6 трлн в 2022 и профицита 0.44 трлн в 2021 за соответствующий период времени.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Тотальное помешательство ИИ-хайпом продолжается.

- 05 июня 2024, 09:03

- |

Теперь весь рынок – это Nvidia. По сути, лишь одна компания определяет направление рынка с P/S свыше 35, что почти в 10 раз выше среднерыночного уровня для сектора — неистовый идиотизм и чистое безумие, выходящее за все допустимые рамки.

Они не угомонятся, пока не сделают Nvidia самой дорогой компанией мира – уже 2.83 трлн и осталось жалкие 8.6% до Microsoft и 5% до Apple. Осталось запампить Nvidia на 3-5%, а тех опустив на 2%, вот и дело сделано.

На мультипликаторы всем плевать, тут уже чистый азарт, манипуляции и идиотизм.

На самом деле рынок выдыхается. Если в январе-марте 2024 памп генератор работал по широкому фронту, затрагивая, как минимум, около 20 компаний-историй успехов в ИТ индустрии, теперь (последний месяц) вся фокусировка смещается только в одну Nvidia.

Даже крупнейшие компании с капитализацией более 1 трлн интегрально выросли примерно на 3% за месяц, а Nvidia в 10 раз больше, а учитывая масштаб – эффект феноменальный, почти 680 млрд прироста капитализации за месяц.

( Читать дальше )

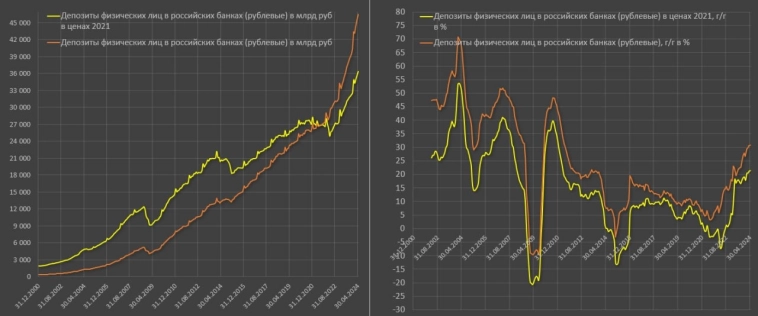

Депозиты населения РФ к началу мая 2024 достигли рекордной отметки в 46.4 трлн руб.

- 03 июня 2024, 10:01

- |

Как минимум, еще 4.1 трлн в рублевом выражении валютных депозитов в российских банках и еще 16.7 трлн руб наличности вне кассы банковской системы, из которых 15.7 трлн руб по оценкам находится на руках у населения.

Соответственно, внутри российской банковской системы концентрируется свыше 66.2 трлн руб денежных активов. Все это без учета иностранной наличной валюты, валютных депозитов вне российских банков и крипты.

Что касается рублевых депозитов, темп прироста невероятный – 30.8% по номиналу за год и это максимальные темпы с мая 2011.

С 2010 по 2019 среднегодовой прирост рублевых депозитов (по номиналу) был 16.5%, в этом диапазоне было два периода высокой интенсивности: с 2010 по 2013 со среднегодовым приростом на 25.6% и с 2017 по 2019 с приростом всего на 11.4%.

С начала СВО рублевые депозиты выросли ровно на 18 трлн руб. Для сравнения, с начала основания российской банковской системы до сентября 2008 накопленный прирост депозитов был всего 5.1 трлн. С дек.09 по фев.22 (более, чем за 12 лет) депозиты выросли на 22.8 трлн (около 150 млрд в месяц), а за последний год сразу +9 трлн (750 млрд в месяц).

( Читать дальше )

Участники финансового рынка России резко повысили ожидания относительно ключевой ставки на 2024.

- 30 мая 2024, 16:57

- |

Всего месяц назад ожидания по среднегодовой ставке составляли 14.9% годовых, что предполагало снижение ставки уже летом с продолжением осенью, чтобы вывести к средней, но теперь ожидания составляют 15.9% — интерпретируется, как отсутствие смягчения ДКП в 2024.

Индикаторы денежного рынка свидетельствуют об ожиданиях ужесточения ДКП (перекосов ликвидности не наблюдается у банков, значит ожидания более жесткой ДКП), т.к. рост форвардной 1 месячной ставки RUSFAR составил почти 0.5 п.п (15.86 -> 16.29%) за месяц.

Рынок ОФЗ штормит (сильнейший обвал с 2022) – ликвидные однолетние выпуски ОФЗ выросли по доходности на 1.34 п.п (14.5->15.84%).

Прогнозы – это не истина в последней инстанции. Прогнозы почти всегда мимо цели, какими бы профессиональными не были респонденты, что связано со спецификой формирования финансово-экономической реальности.

Обычно берется краткосрочный тренд, экстраполируется в будущее, плюс небольшие корректировки по объявленным политическим или экономическим событиям/факторам, плюс проекция собственного желания – вот так и создаются прогнозы. При этом анализировать их необходимо.

( Читать дальше )

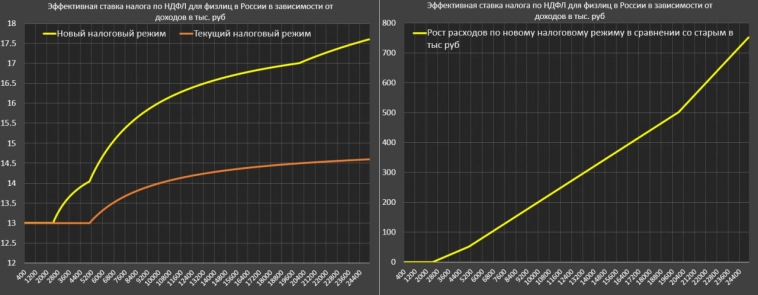

Крупнейшая налоговая реформа в современной истории России.

- 29 мая 2024, 11:00

- |

Минфин РФ внес предложения по самой масштабной налоговой трансформации, когда одновременно меняются налоги, как на физлиц, так и на бизнес (НДФЛ, налог на прибыль, УСН, НДПИ и ряд других изменений).

Текущая прогрессия по НДФЛ имеет две ступени – базовая ставка в 13% для доходов до 5 млн и 15% для доходов свыше 5 млн руб. Теперь будет 5 ступеней с нижней отсечкой по начисленным доходам 2.4 млн руб в год, а диапазон ставок от 13 до 22%.

• 13% для доходов ниже 2.4 млн руб в год.

• 15% для доходов от 2.4 до 5 млн руб в год

• 18% для доходов в диапазоне от 5 до 20 млн руб в год

• 20% для доходов в диапазоне от 20 до 50 млн руб в год

• 22% при доходах свыше 50 млн руб.

Для доходов от инвестиций (дивиденды и проценты) ставка будет плоской 15% для доходов свыше 2.4 млн руб в год.

Принцип применения ставок от суммы превышения, т.е. если доход 10 млн, соответственно, 2.4 млн рассчитываются по 13%, следующие 2.6 млн руб до отсечке в 5 млн по ставке 15% и оставшиеся 5 млн по ставке 18%. В этом случае эффективная ставка будет чуть больше 16%, общая сумма налогов 1.6 млн, при текущем налоговом законодательстве эффективная ставка 14% или 1.4 млн, что составляет чуть более 200 тыс руб переплаты.

( Читать дальше )

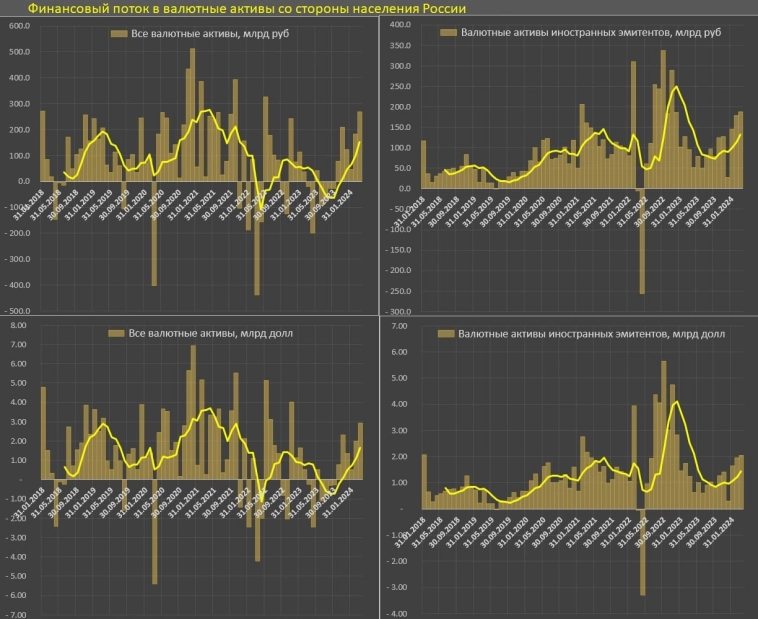

Какой объем средств населения России оседает в валютных инструментах?

- 22 мая 2024, 09:32

- |

После оценки тенденций за последние полгода, где отмечается усиление оттока капитала в валюту, интересно, а какая интенсивность была до 2022 года?

Здесь я объединил две метрики – совокупный отток во все валютные финансовые активы продукты/инструменты и фокусированный отток непосредственно в валютные активы иностранных эмитентов или вне России.

Расширенный показатель включает иностранную наличную валюту, депозиты в иностранной валюте, как в российских, так и иностранных банках, валютный кэш на брокерских счетах, долговые ценные бумаги в иностранной валюте, как резидентов, так и нерезидентов, аналогично с акциями и паями.

Фокусированный отток включает валютные депозиты в иностранных банках, акции, паи и долговые инструменты нерезидентов в иностранной валюте.

• В 2018 году совокупный отток (все активы и инструменты в иностранной валюте) был 1.1 трлн руб ($17 млрд по среднему курсу рубля) / фокусированный отток (валютные инструменты нерезидентов) был 614 млрд руб ($9.8 млрд).

( Читать дальше )

Рекордный рост денежной массы в России.

- 08 мая 2024, 17:57

- |

В апреле денежный агрегат М2 вырос на 3.74 трлн руб за месяц– это самый значительный прирост в истории, не считая декабря (сезонно всегда высокие темпы роста). М2 впервые превысила 100 трлн, достигнув 103.3 трлн руб.

Обычно в апреле денежная масса в России имела низкую интенсивность роста – в среднем 0.8% м/м с 2017 по 2023 включительно и всего 0.1% м/м в 2022-2023, а в этом году рост составил 3.8% м/м, т.е. почти в 5 раз выше исторической нормы, экстраординарная аномалия.

Резкий «выброс» денежной массы в апреле привел к развороту годовой динамики, которая непрерывно снижалась с июня 2023 (25.4% г/г) до марта 2024 (17.4%) и возросла до 22.1% г/г в апреле.

Также выросли темпы роста реальной денежной массы до 13.3% г/г (максимум с сен.23) по сравнению с 9% г/г в мар.23. Важно отметить, что с 2012 по 2022 годовые темпы роста М2 в реальном выражении ни разу не превышали 12.2%, тогда как среднегодовой темп рост составлял всего 4.4%.

Банк России отмечает, что сильно повлиял сдвиг исполнения апрельских налоговых платежей с 28 апреля к 2 мая.

( Читать дальше )

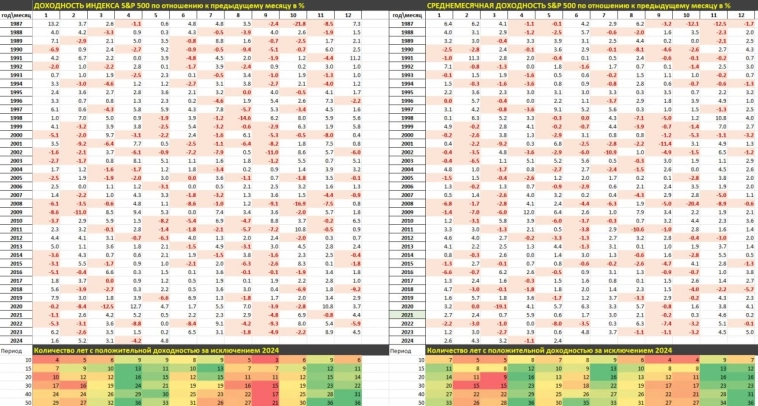

Безумие вновь возвращается – один из самых яростных памп импульсов на рынке акций США за 20 лет.

- 08 мая 2024, 10:04

- |

Спустя всего 4 дня накопленный рост в моменте превышал 3.5% — самый сильный импульс с ноября 2023. В таком росте нет ничего необычного, это случается достаточно часто на «отбитии» от локального дна рынка, но оказывается, что по меньшей мере за 20 лет был всего один раз, когда рост был сопоставим или выше в условиях изначально высокой оценки рынка по мультипликаторам.

Раньше 4-дневные импульсы на 3.5% и выше были в условиях сильной перепроданности рынка, но подобный 4-дневный импульс при «оверпрайснутом» рынке был только в декабре 2021, как раз перед установлением локального максимума.

Рынок считается дорогим, если по комплексу корпоративных мультипликаторов текущая оценка на 30% превосходит 10-летнюю среднюю.

Сейчас рынок полностью восстановил разгром, который был в период с 12 по 19 апреля (подробнее о падении рынка здесь и здесь).

( Читать дальше )

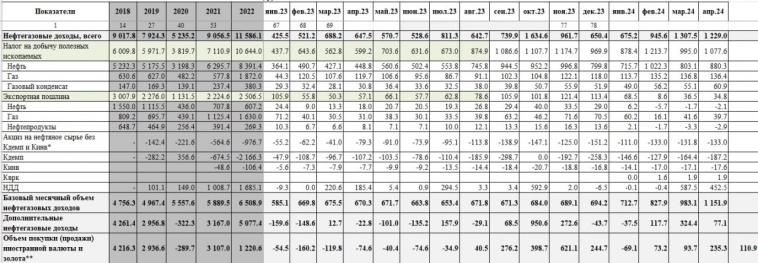

Нефтегазовые доходы России растут высокими темпами, достигая рекордных показателей 2022.

- 07 мая 2024, 12:44

- |

В апреле нефтегазовые доходы выросли на 90% г/г, достигнув 1.23 трлн руб, за янв-апр.24 прирост составил внушительные 82.1% в рублевом выражении.

Набранный темп роста доходов достаточно значительный, чтобы сопоставляться с рекордным 2022. За первые 4 месяца 2024 доходы составили 4.16 трлн vs 4.77 трлн руб в 2022 (-12.8%). С мая по сентябрь 2022 нефтегазовые доходы сильно провалились до среднемесячных 747 млрд, поэтому в 2024 есть все шансы выйти на паритет с 2022 годом.

Высокие сборы нефтегазовых налогов поддержал НДД, по которому было собрано 452 млрд в апреле и 1039 млрд за янв-апр.24 vs 397 млрд в 2023 и 990 млрд руб в 2022.

На экспортные пошлины нет смысла смотреть из-за модификации налогового законодательства, а НДПИ + экспортные пошлины за янв-апр.24 собрали 4.31 трлн ($45.1 млрд) vs 2.51 трлн ($31.7 млрд) в 2023 и 5.02 трлн ($60.5 млрд) за аналогичный период в 2022.

Нет никакой возможности понять, по каким ценам на нефть и газ формируется налоговая база, но, если сравнивать с бенчмарком (Brent), за янв-апр.24 средняя цена $85, в 2023 – $82.1, в 2022 – $100.7 за баррель. По газу средняя цена в Европе в 2024 почти вдвое ниже, чем в 2023 и в 3.7 раза ниже, чем в 2022.

( Читать дальше )

Как правильно интерпретировать выступление Пауэлла?

- 02 мая 2024, 09:36

- |

В условиях разгона инфляции в начале 2024 было бы логично ждать ужесточения риторики. Формально Пауэлл промямлил про то, что смягчение ДКП отодвигается на неопределенный срок, но по сути – это лишь демонстрация жесткости.

В остальном все тот же Пауэлл «мы будем следить за балансом рисков, оценивать совокупность данных и так далее».

Суть же заключается в том, что жесткость ДКП поддерживается исключительно в стерильных условиях, когда все хорошо – долговые рынки стабильные, валютный рынок сбалансирован, акции на максимуме, а экономика относительно устойчива без явных перекосов.

Любое отклонение системы от штатных и допустимых параметров, ФРС моментально включается в игру.

Вот казалось бы, какие то жалкие 3-4% коррекции рынка в апреле после 30% пампа за 5 месяцев, и ФРС сразу же сокращает QT. Это еще продаж совсем не было, не говоря уже о каскадном и неуправляемом обрушении рынка.

Текущий объем ликвидности позволил бы отложить решение о сжатии QT до июньского заседания, если цель состояла бы в демонстрации решимости борьбы с инфляцией в условиях расширения ценового давления, но нет.

( Читать дальше )

теги блога spydell

- bitcoin

- CNYRUB

- credit suisse group ag

- eurrub

- first republic bank

- IMOEX

- IT-сектор

- M2

- nvidia

- s&p-500

- S&P500

- S@P500

- spydell

- ubs group ag

- авто

- акции

- акции США

- американские акции

- американский рынок акций

- банки

- бизнес

- брокеры

- бюджет РФ 2024

- Бюджетное правило

- валюта

- валютная выручка

- ВВП

- внешняя торговля

- газ для европы

- газпром

- ГМК Норникель

- датафид

- денежно-кредитная политика

- деньги

- дефляция

- дефолт

- дивиденды

- долговой рынок США

- доллар

- доллар рубль

- доходы бюджета

- ЕС

- импорт

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- Индия

- инфляция

- инфляция в России

- инфляция в США

- искусственный интеллект

- ключевая ставка ЦБ РФ

- кризис

- кризис сша

- криптовалюта

- ликвидность

- локдаун

- Минфин

- натуральный газ

- нефтегазовые доходы

- нефть

- обзор рынка

- облигации

- ОФЗ

- платежный баланс

- ПМЭФ

- потребление

- прибыль компаний

- прогноз 2022

- прогноз по акциям

- промышленное производство

- процентная ставка

- пузырь

- расходы бюджета

- Россия

- Росстат

- рубль

- Рынок акций США

- санкции

- ставка ФРС США

- ставка ЦБ

- США

- торговый баланс

- услуги

- форекс

- ФРС

- ФРС США

- фьючерс mix

- ЦБ

- ЦБ РФ

- центральный банк

- экономика

- экономика России

- экономика США

- экспорт

- экспорт нефти

- энергетика

- юань

- юань рубль

- Яндекс