комментарии Владимир Литвинов на форуме

-

Лукойл - to the moon, Швейцария и Buyback

Лукойл - to the moon, Швейцария и Buyback

Всем привет друзья! Наконец-то добрался до Лукойла. Естественно, мысли визуализируем с помощью SWOT-анализа.

* Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Для удобства Вы можете читать эти обзоры в моем Telegram

Начну, по традиции, с выводов:

Лукойл — одна из немногих крупных частных компаний на рынке. Один из лидеров в отрасли. Занимает уверенное место на рынке России, но и по экспорту, который превышает 84%, смотрится интересно. Имеет представительства и совместные предприятия в Швейцарии (самое большое), США и Сингапуре. Причем совместные предприятия показывают хорошую выручку и чистую прибыль.

Одним из главных преимуществ компании — ее постоянный выкуп своих акций (Buyback). Однако на дивиденды должного влияния пока не оказывает. Доходность составляет около 6%, среднее значение по рынку.

читать дальше на смартлабе НЛМК - санкции, дивиденды и капитал

НЛМК - санкции, дивиденды и капитал

Всем привет друзья! Сегодня у нас на анализ компания НЛМК. Естественно, мысли визуализируем с помощью SWOT-анализа.

* Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Для удобства Вы можете читать эти обзоры в моем Telegram

Начну, по традиции, с выводов:

НЛМК один из лидеров отрасли черной металлургии в России. Имеет и совместные предприятия в США и Европе. Конечно существует ряд рисков для этих компаний, да и результаты показывают негативную динамику. Но сегментация продаж поддерживает выручку на хорошем уровне.

Она, кстати, показывает рост год к году, увеличившись на 20% до 756,2 млрд. руб. Себестоимость немного отстает в росте от выручки, что является позитивом для компании. Благодаря увеличению выручки и оптимизации продаж, компания показала рост прибыли более, чем на 50% до уровня в 140 млрд руб.

читать дальше на смартлабе ПИК - налоги, рост выручки и дивиденды

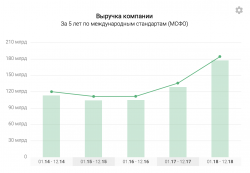

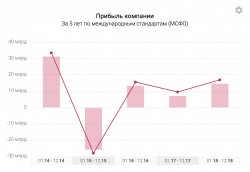

ПИК - налоги, рост выручки и дивидендыВсем привет, друзья. Сегодня позитивно отчиталась Группа компаний ПИК. Хочу разобрать пару моментов в ее отчетности, правда без SWOT-анализа. Выручка компании показала рост на 40% до рекордных 245 млрд. Прибыль, по сравнению с 2017 годом выросла в 6 раз и составила 21,3 млрд. Правда по сравнению с 2016 годом, рост не значительный.

Позитивным моментов выглядит то, что рост себестоимости продаж замедлился до 30%, что ниже динамики выручки. Хотя у компании традиционно себестоимость съедает львиную долю выручки. Более 70%, а в 2017 году, более 80%.

Финансовые доходы прибавили в динамике, при одновременном снижении фин. расходов. А вот расход по налогу на прибыль заметно увеличился до 26%, против 14% в 2017 году. Произошло это за счет «Расхода по отложенному налогу на прибыль» в 1,5 млрд. В 2017 компания показала доход по этой статье.

Что из отчета мне было не понятно, так это «Расход по значительному компоненту финансирования по договорам с покупателями» в размере 5,4 млрд. Но это оставим на погрешность (((

читать дальше на смартлабе ВТБ - государство, Базель III и ВТБ-Страхование

ВТБ - государство, Базель III и ВТБ-Страхование

Всем привет друзья! Давайте разберем компанию, которая отчиталась по МСФО 2018. Это ВТБ. Естественно, мысли визуализируем с помощью SWOT-анализа.

Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Начну, по традиции, с выводов:

ВТБ — второй по величине банк в России. По уровню дохода он в 3 раза уступает Сбербанку, но стоит в 10 раз дешевле последнего. Это и будет краеугольным камнем исследования.

Компания провела успешный год, получив 179 млрд. чистой прибыли. Однако выручка компании осталась на прежнем уровне в 558,6 млрд. руб., а если учесть, что в ней присутствует доход от продажи ВТБ Страхования, динамика не такая радужная. Интересно, что деньги от ВТБ Страхования должны поступить на счет до июня 2019 года, так что в FCF они пока не учавствуют. Чистая процентная маржа снизилась, как и Комиссионные доходы. Радует то, что операционные расходы остались на том же уровне.

читать дальше на смартлабе Магнит - buyback, дивиденды и СИА-Групп

Магнит - buyback, дивиденды и СИА-Групп

Всем привет друзья! Не затягивая, хочу разобрать еще одну компанию, которая отчиталась по МСФО 2018. Это Магнит. Естественно, мысли визуализируем с помощью SWOT-анализа.

Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Начну, по традиции, с выводов:

Магнит — один из лидеров отрасли продуктового ритейла. Вечная борьба X5 Retail Group с Магнитом за рынок, остается главной темой разговоров и отражается на финансовых результатах последнего.

Четвертый год подряд чистая прибыль компании снижается. Темпы снижения не большие, благо выручка показывает рост, увеличившись в 2018 году на 8% до 1237 млрд рублей. Однако и долговая нагрузка на максимуме и составляет 358 млрд.

В этом году Магнит балует своих акционеров щедрыми дивидендами.

читать дальше на смартлабе Русснефть - ускоренный рост капитала и прибыли

Русснефть - ускоренный рост капитала и прибылиВсем привет, Друзья. Русснефть сегодня отчиталась по МСФО за 2018 год. Прошедший год компания закончила ростом выручки более чем на 37% до 177 млрд руб. Выручка впервые за 5 лет обогнала сумму долговых обязательств компании, которые замедлили свой рост и составили 175 млрд руб.

Прибыль выросла вдвое до 15 млрд.

читать дальше на смартлабе Боинг, МС-21 и упущенная выгода

Боинг, МС-21 и упущенная выгода

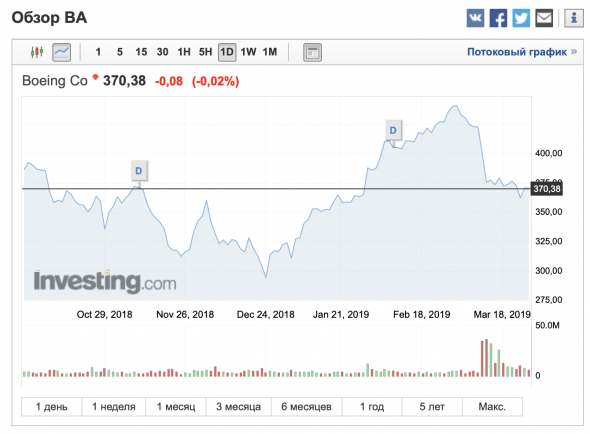

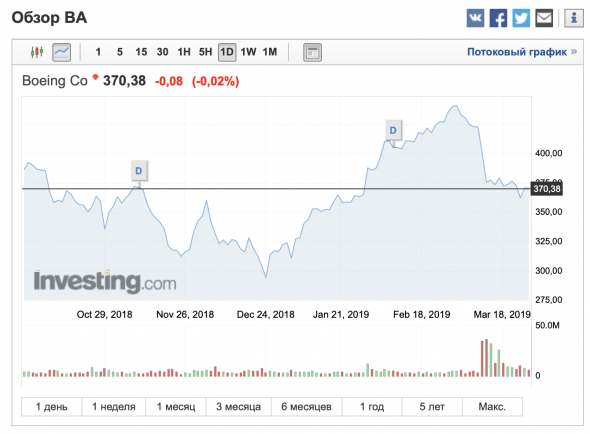

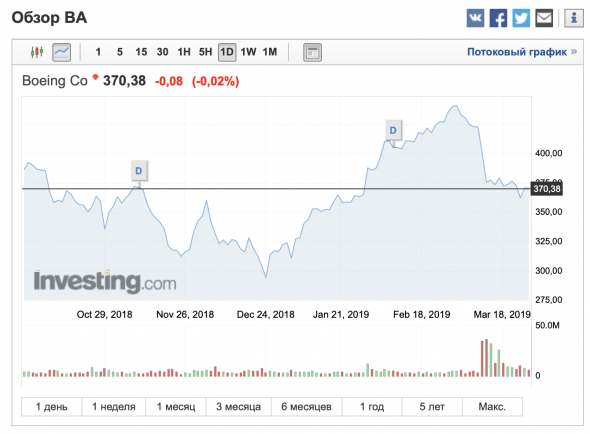

Всем привет, Друзья. Сегодня с утра прочитал новость о том, что еще один Боинг 737 MAX в США приземлился из-за неполадок. И так грустно мне стало и немного обидно, но об этом в конце. Напомню, что полеты на нем приостановлены в большинстве стран. Акции Боинга реагируют на это соответственно, снижаясь месяц к ряду:

А вот основной конкурент Боинга Airbus, отнюдь прекрасно себя чувствует, ведь это их самолеты теперь будут скупать, как пирожки:

читать дальше на смартлабе Боинг, МС-21 и упущенная выгода

Боинг, МС-21 и упущенная выгода

Всем привет, Друзья. Сегодня с утра прочитал новость о том, что еще один Боинг 737 MAX в США приземлился из-за неполадок. И так грустно мне стало и немного обидно, но об этом в конце. Напомню, что полеты на нем приостановлены в большинстве стран. Акции Боинга реагируют на это соответственно, снижаясь месяц к ряду:

А вот основной конкурент Боинга Airbus, отнюдь прекрасно себя чувствует, ведь это их самолеты теперь будут скупать, как пирожки:

читать дальше на смартлабе Боинг, МС-21 и упущенная выгода

Боинг, МС-21 и упущенная выгода

Всем привет, Друзья. Сегодня с утра прочитал новость о том, что еще один Боинг 737 MAX в США приземлился из-за неполадок. И так грустно мне стало и немного обидно, но об этом в конце. Напомню, что полеты на нем приостановлены в большинстве стран. Акции Боинга реагируют на это соответственно, снижаясь месяц к ряду:

А вот основной конкурент Боинга Airbus, отнюдь прекрасно себя чувствует, ведь это их самолеты теперь будут скупать, как пирожки:

читать дальше на смартлабе Только добрался до отчета. Сумма резерва под ожидаемые кредитные убытки выросла почти на 6 ярдов. Я так понял, заложили резерв под сомнительные долги ряда компаний о которых писали ранее и судебные тяжбы с ФСК, Челябэнергосбытом и Пермской энергосбытовой компанией в сумме 1,7 млрд. Если бы не эти риски, неплохая динамика фин. показателей получилась бы

Только добрался до отчета. Сумма резерва под ожидаемые кредитные убытки выросла почти на 6 ярдов. Я так понял, заложили резерв под сомнительные долги ряда компаний о которых писали ранее и судебные тяжбы с ФСК, Челябэнергосбытом и Пермской энергосбытовой компанией в сумме 1,7 млрд. Если бы не эти риски, неплохая динамика фин. показателей получилась бы

Сбербанк — инвестиции, санкции и триллион

Всем привет друзья! Не затягивая, хочу разобрать еще одну компанию, которая отчиталась по МСФО 2018. Это Сбербанк. Естественно, мысли визуализируем с помощью SWOT-анализа.

Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Начну, по традиции, с выводов:

Сбербанк — почти триллион. Почти триллион чистой прибыли за 2018 год, чуть поменьше, конечно — 831,7 млрд. руб получила компания за прошлый год.

Динамика прибыли и выручки остаются на хорошем уровне. В этом году руководство компании радует акционеров увеличением дивидендных выплат, продолжая динамику последних лет, хотя уровень еще находится ниже рынка.

Хорошее подспорье Сбербанку оказывает увеличение доминирования в отрасли и создание своей экосистемы.

читать дальше на смартлабе

Владимир Литвинов, В анализе есть ошибка. ROE не убрал их слабых сторон. Для уточнения: ВТБ — 11,7%. МКБ — 14,77%. Мосбиржа — 15,98%. Сафмар — 12,85%. Система — -132%. У Сбера — ROE сильная сторона. Мультипликатор равный 22,81% — лучший в секторе. Заработался ))) Сбербанк - инвестиции, санкции и триллион

Сбербанк - инвестиции, санкции и триллионВсем привет друзья! Не затягивая, хочу разобрать еще одну компанию, которая отчиталась по МСФО 2018. Это Сбербанк. Естественно, мысли визуализируем с помощью SWOT-анализа.

Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Начну, по традиции, с выводов:

Сбербанк — почти триллион. Почти триллион чистой прибыли за 2018 год, чуть поменьше, конечно — 831,7 млрд. руб получила компания за прошлый год.

Динамика прибыли и выручки остаются на хорошем уровне. В этом году руководство компании радует акционеров увеличением дивидендных выплат, продолжая динамику последних лет, хотя уровень еще находится ниже рынка.

Хорошее подспорье Сбербанку оказывает увеличение доминирования в отрасли и создание своей экосистемы.

читать дальше на смартлабе

+4% без новостей и отчетов?

Ra Ga, дык -12% тоже без новостей лили Детский мир - прибыль, дивиденды, капитал

Детский мир - прибыль, дивиденды, капитал

Всем привет друзья! Сегодня хочу разобрать еще одну компанию, которая отчиталась по МСФО 2018. Это Детский мир. Естественно, мысли визуализируем с помощью SWOT-анализа.

Напоминаю, что это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.

Начну, по традиции, с выводов:

Бизнес Детского мира всем нам хорошо знаком. Компания занимает лидирующие позиции в своем секторе, а показатели компании делают ее привлекательной во всем ритейле.

Выручка и прибыль увеличиваются год к году. Количество магазинов прирастает каждый квартал и не ограничивается только Россией. Интернет-продажи, также показывают двузначную динамику, что улучшает рентабельность продаж.

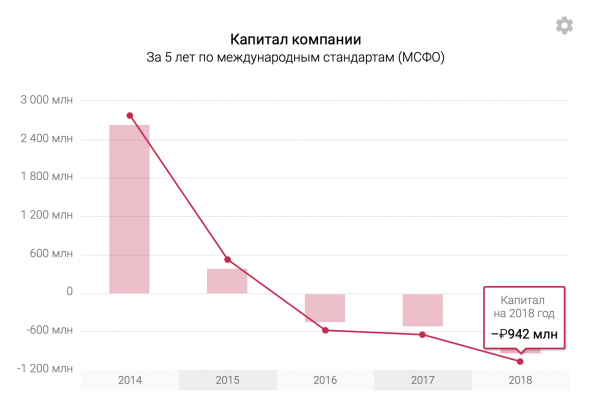

Однако у меня большие вопросы к капиталу компании. В 2018 году Детский мир увеличил долговые обязательства в 2 раза до 88 млрд. руб. Тем временем капитал третий год подряд сократился до рекордных -942 млн. рублей. Это достигается благодаря выплатам дивидендов,

читать дальше на смартлабе Все бы хорошо, да только отчет РСБУ совсем не информативный. Пояснений не нашел, некоторые статьи не расшифруешь. Жесть. Одно ясно, с финансовой точки зрения, компания мало того, что убыточна, так и перспектив роста в ближайшее время не намечается. У компании есть еще 2 года для запуска МС-21. Если продажи не начнутся, хотя бы на внутренний рынок, я бы предположил уход ОАК с фондового рынка.

Все бы хорошо, да только отчет РСБУ совсем не информативный. Пояснений не нашел, некоторые статьи не расшифруешь. Жесть. Одно ясно, с финансовой точки зрения, компания мало того, что убыточна, так и перспектив роста в ближайшее время не намечается. У компании есть еще 2 года для запуска МС-21. Если продажи не начнутся, хотя бы на внутренний рынок, я бы предположил уход ОАК с фондового рынка. Детский мир — ДЫРА в капитале растет

Детский мир — ДЫРА в капитале растет

Всем привет, Друзья. Хотел уточнить один маленький момент у более опытных фундаменталистов. Капитал компании Детский мир снижается год к году.

С 2016 года находится уже на отрицательной территории. Просматривая отчетность, не могу найти откуда взялся непокрытый убыток в 5,5 млрд, начиная с 2015 года? В расшифровках и комментариях, ничего. Может в более ранних отчетах? Может быть, кто подскажет?

От себя же скажу, что и уставный капитал компании выглядит не большим, отсюда и падение на фоне низкой базы. Такие обстоятельства, вместе с неопределенностью в структуре акционеров могут отпугивать инвесторов, но далеко не забегаю, по завершению исследования отчета по МСФО за 2018 год напишу статью со swot-анализом и выводами по компании.

мой профиль

читать дальше на смартлабе

После информации о том, что Мир появится не скоро, любые новые находки это позитив для компании

После информации о том, что Мир появится не скоро, любые новые находки это позитив для компании

Московская биржа — СД рассмотрит дивиденды за 2018 г на заседании 19 марта

Так совет рассмотрел или нет ???

Что решили-то?

Technotrade, Некорректно новость прошла. Правильно будет так:

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента: 19.03.2019

2.2. Дата проведения заседания совета директоров (наблюдательного совета) эмитента: 22.03.2019

Так что 22 ждем информации

Коллеги, не то, чтобы я не знал, как пользоваться translate.google, но вдруг можно найти отчетность на русском языке? )))

Владимир Литвинов, неа

компания Русагро ж иностранная

Тимофей Мартынов, ах да. Как это я забыл )))

Только сейчас я понял, что Русагро еще не консолидировала финансовые и операционные результаты СолПро в своем отчете, а сделает это только во 2 квартале 2019 года.

Тимофей Мартынов, А разве в выручке не консолидированные результаты? «Oil & Fats sales increased by RR 6,406 million (+123%) as a result of tolling scheme on Solnechnie Produkti assets»

Владимир Литвинов,

• Currently SolPro plants operate under historical sales agreements

expiring in March 2019 and results are not consolidated into ROS

AGRO operational and financial results

o SolPro Net Income is used to repay RUB 35bn loan to ROS

AGRO. It is recognized as financial income in Group’s financial

statements

o After expiration of historical sales agreements, SolPro plants

are expected to be selling products through ROS AGRO sales

platform with results being recognized in ROS AGRO

operational and financial results

30 слайд в презентации

www.rusagrogroup.ru/fileadmin/files/presentations/_v2_13March2019_ROS_AGRO_Investor_Presentation_website_final.pdf

Sergey, да я понял. Спасибо. Они просто указывают «в результате применения толлинговой схемы по активам». А вот расшифровку этого я не могу пока найти