Индекс Мосбиржи ударно прошел свой исторический максимум, закрепившись выше отметки в 3200 п. и показав рост в 2,9% по итогам недели. С начала ноября мы видим безоткатный рост, который формирует перекупленность рынка. Предновогоднее ралли в самом разгаре, наполняя рынок дополнительной эйфорией.

Нефть, как я и предполагал, вернулась на свои отметки в $50 за баррель. Новостной фон располагает к росту еще выше, однако, технически картина складывается не в пользу быков. Котировки черного золота подошли к долгосрочной зоне ретеста, с которой могу уйти в небольшую коррекцию.

Доллар снова начал корреляцию с нашим индексом, и аналогично, с ноября месяца двигается в обратном направлении. Уже на горизонте ближайший уровень поддержки на 72 рублях. Для возобновление роста нам необходим этот уровень, как основа для роста, начало коррекции на рынке и небольшая консолидация на значениях 72-73 рубля. Ждем…

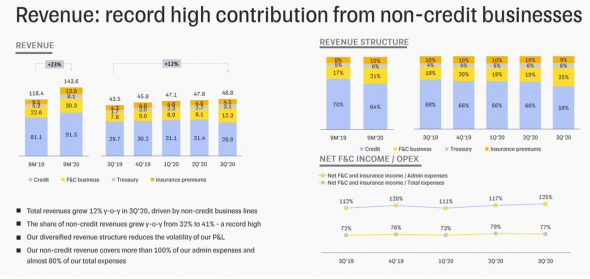

Из громких историй этой недели, дело ЦБ против QIWI, которое увело вниз котировки последнего на 23,2% вниз. ЦБ наложил денежный штраф и ввел ограничения на некоторые операции Банка из-за допущенных нарушений при транзакциях с иностранными эмитентами. Но это не все новости по Банкам. Траст семьи Тинькова сообщил о продаже своих бумаг на сумму в 5% капитала. Это также повлияло на котировки, которые обвалились за неделю 6,8%. Сбербанк и ВТБ стабильно, плюс 5,1% и 2,5% соответственно.

Нефтегазовый сектор после недельного отдыха снова приступил к росту. Растет весь сектор широким фронтом. Лукойл плюс 5,5%, Газпромнефть добавляет 1,4%. Роснефть +1%. Татнефть и Новатэк околонулевая динамика. А вот Газпром прибавил 5,9%, на фоне возобновления строительства Северного потока-2. Есть старая поговорка у трейдеров — «Газпром растет последним». Так вот мне бы не хотелось верить в старые поговорки.

Фудритейл снова на коне, Магнит +7,1%, Пятерочка растет на 2,5%, Лента +3,1%. В преддверии Нового года, продажи будут иметь дополнительный драйвер. Это может еще выше загнать котировки. Из остального ритейла хочется выделить Детский мир, вокруг которого продолжаются обсуждения изменения структуры акционеров. За неделю акции прибавляют 4,1%. А вот Ozon, после громкого старта торгов, стагнирует к своим ценам размещения. Минус 6,7% за неделю.

На этой недели разобрал для вас ФСК, Alibaba и Аэрофлот. А также мы с командой посмотрели на лучших представителей МРСК. В понедельник опубликую для вас свое видение по текущей ситуации на рынке, связанной с происходящей эйфорией и разберу еще пачку интересных компаний. Не забывайте подписываться на мой блог на Смартлабе, чтобы не пропустить интересные и полезные статьи.

Авто-репост. Читать в блоге >>>