Евгения Идиатуллина

Стоит ли покупать Х5 по текущим? Разбор

- 01 апреля 2024, 09:15

- |

22 марта отчитался за прошлый год один из крупнейших продуктовых ретейлеров России X5 retail group. В этом посте предлагаю изучить полученные результаты, а заодно я покажу вам на что, я обращаю внимание при анализе сектора ретейла.

Первым делом конечно смотрим на динамику роста бизнеса. Классический и всем понятный показатель – это выручка компании. По итогам 2023 года выручка составила 3 триллиона 146 миллиардов рублей, что на 20,8% больше предыдущего года. А за последние 5 лет выручка росла в среднем на 15%. Очень хорошая динамика, характерная для растущих компаний, ставим первый плюсик в копилку компании.

Итак, это общие продажи. Надо отметить, что в ретейле все динамично меняется. Какие-то магазины или целые сети закрываются. Но чаще у растущих компаний, конечно, открываются новые магазины. Поэтому для объективной оценки динамики продаж в ретейле используют показатель Like-for-like, или сопоставимые продажи. В этом показателе сравниваются продажи или трафик за прошлый и текущий период у одних и тех же торговых объектов. То есть магазины, которые открылись или закрылись в течение года исключаются.

( Читать дальше )

- комментировать

- Комментарии ( 9 )

О новости Х5 Retail Group про суд простыми словами

- 30 марта 2024, 18:18

- |

Вчера вечером вышла новость, которую мы долго ждали, но которая при этом многих напугала — "Минпромторг просит суд лишить X5 Retail Group прав на управление российской «дочкой»".

Что это значит для инвестора — давайте разбираться:

1 марта Х5 попала в список ЭЗО (экономически значимые организации). Это значит, что компания может пройти быструю редомициляцию из Нидерландов в Россию.

Как это будет происходить:

1️⃣ Минпромторг РФ подает в суд на материнскую компанию, в данном случае это X5 Retail Group («мама») и лишает ее прав на владение дочкой.

2️⃣исключая «маму» по решению суда российские инвесторы напрямую входят в капитал компании ЭЗО, это у нас ООО «Корпоративный центр Икс 5» (дочка)

3️⃣российские резиденты и владельцы X5 Retail Group также входят в капитал компании в доле владения и сохраняют все права, в том числе права на получение дивидендов. При этом ничего делать не надо будет, смена расписок на акции будет происходить в автоматическом режиме.

Интересный факт — компания, попавшая в список ЭЗО не может оспорить это право и отказаться от включения. Процесс запускается автоматически. Ориентир по срокам — может произойти все достаточно быстро 1-2 месяца, так как вопрос решеный.

( Читать дальше )

Инструкция по обмену заблокированными акциями у разных брокеров

- 27 марта 2024, 09:30

- |

СОДЕРЖАНИЕ:

важные моменты

сроки реализации и процесс

Тинькофф

ВТБ

АЛЬФА брокер

КИТ финанс

Фридом Финанс (Цифра брокер)

РСХБ

ФИНАМ

БКС

Инвестиционная палата

( Читать дальше )

IPO Европлан - оценка компании

- 24 марта 2024, 19:51

- |

На этой неделе нас ожидает еще одно IPO на российском рынке – компания Европлан. Говорят нельзя войти в одну реку дважды, но Европлану это судя по всему удастся. Достаточно уникальный кейс, так как это будет второе IPO компании, первое было в 2015 году.

Звучит достаточно странно, но в 2015 году «Европлан» уже проводило IPO на Мосбирже: тогда компания разместила 25% минус одну акцию по цене ₽570 и привлекла 3,3 млрд. рублей.

В 2017 году «Европлан» был реорганизован: лизинговая компания «Европлан» была выделена в отдельное юрлицо, сам холдинг переименован в «Сафмар финансовые инвестиции», а позже – в «ЭсЭфАй». Сейчас на бирже торгуется материнская компания Европлана.

( Читать дальше )

Сегежа - сколько будет стоить при доп эмиссии в 60 млрд. руб.

- 22 марта 2024, 15:57

- |

Предыдущий отчет мы разбирали здесь.

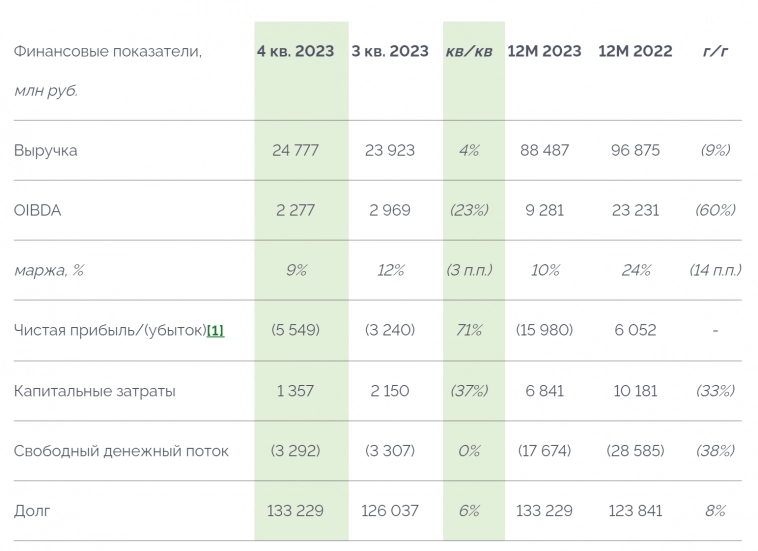

И по отношению к предыдущему кварталу и годовые результаты все еще удручающие.

- Выручка +4% к/к

- OIBDA минус 23%

- чистый убыток вырос на 71%

- долг вырос на 6% и составляет 133 млрд. руб. (!)

- долг/ebitda = 13

Входить в акции компании сейчас очень рискованно — признаков разворота не наблюдается, наоборот, тенденция негативная.

И компания впервые заявила о докапитализации (читать как допэмиссии). Ранее Сегежа старалась уходить от этого ответа и чаще прикрывалась Системой как спасителем.

https://www.interfax.ru/business/951757

«Я считаю, что нам надо закончить все действия по урегулированию вопроса долга до конца этого года. Эту задачу с долгом мы однозначно решим, и она для нас не будет уже столь существенна», — отметил глава Segezha, отвечая на вопрос, когда могут быть привлечены акционерные средства.

По его мнению, интерес со стороны инвесторов к Segezha понятен: «Сейчас Segezha Group стоит 4 руб.

( Читать дальше )

Не время инвестировать в Индекс Мосбиржи

- 19 марта 2024, 12:55

- |

Лучшее время для инвестиций в Индекс Мосбиржи прошло

Далее личное мнение и размышления, стратегия, которую применяю на практике. Пост не для выяснения отношения между стратегиями пассивного и активного инвестирования.

Я не люблю индексное инвестирование на российском рынке по нескольким причинам:

- у нас высокие дивиденды — и интересно получать их напрямую, а не через реинвестирование как в фондах

- высокие комиссии и не всегда эффективное управление фондом

Пример как фонд Сбербанка на Индекс Мосбиржи отстает от Индекса Мосбиржи полной доходности на 13% с 2019 года

3. Отсутствие целого класса зарубежных активов (после санкций). Тяжело выстраивать валютную диверсификацию фондами. А в портфеле акций, можно делать это компаниями экспортерами и компаниями, нацеленными на внутренний рынок. Таким образом, регулировать риски цикличности экономики — то наращивая экспортеров в портфеле, то снижая их.

4. Наш индекс состоит на 60% из циклических компаний (нефтегаз, металлы и добыча), на 20% — сфера финансов, итого 80% — это компании высокочувствительные к ситуации в экономике — как в стране (банки), так и в мире (нефтегаз). Этот пункт разберем подробнее.

( Читать дальше )

НЛМК, СЕВЕРСТАЛЬ, ММК - кого выбрать из металлургов?

- 18 марта 2024, 18:29

- |

Новое видео в рубрике «Инвест гид», где за 15 минут вы узнаете:

— кто заправляет на мировом металлургическом рынке

— какая доля России на рынке и могут ли наши компании влиять на ценообразование стали

— почему важно следить за себестоимостью

— лучшее время для покупки металлургов (и худшее)

— кто самый эффективный среди российской тройки

— почему ММК всегда самый дешевый

— почему НЛМК не отчитывается, а на Лисина до сих нет санкций

Кто достоин, чтобы быть в вашем портфеле — об этом в видео:

Неделю назад было видео про Газпром, где я собрала много поклонников компании.

СМОТРЕТЬ ГАЗПРОМ

Моя жемчужина Хед Хантер (Head Hunter)

- 07 марта 2024, 10:04

- |

Моя жемчужина отчиталась — это я о Head Hunter

В телеграм канале идея появилась впервые тут — ИДЕЯ

Пересчитывала целевую цену в ноябре 2023 — ЗДЕСЬ

Вышел отчет за 2023 год. По итогам года:

🔹выручка +63% (29 млрд. руб.)

🔹прибыль +236% (12,4 млрд. руб.)

🔹EBITDA +89% (17 млрд. руб.)

🔹деньги на счете 22,6 млрд. руб. (+240%)

🔹долг 3,1 млрд. руб.

🔹прекрасные показатели рентабельности: по EBITDA 59%, по чистой прибыли 42%.

Из негативного (точнее нейтрального). Несмотря на шикарный рост в 2023 году. В 4 кв. 2023г показатели замедлились по отношению к 3 кв. 2023. Вполне вероятно, что компания достигла на текущий момент своего потолка. Но 1 и 2 кв. 2023 были значительно слабее, поэтому если 3 и 4 кв. перенести на 2024 год мы можем ожидать рост EBITDA на 40+%.

При этом текущая ситуация на трудовом рынке играет на руку компании, команда разработчиков растет, компания может покупать смежные компании, тратить денежные средства на маркетинг. Поэтому не исключаю рост EBITDA более чем на 40% в 2024 году.

( Читать дальше )

ТМК - целевая хороша, но неопределенность с дивидендами

- 06 марта 2024, 11:12

- |

Компания в последнее время хедлайнер новостей: санкции, включение в индексы. Давайте разбираться 🕵️

Трубная Металлургическая Компания — ведущий поставщик стальных труб, трубных решений для нефтегазовой отрасли РФ. На нефтегаз приходится 80% поставляемых труб, остальные 20% — поставляются клиентам из других отраслей: строительство, машиностроение, химическая промышленность. 95% поставок РФ. То есть санкции не должны сильно повлиять на бизнес.

Компания выпустила отчет МСФО за 2023 год чуть хуже моих ожиданий.

Основные моменты:

- объем реализации трубной продукции снизился на 14,7% до 4193 тыс. тонн

- снижение вызвано продажей Европейского дивизиона в 2022 г.

- выручка 544,3 млрд. руб. (–13% г/г)

- но за счет эффективного контроля издержек EBITDA осталась на уровне 2022 года 130,1 млрд. руб.

- чистая прибыль 39,4 млрд. руб. (-6%)

- рентабельность по EBITDA 23,9% (+3,2 п.п.)

- чистый долг/ EBITDA = 1,9х в структуре долга преобладают рублевые кредиты и займы, которые составляют 77% общего долга, остальные 23% — замещающие облигации.

( Читать дальше )

IPO Кристалл - будьте аккуратны

- 18 февраля 2024, 17:10

- |

Новое размещение на фондовом рынке компании ПАО «АЛКОГОЛЬНАЯ ГРУППА КРИСТАЛЛ». Инвесторы лояльны к этой отрасли (производство алкогольной продукции), так как на бирже уже торгуются представители НОВАБЕВ (ex — Белуга) и Абрау-Дюрсо (не совсем конкуренты, но все же). Эти компании дали неплохо заработать инвесторам, так как представляют стабильный, надежный бизнес.

Краткое содержание статьи:

- Юридические моменты и коротко о компании

- Иски к компании и дочкам группы (нельзя не учитывать)

- Финансовое состояние компании

- Информация о размещении, оценка компании

- Выводы

Давайте разберемся как дела у Кристалла и стоит ли участвовать в IPO.

Спойлер:

1. ЮРИДИЧЕСКИЕ МОМЕНТЫ И КОРОТКО О КОМПАНИИ

ООО “КЛВЗ Кристалл” — компания по производству ликеро-водочной продукции. Первая бутылка с конвейера нового завода сошла в марте 2018 года. Бизнес «КЛВЗ Кристалл» включает в себя как производство крепких напитков под собственными торговыми марками, так и контрактный розлив по заказу других производителей крепкого алкоголя. Контрагентом с наибольшей долей 25% в выручке является крупный заказчик, которому предоставляются услуги по контрактному розливу. Однако разбивка по продажам собственных брендов компанией не представлена.

( Читать дальше )

теги блога Евгения Идиатуллина

- Fix Price

- headhunter

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- softline

- SPO

- X5

- акции

- Акции РФ

- альфа банк

- альфа брокер

- альфа-директ

- Астра

- Астра Групп

- брокеры

- Газпром

- ГК «Сегежа»

- ГМК НорНикель

- группа Астра

- Дивидендные акции

- дивиденды

- долгосрочное инвестирование

- Европлан

- Европлан облигации

- Евротранс

- заблокированные активы

- займер

- золото

- идеи

- идеи в акциях

- иис

- ИИС 3

- ИИС-3

- инвестиции

- инвестиционная идея

- Индекс МБ

- Индекс МосБиржи

- ипотека

- КЛВЗ Кристалл

- книга

- ЛДВ

- Лукойл

- льготы

- материальная выгода

- мать и дитя

- ммк

- мтс

- МТС банк

- МТС-Банк

- налог

- налоги

- налоговая реформа

- налогообложение на рынке ценных бумаг

- НДПИ

- НДФЛ

- нлмк

- Новатэк

- Норникель

- облигации

- обмен заблокированными активами

- отчеты МСФО

- повышение НДФЛ

- Портфель инвестора

- прогноз

- прогноз по акциям

- прогрессивная шкала налогообложения

- реальный счёт

- редомициляция

- рецензия на книгу

- роснефть

- Русал

- санкции

- Северсталь

- Сегежа

- Сегежа групп

- система

- смартлаб конкурс

- совкомбанк

- Совкомфлот

- Софтлайн

- ТМК

- трейдинг

- фонды

- фундаментальный анализ

- фьючерс mix

- Х5 Retail Group

- Хендерсон

- Хэндерсон

- Элемент

- ЮГК

- ЮГК Южуралзолото

- Южуралзолото

- Яндекс